На картине Джона Уильямса Уотерхауса "Одиссей и сирены" Одиссей привязал сам себя, чтобы противостоять зову сирен. Аналогичным образом поступают многие страны в мире, стремясь ограничивать свои бюджетные расходы и защищать себя от соблазна тратить больше.

Минфин РФ предлагает отсекать доходы, получаемые от цены нефти выше, чем в бюджете, при $40 за баррель. Новое правило снизит нефтегазовую зависимость российского бюджета, отмечается в обзоре АКРА.

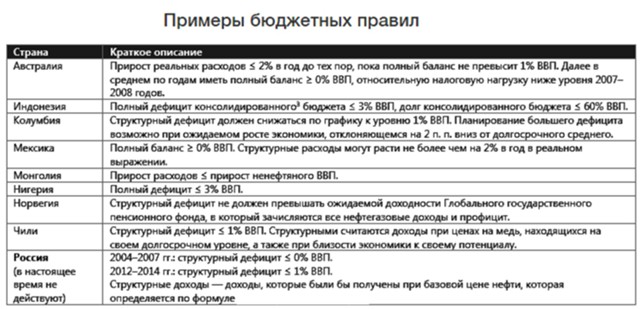

Применение того или иного бюджетного правила — мейнстрим экономической политики. Свыше 90 стран используют их. Новое российское правило для федерального бюджета, как и аналоги, применяемые другими экспортерами сырья, отвязывает расходы от волатильных сырьевых доходов. Некоторые государства (Колумбия, Чили) вносят в бюджетное правило дополнительные поправки для смягчения влияния колебаний несырьевых доходов.

Новая версия бюджетного правила дает более жесткое определение неустойчивых доходов: для российского бюджета это нефтегазовые доходы сверх получаемых при базовой цене на нефть ($40 за баррель). Расходы не потребуют секвестра и будут иметь гладкую динамику при более широком диапазоне колебаний цен на нефть. Переход к правилу потребует снижения c 2016 по 2020 год федеральных расходов на 4,5–5% в реальном выражении. Это окажет нейтральное влияние на темпы экономического роста.

Новое бюджетное правило пережило бы рецессию 2014 г., но, вероятно, не рецессию 2009-го, подчеркивают в АКРА. Отсутствие явной возможности компенсировать расходами ненефтяную часть экономического цикла может привести к приостановке правила в случае рецессии по сценарию 2009 года или не сопровождаемой резкими скачками цен на нефть. Это чревато отсутствием стимулов для сворачивания мер поддержки и чрезмерно высокими расходами после кризиса.

Уровень ненефтегазового дефицита федерального бюджета, по оценке АКРА, может постепенно снизиться до 5–6% с 10% (средняя величина за 2009–2016 годы). Это произойдет при условии установления параметра реальной цены отсечения в диапазоне $40–45 за баррель . (актуальный вариант — $40 за баррель) в новом бюджетном правиле и наблюдаемых реальных ценах выше $50.

Федеральный бюджет может недополучить 0,4% ВВП нефтегазовых доходов в отдельном году только за счет отклонения курса рубля от уровня, ожидаемого при данной цене на нефть. В 2017 г. это будет скомпенсировано более дорогой, чем заложено в бюджете, нефтью. Ситуация иллюстрирует влияние механизма прогнозирования валютного курса на наблюдаемый и структурный дефициты. Для того чтобы новое правило могло применяться на протяжении многих лет, важно, чтобы ошибки, если они и будут возникать, были разнонаправленными и несистематическими.

Развивающиеся страны и страны — экспортеры природных ресурсов решают преимущественно первые две задачи. В условиях относительно высокого уровня инфляции и довольно высоких темпов экономического роста третья задача для них, как правило, менее актуальна. Поэтому бюджетные правила в таких странах чаще направлены на ограничение дефицита бюджета, но величину долга формально не ограничивают. Относительная гладкость расходов достигается их привязкой к ацикличному по определению структурному дефициту.

Развивающиеся страны и страны — экспортеры природных ресурсов решают преимущественно первые две задачи. В условиях относительно высокого уровня инфляции и довольно высоких темпов экономического роста третья задача для них, как правило, менее актуальна. Поэтому бюджетные правила в таких странах чаще направлены на ограничение дефицита бюджета, но величину долга формально не ограничивают. Относительная гладкость расходов достигается их привязкой к ацикличному по определению структурному дефициту.

Экспортеры сырья при этом в первую очередь стараются отвязать расходы от волатильных сырьевых доходов. Некоторые государства (Колумбия, Чили) вносят в бюджетное правило дополнительные поправки для смягчения влияния колебаний несырьевых доходов.

Опыт применения сделал российское бюджетное правило жестче

Структурный дефицит — гипотетический дефицит, возникающий в ситуации, когда циклическая (неустойчивая) часть доходов равна нулю, то есть при условии равенства доходов своему устойчивому в долгосрочной перспективе структурному уровню.За 10 лет оценка устойчивой цены нефти выросла с 20 до 96 долл./барр. (на 380% в реальном выражении), а разрешенный к планированию структурный дефицит — с 0 до 1% ВВП.

Российский федеральный бюджет использует бюджетные правила с 2004 года (новая версия станет четвертой). Основным элементом является формула для определения предельного уровня расходов, закрепляемого при планировании бюджета на будущий год.

Правила формулируются с целью снижения зависимости динамики расходов от наблюдаемых и ожидаемых колебаний нефтяных цен. Предельные расходы определяются максимальной величиной структурного дефицита (0%, с 2012 года — 1%). Такая формулировка и заявленные цели не противоречат опыту развивающихся стран и стран — экспортеров сырья.

Однако, как показала практика, существует риск неоптимальной оценки устойчивого уровня доходов. С 2004 по 2014 год изменения правила как раз были вызваны переоценкой этого уровня, зависящего от устойчивого базового уровня цены нефти, а также коррекцией мнения о безопасном уровне дефицита, который можно финансировать за счет накопления долга и других источников.

Базовая цена на нефть, в 2004 году определявшаяся без явной связи с наблюдаемой ценой, в последней версии (2014 года) задавалась динамически и автоматически, как скользящее среднее. Это должно было избавить от ошибок планирования. Но, несмотря на наличие формулы, как раз за счет не вполне реалистичной базовой цены структурный дефицит при заданных по правилу расходах казался низким, хотя нефтегазовая зависимость была объективно велика.

Поэтому возникший в 2014 году после падения нефтяных цен полный дефицит при сохранении правила истощал бюджетные резервы, перспективы пополнения которых были весьма неопределенны. Кроме того, динамика предельных расходов потребовала бы их серьезного снижения в 2015–2018 годах даже при сохранении правила и даже в номинальном выражении, а это всегда политически сложно. Более медленный рост расходов ранее, при высоких ценах на нефть, мог бы стать более приемлемой альтернативой.

Новое правило более устойчиво к кризисам прошлого

Оценка качества правила должна зависеть от того, с какими целями оно вводится. В нашем случае основными положительными результатами применения должны стать, в частности, более определенные объемы и структура государственных расходов и, как следствие, снижение неопределенности как у получателей бюджетных средств, так и у экономических агентов в целом. В этом смысле критическое значение играет возможность следования правилу в случае изменения внешних условиях, его устойчивость.Расчеты не учитывают влияния динамики госрасходов на деловую активность и траекторию ВВП. Ненефтегазовые доходы на каждый год зафиксированы на фактическом уровне. Расчетный курс рубля при базовой цене получен из собственной модели валютного курса, в которой все факторы, кроме цен на товары сырьевого экспорта, зафиксированы на фактическом уровне 2004–2016 годов и на прогнозных уровнях 2017–2021 годов.

Расчеты АКРА показывают: уровень ненефтегазового дефицита, достигаемый к 2019 году при новом правиле, сопоставим с уровнем, который мог бы быть достигнут при использовании предыдущей версии: 5,5% против 6–6,5% (и текущих 9%). Сопоставимы также уровни расходов и полный дефицит. Основные отличия правил можно выявить не в прогнозируемых на ближайшие пять лет условиях, а при гипотетическом новом эпизоде роста и падения нефтяных цен (например, по сценарию 2005–2008 и 2011–2014 годов).

В 2009 и 2015 годах от использования правил отказались по разным причинам. В первом случае государству требовалось фискальным стимулом сгладить циклическую рецессию, а не просто демпфировать волатильность сырьевых рынков (правило оказалось недостаточно контрцикличным). Расходы были увеличены на 5% ВВП — по мере выхода из рецессии к 2010–2011 году стимулирование должно было завершиться возвратом к более низким уровням расходов и ненефтегазового дефицита (к показателям 2007–2008 годов).

Но итог оказался иным: выход на новые высокие уровни и внедрение относительно мягкого правила. Отчасти из-за этого во втором случае отказ мотивировался соображениями потенциальной нефинансируемости дефицитов, возникающих в соответствии с правилом, и пониманием избыточной нефтегазовой зависимости бюджета. А это как раз то, от чего хорошее правило должно было бы защитить. Не циклический, а структурный характер рецессии при этом не требовал какого-то особого фискального стимула.

Новая формула для федерального бюджета за счет значительно меньшей гибкости базовой цены нефти существенно ограничивает нефтегазовую зависимость, ощутимо снижая волатильность расходов. Если бы новая формула применялась в 2014 году, падение нефтяных цен не потребовало бы номинальной заморозки или секвестра бюджета.

Недооценка курса рубля может приводить к завышенному структурному дефициту

Бюджетное планирование осуществляется в рублях, а один из основных факторов неопределенности — долларовая цена нефти. В этих условиях прогнозирование валютного курса играет особую роль.В марте–апреле текущего года средний курс рубля находился на уровне 57,2 руб./долл. С учетом наблюдавшейся на тот момент ситуации с ценами на нефть многие аналитики и экономические ведомства страны предсказывали значительное ослабление курса рубля. Согласно консенсус-прогнозу Focus Economics, среднегодовой курс должен был составить 61 руб./долл.

Но принципиально конъюнктура, как и курс с тех пор не изменились, что логически объясняется либо существованием временно действующих факторов, вызывающих отклонение наблюдаемого курса от фундаментального (моделируемого), либо несовершенством применяемых моделей валютного курса (влияние каких-то факторов учтено неверно). В любом из этих вариантов получается, что на горизонте одного года возможно отклонение наблюдаемого валютного курса от ожидаемого на величину порядка 5 руб./долл. (8–9%) даже при верно предсказанной цене нефти. Ожидания же будут заложены в бюджет при его планировании.

АКРА сравнивает альтернативы при одинаковой среднегодовой цене нефти на уровне 54 долл./барр., отличающиеся только курсом рубля (57 против 62 руб./барр.)

Поскольку такое отклонение в сторону более крепкого рубля будет влиять на прогноз нефтегазовых доходов, оно может приводить к недооценке текущего дефицита на 0,4% ВВП (350–400 млрд руб. в ценах 2017 года). А в терминах бюджетного правила — к завышенному примерно на ту же величину структурному дефициту за счет завышенного прогноза нефтегазовых доходов при базовой цене нефти.

Повторяющиеся отклонения такого размера маловероятны: рыночные курсы должны сходиться к фундаментальным уровням, а системы прогнозирования, как правило, корректируются с учетом зафиксированных в прошлом ошибок. Несистематически возникающие ошибки как в сторону переоценки, так и в сторону недооценки не угрожают устойчивости правила. Необходимо лишь иметь возможность оперативно корректировать структуру финансирования дефицита или использование профицита на сопоставимую величину.

Более жесткое бюджетное правило не всегда означает более низкий экономический рост

Несоответствие темпов роста частного спроса ожиданиям может делать желаемым расширение государственного спроса и его позиционирование в качестве ведущего стимула экономического роста. Руководствуясь данной логикой, можно сделать вывод о том, что переход к более жесткому (допускающему меньшие уровни расходов) бюджетному правилу означает замедление экономического роста. Но, по мнению АКРА, применение упрощенного качественного анализа может приводить к ошибочной оценке результатов экономической политики.Фискальный мультипликатор — это отношение изменения фундаментальных переменных (реального ВВП, потребления, инвестиций) к экзогенному изменению фискальной политики (как совокупных расходов и доходов бюджета, так и их отдельных компонент) за определенный период времени.

Экономическая теория использует концепцию фискальных мультипликаторов для оценки влияния динамики государственных расходов на экономический рост. Выводы, полученные на базе обширных межстрановых сопоставлений, противоречивы. Достаточно определенно можно сказать, что не любой государственный спрос стимулирует рост и что эффективность расходов зависит от макроэкономических условий.

Мультипликаторы роста расходов, произошедшего в нормальных условиях, могут быть ниже, чем во время рецессии, вплоть до отрицательных по некоторым видам расходов. Способ их финансирования также, похоже, имеет значение. Ожидаемое сжатие расходов не обязательно связано со сжатием спроса, так как может компенсироваться ростом частного спроса или даже стимулировать его расширение. Кроме того, значение имеют проводимая денежно-кредитная политика и близость процентных ставок к нулю.

В конкретной ситуации консолидации федерального бюджета РФ говорить о его влиянии в отрыве от решений Банка России некорректно. Начиная с 2015 года вынужденный фискальный стимул (дефицит) полностью компенсируется сдерживающей монетарной политикой в рамках борьбы с превышающей среднесрочную цель ожидаемой инфляцией.

По мере снижения дефицита будет смягчаться и монетарная политика. Их совокупное влияние на экономический рост в ближайшие годы будет нейтральным либо слабоотрицательным. В долгосрочной перспективе снижение роли государства в российской экономике будет способствовать расширению частного спроса.