Большую часть 2016 г. дела на развивающихся рынках казалось идут неплохо. Повышение цен на сырье указывало на то, что глобальная экономика, китайская в первую очередь, более крепкая, чем опасались в начале года. В промышленном секторе средний уровень индекса деловой активности в развивающихся странах поднялся с 49 пунктов в январе до 51 пункта в октябре.

Признаки стабилизации можно было наблюдать даже в экономиках “хрупкой пятерки” (Бразилия, Индия, Индонезия, Южная Африка и Турция), которые в последние годы вызывали наибольшую тревогу. Все они зафиксировали сокращение дефицита текущего счета в последние три года, что сделало их менее зависимыми от притока иностранного капитала.

Уверенность в развивающиеся рынки также вернулась и к международным инвесторам. До выборов американского президента индекс MSCI Emerging Market и индекс JP Morgan’s Emerging Market Bond превзошли свои эквиваленты в развитом мире в этом году.

Но победа Дональда Трампа, похоже, как минимум временно, изменила мнение. 11 ноября валюты развивающихся стран зафиксировали свое самое большое однодневное падение за последние пять лет, рухнув на 1,7% по отношению к доллару.

Деноминированные в долларах облигации правительств развивающихся стран обвалились более чем на 6% за четыре торговых дня после выборов, в то время как их облигации в местных валютах упали на 7,4%. Индекс MSCI Emerging Market Equity рухнул на 7% в долларовом выражении, пишет британский журнал The Economist.

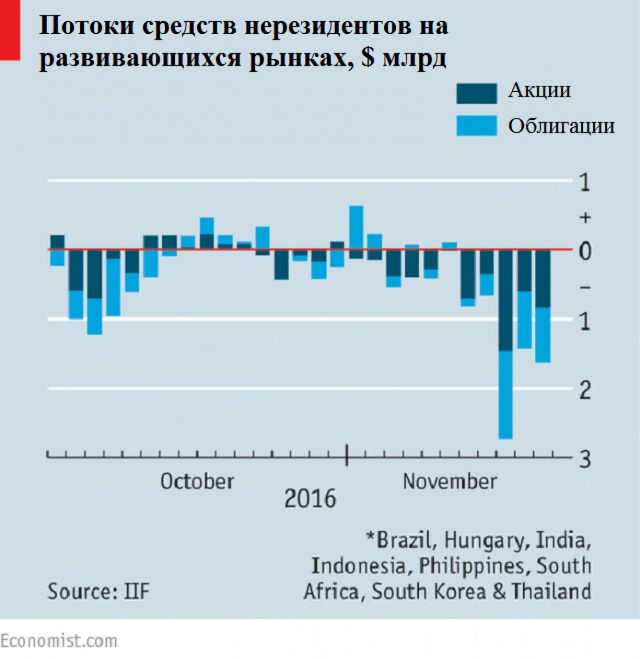

Согласно данным Института международных финансов иностранцы вывели из развивающихся рынков около $7 млрд со дня выборов. Произошедшее уже называют “паникой Трампа”.

Некоторые колебания рынков больше говорят об Америке, чем о фундаментальных показателях развивающихся стран. После победы Трампа инвесторы поверили, что контролирующие обе ветви власти республиканцы сократят налоги, увеличат расходы на инфраструктуру и оборону, а также примут законы, стимулирующие транснациональные корпорации возвращать на родину зарубежную прибыль.

Эти шаги, скорее всего, приведут к увеличению бюджетного дефицита, росту доходности казначейских облигаций и укреплению доллара, особенно, если ФРС ответит на фискальное стимулирование повышением процентных ставок. Все это немедленно отразится на развивающихся рынках; их валюта обесценивается, когда доллар укрепляется, при этом доходность их облигаций поднимается, а цены снижаются.

В новом исследовании Банка международных расчетов указывается, что более сильный доллар может иметь значительный финансовый, а также торговый эффект на развивающиеся рынки. Многие компании брали долларовые кредиты, а это значит, что стоимость погашения их долгов увеличится, когда “американец” подоражает по отношению к их национальным валютам.

Значительная часть этих заимствований проводится через банковскую систему, что делает банки уязвимыми к риску растущего доллара. В связи с этим, указывается в исследовании, “повышение стоимости доллара ведет к замедлению трансграничного долларового кредитования” - другими словами ужесточению кредитных условий на развивающихся рынках. Доллар, возможно, более точный индикатор готовности рисковать, чем индекс волатильности VIX.

Но инвесторы также боятся, что избрание Трампа станет поворотной точкой для глобализации. В ходе предвыборной кампании он обещал перезаключить Североамериканское соглашение о свободной торговле, объявить Китай манипулятором валютного курса и ввести протекционистские таможенные пошлины.

Но инвесторы также боятся, что избрание Трампа станет поворотной точкой для глобализации. В ходе предвыборной кампании он обещал перезаключить Североамериканское соглашение о свободной торговле, объявить Китай манипулятором валютного курса и ввести протекционистские таможенные пошлины.

Пока неясно, какие из этих обещаний Трамп выполнит. Используя аналогию с Brexit, будущее развивающихся рынков зависит от того, какой будет администрация Трампа - “мягкой” или “жесткой”. Если основным воздействием Трампа на экономику станет фискальное стимулирование, то мы получим толчок, как для глобального, так и для американского роста.

Это позитивно отразится на экспорте развивающихся рынков, которые имеют не очень хорошую статистику (с января по сентябрь падение на 3,5% в долларовом выражении). Однако, если его главным фокусом станет торговый протекционизм, то развивающиеся рынки сильно пострадают. Так, согласно оценке IFO Economic Institute в случае торговой войны ВВП Мексики может сократиться на 5%.

Вполне возможно, что оба эти элемента будут частью политики администрации Трампа. Фискальное стимулирование приведет к увеличению импорта и как итог росту торгового дефицита. Крепкий доллар будет иметь тот же эффект, сделав импорт более дешевым, а американских экспортеров менее конкурентными. В связи с тем, что Трамп обещал ликвидировать дефицит, то он может начать политику жесткого протекционизма в конце своего срока в Белом доме.

Волатильность, возможно, единственное, что можно гарантировать развивающимся рынкам в ближайшее время. Инвесторов привлекает в хорошие времена перспектива стремительного экономического роста и возможность проведения структурных реформ, но они начинают сильно нервничать и выводить капитал, когда ситуация ухудшается. Избрание Трампа лишь добавляет неопределенность и в без того сложную ситуацию.