General Electric (GE) входит в число гигантов американского бизнеса, которые довольно сильно пострадали во время финансового кризиса 2007-08 гг. Многоотраслевой корпорации пришлось обратиться к правительству за срочной финансовой помощью в 2008 г.

В ответ на это она уменьшила свое кредитное подразделение, GE Capital. Но регуляторы, тем не менее, не были довольны.

В 2013 г. GE Capital был присвоен статус "системообразующей финансовой организации" (SIFI), то есть достаточно большой и способной представлять риск для глобальной финансовой системы. Этот статус возложил дорогостоящее бремя нормативно-правового соответствия и побудил главу GE Джеффри Иммельта объявить в 2015 г. о ликвидации большей части финансового подразделения в течение трех лет.

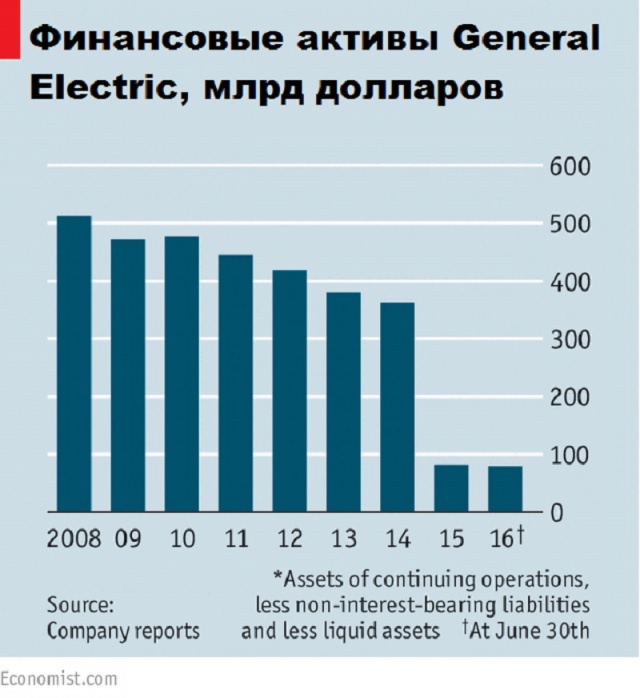

Но в удивительной корпоративной трансформации он опередил свой собственный график. Передача Wells Fargo глобального бизнеса по финансированию оборотных средств на этой неделе означает, что GE продала $193 млрд "остатков чистых инвестиций", или ENI (скорректированной цифры активов), включая более 25 финансовых "дочек", в последние 18 месяцев.

На это ушло в общей сложности почти десять лет. Но сегодня можно констатировать, что GE - почти бывший банк. Как обещал Иммельт в прошлом году, подразделение также стало намного проще. В июне с него был снят статус SIFI.

Кредитование сократилась на 85% по сравнению с пиковым показателем 2008 г., и теперь основной фокус подразделения - промышленная деятельность корпорации. Его зависимость от краткосрочного финансирования уменьшилась на 86%, отмечает британский журнал The Economist.

Кредитование сократилась на 85% по сравнению с пиковым показателем 2008 г., и теперь основной фокус подразделения - промышленная деятельность корпорации. Его зависимость от краткосрочного финансирования уменьшилась на 86%, отмечает британский журнал The Economist.

Решение GE выйти из сектора финансовых услуг (который тянул вниз всю группу) было, без сомнения, правильным. С тех пор как в прошлом году Иммельт сделал заявление, цены на акции GE опережают индекс Dow Jones примерно на 12%, что во многом объясняется надеждой на то, что корпорация вернет "более $90 млрд" акционерам в трехлетний ликвидационный период, из которых примерно $50 млрд будет в форме выкупа акций - одной из самых масштабных программ американского бизнеса.

Переориентация на промышленную деятельность, на которую приходится более 80% прибыли (по сравнению с 60% в 2008 г.), должна согласно ожиданиям повысить доходность акций GE. Однако больше всего выиграют от продажи активов GE ее старые финансовые конкуренты (включая Wells Fargo и Marmon, принадлежащие Berkshire Hathaway), которые теперь могут увеличить долю на рынке.

Четверть проданных активов оказались вне досягаемости регулятора, так как попали в руки небанковских кредитных организаций и частных инвестиционных фондов. Это уменьшает концентрацию активов в рамках SIFI, но вряд ли повысит конкуренцию. Так, Blackstone, крупнейшая в мире частная инвестиционная компания, приобрела глобальную недвижимость и долговые обязательства на сумму $25 млрд.

Разветвленное и однажды прибыльное финансовое подразделение GE было хорошей приманкой для инвесторов в 1980-х гг. Но позже оно стало настоящим бедствием, и Иммельт, который возглавил корпорацию в 2001 г., заслуживает похвалы за эффективную ликвидацию непрофильного бизнеса. Его новая цель - превратить GE в "первую в мире цифровую промышленную компанию" - как минимум не принесет резких взлетов и падений.