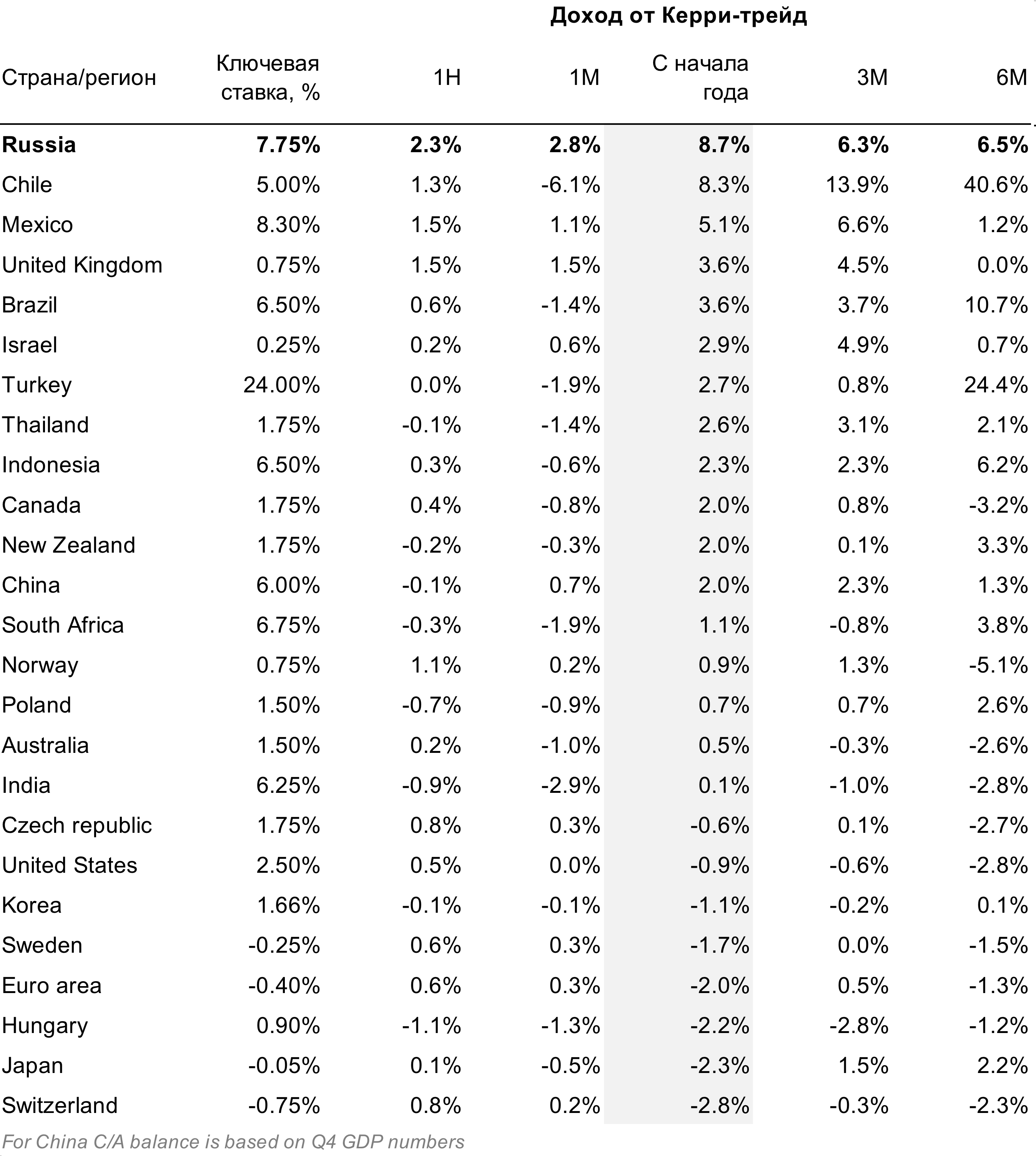

Рубль с начала года укрепился на 8,3% к доллару, показав лучшую динамику среди глобальных валют на фоне спроса на керри-трейд. Уровень месячной нереализованной волатильности USDRUB вернулся к минимуму, предшествующему санкциям против Русала в апреле 2018 г. Также в лидерах колумбийское и чилийское песо, прибавившие более 4%.

Средняя доходность от керри-трейд операций за этот период на развивающихся рынках (EM) составила 3,2% против порядка −0,5% — на развитых, что вполне закономерно.

В то же время длинные ОФЗ подорожали лишь на 2% за тот же период и так же как и акции Сбербанка торгуются в отрицательной зоне после февральского локального пика. Такая динамика обусловлена опасениями инвесторов по поводу санкций и указывает на технический характер покупок рубля, что видно по небольшим объемам на ММВБ. Следовательно любой рост будет носить кратковременный характер, и это хорошая возможность для формирования длинной позиции по доллару против рубля.

Помимо вышесказанного, из внешних факторов стабильные и высокие цены на нефть снижают спрос на валюту на фоне ее растущего нетто-притока в страну.

Итоги заседания ФРС, которые будут объявлены на пресс-конференции в среду по 21:00 мск, зададут дальнейшую динамику российской валюты и других валют развивающихся стран. Если ФРС даст понять, что воздержится от повышения ставки в этом году, развивающиеся валюты получат мощный импульс к укреплению.

Глобальное заседание центральных банков: В фокусе ФРС США и ЦБ РФ

- Вторая половина марта традиционно самый богатый на заседания глобальных центральных банков период в году, что безусловно отразится на волатильности валют

- Всего с 20 по 29 марта ожидается 11 заседаний банковских регуляторов по всему миру, в основном в развивающихся странах

- Мы считаем, что ЦБ России сохранит ключевую ставку на уровне 7,75%, но смягчит риторику

Источник: ITI Capital, Bloomberg

ЦБ РФ: Смена курса?

- Мы считаем, что ЦБ России сохранит ключевую ставку на уровне 7,75%, но смягчит риторику. Это несколько ослабит рубль, так как ухудшение перспектив роста ставки ограничивает спрос на керри-трейд. Среди предпосылок для мягкой риторики — снижение темпов роста месячной инфляции в феврале до 0,4%. Существенное падение потребительского спроса компенсировалось эффектом от повышения НДС, что привело к росту инфляции в феврале на 5,2% г/г.

- Реальные располагаемые доходы населения сократились на 1,3% в январе после роста на 0,1% в 2018 г. Индекс потребительского доверия упал до минимума более чем за три года

- Явное замедление экономического роста ограничивает возможность ужесточения риторики российского ЦБ

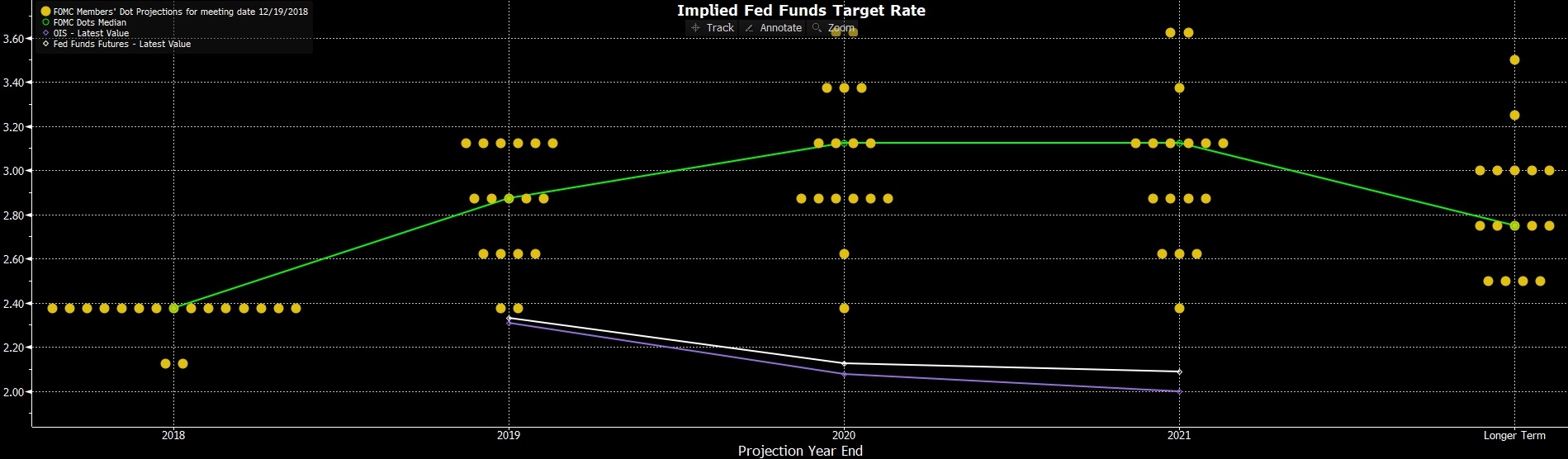

ФРС не станет менять ставку и сохранит мягкую риторику

Основные выводы:

- Главное на пресс-конференции: прогноз по ставке, экономике, прогнозы и комментарии по сворачиванию баланса

- ФРС постепенно смягчала свою реакцию на события в экономике по мере смещения ее внимания с повышательных инфляционных рисков на понижательные. Экономический прогноз, судя по всему, измениться лишь незначительно

- Мы ожидаем ухудшения прогноза роста ВВП на 2019 г., а также незначительного снижения приемлемого долгосрочного уровня безработицы

- Мы по-прежнему ждем доводов в пользу повышения ставки, и в новом прогнозе, по нашему мнению, будет приведена вероятность ее роста в 2019 и 2020 гг.

- Тем не менее, в 2019–2021 гг. возможны оба сценария по ставке, как 1-0-0 (т.е. одно повышение в этом году и сохранение ставки в последующие два года), так и 0-1-1 (сохранение ставки в этом году, и по одному повышению в последующие два года)

- Наиболее вероятный сценарий — повышение ставки в декабре. По нашему мнению, одно повышение ставки в этом году вместо двух уже достаточно заложено в цены. Сохранение ставки без изменения в этом году, напротив, пока не заложено и поэтому может значительно влиять на валютный рынок

- Сворачивание баланса ожидается к концу третьего или в четвертом квартале. К этому времени он уменьшиться еще на $300-350 млрд и перестанет меняться

Почему ФРС может намекнуть на паузу в повышении ставки

- Мы считаем, что ФРС сохранит мягкую риторику в условиях ослабевающего инфляционного давления — темпы роста потребительской инфляции и цен производителей подтверждают эту тенденцию

- Обрабатывающая отрасль (-0,4% м/м) и промышленное производство (0,1% м/м) в США сжимаются второй месяц подряд, — свидетельство того, что американская экономика ощущает на себе замедление роста в Европе и Китае

- Хотя розничные продажи восстановились в январе (+1,2% г/г), в декабре, по пересмотренным данным, они упали на 1,7%. Такая динамика по-прежнему создает предпосылки для того, чтобы темпы роста потребления в первом квартале 2019 г. опустились ниже 2,1% г/г, с 2,8% в 4К18

- На потребление приходится 70% американской экономики, поэтому его динамика скрадывает потенциальные плюсы для экономики, обусловленные неожиданной статистикой по заказам на товары длительного пользования и расходам на строительство за февраль

- В этих условиях темпы роста ВВП могут опуститься до 2,2% в 2019 г. против 3% в 2018 г.

- Инфляционное давление останется умеренным ввиду вялого роста удельных затрат на рабочую силу, поскольку повышение зарплат нивелируется скромным повышением производительности

Предпосылки для повышения ставки ФРС

- Неожиданное увеличение заказов на товары длительного пользования в январе и расходов на строительство

- По-прежнему устойчивый рынок труда, безработица — у минимальных значений более чем за 50 лет, занятость в несельскохозяйственном секторе находится у пятилетних максимумов, среднее число рабочих мест ежемесячно увеличивается на 190 тыс.

- Реальный рост ВВП по-прежнему будет чуть выше консенсуса

- Базовая инфляция поднимется выше 2%

- Активный рост зарплат

- Перспективы торговой сделки между США и Китаем. Она задерживается, но не отменяется

- Ралли на мировых финансовых рынках и в США

- Доходы американского бизнеса в 1К19 показали двузначный рост пятый год подряд

Экономисты, опрошенные WSJ, разделились во мнениях. Одни считают, что ФРС сохранит ставку, другие — что единожды повысит ее в этом году. Мы ждем по меньшей мере еще одного повышения ставки в декабре 2019 г., в результате чего она поднимется до 2,75% по верхней границе.

Анатомия рубля

Поддержку рублю оказывает целый ряд локальных факторов:

- Налоговые выплаты в конце месяца, традиционно самые большие в году. Их объем может превысить 2 трлн руб., тогда как объем продажи валюты может превзойти $9 млрд

- Избыток валютной ликвидности на фоне ее нетто-притока из-за небольших долговых выплат (-43% г/г), ограниченные покупки валюты Минфином (5–6% от дневного оборота валютного рынка) и увеличение сальдо счета текущих операций (+$22 млрд с начала года)

- Привлекательный уровень доходности коротких и длинных ОФЗ; текущая премия к уровням конца июля 2018 г. — 80 б.п., к уровням апреля 2018 г., предшествующим санкциям против Русала, — порядка 70 б.п. Таким образом, текущая страновая премия в локальной валюте составляет порядка 150 б.п.

- Отсутствие санкционной тематики в новостном фоне

Ключевые уровни и наши ожидания

- Для пары USDRUB значимым событием стало пробитие 200-дневной скользящей средней — 65,79 руб. за доллар. Следующие уровни: 64,15; 64 и 63,69 руб. за доллар. Стоит отметить, что объёмы торговли несущественные, что указывает на ограниченный спрос со стороны нерезидентов. Сейчас хорошая возможность для покупки валюты. Рубль торгуется, игнорируя санкционные риски, в отличие от подверженных этим рискам ОФЗ и акций Сбербанка, и поэтому показывающих более сдержанную динамику.

- С начала апреля, после налоговых выплат, стоит ждать ослабления рубля к доллару. Спрос на рисковые активы развивающихся стран захлебывается, поэтому коррекция неизбежна. Мы считаем, что геополитические риски для России будут усиливаться со второго квартала 2019 г.

Рубль растет вопреки нефти

- Динамика последних лет указывает на то, что рубль несколько отвязался от нефти благодаря бюджетному правилу. С начала года 30-дневная корреляция между рублем и нефтью ослабла до 10% с 50%, чему способствовал активный рост рубля в последние дни

- Эта динамика объясняется высоким спросом на рисковые активы развивающихся стран. Факторы их роста отличны от факторов роста нефти, по большей части связанных с временным сокращением добычи по всему миру за исключением США

Прогноз по парам USDRUB и EURRUB

- До конца марта поддержку рублю могут оказать налоговые платежи, основной объем которых придется на последнюю неделю месяца. Всего же по итогам месяца они составят около 1,9 трлн руб.

- Наш прогноз по доллару на конец года — 69 руб., по евро — 79 руб. Сезонный спрос на валюту повышается ближе ко второму полугодию, но дальнейшая динамика зависит санкций, которые могут быть введены во втором квартале после торговой сделки между США и Китаем

- Техническое единовременное ослабление доллара возможно на этой и следующей неделе, во время основных налоговых выплат и продаж больших объемов валюты экспортерами, на данный момент продажи валюты остаются умеренными

Источник: ITI Capital, Bloomberg

Источник: Bloomberg