В этом году с конца лета до октября мы наблюдали резкий рост цен на уголь: в моменте до +60%. Причин сразу несколько:

-

повышение спроса – экономика восстанавливается после пандемии

-

закрытие угольных шахт в Китае из-за наводнений, а также ради снижения выбросов перед Олимпиадой

-

резкий рост цен на газ

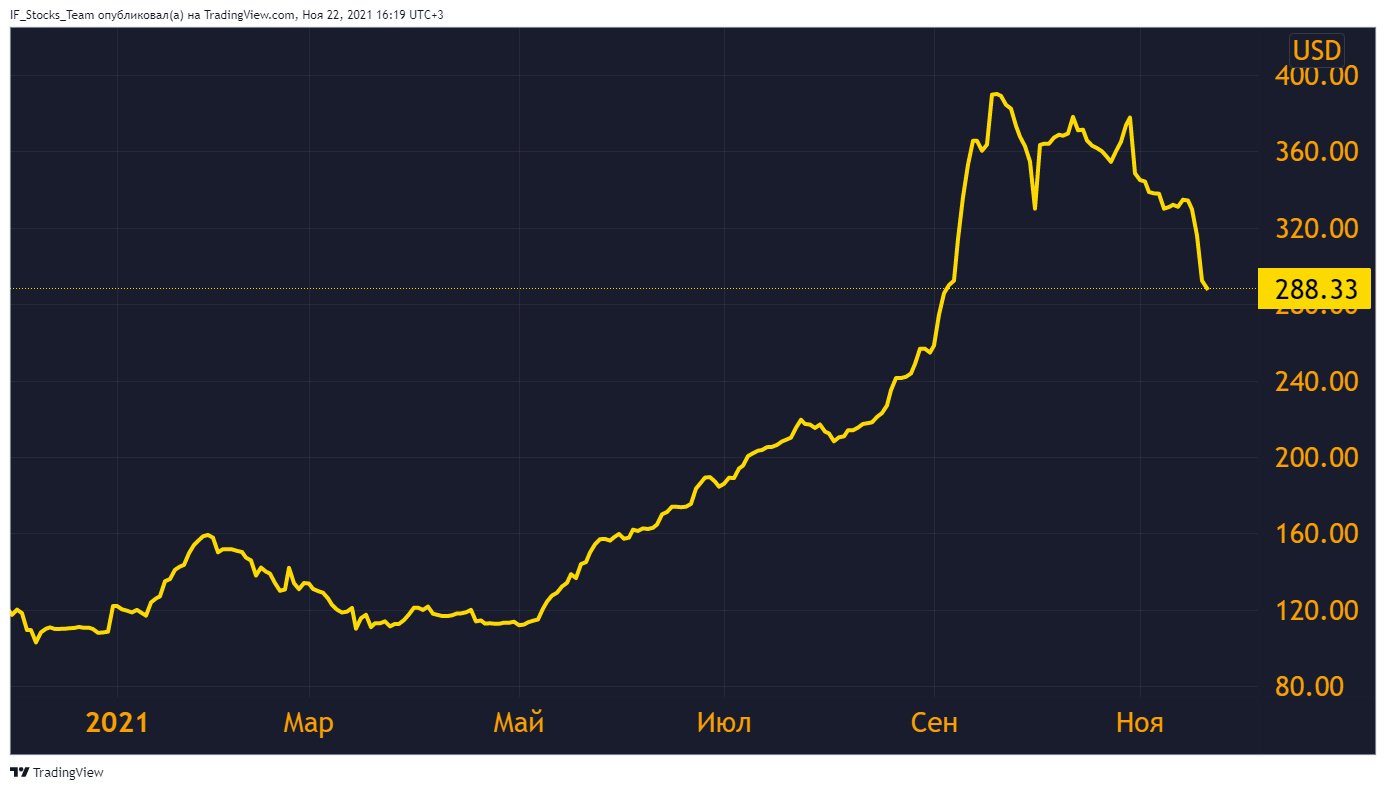

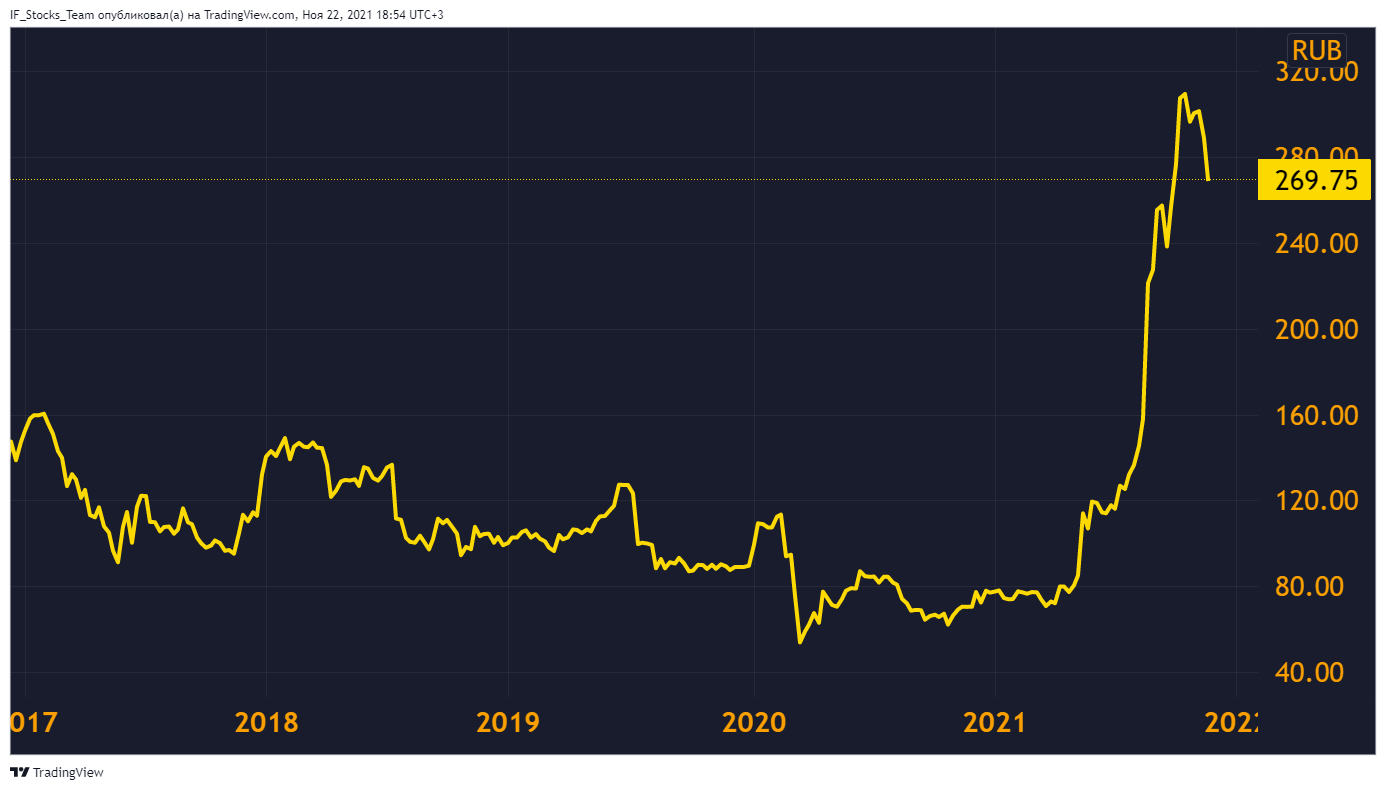

Рис.1. Фьючерс на китайский уголь CCE1!

Правда, сейчас цена вновь опустилась до летних значений. Ведь Китай начал наращивать добычу угля, чтобы решить вопрос с дефицитом. Но даже августовская цена всё равно высокая: это +100% с начала года.

И не факт, что она не вырастет ещё. По мнению китайских властей, это вполне может случиться из-за холодной зимы.

Что сегодня творится в угольном секторе?

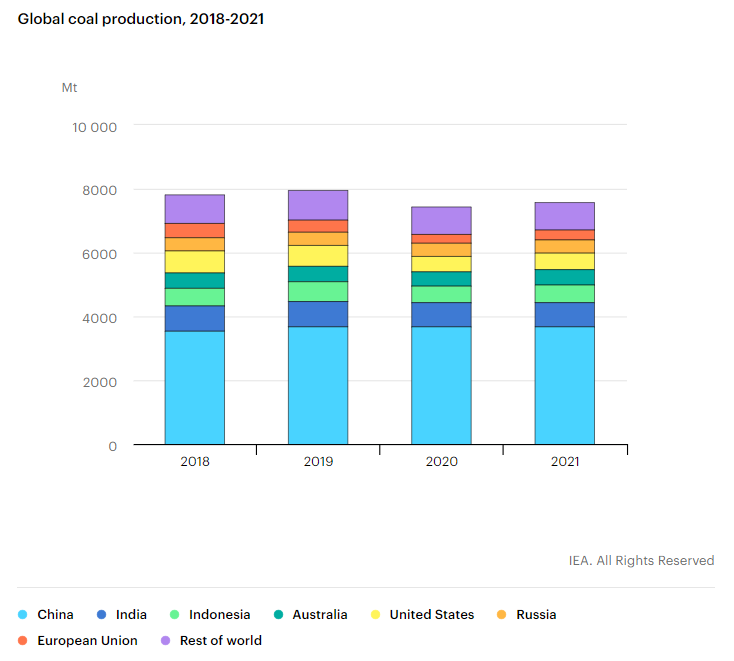

По данным BP, с помощью угля в 2020 году вырабатывалось 27% всего электричества. Это больше четверти, поэтому полный отказ от данного вида топлива пока невозможен. Ведь стоит уголь намного дешевле других энергоносителей.

С 2015 года доля угля в электрогенерации постепенно снижалась, но в 2020 году она вновь начала расти. Попытки полностью от него уйти пока терпят фиаско. Например, на климатическом саммите в Глазго более 40 стран подписали декларацию об отказе от инвестиций в угольную отрасль к 2030-2040 годам. Но среди них не было США, Индии и Китая – крупнейших потребителей и производителей угля.

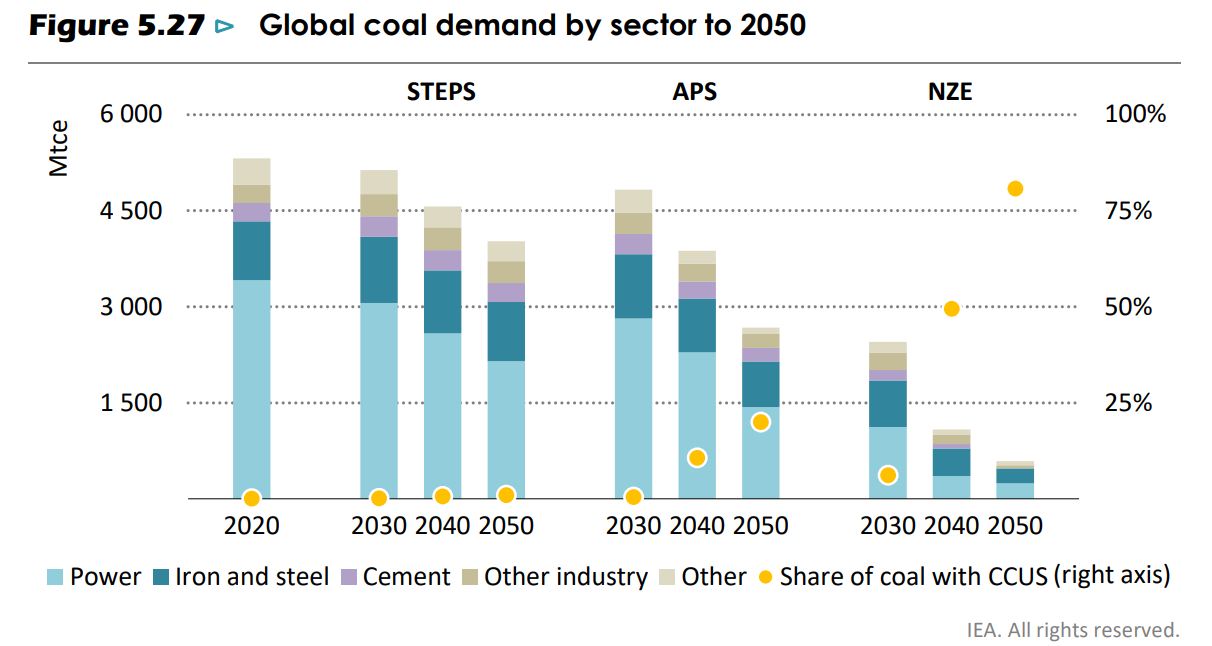

Как видно из графика, спрос на уголь в энергетической сфере должен постепенно уменьшаться во всех отраслях. Однако сильное сокращение его использования в сегменте железа и стали – “iron and steel” – возможно только при реализации сценария NZE: Net Zero Emissions. Ведь в разных производствах используются и разные виды угля.

Какой бывает уголь?

В основном это две категории:

-

энергетический

-

металлургический (коксующийся)

Первый используется в ТЭЦ для получения электроэнергии. У него высокая теплоотдача. Второй при сильном нагревании без кислорода образует металлургический кокс, который нужен для выплавки стали.

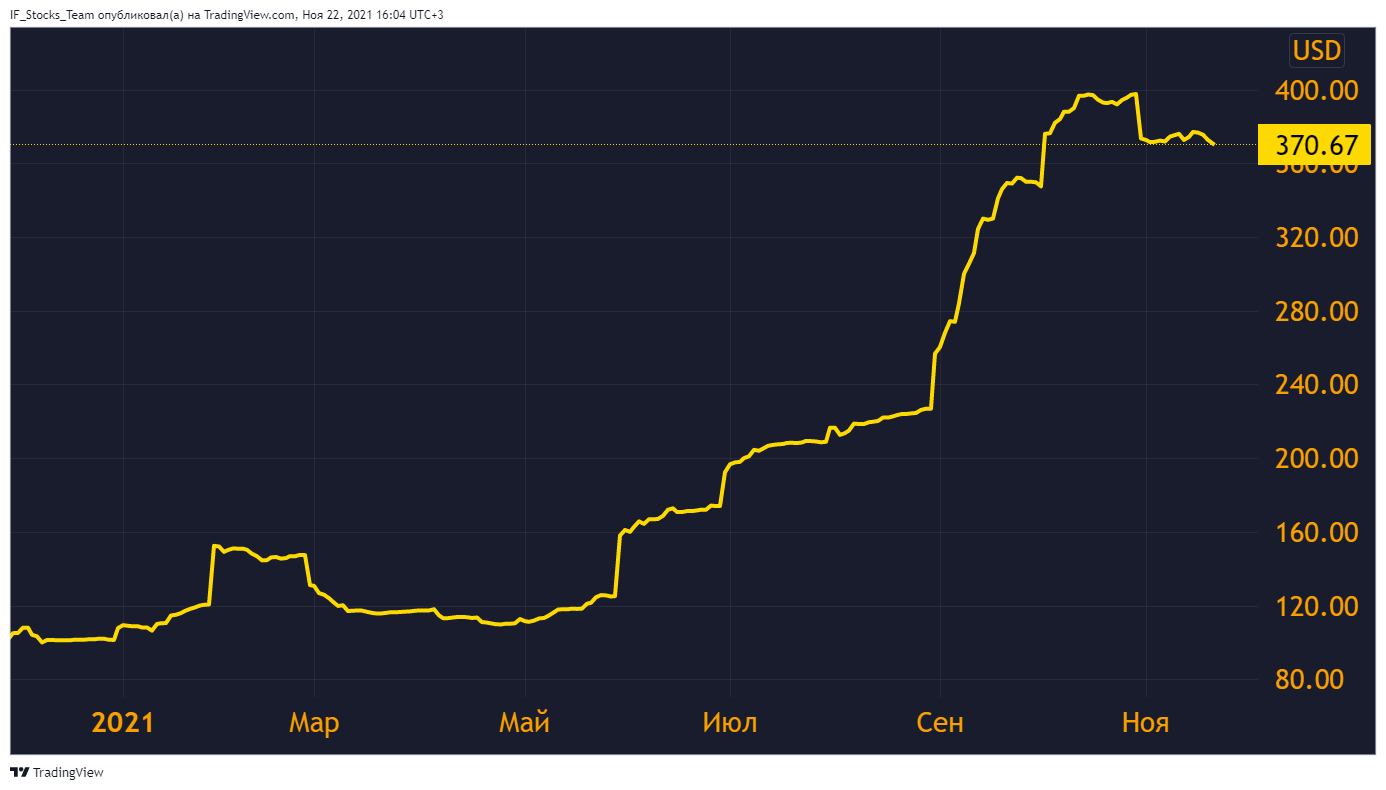

Цену на энергетический уголь можно отслеживать с помощью котировок фьючерса на уголь в Азии ACF2! (FOB Newcastle). Он показал рост на 160%: до $287 за тонну.

Сейчас многие страны стараются уменьшить использование угля, чтобы снизить вредные выбросы. Но это в основном касается только энергетического угля, поскольку для производства электричества можно использовать другие способы. У металлургического угля тоже есть альтернативы: например, существуют водородная и электрическая металлургия, где уголь не используются. Но они пока слабо развиты и широкого применения не нашли. Поэтому за металлургический уголь в среднесрочной перспективе можно не переживать.

Теперь поговорим про крупнейшие угольные компании – как зарубежные, так и российские.

Иностранные угольные компании

Разберём 5 компаний, наиболее достойных внимания.

Peabody Energy (BTU)

Лидер по добыче энергетического и металлургического угля, владеет активами в Северной Америке и Австралии.

По причине пандемии добыча за 2020 год сократилась до 128,8 млн тонн: -22% к 2019 году. За 9 месяцев текущего года выручка составила $2 млрд, а чистый убыток $140 млн. Однако акции с начала года выросли на 300%.

Рис. 7. Динамика акций Peabody Energy

Alliance resource partners (ARLP)

Занимает второе место по уровню добычи угля в мире. Добывает уголь, нефть и газ на востоке США. За 9 месяцев 2021 года добыча составила 23,5 млн тонн угля. Выручка компании выросла на 14% до $1,1 млрд, доля угля в выручке – 88%.

За 3 квартала компания получила прибыль $126 млн, в то время как за аналогичный период 2020 был убыток $164 млн. Котировки акций с начала года показали рост на 123%.

Arch resources (ARCH)

Занимается добычей и реализацией металлургического угля в США. За 9 месяцев 2021 было продано 46,5 млн тонн энергетического угля и 5,7 млн тонн металлургического. Выручка составила $1,4 млрд, прибыль $110 млн. С начала года рост котировок составил 80% до $80.

Warrior Met Coal (HCC)

Компания производит коксующийся уголь для металлургической отрасли в Северной Америке. За 9 месяцев добыча угля уменьшилась на 26%: до 4,5 млн тонн. За 3 квартала 2021 компания увеличила выручку на 12% до $643 млн, а прибыль до $12 млн. В прошлом году аналогичный период принёс убыток $2 млн. Акции торгуются на уровне начала года.

Alpha Metallurgical Resources (AMR)

Ещё один американский производитель металлургического угля. За 3 квартала компания продала 12 млн тонн продукции. Выручка за 9 месяцев выросла на 30% до $1,43 млрд, а чистая прибыль составила $31 млн. В прошлом году за аналогичный период был зафиксировал убыток $346 млн. Акции компании выросли с начала года на 260% до $48.

Российские угольные компании

В России добывающих компаний тоже хватает, и угольная отрасль не исключение.

Евраз

Одна из крупнейших металлургических и горнодобывающих компаний с активами в Сибири, Европе и Америке. Евраз выпускает сталь и использует для этого коксующийся уголь, который сама же и добывает. Избыток угля при этом продаёт.

За 9 месяцев 2021 года компания увеличила добычу на 13,3% до 16 млн тонн угля, а продала 8 млн тонн. Это на 15,5% меньше результатов 2020 года. По результатам первого полугодия 2021 года доля от продаж угля в общей выручке компании составляла 13,45%.

К сожалению, акции ЕВРАЗ не торгуются на Московской бирже, их можно купить лишь на Лондонской – LSE, куда нет доступа неквалифицированным инвесторам. Однако компания недавно сообщила, что рассматривает возможность листинга на Московской бирже.

Мечел (MTLP)

Ещё один лидер по производству металлургического угля в России. В состав компании входит более 20 предприятий, включая производителей угля, железной руды, стали, проката. За три квартала добыча угля снизилась до 8,5 млн тонн: -35% к аналогичному периоду 2020 года. Уголь принёс Мечелу 26% выручки. С начала года обыкновенные и привилегированные акции показали рост на 47% и 250% соответственно.

Распадская угольная компания (RASP)

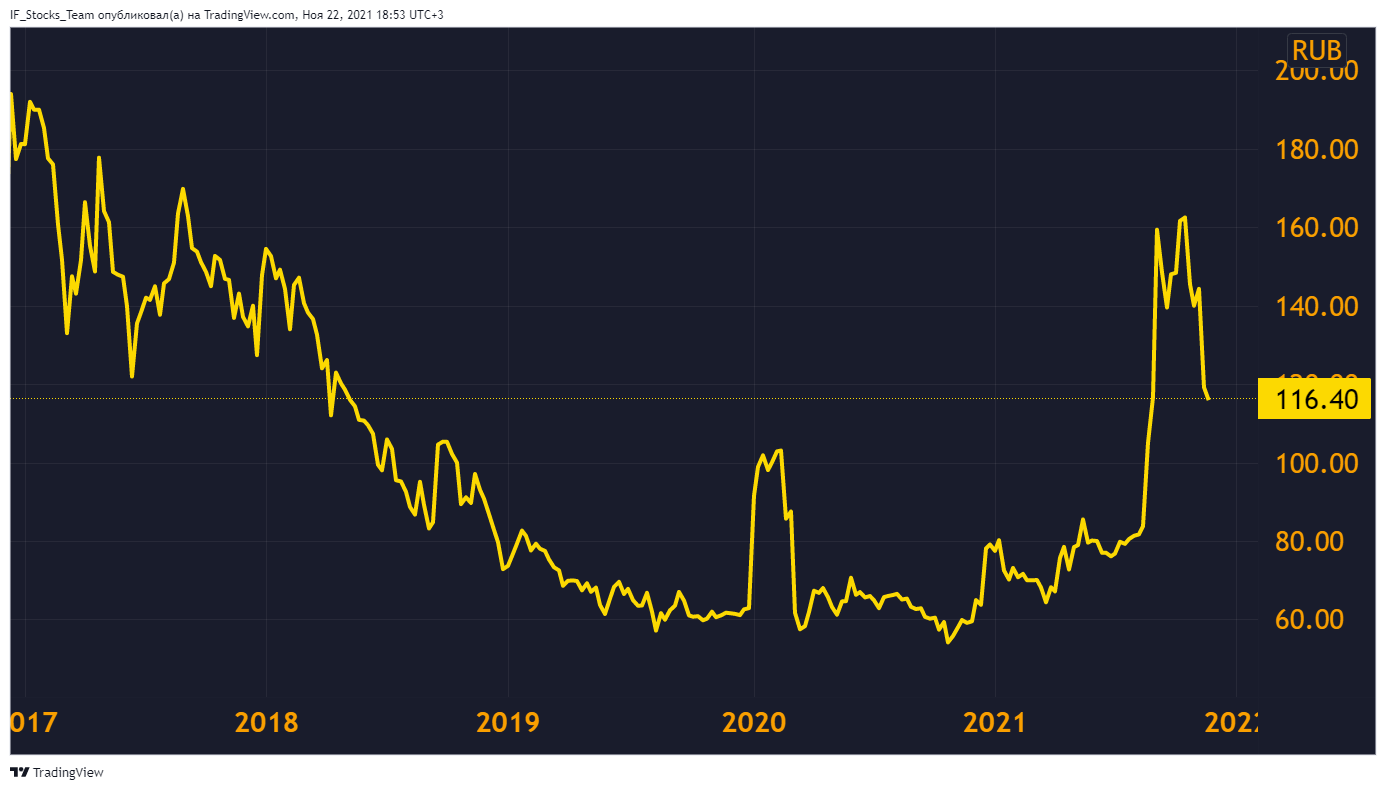

Она входит в группу ЕВРАЗ и является поставщиком коксующегося угля. Под управлением находятся 7 шахт, два разреза и обогатительные фабрики. За 9 месяцев 2021 компания добыла 16,5 млн тонн угля. Это на 13% больше по сравнению с аналогичным периодом 2020 года. Однако объем продаж такой же: 10,4 млн тонн угольного концентрата.

За первое полугодие доход, по Международным стандартам финансовой отчетности, составил $683 млн. Это более чем вдвое больше прошлогоднего показателя. Такого результата удалось достичь за счет присоединения активов Южкузбассугля.

Прибыль Распадской составила $181 млн против $104 млн годом ранее. С января 2021 акции выросли на 163%. Это связано не только с ростом объемов добычи и цен, но и с новостями об изменении дивидендной политики и ожиданиях щедрых выплат. После нескольких лет застоя компания наконец-то стала поворачиваться лицом к миноритарным акционерам.

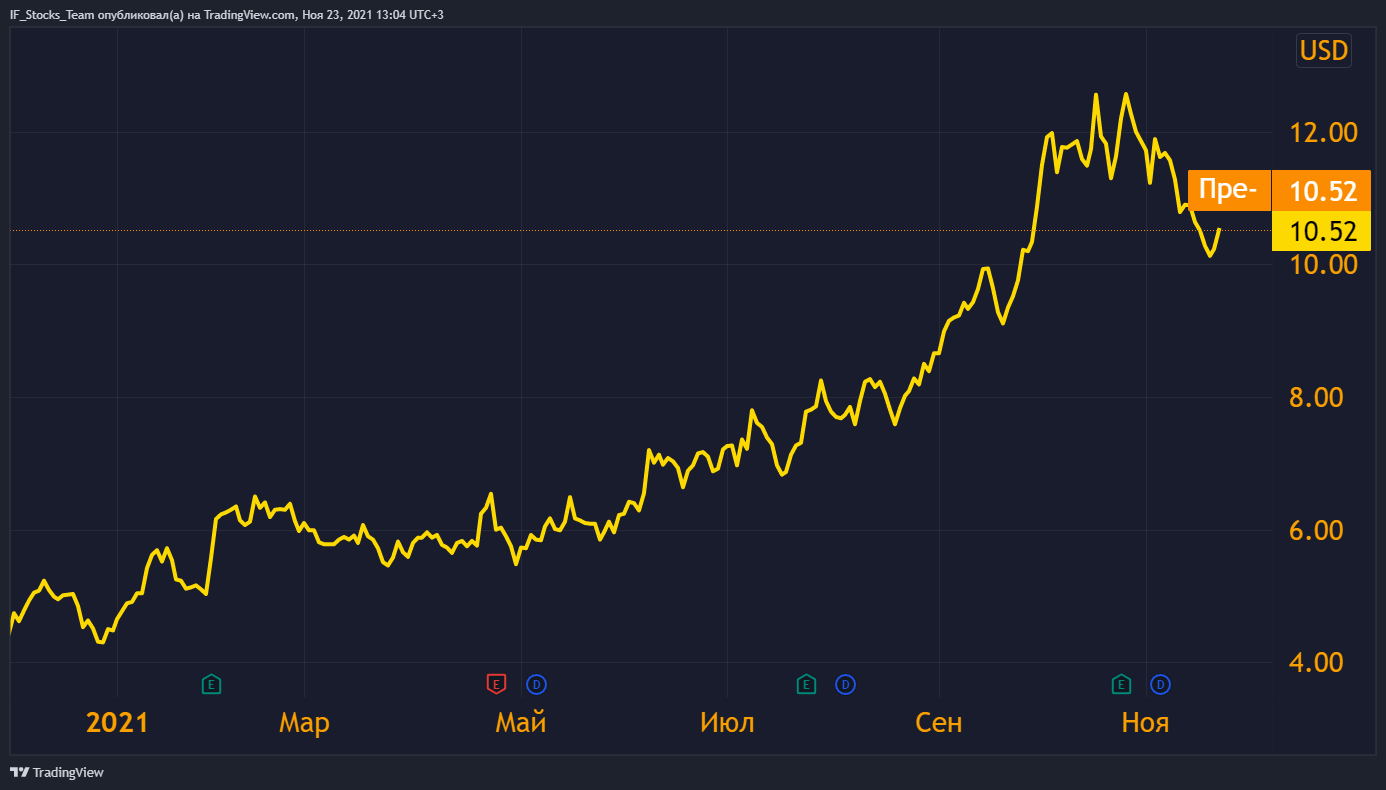

Рис. 15. Динамика акций ПАО “Распадская”

Южный Кузбасс (UKUZ)

Дочернее предприятие Мечела, ведет добычу угля в Кемеровской области. По Международным стандартам финансовой отчетности, за первое полугодие 2021 у компании отрицательный капитал в 32,7 млрд рублей, выручка составила 4,7 млрд рублей, а прибыль 1,5 млрд. В прошлом году за аналогичный период был убыток 9,8 млрд.

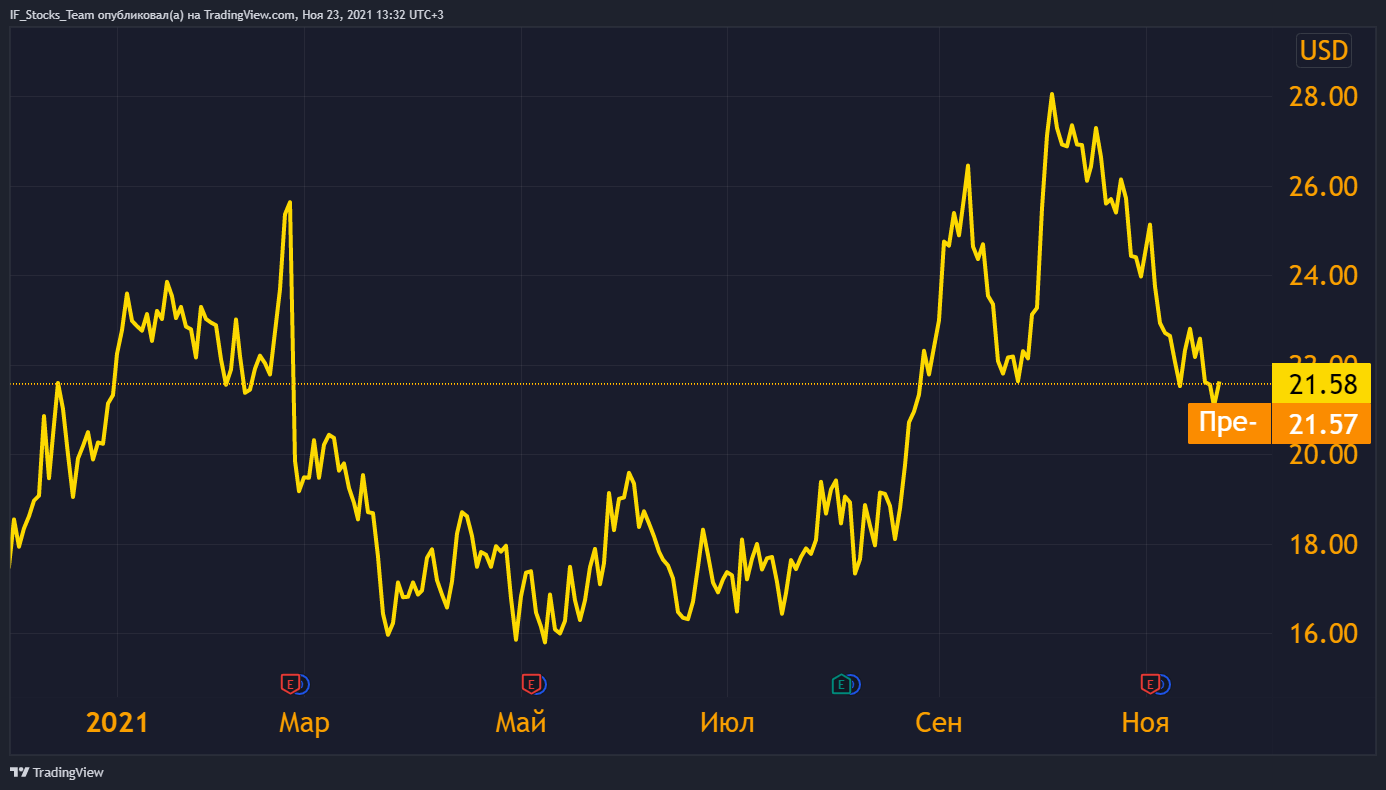

Южный Кузбасс постоянно выдаёт ссуды Мечел, из-за чего остается мало средств на собственное развитие. С начала года акции показали рост на 228%, но компания относится к третьему эшелону, поэтому есть риск искусственного накручивания котировок, что видно на графике ниже. К тому же, компания не платит дивиденды уже много лет и в целом представляет из себя сомнительный вариант для инвестиций.

Рис. 16. Динамика акций компании Южный Кузбасс.

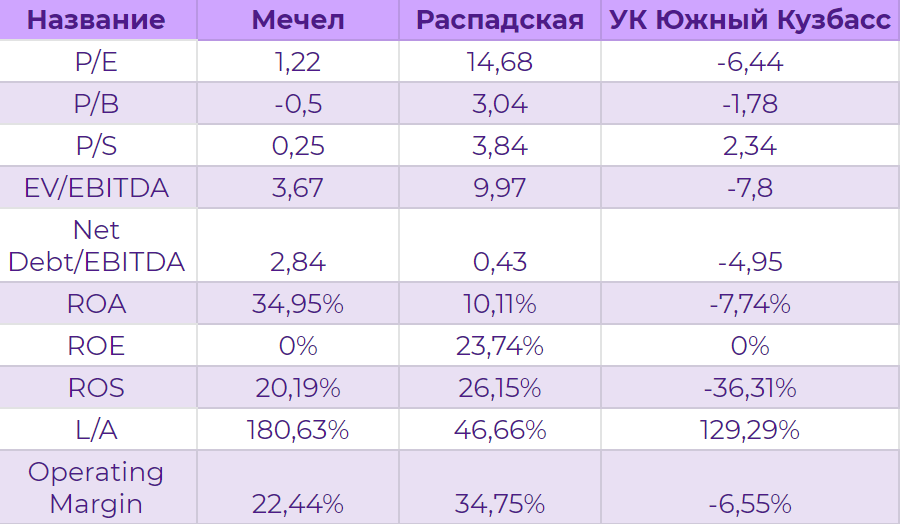

Какая из российских компаний лучше по мультипликаторам?

Так как акции зарубежных компаний недоступны для покупки неквалифицированным инвестором, то сравним компании угольного сектора из РФ.

Хотя Мечел смотрится дешевле Распадской, коэффициент L/A у Мечела 180%. Это указывает на сильную зависимость компании от заемных средств. Несмотря на рост цен на сталь и уголь, в России повышается и ключевая ставка, что делает кредиты более дорогими. Из-за этого положение компании может ухудшиться.

Поэтому если уж инвестировать в Мечел, то лучше рассматривать привилегированные акции. По ним прогнозируется дивидендная доходность в 21% по результатам этого года. Но это очень рискованный вариант, так как в случае снижения цен на уголь Мечел может сильно пострадать.

Чего ждать инвестору от угольного сектора?

Мнение аналитиков InvestFuture

Этот год был весьма удачным для многих угольных компаний: восстанавливалась экономика, рос спрос на уголь, поскольку это ключевое сырье для производства стали. В итоге цены сильно взлетели, как и доходы компаний. А ещё впереди холодная зима, так что мы вновь можем увидеть резкий скачок цен на топливо.

В то же время, угольные компании уже заметно выросли с начала года, так что инвестировать в них сейчас достаточно рискованно.