США. Торги на фондовых биржах в среду закрылись ростом индексов, SandP на 1,55, Nasdaq на 2,20%. Dow на 1,77%. По итогам заседания ФРС базовая ставка сохранена в прежнем целевом диапазоне 2.25%-2.50%, как и ожидалось, более подробно (см. наш дневной обзор).

В части корпоративной отчетности отметим, например, что компания Biogen в 4 квартале получила выручку в размере 3,53 млрд. долл. (рост на 6,6% год к году), чистая прибыль возросла на 25,4% (до 1,40 млрд. долл.).

Что касается торговых переговоров США и Китая, известно только, что заинтересованные в соответствующих китайских рынках американские компании стремятся убедить администрацию способствовать достижению позитива в переговорах.

Россия. Торги вчера, как и прогнозировали Еврофинансы, закончились ростом индекса РТС на 0,64%, индекса Мосбиржи на 0,54%. Отозваны лицензии у Камчаткомагропромбанка (г. Петропавловск-Камчатский) и Радиотехбанка (г. Нижний Новгород).

Минфин размещал 2 выпуска ОФЗ суммарным объемом 25 млрд. руб., один в 15 млрд. руб. с погашением в феврале 2024 г., второй в 10 млрд. руб. с погашением в мае 2029 г.

Альфа-банк предложил еврооблигации, номинированные в рублях, срок обращения 3,5 г. (погашением в августе 2022 г.), ориентир доходности бумаг составляет 9,5%, предварительно в Лондоне проведены встречи с потенциальными инвесторами, организаторами размещения выступают сам банк и J.P. Morgan.

Банк Траст, на базе которого создан Банк непрофильных активов (БНА), после присоединения в марте активов Автовазбанка консолидирует на балансе примерно 2 трлн. руб., в настоящее время на балансе БНА уже консолидированы непрофильные активы самого Траста, Рост банка, группы Открытие и Бинбанка.

Европа. В среду торги закончились ростом индекса FTSE на 1,58%, DAX снизился на 0,33%. В парламенте Великобритании прошло голосование поправок по условиям выхода страны из Евросоюза, депутаты поддержали запрет Brexit без соглашения и выступили за внесение изменений по ирландскому вопросу. Одобрено предложение отложить выход из ЕС, намеченный на 29 марта, если до конца февраля не будет согласована с ЕС новая редакция соглашения по Brexit.

Макростатистика по ЕС имела разноплановый характер, так, в еврозоне резко снизился индекс делового климата, за последний месяц с 0,86 до 0,69 пункта (ожидалось 0,75 пункта). Индекс потребительского доверия в Германии за месяц увеличился с 10,4 до 10,8 пункта (ожидалось снижение до 10,3 пункта), импортные цены год к году возросли на 1,6% (ожидалось 2,1%, месяцем ранее было 3,1%). ВВП Франции за 4 квартал возрос на 0,3% относительно предыдущего квартала (ожидалось 0,1%, предыдущее значение 0,3%), потребительские расходы за месяц снизились на 1,5% (ожидалось на 0,2%, предыдущее снижение на 0,1%).

Чистая прибыль Siemens AG по итогам 4 квартала снизилась почти в 2 раза (до 1,118 млрд. евро), при этом выручка возросла на 1% (до 20,116 млрд. евро), особенно сильно возросли заказы подразделению Mobility на поезда метро для Великобритании. Французская нефтегазодобывающая компания Total обнаружила на шельфе Великобритании в Северном море крупное месторождение природного газа. В рамках корпоративной отчетности обратим внимание, что чистая прибыль Siemens AG по итогам 4 квартала снизилась почти в 2 раза (до 1,118 млрд. евро), при этом выручка возросла на 1% (до 20,116 млрд. евро), особенно сильно возросли заказы подразделению Mobility на поезда метро для Великобритании.

Азия. Торги вчера закрылись снижением индексов Nikkei на 0,52, SSE на 0,45%, Hang Seng возрос на 0,4, Kospi на 0,91%. В противовес позиции российской стороны, премьер Японии заявил, что южные Курилы являются исконной территорией Японии. В Китае рынки ждут итогов торговых переговоров с США. Розничные продажи в Гонконге за месяц показали рост на 0,1% (месяцем ранее 1,4%), в Японии показатель увеличился на 1,3%, индекс потребительского доверия, напротив, снизился с 42,7 до 41,9 пункта. Индекс делового климата в Южной Корее тоже снизился (с 72 до 67 пунктов). Чистая прибыль компании Canon за 2018 г. увеличилась на 4,5% (до 252,755 млрд. иен или 2,3 млрд. долл.), однако выручка оказалась на 3,1% ниже (3,952 трлн. иен или 36,2 млрд. долл.), в 2019 г. компания ожидает снижение операционной прибыли вследствие возможного замедления экономического роста в Китае и снижения спроса на камеры и промышленное оборудование для производства дисплеев. Золото утром вчера торговалось по 1313,8, к 14.00 по 1311,8, утром сегодня по 1325,5 долл. за унцию (инвесторы отыгрывают итоги заседания ФРС США, см. выше).

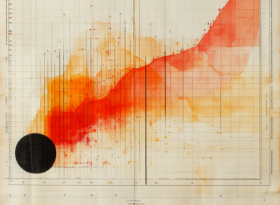

Нефть. Brent и Light утром вчера шли по 61,39 и 53,41, к 14.00 по 61,72 и 53,72, утром сегодня по 62,05 и 54,58 долл. за барр., запасы в США за неделю хотя и возросли, но значительно меньше ожиданий.

Статистика, прогноз. Из наиболее значимой статистики ждем розничные продажи и безработицу в Германии (10.00 и 11.55), ВВП еврозоны (13.00), данные по рынку труда в США (16.30). Открытие сессии на российских биржах допускаем с сохранением роста.