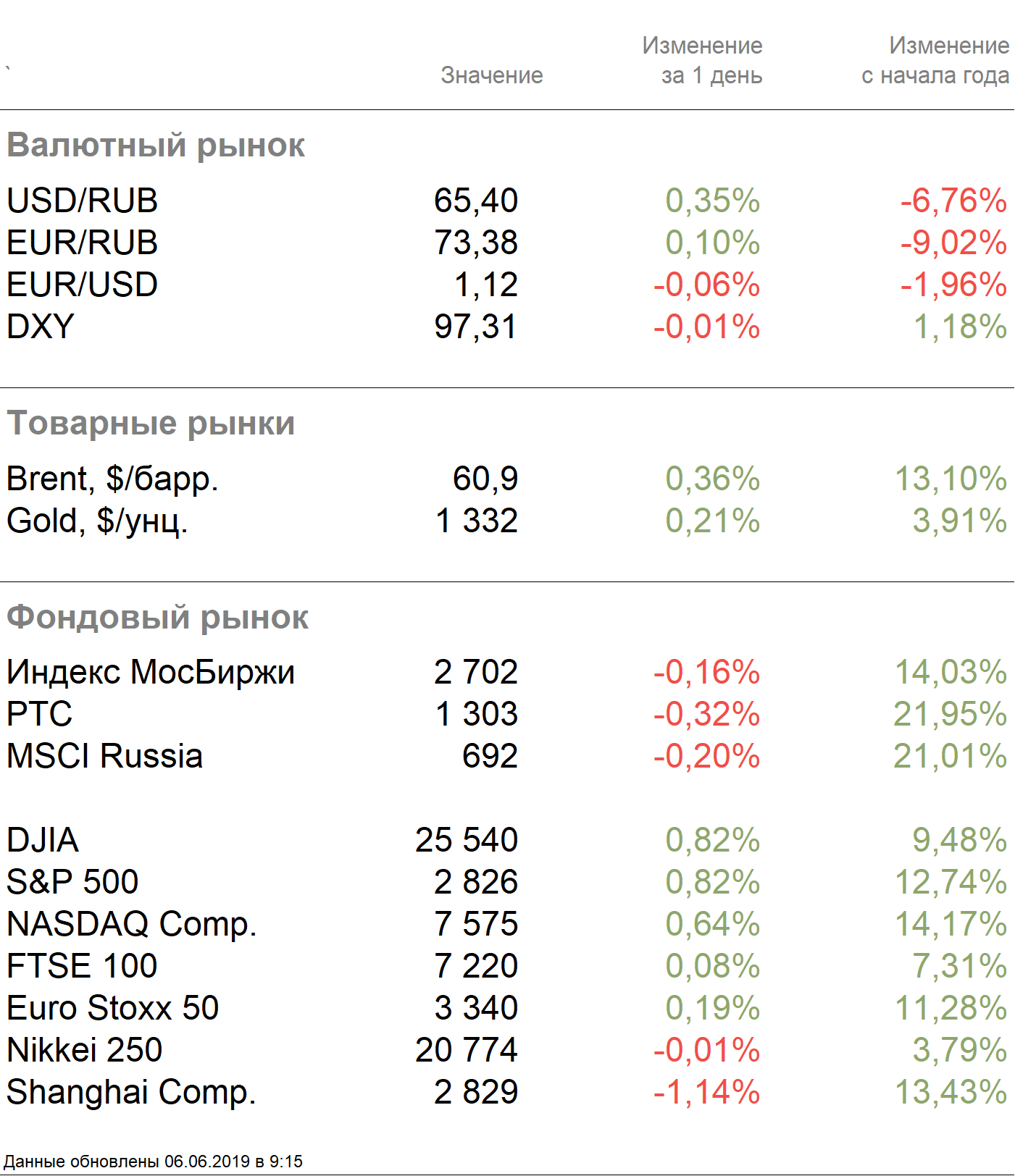

Рыночные индикаторы

Рынки

По нашим оценкам, сегодня российский рынок откроется разнонаправленно.

Дивидендный календарь: сегодня T+2 для акций МРСК Волги, МРСК Центра, Банка Санкт-Петербург и Акрона.

В среду российский рынок закрылся в небольшом минусе. Индекс Московской биржи снизился на 0,16%, РТС — на 0,32%.

Рубль ослаб к доллару и евро до 65,4 руб. и 73,38 руб. соответственно на фоне падающих цен на нефть.

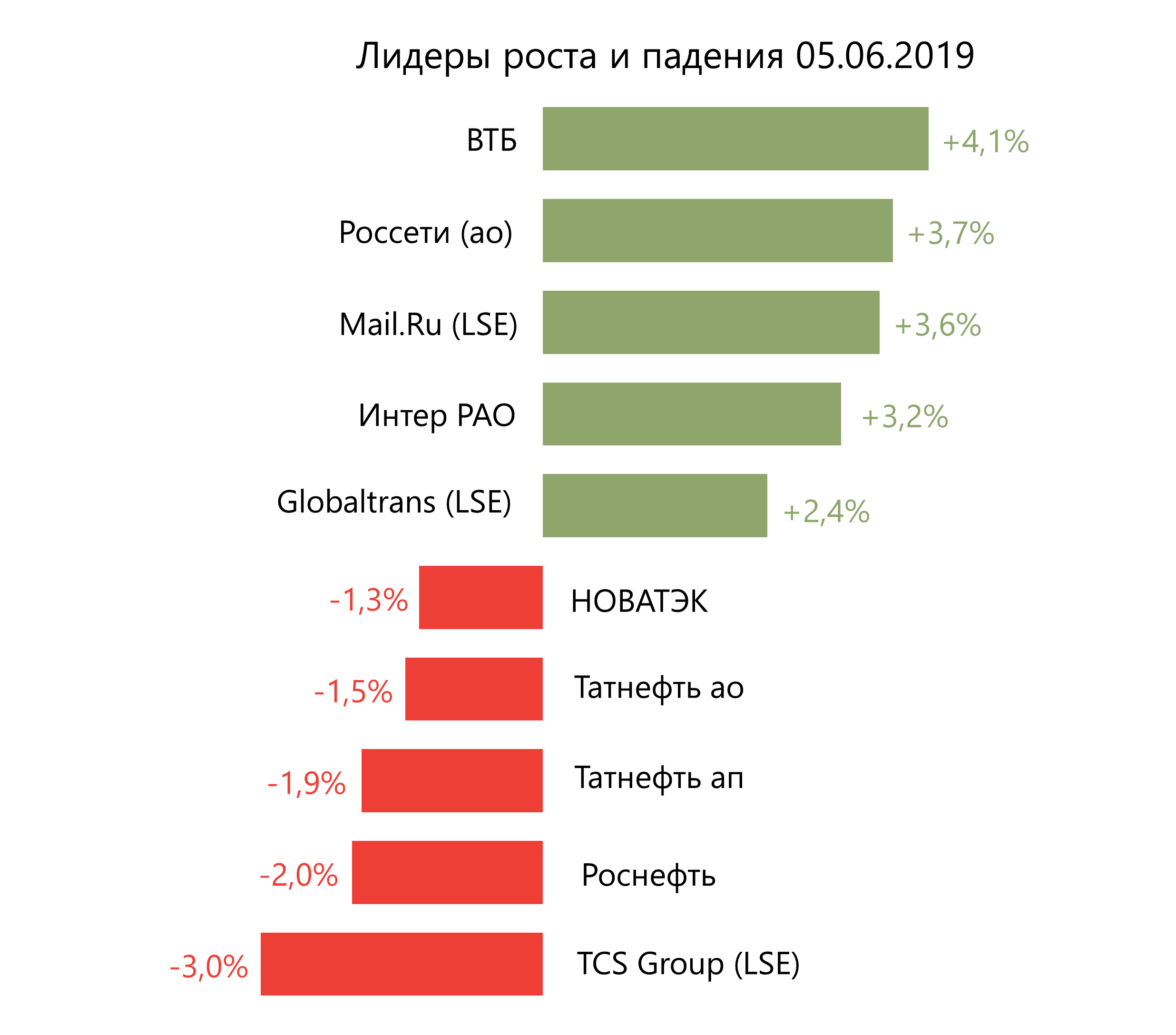

В числе аутсайдеров оказались TCS Group (-3%), Роснефть (-2%), Татнефть ап (-1,9%), Татнефть ао (-1,5%), Новатэк (-1,3%).

Лидерами роста стали ВТБ (+4,1%) после собрания акционеров, Россети ао (+3,7%), Mail.Ru Group (+3,6%) после новостей о сделке по Aliexpress Russia, Интер Рао (+3,2%), Globaltrans (+2.4%).

Нефтяные котировки в среду отреагировали падением на публикацию данных EIA об увеличении запасов нефти в США на 6,8 млн барр. и достижении нового рекорда в добыче нефти — 12,4 млн б/с. Brent подешевел в среду до $60,6/барр. и торгуется несущественно выше утром в четверг.

Американские площадки завершили торги в среду в плюсе. Dow Jones и S&P 500 прибавили по 0,82% после новостей о возможном снижении ставки ФРС. Вечером стало известно, что Дональд Трамп считает прогресс в переговорах с Мексикой недостаточным, дискуссии продолжатся в четверг, 6 июня.

Агентство Fitch понизило кредитный рейтинг Мексики с BBB+ до BBB, однако это решение уже было заложено рынками в цены. Moody's, в свою очередь, изменило свой прогноз со стабильного на негативный. Рейтинг Moody's изначально был на две ступени выше чем у Fitch. Поэтому новость является нейтральной для Мексики. Основные причины рейтинговых действий — риски экономического замедления и кредитные проблемы госкомпании Pemex.

Азиатские площадки торгуются в четверг в красной зоне. Nikkei торгуется практически без изменений, Shanghai снизился на 0,64% после новостей о том, что США и Мексика пока не смогли договориться по пошлинами и мигрантам, что вызвало опасения о снижении темпов роста глобальной экономики. Центральные банки будут вынуждены принимать меры по стимулированию роста.

Европейские площадки закрылись в среду в плюсе. Euro Stoxx 50 прибавил 0,19%.

Розничные продажи в Еврозоне в апреле выросли за 1К19 на 1,5% г/г и снизились на 0,4% м/м.

Сводный индекс менеджеров закупок (PMI) в Еврозоне за май вырос с 51,5 п., до 51,8 п. Предварительные данные указывали на менее значительный рост, до 51,6 п.

DXY снизился на 0,04%, S&P 500 futures — на 0,08%.

Новости

Новатэк подписал базовые условия соглашения о создании совместного предприятия с китайской Sinopec и Газпромбанком с целью реализации СПГ и природного газа на рынке Китая. Председатель правления НОВАТЭКа Леонид Михельсон отметил, что создание СП не только позволяет гарантировать сбыт производимого компанией СПГ, но и открывает возможности инвестирования в развитие сегмента конечного потребления на быстрорастущем и одном из крупнейших в мире рынке газа и СПГ.

РФПИ, Alibaba, Мегафон и Mail.ru Group подписали обязывающее соглашение о создании СП AliExpress Россия. Alibaba Group инвестирует в СП $100 млн, Mail.ru Group — $182 млн, РФПИ — $100 млн. СП объединит российский бизнес AliExpress и принадлежащий Mail.ru Group бизнес электронной коммерции Pandao. Пропорция долей компаний в AliExpress Россия составит: у Alibaba Group — 55,7%, у МегаФона — 24,3%, у Mail.ru Group — 15%, у РФПИ — 5%. Кроме того, РФПИ может заключить опционное соглашение на покупку до 4% акций СП AliExpress Россия у МегаФона. Таким образом, стоимость СП составит $2 млрд. Голосующие права будут распределены следующим образом: Alibaba Group — 49,9%, Мегафон — 30,2%, Mail.ru Group — 18,7%, РФПИ — 1,2%.

МТС и Huawei подписали соглашение о развитии сети 5G в России. Компании планируют в 2019–2020 гг. внедрение технологий и решений 5G и IoT на действующей инфраструктуре МТС, развитие коммерческой сети LTE оператора до уровня 5G-ready, запуск тестовых зон и пилотных сетей 5G для различных сценариев использования, в том числе на инфраструктурных объектах.

СП Сбербанка (40%) и Socar (60%) Сокар энергоресурс приобрело 80% акций Антипинского НПЗ. Сумма и формат сделки не раскрываются.

Ростелеком закрыл сделку по покупке 51% разработчика платформ для построения умного города Коркласс у ГК Форпост. Сумма сделки не раскрывается.

Алроса получила на аукционе в Нью-Йорке $8,8 млн выручки, реализовав 101 камень ювелирного качества общим весом 1550 карат. Таким образом, выручка на карат оказалась на 7% ниже, чем на израильском аукционе в мае.

Как сообщают Ведомости, Северсталь планирует в текущем году запустить маркетплейс по подбору стройматериалов и решений в области жилищного строительства, на котором будет представлена не только продукция Северстали, но и товары партнеров. По оценкам директора группы корпоративных рейтингов АКРА Максима Худалова, площадка позволит компании зарабатывать дополнительно до $400 тыс. EBITDA в год.

Русгидро и власти Якутии к концу 2020 г. планируют полностью ввести в эксплуатацию ветродизельный комплекс в Тикси мощностью до 3,9 МВт. В апреле Русгидро заключила договор на 1 млрд руб. с подрядчиком проекта, АО Интертехэлектро.