Первая половина 2018 года порадовала спекулянтов. На фондовые площадки США вернулась волатильность.

С начала года S&P 500 прибавил 6,3%, Dow Jones вырос на 3,4%, NASDAQ Composite взлетел на 13,1%. Были установлены новые рекорды, был и февральский провал. Бычий тренд продолжается уже десятый год подряд.

Сейчас ключевые фондовые индексы находятся неподалеку от исторических максимумов. При этом консенсус аналитиков предполагает цель по S&P 500 на уровне 3000-3100 пунктов к середине 2019 г., то есть речь идет о 5,5-9% потенциале роста от текущих уровней.

Выглядит неплохо, но не слишком феерично. Однако в случае просадки потенциал роста станет гораздо выше, создавая новые возможности для инвестиций. На сегодняшний момент на мировых рынках накопилось множество потенциальных катализаторов и рисков, осенний период обещает быть интересным. Так что же ожидать инвестору в ближайшие месяцы?

Позитивные факторы• Корпоративные прибыли. Сезон отчетности в США подошел к концу. Он оказался на редкость благоприятным. По итогам II квартала рост консолидированной прибыли на акцию (eps) компаний S&P 500 составил около 24,6% – максимальный темп с 2010 г., выручка прибавила 9,9%.

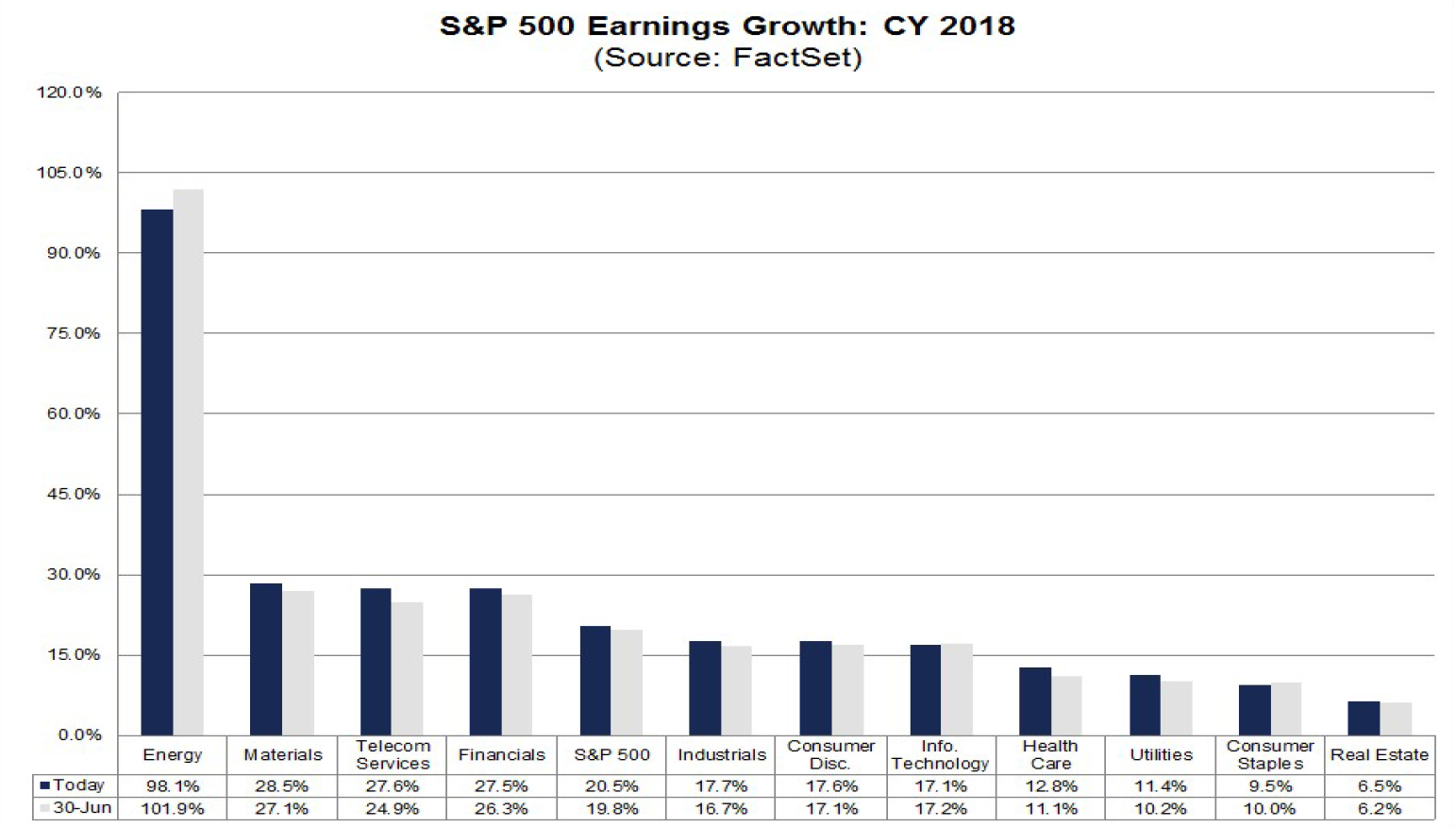

Согласно данным исследовательской организации FactSet, по итогам 2018 г. можно рассчитывать на 20,5% прирост консолидированной eps S&P 500. Особенно может отличиться нефтегазовый сектор (+98% eps) за счет эффекта низкой базы.

• Ожидания по восстановлению экономики. Согласно первой оценке, во II квартале ВВП США прибавил 4,1%. На III квартал известный своими гибкими оценками ФРБ Атланты (сервис GDPNow) прогнозирует 4,3% прирост американской экономики.

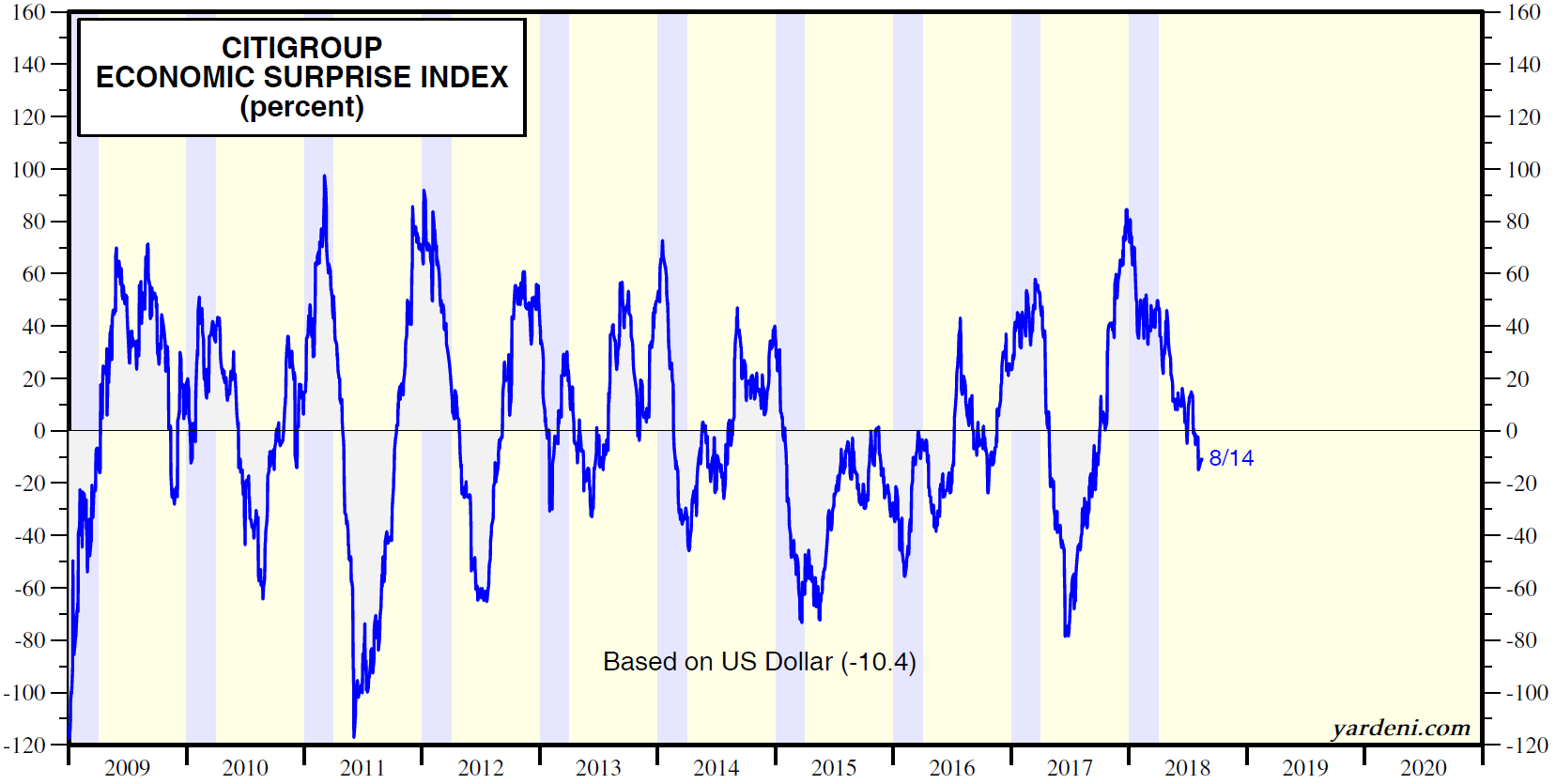

Отмечу провал индекса макросюрпризов от Citi, который показывает, насколько фактические данные расходятся с консенсус-оценками аналитиков. Так что в плане прогноза на III квартал ситуация не в полной мере очевидна, ожидания могут быть и слишком оптимистичными.

• Монетарная политика ЕЦБ. Она все еще стимулирующая. В июне ЕЦБ объявил, что намерен сохранять процентные ставки неизменными, по крайней мере, до окончания лета 2019 г. Заявление стало сюрпризом для участников рынка, которым пришлось пересмотреть ожидания в более мягкую с сточки зрения монетарной политики сторону.

Регулятор сократит ежемесячный объем выкупа облигаций в рамках программы количественного смягчения (QE) с октября до 15 млрд евро (с 30 млрд евро) и завершит программу в декабре 2018 г. При этом ЕЦБ сохранил вполне осторожную риторику, оставив пространство для маневра.

Риски• Торговые войны. Прежде всего, речь идет о противостоянии США и Китая, хотя Дональд Трамп успел затронуть ЕС, Канаду, Турцию и пр. Новые импортные тарифы на ввоз продукции в Штаты из Китая на сумму в $16 млрд выступят в силу 23 августа. Помимо этого 20-23 августа пройдут слушания о тарифах еще на $200 млрд.

Согласно заявлениям Дональда Трампа, пошлинами могут быть обложена практически вся китайская продукция, ввозимая в США, то есть более $500 млрд. Налицо ответ Трампа на продолжающуюся девальвацию юаня, которая стала своего рода негласным тарифом на импорт американской продукции в Китай. При этом Пекин не сможет ответить аналогичными мерами, так как его импорт из Штатов в 2017 г. составил около $130 млрд.

В теории одним из неформальных ответом Китая на меры США может быть сокращение покупок Treasuries, что способно привести к взлету доходностей американских гособлигаций.

Источник: zerohedge.com

На мой взгляд, обмен взаимными угрозами и полумерами может продлиться еще долгое время, приводя к волатильности на мировых площадках. Однако в среднесрочной перспективе я бы не рассматривала сценарий полномасштабных торговых и валютных войн в качестве базового.

Существует возможность для взаимных уступок. В реальности жесткие внешнеторговые ограничения не нужны ни одной из стран, так как способны ударить по мировой экономике. Тем временем представители многих крупнейших корпораций США высказываются против импортных тарифов, подтверждая обозначенный расклад.

Делегация министерства торговли Китая в конце августа посетит США по приглашению американской стороны. Отмечу, что Штаты увеличили прямые инвестиции в китайскую экономику за семь месяцев этого года на 12%.

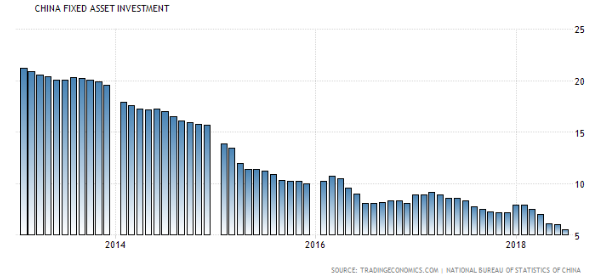

• Китайская экономика. Данные за июль указывают на дальнейшее замедление экономики КНР. Инвестиции в основной капитал выросли рекордно низкими темпами, на 5,5% в годовом исчислении. Прирост промышленного производства остался на уровне июня, +6% г/г, цифры не дотянули до прогнозных +6,3%. Произошло замедление динамики розничных продаж до +8,8%, против +9% месяцем ранее.

Замедление инвестиций в основные фонды вполне естественно для экономики, которая по ряду критериев приближается к развитым. Однако выпадающие инвестиции необходимо заместить потреблением или экспортом. Последнему угрожает протекционистский настрой Дональда Трампа.

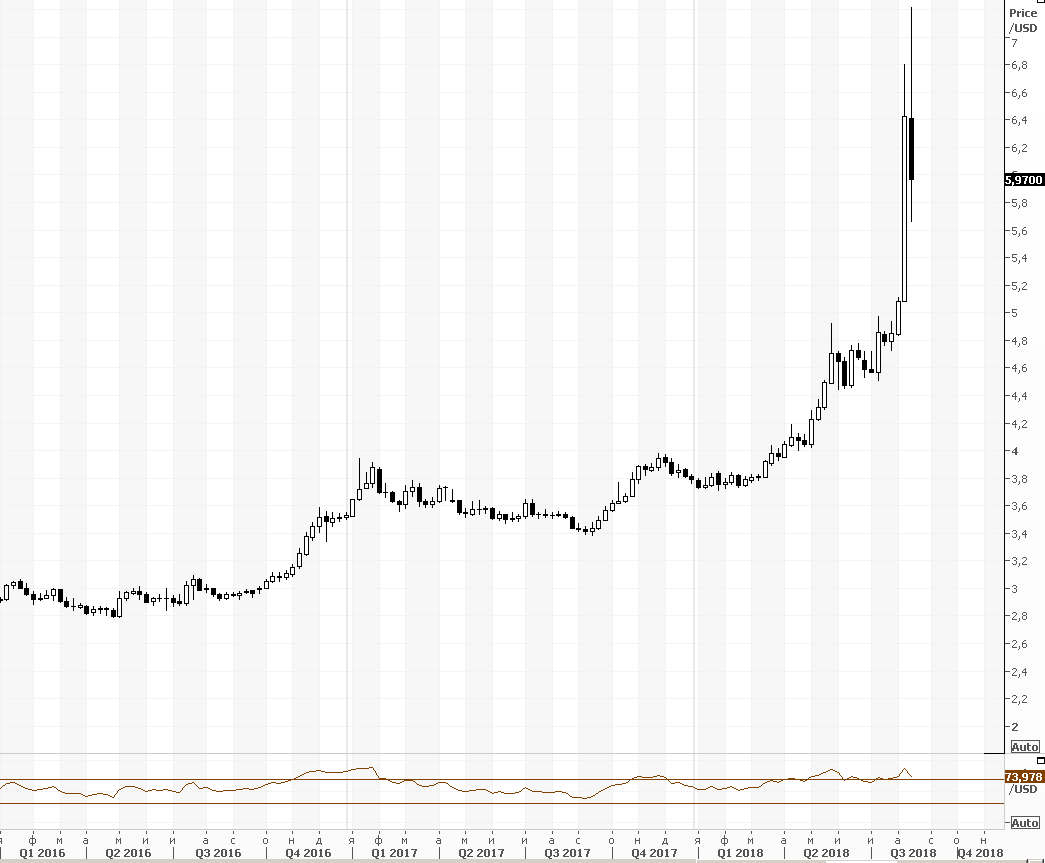

Юань девальвируется уже около четырех месяцев, что крайне нервирует Дональда Трампа. Это может играть в пользу экспортеров страны, однако, способно усилить инфляцию и ударить по банковской системе Китая.

График индекса USD/CNY с 2016 г., таймфрейм недельный

В июле Госсовет КНР объявил о ряде мер фискального и монетарного стимулирования экономики. Было обещано повысить «проактивность налогово-бюджетной политики». Будет осуществлен выпуск специальных бондов и увеличены вложения в инфраструктурные проекты. Предоставлены налоговые льготы для бизнеса. Создается государственный фонд, который будет предоставит гарантии по кредитам малому бизнесу на общую сумму до 140 млрд юаней.

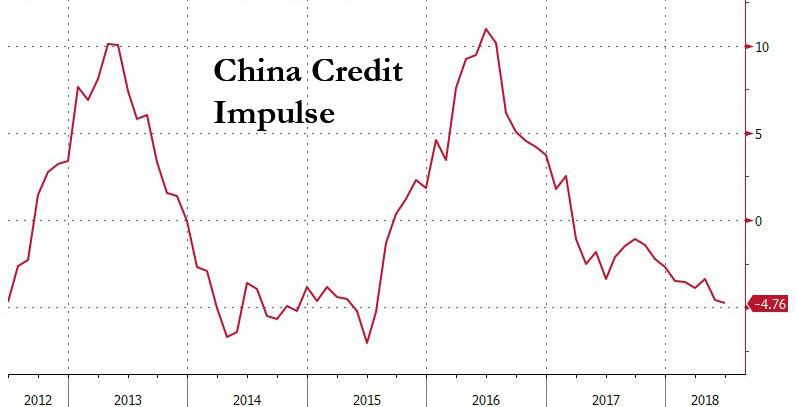

Помимо этого Народный банк Китая производит вливания ликвидности в финансовый сектор. Однако общий тренд на снижение долговой нагрузки страны приводит к сокращению денежной массы и ослаблению кредитного импульса.

Источник: zerohedge.com

• Турецкий кризис. В первой половине августа лира активно девальвировалась против доллара. Основной проблемой турецкой экономики является огромный дефицит платежного баланса и долг в иностранный валюте, обслуживание которого становится все более сложной задачей для правительства страны.

Эти тенденции усугубляются внешнеполитическим противостоянием Турции с США и некоторыми другими западными странами. В августе Штаты вдвое повысили пошлины на турецкие сталь и алюминий, до 50 и 20% соответственно. В ответ Турция подняла тарифы на американские автомобили, алкоголь и табак. Президент Турции Реджеп Эрдоган также предложил бойкотировать американскую электронику.

Согласно сообщению Financial Times, в ЕЦБ обеспокоены вовлеченностью крупных европейских банков в турецкий финансовый рынок. По данным Банка международных расчетов, турецкие заемщики задолжали местным кредиторам, в том числе иностранным дочерним компаниям, около $148 млрд, а долг, номинированный в евро, достиг $110 млрд.

В ответ на кризис центробанк Турции пообещал обеспечить ликвидностью финансовую систему страны. В частности, была снижена норма резервирования для банков. Комплекс монетарных мер способствовал снижению градуса напряженности на валютном рынке.

График индекса USD/TRY с 2016 г., таймфрейм недельный

Формально турецкая проблема серьезна, ибо отражает общие тенденции на развивающихся рынках, связанные с повышением ставок ФРС (изъятие ликвидности, удорожание обслуживание долга, номинированного в долларах) и риском торговых войны. Впрочем, Турция – это нечто Греции, которая несколько лет периодически кошмарила общественность. Важней – первопричины кризисной ситуации.

• Цикл монетарного ужесточения ФРС. Согласно прогнозу FOMC, в 2018 г. мы можем увидеть еще 2 повышения ключевой ставки по 25 базисных пунктов – до 2,25-2,5%. Ближайшее может состояться уже в сентябре. Долгосрочная (нейтральная) процентная ставка оценивается ФРС в 2,9%.

Помимо этого, с 2017 г. был запущен механизм «QE наоборот». Регулятор постепенно снижает объемы реинвестируемых доходов от удерживаемых ценных бумаг с истекающим сроком погашения. Сейчас речь идет о $40 млрд в месяц.

Доходности Treasuries отражают рыночные ожидания по ставкам ФРС. Доходность 10-леток пока толком не может уйти выше 3%, но все еще может быть впереди. Резкое увеличение доходностей гособлигаций означает ужесточение финансовых условий, так что способно оказать давление на рынок акций. Подробности читайте в специальном обзоре «Рост доходностей Treasuries. Почему он опасен для рынка акций».

Факторы риска для прогноза по монетарному ужесточению - развертывание торговых войн и теоретически возможное замедление экономики США. Впрочем, торговые войны – фактор неоднозначный, ибо способен привести к росту инфляционных ожиданий. Внимание – на динамику инфляции и данные по рынку труда.

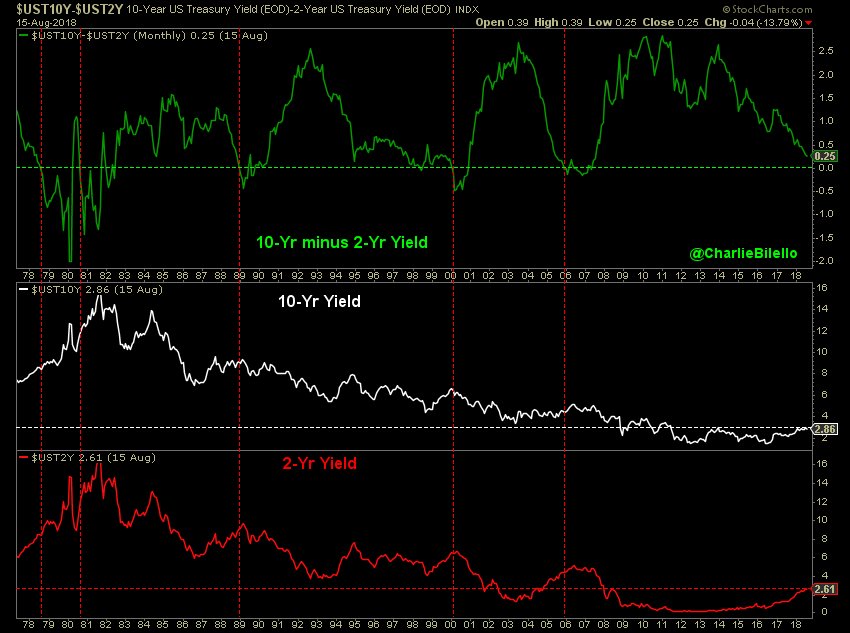

Интересный момент - сглаживание «кривой доходности» Treasuries, что в теории является признаком грядущего ослабления экономики или даже рецессии. Речь идет о разнице между доходностями длинных выпусков (отражают состояние экономики) и доходностями коротких трежарей (отражают монетарную политику). Спред доходностей 2-летних и 10-летних Treasuries близок к минимумам с 2007 г., когда в Штатах стартовала рецессия.

• Промежуточные выборы в США. Мероприятие пройдет 6 ноября. Будет полностью переизбрана Палата представителей Конгресса, а также 35 сенаторов из 100.

Согласно оценкам портала FiveThirtyEight, вероятность прихода к власти демократов в Палате представителей составляет 75%. В Сенате для перевеса демократам необходимо набрать лишь 2 дополнительных места.

В случае реализации подобного сценария Конгресс будет полностью подконтролен демократам, а значит политический раскол в Штатах усиливаться, и Дональду Трампу станет сложнее реализовывать программу фискального стимулирования.

Сравнительная оценкаДля начала рекомендуем ознакомиться с обзором «Гид по рыночным мультипликаторам: Как оценить компании по аналогии?».

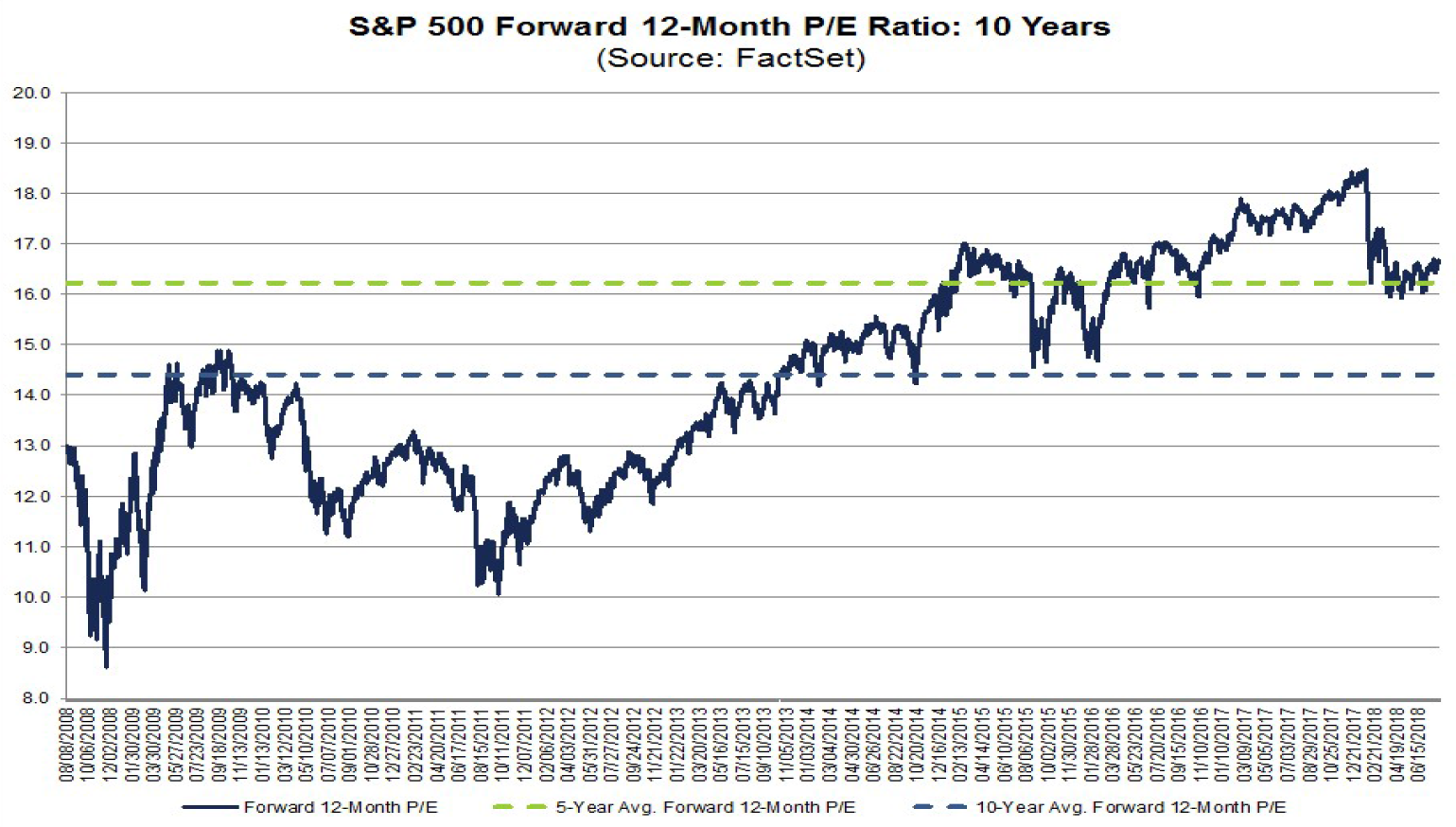

Форвардный P/E индекса S&P 500 (с учетом прогноза по прибыли на 12 мес.) составляет 16,6, что превышает 5- и 10-летние средние (16,2 и 14,5). Это не «вердикт» о дороговизне рынка США, а некий вспомогательный сигнал. Отчасти столь высокие значения мультипликатора оправданы все еще сверхнизкими ставками ФРС. Отмечу, что с начала года P/E S&P 500 заметно скорректировался за счет возросших ожиданий по приросту прибыли.

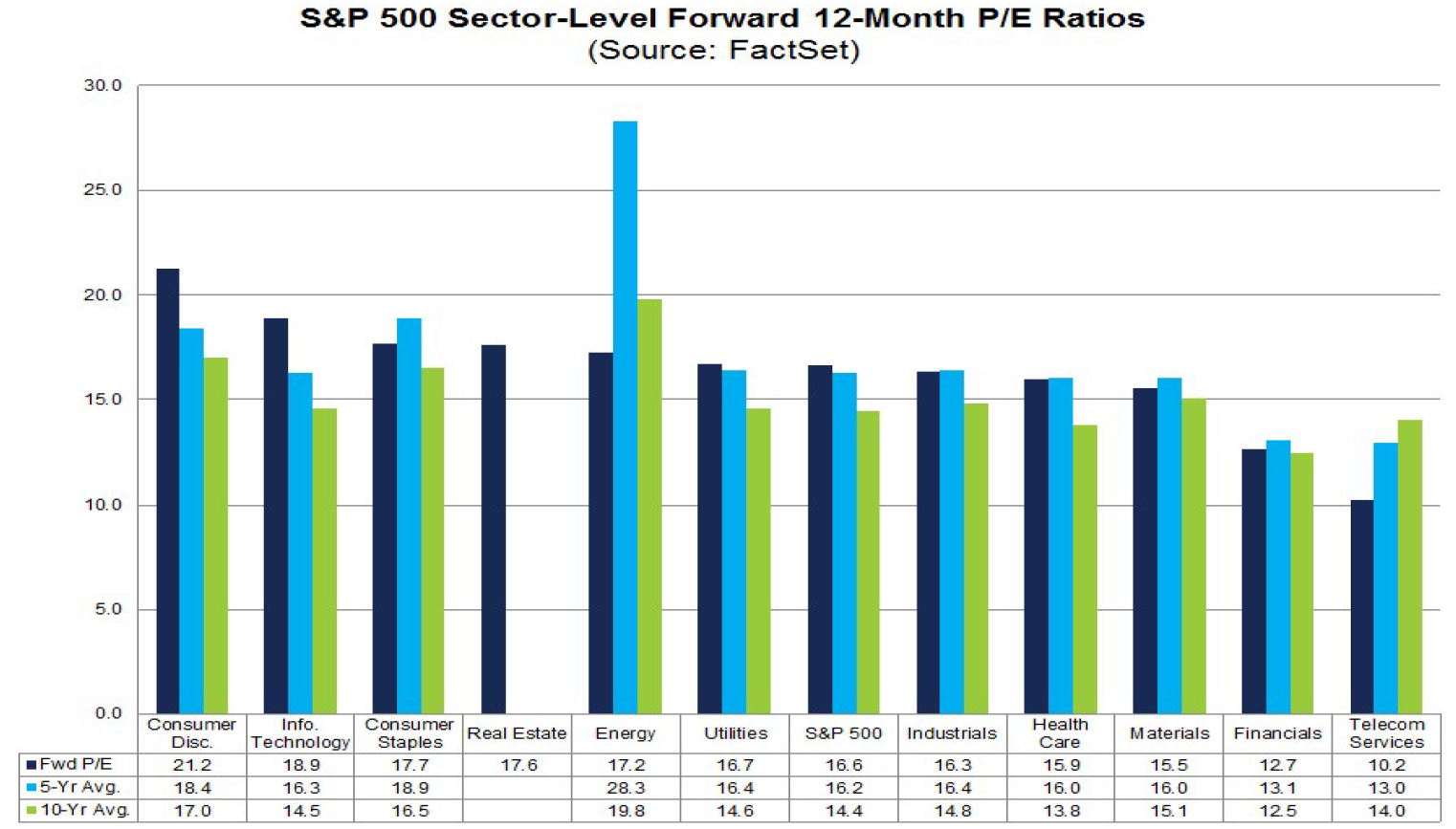

В секторальном разрезе наиболее высоки P/E сегмента производителей товаров вторичной необходимости и сектора высоких технологий. В последнем сконцентрированы лидеры роста последнего года – акции группы FANG (Facebook, Alphabet, Amazon, Netflix, Google).Финансовый сектор и сегмент телекомов по P/E, напротив, смотрятся весьма неплохо.

Надо понимать, что мультипликаторы P/E не подходит для определения точного времени для входа в рынок и выхода из него, расхождения могут длиться годами. Тем не менее, в комплексе с другими факторами индикатор заставляет задуматься о сравнительно высоких уровнях американского фондового рынка.

Настроения инвесторов

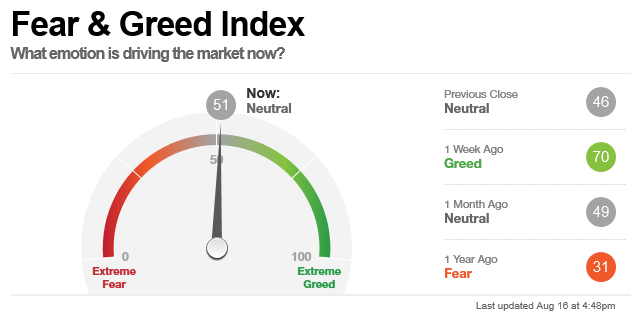

По данным CNN Money, «Индекс страха и алчности» сейчас указывает на нейтральную позицию большинства инвесторов. Показатель этот рассчитывается на базе 7 индикаторов, включая соотношение S&P 500 и его 125-дневной скользящей средней, соотношение торговых объемов по опционам put и call и пр.

Бытует мнение, что экстремальные значения показателя указывают на излишний оптимизм или пессимизм «толпы», позволяя занять противоположные большинству позиции. Пока «Индекс страха и алчности» особых сигналов не подает, по сравнению с ситуацией неделей ранее уровень «алчности» заметно снизился. Читайте также «Индикаторы настроений на Wall Street - 1: Классика жанра».

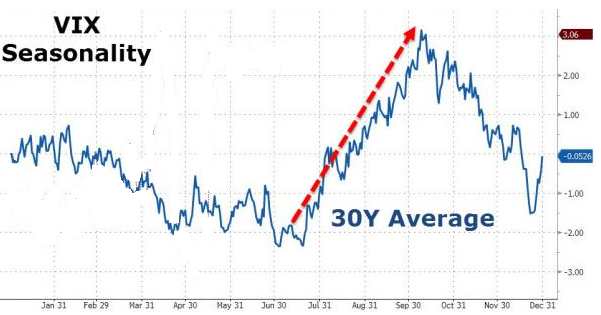

«Индекс страха» VIX. Показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что, когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается. Подробнее читайте «О чем нам говорит «Индекс страха» VIX?».

Надо понимать, что «индекс страха» может долго колебаться на минимумах. Однако в случае обвала рынка акций США, взлет VIX оказывается резким. Посмотрим на усредненное поведение «индекса страха» в сезонном разрезе. Заметно, что в июле-сентябре индикатор имеет обыкновение вырастать, то есть фондовые рынки в среднем проявляют большую турбулентность.

Источник: zerohedge.com

Техническая картина

С апреля S&P 500 движется в рамках восходящего канала. Сейчас индекс близок к верхней границе фигуры, а также сопротивлению, образованному историческим максимумом (2875-2880 пунктов).

В случае отката котировок пограничным уровнем может выступить 2730 пунктов, то есть нижняя граница канала. Если она будет пройдена, то следующая цель по индексу – 2610-2550 пунктов.

График индекса S&P 500 за год, таймфрейм дневной

Подводя итоги

Ближайшие месяцы могут быть интересными. В обозримой перспективе (конец лета – начало осени) с достаточно существенной долей вероятности можно прогнозировать рост волатильности и новую волну коррекции по фондовому рынку США.

При этом о глобальной смене тренда и признаках рецессии в США говорить еще рано. Хотелось бы подчеркнуть, что разумная просадка – это не повод для паники, а часть инвестиционного процесса, ведь так приятно зарабатывать на сильных движениях и покупать на низах. Нужно лишь вдумчиво отнестись к открытию позиций и соблюдать маржинальные требования.

В общем, удачного вам трейдинга! Мы будем рады, если вы поделитесь этим среднесрочным материалом со своими друзьями в социальных сетях.

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер