Концепция «единорогов» (unicorn club) появилась в среде венчурных капиталистов в 2013 году. «Единорогами» были названы стартапы в сфере программного обеспечения, оцениваемые в $1 млрд и выше.

На тот момент существовало всего 39 таких «единорогов». Это было некое магическое и редкое явление. Четыре года спустя в базе Dow Jones VentureSource насчитывалось уже 170 подобных стартапов.

Опыт «единорогов» дает важный урок для новичков: публичные рынки капитала остаются лучшим способом достижения долгосрочного корпоративного успеха.

Как только речь встает об IPO возникают вопросы относительно бизнес-модели предприятия, его корпоративной культуры. Главная проблема – насколько реальная стоимость стартапа (после размещения) будет соответствовать предварительной оценке.

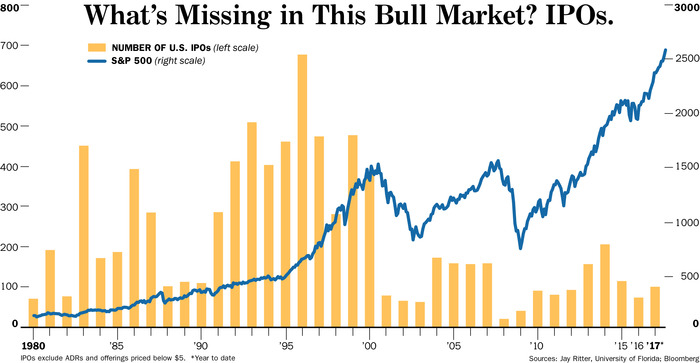

IPO угасают

Казалось бы, самый очевидный путь привлечения финансирования для «единорогов». Однако не стоит обольщаться. Через процедуру IPO прошли лишь 32 подобных компании.

По данным Университета Флориды, медианный возраст технологичных компаний, вышедших на фондовый рынок в 2016 году, составлял 10,5 лет. В 1999 году на пике пузыря доткомов речь шла о примерно четырех годах перед дебютом.

В принципе, тенденция выглядит позитивной, ибо на рынок попадают проверенные годами компании. Однако есть и отрицательная сторона – доходность многих бумаг все равно оказалась не слишком впечатляющей.

Инвесторы уже не надеются найти новый Google или Facebook. Несколько месяцев назад отгремело IPO Snapchat. Бумаги взлетели, но ненадолго. GoPro, Snap, Blue Apron Holdings – все они торгуются примерно на 20% ниже цены размещения. Тем временем, убытки, скандалы и смена топ-менеджмента Uber не позволяют компании разместиться как минимум до 2019 года.

Стартапы боятся неудачи и привлекают менее традиционные источники финансирования. В 1990-х гг. в США проводилось в среднем по 436 IPO. В прошлом году их насчитывалось лишь 74.

Ведущие менеджеры взаимных фондов уже приспособились к новой реальности. Такие гиганты, как Fidelity и T. Rowe Price помогают частному финансированию «единорогов», включая Dropbox, Airbnb и WeWork.

В чем проблема IPO

Инвесторы до сих пор помнят крушение пузыря доткомов. Сами компании опасаются излишнего регулирования, ибо будут вынуждены отчитываться перед Комиссией по ценным бумагам и биржам (SEC). Отчетность эта частенько раскрывает внутренние проблемы предприятия.

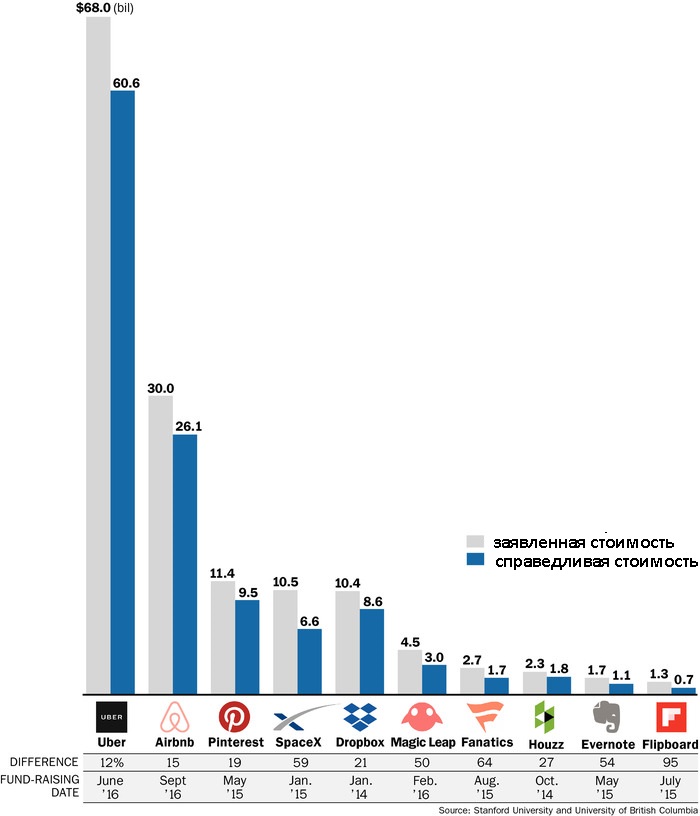

И самый важный момент – развенчание мифа о «единорогах». После изучения документов профессора Стэндфордского университета пришли к выводу, что в среднем «единороги» переоцениваются на 50% (отклонение заявленной стоимости от справедливой).

«Единороги» обманывают?

Налицо финансовый инжиниринг, взвинчивающий первоначальную оценку компании. Новые раунды финансирования включат в себя привилегированные акции – более защищенные, чем обыкновенные. Согласно оценкам Стэндфордского университета, в 24% изученных «единорогов» владельцы префов могут по сути заблокировать процедуру IPO.

Стартапы склонны задабривать инвесторов, выпуская различные классы акций. Так, в октябре 2014 года Square привлекла $150 млн. На тот момент оценка компании увеличилась с $5 млн до $6 млн. Тут есть один тонкий момент инвесторы в бумаги класса «E» получили гарантии на стоимость акции в $18,56 млрд, если Square станет публичной.

Через год компания публично разместилась по $9 за акцию, а ее стоимость составила лишь $2,9 млрд. Ей потребовалось 18 месяцев, чтобы восстановиться до $6 млрд. Справедливости ради, за последние 12 месяцев акции Square взлетели примерно на 250%, а компания оценивается $16,5 млрд.

Резюме

Процедура IPO способна отвлечь руководство компании от долгосрочных целей. Частенько топ-менеджерам становится выгодно жить от квартала к кварталу, радуя инвесторов краткосрочными результатами.

В тоже время предприятие способно стать более дисциплинированным в плане отчетности, операционных результатов и даже корпоративной культуры. Более того, практика великих компаний показывает, что для долгосрочного роста котировок нужна грамотная стратегия и инновации.

Не все так плохо в царстве IPO. В этом году бумаги Renaissance IPO ETF (IPO), который базируется на акциях компаний, дебютировавших на рынке в предыдущие 24 месяца, прибавили более 30%, вдвое опередив индекс S&P 500.

БКС Экспресс