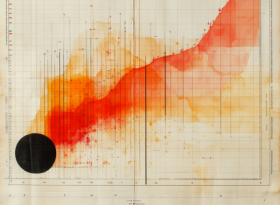

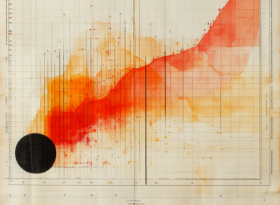

Аналитики сохраняют базовый прогноз по росту доллар/рубля на конец года до уровня 67.

Рубль и другие валюты развивающихся рынков (EM) могут вновь протестировать летние максимумы на фоне ослабления накала торговой войны, считают аналитики Sberbank Investment Research, аналитического подразделения Sberbank CIB. В ноябре рост активов с повышенным риском ускорился. Причина состоит в том, что США рассматривают возможность отмены введенных в сентябре 15%-х пошлин на $112 млрд китайского импорта. Если это произойдет, аналитики Сбербанка назовут это поворотным моментом в торговой войне. Дело в том, что до сего момента Штаты отменяли лишь запланированные к повышению тарифы, которые еще не вступили в силу. Это означало бы возвращение к положению дел, которое имелось до августа, когда Дональд Трамп принял меры, спровоцировавшие эскалацию торговой войны. Это даст EM-валютам шанс протестировать пики 2019 года, что на 2–3% выше текущих уровней.

«На наш взгляд, российская валюта также не стала бы исключением и могла бы укрепиться до 62,5 руб. за доллар», — отмечает аналитик Sberbank Investment Research Юрий Попов.

По имеющейся информации, смена подхода США к отношениям с Китаем связана с тем, что советники Трампа убедили президента в негативном влиянии торговой войны на американскую экономику. С учетом продолжающегося процесса импичмента в Конгрессе и приближения избирательной кампании 2020 года вполне понятно, что важнейшим приоритетом для президента является поддержание благоприятной ситуации в экономике. В целом, так как процесс импичмента набирает обороты (вспоминая случай с Биллом Клинтоном, можно предположить, что он может продлиться еще несколько месяцев), Белый дом, вероятно, уделит больше внимания внутриполитическим вопросам и будет в меньшей степени склонен к ужесточению позиции в отношении Китая.

При этом ситуация в экономике может оказаться гораздо лучше, чем могло показаться, считает Попов. Так, октябрьский отчет по занятости неожиданно превзошел оценки аналитиков. Вне сельскохозяйственного сектора было создано 128 тыс. новых рабочих мест, что на 50 тыс. превысило средний прогноз, хотяиз-за недавней забастовки на заводах General Motors аналогичный показатель в производственном секторе сократился почти на 36 тыс. Кроме того, сентябрьский показатель для был повышен на 44 тыс. — до 180 тыс. Тем не менее остальные данные, выходившие в США с прошлой пятницы, за исключением индекса ISM для сектора услуг, оказалась менее оптимистичными. Больше всего разочаровал инвесторов октябрьский индекс ISM для производственного сектора, второй месяц подряд оказавшийся ниже порогового уровня 50 пунктов. Тот факт, что данные по росту экономики США за третий квартал сильно превзошли прогнозы, дает основания рассчитывать на то, что ситуация в американской экономике все же лучше, чем можно заключить из индексов PMI, которые являются опережающими индикаторами.

«Как бы то ни было, на данный момент мы сохраняем наш прогноз по росту доллар/рубля на конец года — до уровня 67. Мы полагали, что дальнейшее замедление экономического роста и возможная активизация торговой войны приведут к ухудшению восприятия рискованных активов. Эти риски не стоит сбрасывать со счетов, но если США действительно подпишут первый этап торгового соглашения с Китаем и особенно если будут отменены уже введенные пошлины, то инвесторы могут перестать реагировать на слабые экономические данные и перспективы рубля могут значительно улучшиться. В случае реализации такого сценария мы ожидаем, что пара доллар/рубль удержится около 64 до конца текущего года, а в первом квартале 2020 года будет двигаться к отметке 63. Вероятность такого сценария становится все более высокой, — отмечает специалист Сбербанка. — До конца года большого количества публикаций, способных повлиять на динамику финансовых рынков, не ожидается. Наиболее важным представляется отчет по рынку труда в США за ноябрь, публикация которого запланирована на 6 декабря. Поскольку на октябрьские показатели повлияла забастовка работников GM, ноябрьские данные должны оказаться еще лучше,т. к. она закончилась. Таким образом, к падению спроса на рискованные активы может привести только очень резкое ухудшение опережающих индикаторов, таких как индексы PMI. Впрочем, вероятность такого развития событий все меньше, что также говорит в пользу нашего оптимистичного сценария».