Оценка ситуации по индексу ММВБ (закр.2227,24 (-1,22%)). Расчетные риски снижения продлены с 2204 до 2195. Но в принципе можно ожидать попытки отыгрыша пятничных потерь. Сопротивления 2236.1..2243,4..2249,5..2250,1. В понедельник предполагаем позитивное открытие.

Обобщающая таблица рекомендаций -09/02/2018

--

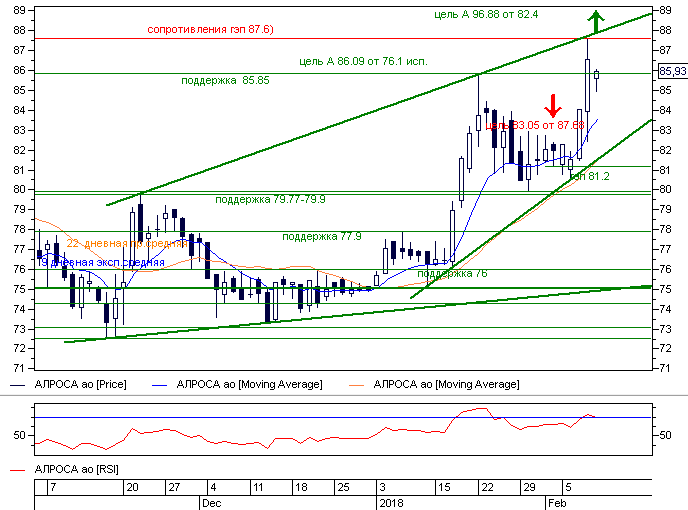

Акции Алросы консолидировались выше 80р. и резко пошли вверх. На взлете они попали в состояние относительной перекупленности. Позитивный сценарий (цель А - 86,09 от подд.76,1 исполнена 8 февр.), далее цель А 96,88 от подд.82,4. Возможна цель отката 83,05 от сопр.87,68. В среднесрочном плане (на неделю и больше) по акции наблюдается рост позитива.

Рекомендация: нейтрально (относительно перекуплена), но сохраняют актуальность.

Краткосрочные стопы покупателей–(позиции развернулись вверх 7 февраля) располагаются 9 февраля 82,04

Среднесрочные стопы продавцов (позиции развернулись вверх 8 февраля) располагаются 9 февраля 80,06

Газпром

Акции Газпрома провалили ниже 140р.. Негативный сценарий: (Цель падения А 139,49 от сопр.143.39 исполнена 8 февр.) Далее цель вниз А 132,47 от сопр. 140.85. В среднесрочном плане (на неделю и больше) по акции стал наблюдаться спад позитива.

Потенциальная цена продаж 9 февраля 139,04

Рекомендация: продавать

Краткосрочные стопы продавцов (позиции развернулись вниз 5 февраля) 9 февраля располагаются 143,28

Среднесрочные стопы продавцов (позиции развернулись вниз 26 января) 9 февраля находятся 145,56

ГМК Норильский никель

Акции Норникеля торгуются в диапазоне 11000-12000. Действует основной позитивный сценарий цель роста А – 11997 от подд.10880, локально ввер 11187 от подд.11020. Возможная цель падения 10990 от сопр. 11250 (цель вниз 11116 от сопр.11512 исполнена 8 февр.). В среднесрочном плане (на неделю и больше) по акции наблюдается спад позитива.

Потенциальная цена покупок 9 февраля ниже 10990

Потенциальная цена продаж 9 февраля 11187

Рекомендация: продавать

Краткосрочные стопы продавцов (позиции развернулись вниз 5 февраля) находятся 9 февраля 11488

Среднесрочные стопы продавцов (позиции развернулись вниз 8 февраля) находятся 9 февраля 11735

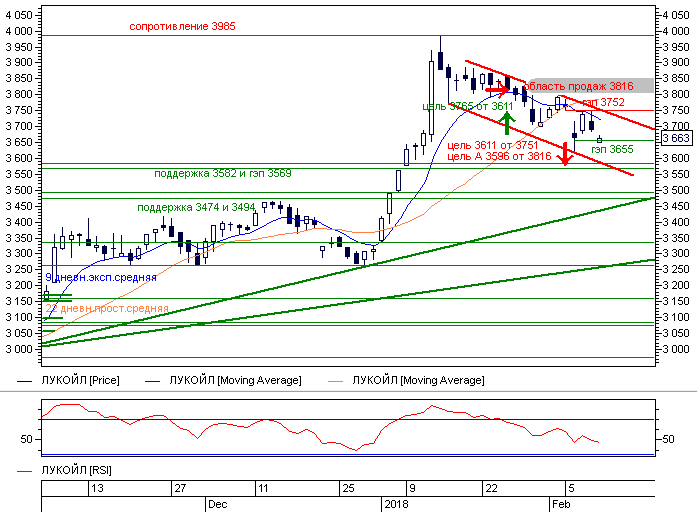

Лукойл

Акции Лукойла сформировали зимой понижательный коридор. Возможная цель роста в нем скромна - цель 3765 от подд.3611. Негативный сценарий цель А 3596 от сопр.3816, попутная цель 3611 от сопр.3750.5. В среднесрочном плане (на неделю и больше) по акции стал наблюдаться спад позитива.

Потенциальная цена продаж 9 февраля 3713

Рекомендация: продавать

Краткосрочные стопы продавцов (позиции развернулись вниз 6 февраля) находятся 9 февраля - 3751

Среднесрочные стопы продавцов (позиции развернулись вниз 23 января) находятся 9 февраля 3775

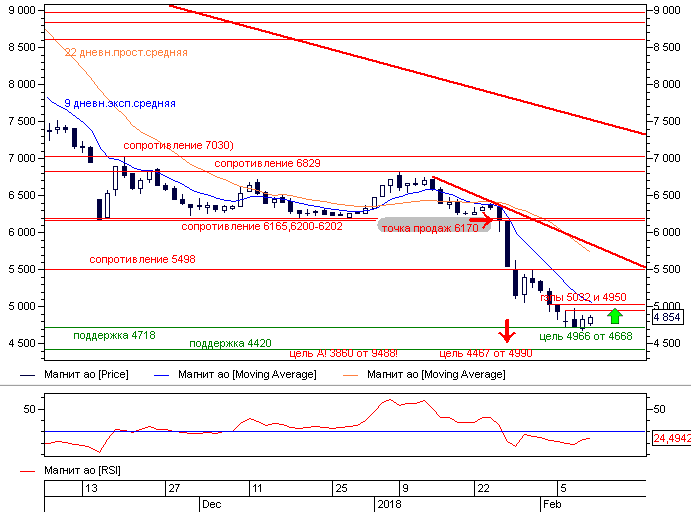

Магнит

Акции Магнита торгуются в области относительной перепроданности. Возможная цель отскока 4966 от подд.4668. Ранее SPO акций Магнита по 6185р. заставило бумагу провалиться и вызвало снова обновление негативного сценария: цель А! ! 5736 от сопр.9488 (20.10.17) , теперь она продляется до цели вниз А! 3860 от сопр.9488. (цель вниз А! 4798 от сопр. 9488 исполнена 6 февр.) Более умеренная цель вниз 4467 от сопр.4990. В среднесрочном плане (на неделю и больше) по акции наблюдается рост негатива.

Потенциальная цена покупок 9 февраля 4767 и ниже

Рекомендация: накапливать (относительно перепродана)

Среднесрочные стопы покупателей находятся 9 февраля закр.ниже 4668

Краткосрочные стопы продавцов (позиции развернулись вниз 7 февраля) 9 февраля 5134

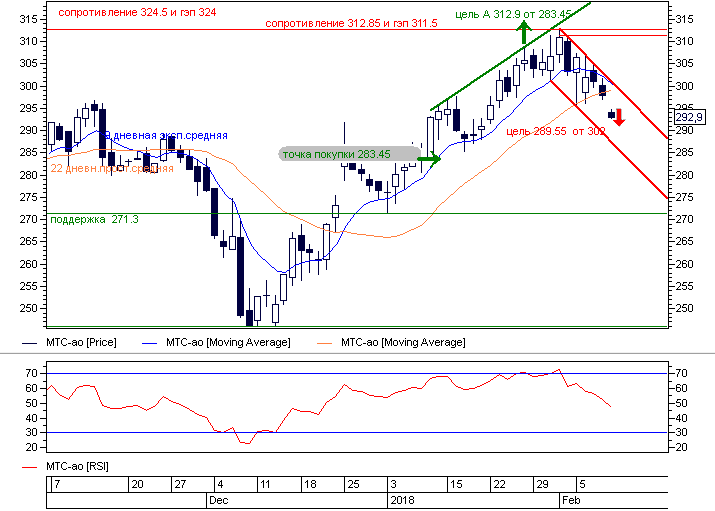

МТС

Продажи выше 300р. по акции МТС сформировали понижательный коридор. Возможная цель падения 289,55 от сопр.302. (Локальная цель падения 297,35 от сопр.307 исполнена 8 февр.). Позитивный сценарий (продолжение) цель А - 312,9 от подд.283,45. В среднесрочном плане (на неделю и больше) по акции наблюдается рост позитива.

Потенциальная цена продаж 9 февраля 298,9

Рекомендация: продавать

Краткосрочные стопы продавцов (позиции развернулись вниз 2 февраля) 9 февраля располагаются 305,45

Среднесрочные стопы продавцов (позиции развернулись вниз 5 февраля) располагаются 9 февраля 311,5

Роснефть

По акции Роснефти сформировался краткосрочный понижательный коридор. Возможная цель снижения А – 318,5 от сопр.335,4. В среднесрочном плане (на неделю и больше) по акции наблюдается стал наблюдаться спад позитива.

Потенциальная цена продаж 9 февраля 329,7

Рекомендация: продавать

Краткосрочные стопы продавцов (позиции развернулись вниз 2 февраля располагаются 9 февраля 336,9

Среднесрочные стопы продавцов (позиции развернулись вниз 30 января) располагаются 9 февраля на 346,55

Сбербанк об.

Акции Сбербанка уже находили активную поддержку ниже 250р.. Позитивный сценарий: цель А 270,99 от подд.247,91 и далее цель А 279,23 от подд.248,1. Возможная цель отката 248,63 от сопр.259,76 (цель вниз 253,34 от сопр.264,37 исполнена 8 февр.). В среднесрочном плане (на неделю и больше) по акции наблюдается рост позитива.

Потенциальная цена продаж 9 февраля 256,11

Потенциальная цена покупок 9 февраля 248,63

Рекомендация: продавать

Краткосрочные стопы продавцов (позиции развернулись вниз 9 февраля) находятся 9 февраля 264,37

Среднесрочные стопы продавцов (позиции развернулись вниз 5 февраля) располагаются 9 февраля 267,43

Cеверсталь

В 2018г. по акции Северстали сформировался широкий понижательный коридор. Рекомендации (01.02.18) по дивидендам за 2017г. (27.72р) эту ситуацию не изменили. Негативный сценарий: цель А вниз 884,2 от сопр.973,7, цель А вниз 862,3 от сопр.959,6, попутная цель вниз 903,5 от сопр.960,4, цель вниз 900 от сопр.929,8. В среднесрочном плане (на неделю и больше) стал наблюдаться спад позитива.

Потенциальная цена продаж 9 февраля 930,6

Потенциальная цена покупок 9 февраля 900-903,5

Рекомендация: продавать

Краткосрочные стопы продавцов (позиции развернулись вниз 5 февраля ) находятся 9 февраля 930,9

Среднесрочные стопы продавцов (позиции развернулись вниз 18 января ) располагаются 9 февраля 942,2

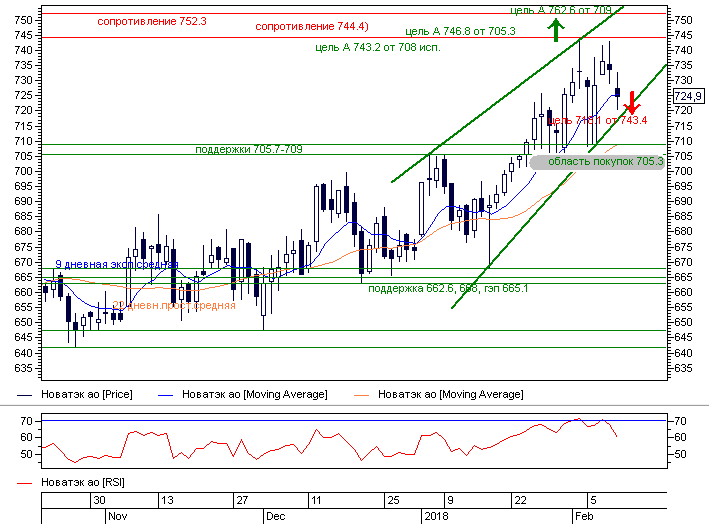

Новатэк

В 2018 по акции Новатэк сформировался острый повышательный клин. Позитивный сценарий: (цель А 743,2 от подд.708 исполнена 8 февр.), цель вверх А 746,8 от подд.705,3, цель А 762,6 от подд.709.) Возможная цель отката 718,1 от сопр. 743,4. В среднесрочном плане (на неделю и больше) по акции наблюдается рост позитива.

Потенциальная цена покупок 9 февр. 718,1

Потенциальная цена продаж 9 февр. 735,9

Рекомендация: покупать

Краткосрочные стопы покупателей (позиции развернулись вверх 7 февраля ) находятся 9 февраля на 716,8

Среднесрочные стопы покупателей (позиции развернулись вверх 8 февраля) располагаются 9 февраля 709,7

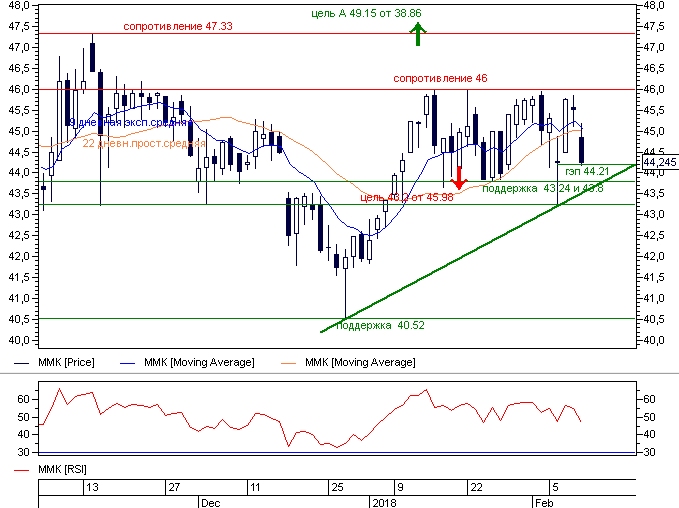

Акция на выбор: ММК

Акции ММК подходили 7-8 февраля к верхней границе диапазона 2018г. 46р. Позитивный сценарий А вверх 49,15 от подд.38,86 (от 06.09.17). Негативный сценарий: цель 43,2 от сопр.45,98.. (СД 6 февр. рекомендовал дивиденды за 4 кв. 2017г. в размере 0,806 р.) В среднесрочном плане (на неделю и больше) по акции наблюдается рост позитива.

Потенциальная цена покупок 9 февраля ниже 45,45

Потенциальная цена продаж 9 февраля 45,91

Рекомендация: покупать

Краткосрочные стопы покупателей (позиции развернулись вверх 7 февраля ) находятся 9 февраля 43,93

Среднесрочные стопы покупателей (позиции развернулись вверх 8 февраля) располагаются 9 февраля 43,29

_

Пояснения к таблице рекомендаций

В таблице технических рекомендаций используется 5 опций – покупать, продавать, накапливать (ранний сигнал на покупку), сокращать (ранний сигнал на продажу) и нейтрально. Цветом обозначены свежие рекомендации.

Для рекомендаций покупать и продавать применяется двойная система стопов – ближний и дальний. При наступлении ближнего стопа (лосса) рекомендация в таблице изменяется на противоположную - сокращать (вместо покупать) или накапливать (вместо продавать) соответственно. В этом случае мы считаем, что получен ранний сигнал на разворот тенденции в противоположную сторону. Если сказать иначе, то накапливать – это рекомендация покупать в условиях даунтренда, а сокращать – это рекомендация продавать в условиях аптренда. При наступлении “дальнего” стопа рекомендация “cокращать” меняется на “продавать”, а “накапливать” на “покупать”. В этом случае мы считаем, что ранний сигнал на разворот тенденции получил подтверждение.

По рекомендациям сокращать и накапливать в таблице указывается только один стоп, поскольку полного подтверждения разворота тенденции еще нет. Дальние (еще не наступившие) стопы в этом случае необходимо искать в тексте теханализа (не в таблице). При рассылке материалов по подписке рекомендуется обращаться для знакомства c ними к постоянному адресу обзора на http://broker.vtb.ru

Контакты

| Консультации по инвестиционным услугам Банка: · Брокерское обслуживание на рынке акций, облигаций и производных инструментов · Обслуживание на валютном рынке · Персональное инвестиционное консультирование Для клиентов Москвы и Московской области: Для региональных клиентов: | Аналитическое сопровождение клиентов |

ВТБ - один из крупнейших операторов российского фондового рынка, обслуживающий каждого шестого инвестора в России.

Важная информация и ограничение ответственности

Все модельные портфели, оценки, суждения, инвестиционные идеи и стратегии подготовлены без учета индивидуальных инвестиционных предпочтений и финансовых обстоятельств инвесторов. Департамент брокерского обслуживания банка ВТБ рекомендует инвесторам самостоятельно оценивать потенциальные риски и доходности отдельных инвестиционных стратегий и идей, модельных портфелей, при необходимости обращаясь за помощью к квалифицированным специалистам по инвестициям.

Данный обзор предоставляется исключительно в информационных целях и не является предложением о купле-продаже. Несмотря на то, что информация, содержащаяся в настоящем обзоре, взята из источников, рассматриваемых как надежные, мы не несем ответственности за точность и полноту указанной информации. Все мнения и оценки, приведенные в данном обзоре, отражают наши взгляды на указанную дату и могут меняться без уведомления. Копирование и распространение информации, содержащейся в настоящем обзоре, возможно лишь с письменного разрешения департамента брокерского обслуживания банка ВТБ.

Банк ВТБ не несет ответственности за результаты инвестиционных решений, принятых Клиентом на основе материалов, предоставляемых Банком.

Банк не гарантирует получение Клиентом дохода и не несет ответственности за возможные убытки Клиента, недополученную прибыль и иные возможные неблагоприятные последствия в результате решений и действий Клиента, основанных на предоставляемых Банком консультациях, модельных портфелях, инвестиционных идеях и стратегиях.

При работе на финансовых рынках инвестор должен учитывать факторы риска самого различного свойства. Ниже перечислены некоторые из них:

· Системные риски - риски, связанные с функционированием системы в целом. Это риск изменения политической ситуации, риск неблагоприятных (с точки зрения существенных условий бизнеса) изменений в российском законодательстве, в частности в области налогообложения или ограничения инвестиций в отдельные отрасли экономики, общий банковский кризис, дефолт, риск резкого падения курса рубля по отношению к основным мировым валютам. Работая на рынке ценных бумаг, вы изначально подвергаетесь системному риску, уровень которого можно считать неснижаемым (по крайней мере, путем диверсификации) при любых ваших вложениях в ценные бумаги.

· Ценовой риск - риск потерь вследствие неблагоприятных изменений цен.

· Риск ликвидности - возможность возникновения затруднений при продаже или покупке актива по ожидаемой цене в определенный момент времени.

· Риск банкротства эмитента - риск возможности наступления неплатежеспособности эмитента ценной бумаги, что приведет к резкому падению цены на такую ценную бумагу (акции) или невозможности погасить ее (долговые ценные бумаги).

· Валютный риск - риск потерь вследствие неблагоприятных изменений валютных курсов.

· Процентный риск - риск потерь из-за негативных изменений процентных ставок.

· Отраслевые риски связаны с неблагоприятным функционированием определенной отрасли, что непосредственно сказывается на деятельности занятых в ней компаний, а значит, и на показателях стоимости выпущенных ими ценных бумаг. Часто негативное состояние такой отрасли передается компаниям из других зависимых отраслей.

· Риск неправомерных действий в отношении имущества инвестора и охраняемых законом прав инвестора со стороны третьих лиц, включая эмитента, регистратора или депозитария.

· Операционный (технический, технологический, кадровый) риск - риск прямых или косвенных потерь по причине неисправностей информационных, электрических и иных систем, а также их неадекватности, из-за ошибок, связанных с несовершенством инфраструктуры рынка ценных бумаг, технологий проведения операций, процедур управления, учета и контроля, из-за действий (бездействия) персонала и сторонних лиц, в результате воздействия внешних событий, а также при использовании систем удаленного доступа.

Душин О.В., Аналитик Банка ВТБ (ПАО) dushinov@vtb24.ru