BitMEX больше не является доминирующей силой на рынке фьючерсов на биткойн. Всего год назад это казалось просто немыслимым, но быстро растущий объем институциональных денег и появление эффективно регулируемых криптовалютных кастодианов вызвали большой сдвиг на крипторынке.

Рынок биткойна в основном делится на три субрынка: спот, опционы и фьючерсы. К спотовым относят сделки типа «фиат – крипто» или «крипто – крипто» без использования заемного капитала или левериджа. Опционы – это форма деривативов, которые позволяют инвесторам приобретать контракты на покупку биткойна в определенное время и по определенной цене. Фьючерсные контракты позволяют инвесторам торговать биткойном с большой долей заемного капитала. Например, на Binance Futures максимальный уровень левериджа составляет 125x от собственного капитала трейдера.

«На бумаге» рынок фьючерсов на биткойн имеет значительно большие объемы, чем спотовый или рынок опционов. Торговать фьючерсными контрактами проще, чем опционами, и они позволяют инвесторам оперировать большим капиталом в сравнении со спотовым рынком.

В первые три месяца этого года возрос спрос на альтернативные фьючерсные биржи, такие как Binance Futures, Bybit, OKEx, Huobi и FTX, постепенно сокращая разрыв между BitMEX и ее конкурентами.

Затем 13 марта цена биткойна на основных биржах упала примерно до 3600 $. Это резкое падение послужило началом для снижения доминирования BitMEX на фьючерсном рынке.

Падение цены в середине марта было вызвано в первую очередь каскадом ликвидаций на BitMEX. Ликвидация фьючерсной позиции случается, когда цена биткойна опускается либо поднимается ниже (или выше) цены ликвидации позиции. Например, если трейдер размещает контракт на покупку биткойна по цене 9000 $ с 25x левериджем, то при падении цены ниже 8600 $ эта позиция будет ликвидирована.

Когда 12 марта цена биткойна на BitMEX упала с 7967 $ до 5800 $, это спровоцировало множество ликвидаций длинных позиций, которые должны были произойти в течение короткого периода времени. Курс BTC продолжил падение, уже на следующий день достигнув минимального значения от начала года на уровне 3596 $.

Внезапное падение BTC, которое некоторые называют «черным четвергом», привело к сокращению рыночной доли BitMEX.

Что на самом деле стало причиной утраты BitMEX доминирующего статуса на рынке фьючерсов на биткойн

Когда цена биткойна упала примерно с 6000 $ до менее 4000 $, некоторые из руководителей заметных компаний отрасли, такие как глава FTX Сэм Банкман-Фрид, высказывали предположения о том, что ликвидационный «движок» BitMEX реализовал рынке биткойны на сумму около 10 млн долларов единовременно.

Чтобы понять механизм ликвидации позиции, прежде всего важно правильно понимать роль фьючерсной биржи. Фьючерсная биржа – это лишь посредник между двумя типами трейдеров: продавцами и покупателями. Когда трейдер размещает ордер на покупку, задача биржи заключается в том, чтобы найти другого трейдера, продающего актив по той же цене, чтобы сделка состоялась.

Когда трейдер открывает длинную позицию и делает ставку на то, что цена биткойна будет расти, но цена падает до уровня ликвидации, его позиция выкладывается на рынок с целью продажи, что формирует понижательное давление на цену. Затем фьючерсная биржа должна найти покупателя, готового принять на себя растущее давление со стороны продажи и купить ликвидируемые контракты.

Проблема BitMEX на тот момент заключалась в том, что ее журнал ордеров – электронный список заявок на покупку и продажу – оказался слишком тонким. Вместе с тем, как цена с беспрецедентной скоростью падала до уровня, невиданного аж с 2018 года, покупатели и продавцы изо всех сил старались поспеть за снижающейся ценой – даже на самой популярной фьючерсной бирже.

В конце концов ликвидируемые позиции были переданы ликвидационному «движку» BitMEX. Тот, судя по всему, стал продавать позиции на сумму 10 миллионов долларов, усиливая понижательное давление на биткойн. Когда журнал ордеров не справился с чередой последовательно выставляемых ордеров на продажу общей суммой 10 миллионов долларов, BitMEX ушла офлайн «по техническим причинам». Пока BitMEX была на техническом обслуживании, криптовалютный рынок стабилизировался, и вскоре курс BTC начал восстанавливаться.

Двенадцатого марта глава FTX Сэм Банкман-Фрид сказал, что, если бы BitMEX не ушла тогда на техническое обслуживание, цена биткойна теоретически могла бы упасть и до нуля.

Он писал:

«Есть критически важное отношение: сумма ликвидаций, вызываемая движением цены на 1 доллар / ликвидность на 1 доллар. Назовем этот коэффициент R. Так вот R в тот день был очень высоким. Шел бесконечный каскад ликвидаций, и журнал ордеров BitMEX оказался практически полностью стерт. Когда значение R поднимается выше 1, у нас большие проблемы. Почему это так? Потому что вот есть 10-миллионный каскад ликвидаций. Он двигает цену вниз по оси X, и этого достаточно, чтобы… спровоцировать новые ликвидации вдобавок к этим 10 миллионам. Возникает положительный цикл обратной связи, и BitMEX ликвидирует журнал ордеров вплоть до 0”.

Глава OKEx Джей Хао тоже замечал, что цена биткойна могла бы упасть до трехзначных значений, если бы BitMEX тогда не ушла на тех. обслуживание.

Хао объяснял:

«Ходили слухи, что решение о закрытии на техническое обслуживание было принято в ручном режиме, чтобы остановить механизм ликвидации BitMEX от каскадной ликвидации всех пользователей на фоне практически полного отсутствия ликвидности. Если бы BitMEX не ушла офлайн, ликвидации, из-за инверсной природы их фьючерсов, могли бы запросто продолжиться, снижая цену до трехзначных значений».

После этой спорной распродажи количество биткойнов, удерживаемых на BitMEX, в течение двух недель сократилось на 25%. Этому может быть два объяснения: либо многие пользователи после 12 марта вывели свои средства с BitMEX, либо BitMEX сократила размер собственного риска по биткойну.

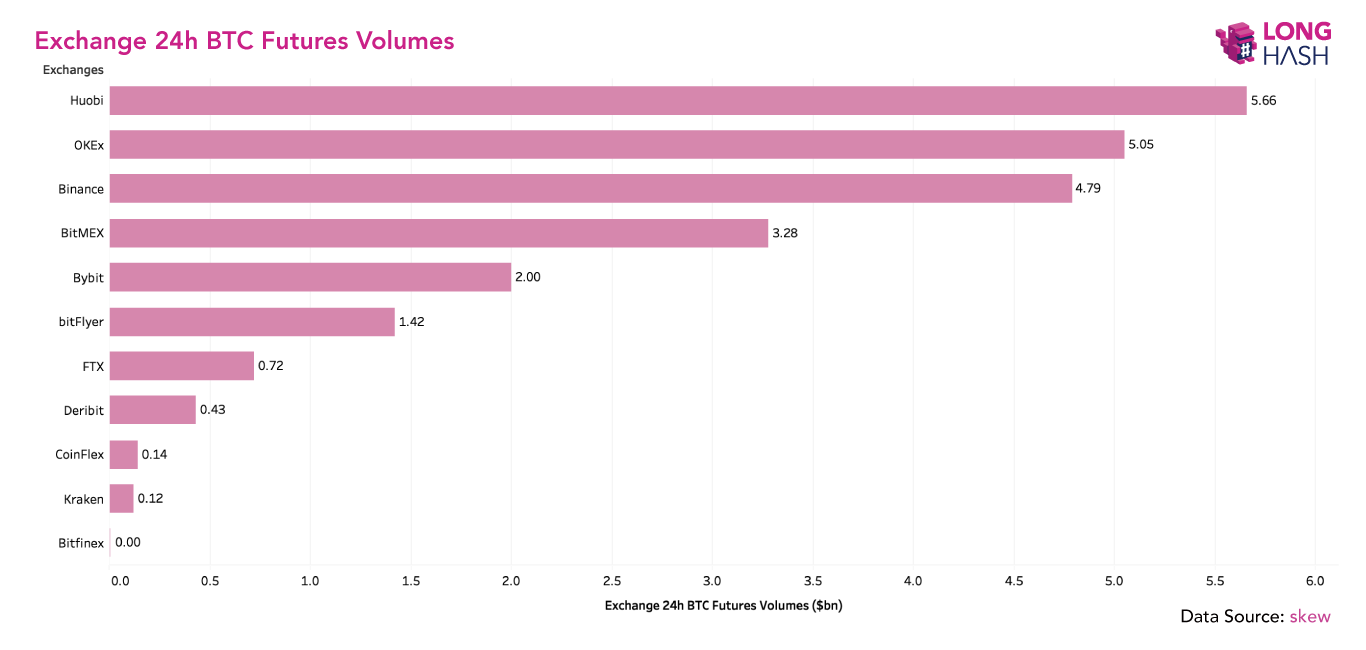

Так или иначе, BitMEX уступила OKEx звание крупнейшей фьючерсной биржи на рынке биткойна с точки зрения суточного объема торгов. По данным Skew, BitMEX на сегодняшний день отстает в этом отношении от Binance Futures, Huobi и OKEx, а Bybit замыкает пятерку, следуя прямо за BitMEX.

Какое значение для биткойна имеют эти перемены на фьючерсном рынке?

Эти изменения рыночных долей в биткойн-индустрии имеют символическое значение. Они говорят о том, что рынок криптовалют в целом становится более зрелым, эволюционирует и изменяется после многих лет доминирования нескольких бирж и компаний.

Например, в 2017 году цена биткойна достигла 20 000 $. В то время на рынке преобладали в основном розничные инвесторы. В декабре 2017 года Grayscale Bitcoin Trust имел около 3 млрд $ активов под управлением (AUM). По состоянию на середину мая 2020 года цена биткойна колеблется на уровне 9000–9500 $. Но при этом количество активов под управлением того же инвестиционного инструмента находится на уровне около 3,279 млрд $, несмотря на то, что цена BTC сегодня вдвое меньше той, что была три года назад.

Сумма активов под управлением Grayscale – это важнейший показатель институциональной активности на рынке криптовалют. Предлагаемый трастом финансовый инструмент – это публично котируемая в США акция, позволяющая учреждениям и аккредитованным инвесторам вкладывать средства в BTC через покупку доли в трасте. На сегодняшний день он остается единственной альтернативой биржевому фонду (ETF), на который могут положиться учреждения в США, желающие инвестировать в BTC.

В сравнении с 2017 и началом 2018 года инфраструктура криптовалютной отрасли вышла на качественно иной уровень. Изменилась и пользовательская база криптовалют. Восприятие биткойна среди инвесторов в финансовом секторе также изменилось после того, как Пол Тюдор Джонс вошел на этот рынок. Выступая в подкасте Scoop, миллиардер-инвестор Майк Новограц сказал, что инвестиции в биткойн Пола Тюдора Джонса в долгосрочной перспективе “открывают [перед криптовалютным рынком] новую вселенную”.

Вплоть до конца 2019 года на биткойн-рынке в значительной степени доминировали спотовая торговля и розничные инвесторы. Число институциональных инвесторов и профессиональных трейдеров, использующих деривативы, быстро растет, что делает рынок более сбалансированным между случайными, профессиональными и институциональными инвесторами.

Биткойн начинает новое десятилетие после того, как ранние участники рынка потратили первые 10 лет на создание фундаментальной инфраструктуры, позволяющей криптовалютам расти. Вполне естественно видеть ключевые структурные изменения на рынке криптовалют и изменение тренда во всех субрынках, включая фьючерсы, спот, институциональные инвестиции и опционы.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.

Источник