Если вы ещё не слышали, британская биржа CoinFloor объявила о прекращении поддержки любых криптовалют, кроме Биткойна. То есть решили закрыть все торговые пары с BCH и ETH и сконцентрироваться исключительно на BTC. BitGo тоже больше не поддерживает BSV – из-за хардфорка, в результате которого все P2SH-выходы станут недействительными. Это позитивные новости, и не в последнюю очередь для бедняг-инженеров, ответственных за обновление и поддержку работоспособности дорогостоящих нод. Эти события знаменуют начало тренда, и в сегодняшней статье Джимми Сонг рассказывает обо всём, что касается поддержки альткойнов биржами, и о том, почему биржи могут производить делистинг определённых токенов.

Экономика биржевого листинга

История допуска койнов на криптовалютные биржи полна грязными эпизодами, начиная с 2013 года, когда BTC-e, по неподтверждённым данным, включила в листинг Novacoin в обмен на значительную долю от их премайна. С тех пор для койнов было только три пути получения доступа на биржу:

- Спрос со стороны клиентов биржи

- Взятка от управляющего токеном (обычно от основателей или созданного ими фонда)

- Востребованный покупателями хардфорк

Первый пункт является важнейшим источником долгосрочного дохода биржи. Комиссии со сделок – это то, что приносит им больше всего денег, а спрос со стороны клиентов – хороший показатель предполагаемой прибыльности допуска токена к торгам.

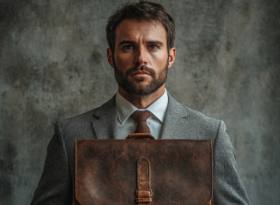

Я предлагал вам взятку исключительно из соображений вежливости, Ваша честь.

Я предлагал вам взятку исключительно из соображений вежливости, Ваша честь. Получение взятки, как правило, подразумевает разовый или очень краткосрочный доход, поскольку спрос на добавленный таким образом токен, если он вообще есть, едва ли продлится долго. Тем не менее в краткосрочной перспективе прибыль может быть весьма существенной, особенно в период бычьего рынка, поскольку койны с низкой ликвидностью имеют тенденцию реагировать на общие оптимистические настроения сумасшедшими пампами, что привлекает к ним внимание трейдеров.

Наконец, в результате хардфорков могут создаваться новые койны, и клиенты бирж хотят получить с этого свою долю «лёгких денег». BCH и ETC были двумя койнами, практически «вынудившими» биржи по крайней мере выплатить своим покупателям причитающиеся им токены, что стало, по сути, завуалированным эйрдропом (бесплатной раздачей токенов). Опять же, это очень краткосрочные явления, поскольку после сброса койнов людьми, не заинтересованными в долгосрочном владении ими, объём торгов с этими койнами имеет тенденцию существенно снижаться.

Доходы

Дальнейшие соображения бирж с точки зрения доходности заключаются, помимо прочего, в том, что при листинге токена они рискуют быть обманутыми посредством чего-то вроде атаки Сивиллы. Проверка существования реального спроса со стороны клиентов может быть трудной и требовать тщательной проверки, которую многие биржи попросту не проводят. По этой причине объём торгов после листинга часто оказывается разочаровывающим.

Кроме того, торговый объём по только что допущенному на биржу токену может отнимать объём у других торговых пар, что, по сути, означает поддержку одного токена за счёт других. Наконец, ликвидность в расчёте на каждый токен по мере допуска на биржу новых альткойнов, как правило, снижается, поскольку факт листинга токена обычно никак не влияет на количество клиентов биржи или имеющихся у них денег. Это увеличивает спреды в торговых парах, что снижает стимулы для торговли в них и в конечном счёте отрицательно сказывается на доходах биржи. Этот эффект можно назвать разводнением ликвидности.

Эволюция предпринимателя

Эволюция предпринимателя В целом, в долгосрочной перспективе доход, который биржа может получить от листинга токена на основании хардфорка или получения взятки, как правило, не стоит того. Спрос со стороны клиентов обычно служит намного лучшим основанием для допуска токена на биржу, но и он может быть сымитирован либо размыт вследствие слишком активного добавления новых альткойнов.

Расходы

Расходы биржи на листинг варьируются в зависимости от характера каждого токена. Известно, например, что поддерживать ноду Ethereum обходится очень дорого, в отличие от ноды Биткойна. Кроме того, обновление ноды становится настоящей проблемой при хардфорках койна. Хардфорки требуют приостановки работы оборудования и его обслуживания, являясь постоянным источником расходов. BCH и XMR проводят хардфорки каждые 6 месяцев, ETH – по меньшей мере пару раз в год (хотя случаются и внеплановые, как, например, ожидаемый в январе). Без обновления оборудования биржа не сможет проверять транзакции, а простои его приводят к ухудшению пользовательского опыта. С другой стороны, BTC никогда не инициировал хардфорков.

Как следствие, обеспечение поддержки BTC обходится дешевле, чем поддержка таких койнов, как ETH. В конечном счёте стоимость поддержки койна определяется сложностью обновлений системы, и в какой-то момент это может оказаться неэкономичным или и вовсе невозможным, как это произошло в случае с BitGo и BSV.

Риски для биржи

Если доходы от листинга токена превосходят расходы на его поддержку, то целесообразность допуска токена на биржу может показаться вполне очевидной, однако это тоже довольно недальновидное умозаключение. Существует множество угроз безопасности, связанных с листингом токенов, и которые тоже необходимо учитывать:

- Риск взлома биржи

- Риск реорганизации блоков

- Риск защиты от атак повторения

- Регуляторные риски

Риск взлома биржи

Историй о взломах бирж есть бесчисленное множество, и финансовые – как и репутационные – потери для бирж, как правило, велики. Взломы могут быть внутренними (организованы сотрудником или кем-то из владельцев биржи) или внешними, либо неким гибридным вариантом. Поскольку листинг койна по определению увеличивает поверхность атаки для любой биржи, этот фактор должен играть важную роль при принятии решения о листинге.

Кино:

“Если разогнать юникс джанго, то можно будет бэйсик дидос рут. Чёрт! Не выходит… Но что если попробовать расзашифровать их килобиты через бэкдор хендшейк, то… Джекпот!”

Реальность:

– Привет, я Роберт Хакерман, менеджер по “засвеченным” паролям.

– Привет, Боб! Чем могу помочь?

Пожалуй, самым известным из таких случаев является история Cryptsy, взломанной в 2014 году [по неподтверждённым данным] вследствие листинга койна, в ПО для ноды которого была встроена вредоносная программа. Создатели койна, по-видимому, использовали ПО ноды для получения доступа к системам Cryptsy, после чего сумели вывести с биржи 13 000 BTC и 30 000 LTC.

Для снижения этого риска необходимо проводить аудит кода каждого токена, однако, учитывая, какое количество кода при этом нужно изучить, а также то, что иногда код и вовсе недоступен, это не является распространённой практикой. Кроме того, любые обновления программных продуктов также подразумевают необходимость в новом полноценном аудите на случай добавления вредоносного кода. Частые принудительные обновления ПО или хардфорки ещё больше увеличивают стоимость выполнения надлежащих практик по обеспечению безопасности.

Риск реорганизации блоков

Ещё одним существенным с точки зрения безопасности фактором для бирж является риск реорганизации блоков. То есть атакован может быть сам койн, а биржу злоумышленники могут использовать для вывода средств либо вовсе как их источник. Например, кто-то может разместить на биржевом депозите большое количество PoW-токена с низкой хеширующей мощностью, обменять эти монеты на более ликвидный актив и вывести средства. После этого может быть проведена атака на регистр токена с целью реорганизовать его таким образом, чтобы отменить транзакцию пополнения биржевого счёта, то есть, по сути, с целью двойного расходования койнов. Очевидно, успех злоумышленников означает потерю крупной суммы для биржи.

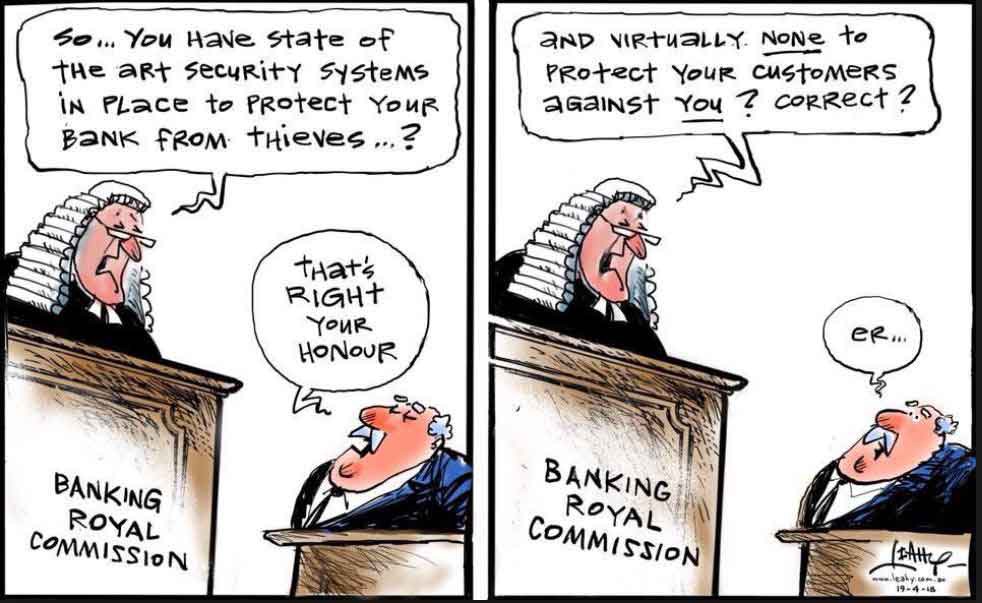

Королевская комиссия по банкам:

– Так, значит, у вас применяются самые передовые системы защиты банка от действий злоумышленников?

– Именно так, Ваша честь!

– И буквально никакой защиты клиентов банка от ваших действий, верно?

– Ну… эмм…

И, хотя реальных примеров тому ещё не было, возможен также сценарий, в котором лица, обладающие контролем над токеном, преднамеренно доставляют неприятности бирже посредством изменение регистра своего токена через хардфорк. В процессе хардфорка полностью перезаписываются правила протокола, поэтому, по крайней мере в принципе, возможно вывести средства с биржевого кошелька исключительно за счёт манипуляций с регистром – примерно как это было сделано в истории с ETH и DAO, только вместо биржи в том случае был кошелёк «вора».

Другими словами, существует риск того, что централизованные управляющие токенов могут вывести эти токены с биржи посредством реорганизации регистра собственного токена. Сейчас это может казаться очень маловероятным, но если управляющие неким токеном в какой-то момент посчитают, что биржа сознательно наносит им вред, этого может оказаться достаточно для такого резкого ответа.

Риск защиты от атак повторения

Ещё один риск заключается в том, что в результате хардфорка некоего койна новая криптовалюта может образоваться вопреки ожиданиям сообщества исходного койна. Именно так в 2016 году Ethereum разделился на ETH и ETC. Coinbase тогда, не ожидая, что ETC выживет, разослала транзакции, не имевшие защиты от повторения, и из-за этого потеряла большую часть ETC, которые они впоследствии были вынуждены покупать, чтобы выплатить своим клиентам.

Регуляторные риски

Наконец, существуют регуляторные риски, связанные с определёнными койнами. Например, законы AML/KYC могут существенно затруднять листинг конфиденциальных токенов. Сложности могут возникнуть также, если токен рассматривается регуляторами как ценная бумага, что может накладывать ограничения вроде допуска к торгам только квалифицированных инвесторов. Поскольку регуляторные требования в каждой юрисдикции разные, связанные с ними риски включают не только те законы, что существуют сейчас, но и те, что могут быть приняты позже, а также вероятную необходимость лоббирования своих интересов.

Идеальный процесс листинга токенов

В первую очередь идеальный процесс листинга токенов подразумевает наличие сильного спроса со стороны клиентов биржи, причём спроса долгосрочного. Запуск токена, как правило, сопровождается всплеском интереса, однако впоследствии он имеет тенденцию сокращаться, кроме разве что исключительных случаев.

Во-вторых, следует провести аудит кода токена, после чего скомпилировать и запустить его в изолированной, безопасной среде. Этот процесс необходимо повторять при любом обновлении связанного с токеном ПО.

В-третьих, нужно устанавливать большое количество подтверждений транзакций либо заручаться гарантиями создателей токена о компенсации любых потерь, возникших вследствие реорганизации регистра или полного его сброса.

В-четвёртых, койн должен соответствовать правовым нормам, как действующим, так и вероятным в ближайшем будущем. В этой части практики бирж обычно ближе всего к идеальным, поскольку юридическая экспертиза, как правило, дешевле и доступнее, чем экспертиза безопасности ПО токена.

Заключение

Учитывая всё вышесказанное, очевидно, что биржи не проводят достаточного аудита безопасности токенов. В противном случае ошибка в декабрьском хардфорке Ethereum (разработчики попросту забыли отменить «бомбу сложности») была бы вовремя исправлена и им не пришлось бы спешно планировать очередной хардфорк уже на январь. Но вместо этого, похоже, что биржи просто слепо запускают любое ПО от Ethereum Foundation или, что ещё хуже, полагаются на Infura.

Конечно, мы осознавали риски, и поэтому тщательно проанализировали, на кого сможем свалить ответственность.

Конечно, мы осознавали риски, и поэтому тщательно проанализировали, на кого сможем свалить ответственность. Это означает, что лишь очень немногие биржи ответственно подходят к добавлению токенов и что случаев делистинга должно быть намного больше, поскольку случаи возникновения проблем с безопасностью учащаются, а объёмы торгов сокращаются. Биржи, которые надеются избежать крупных потерь без проведения надлежащих аудитов, скорее всего, со временем будут вынуждены выучить свой урок о том, что надежда и молитва – это не лучшая политика безопасности.

Решение CoinFloor о делистинге BCH и ETH (то есть всех торговавшихся на бирже альткойнов) – это не частный случай. За последний год были произведены сотни делистингов, включая BSV, Digibyte и многие другие. Расходы на поддержку койнов и сопутствующие этому риски в какой-то момент просто перестают быть оправданными, если биржа хочет выжить. С учётом сокращения торговых объёмов и повышения рисков для каждого отдельного токена, нам стоит ожидать не только роста числа делистингов, но и снижения частоты добавления биржами новых токенов, если принимать во внимание все связанные с этим риски и затраты.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.