Обзор рынка

Зарубежные рынки

Американские акции во вторник колебались в течение дня. К концу сессии S&P сумел выйти в символический плюс, DJIA остался в небольшом минусе, а технологический Nasdaq завершил день вблизи исторического максимума. Азиатские бенчмарки в основном были в плюсе.

Нефть

По сообщению Bloomberg, власти США неофициально попросили Саудовскую Аравию и ряд других участников ОПЕК увеличить добычу нефти на 1 млн барр. в сутки из-за того, что цены на бензин в США взлетели до трёхлетних максимумов. На этом фоне нефть на торгах в Лондоне торговалась в минусе.

Российский рынок

Министерство финансов РФ анонсировало рекордный объём покупок иностранной валюты с 5-го июня по 7-ое июля: 379,7 млрд руб., или 19 млрд руб. ежедневно (+18% м/м).

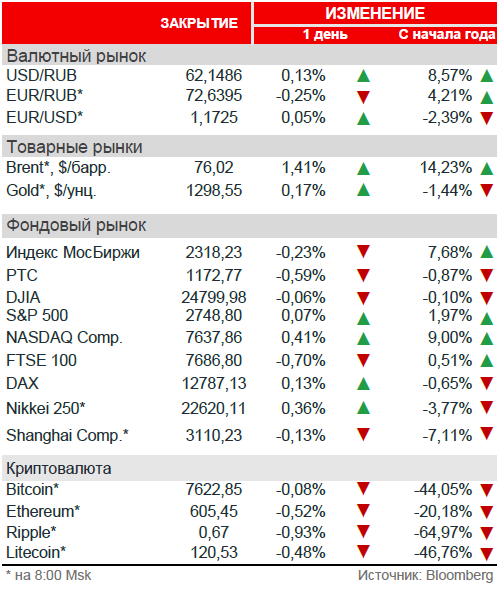

Российский рынок во вторник снижался под давлением дешевеющей нефти и слабеющего рубля, а также в основном негативного внешнего фона. Индекс МосБиржи потерял -0,23%, РТС снизился на -0,59%.

Расписки En+ выросли на +12,0% на фоне очередного продления Минфином США срока продажи активов группы. Также в лидерах роста были Распадская (+4,3%), ДВМП (+2,3%), Яндекс (+2,3%) и НЛМК (+2,2%).

Продавали во вторник бумаги М.Видео (-2,2%), Сбербанка (ао -2,0%, ап -2,1%), ФСК ЕЭС (-1,2%), АФК Система (-1,2%) и Московской биржи (-1,0%).

Новости

АФК Система опубликовала результаты по МСФО за 1К18. Выручка группы увеличилась на 6,2% г/г и составила 170,9 млрд руб. (выше консенсус-ожиданий). Без учета влияния новых стандартов МСФО выручка выросла на 6,1% г/г до 170,7 млрд руб. Скорректированный показатель OIBDA увеличился на 30,0% г/г до 59,5 млрд руб., маржа скорректированной OIBDA составила 34,8%. Без учета влияния новых стандартов МСФО скорректированный показатель OIBDA вырос на 7,5% г/г до 49,2 млрд руб., маржа скорректированной OIBDA составила 28,8%. Скорректированный чистый убыток составил 215 млн руб. Без учета влияния новых стандартов МСФО скорректированная чистая прибыль составила 612 млн руб.

OFAC продлила срок завершения сделок с группой En+ и компанией Евросибэнерго до 23 октября.

По сообщению агентства S&P Global Platts со ссылкой на сотрудника PDVSA, венесуэльская нефтекомпания уведомила некоторых международных клиентов о том, что она не сможет в полном объёме выполнить обязательства по поставкам нефти в июне в связи с недостатком сырья на экспорт. Среди затронутых клиентов – ЛУКОЙЛ, Nynas, Tipco, Chevron, CNPC, Reliance, Conoco, Valero. ЛУКОЙЛу PDVSA сможет поставить 116 тыс. барр. вместо предусмотренных контрактом 222 тыс. барр.

МегаФон объявил о приобретении 100% доли УК ТехноИнвестПроект у группы компаний А. Ананьева за 620 млн руб. УК ТехноИнвестПроект является владельцем программного обеспечения в сфере обеспечения работы систем безопасного города - региональной интеграционной платформы и Единого центра оперативного реагирования. Покупка компании позволит расширить предложение МегаФона в сегменте ИКТ-решений для государственных заказчиков.

По сообщению Нафтогаза, голландский суд удовлетворил ходатайства компании относительно ареста долей Газпрома в его голландских дочерних компаниях и задолженности дочерних компаний Газпрома для выплат Нафтогазу по решению арбитража Стокгольма. Судебные исполнители также проводят действия по заморозке долей Газпрома в Nord Stream AG и Nord Stream 2 AG.

По прогнозам рейтингового агентства Fitch Ratings, максимальные издержки от принятия закона Яровой среди телекоммуникационных компаний РФ понесёт Ростелеком. Затраты на исполнение закона Fitch оценивает в 2,5-3,3% от общей выручки компаний. Глава Ростелекома Михаил Осеевский ранее отмечал, что затраты для компании оценить сложно, поскольку ещё не утверждены требования к оборудованию.

Акционеры Энел Россия одобрили выплату дивидендов за 2017 в размере, ранее рекомендованным советом директоров, - 0,14493 руб. на акцию (60% от чистой прибыли по МСФО). Реестр закроется 22 июня. Доходность может составить 10,1%.

Рыночные индикаторы

Календарь корпоративных событий

| 07.06 | РусГидро | результаты МСФО 1К18 |

| ТКС | День стратегии | |

| 08.06 | Черкизово | операционные результаты 5М18 |

| АЛРОСА | операционные результаты 5М18 | |

| Группа ГМС | результаты МСФО 1К18 | |

| НЛМК | ГОСА | |

| Сбербанк | ГОСА | |

| Северсталь | ГОСА |

Календарь ключевых макроэкономических событий

| Вт | 5 июня | ✔ Япония: индекс деловой активности |

| Ср | 6 июня | ✔ ЕС: индекс деловой активности (розница) |

| Чт | 7 июня | ✔ ЕС: ВВП |

| Пт | 8 июня | ✔ Япония: текущий баланс, ВВП |