Обзор рынка Зарубежные рынки

Американские индексы продолжили ралли, поставив свежие рекорды. Инвесторы находятся в ожидании отчета по рынку труда США, который будет опубликован в пятницу. В Китае, Тайване и Южной Корее выходной. Остальные азиатские площадки не отличались особой динамикой. Австралийский доллар снизился на фоне неожиданного падения розничных продаж в стране. Американский доллар тем временем держится у 11-месячных максимумов в ожидании решения Д. Трампа о назначении главы ФРС.

Нефть

Запасы сырой нефти в США сократились на 6,0 млн барр. – почти в 8 раз сильнее, чем ожидали аналитики. Запасы бензина выросли на 1,6 млн барр., запасы дистиллятов уменьшились на 2,6 млн барр. Экспорт при этом, согласно отчету Минэнерго, вырос до рекордных 1,98 млн барр. в день. Тем временем, президент РФ В. Путин в ходе Российской энергетической недели заявил, что не исключает продления соглашения ОПЕК+ после 1К18 до конца 2018 года. В то же время президент заявил, что по-прежнему не видит необходимости во вступлении России в ОПЕК.

Российский рынок

Минфин в период с 6 октября по 7 ноября закупит иностранной валюты на часть прогнозируемых нефтегазовых сверхдоходов в размере 76 млрд руб., или 3,5 млрд руб. в день (незначительно больше, чем в сентябре).

Сравнительно бедный новостной фон и вялая динамика рынка в начале квартала продолжаются: индекс ММВБ закрылся практически без изменения к закрытию предыдущего дня, РТС прибавил +0,6% вслед за ростом рубля.

Среди лидеров выделились Мечел (ап +4,2%), ТМК (+2,6%), Татнефть (ао +2,5%), Московская биржа (+1,5%, вчерашние позитивные данные по объёму торгов в сентябре вышли уже после закрытия рынка, бумага отыгрывала отчёт), а также ТрансКонтейнер (+1,4%).

Аутсайдерами стали ДВМП (-7,3%, совет директоров определил цену выкупа у несогласных акционеров с существенным дисконтом к рынку), а также М.Видео (-2,1%), Росбанк (-1,8%), Промсвязьбанк (-1,6%) и Магнит (-1,6%).

Компании

ФАС разрешила ДИКСИ выкупить 44,36% собственных акций. Напомним, 2 октября совет директоров компании одобрил дополнительное финансирование ранее объявленной программы выкупа акций компании на сумму до 5 млрд руб. (около 12% по текущим ценам). Если этот этап выкупа будет реализован в полном объёме, общая доля основного акционера ДИКСИ И. Кесаева и казначейских акций группы достигнет 73%, что существенно сократит free-float и ликвидность акций компании. На этом фоне возникают опасения относительно будущего делистинга компании. Эти опасения поддерживаются и тем, что в случае, если ДИКСИ выкупит весь разрешённый ФАС объём акций, то free-float компании сократится до 4,4%. Мы считаем, что в краткосрочной перспективе buyback может оказать поддержку котировкам ДИКСИ, однако в дальнейшем возможное сокращение ликвидности ухудшит качество бумаги.

Согласно сообщениям СМИ, предправления ФСК ЕЭС А. Муров заявил, что считает выплату дивидендов в размере 50% «правильным подходом». Напомним, что ФСК платит дивиденды из чистой прибыли по МСФО, скорректированной на ряд неденежных показателей.

Рейтинговое агентство Moody's поместило долгосрочные депозитные рейтинги Возрождения в местной и иностранной валюте (B1) и оценку риска контрагента (Ba3) на пересмотр с возможностью повышения на фоне предстоящего объединения с Промсвязьбанком.

Совет директоров ДВМП определил цену выкупа акций у акционеров, не согласных с крупной сделкой, в размере 3,87 руб. за акцию. Акции компании на этой новости упали на -7,3%, однако несмотря на это всё ещё торгуются достаточно высоко после недавнего ралли – на уровне 6,45 руб. за акцию.

В среду в Китае, Тайване и Южной Корее выходной. По США выйдет статистика торгового баланса, данные по безработице и заказам товаров длительного пользования. По Еврозоне ожидаются протокол заседания ЕЦБ по денежно-кредитной политике и значение индекса деловой активности по сектору розничной торговли. В Австралии ожидаются данные по экспорту угля, железной руды, также информация о торговом балансе и розничным продажам.

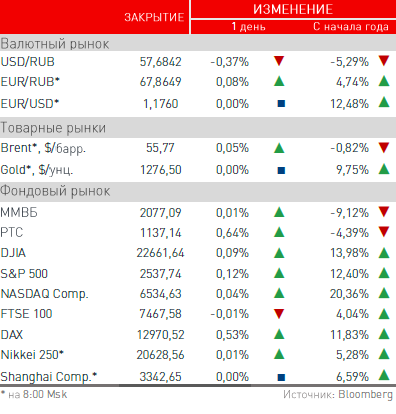

Рыночные индикаторы

Календарь корпоративных событий

| 06.10 | Сбербанк: | результаты РСБУ 9М17 |

| НОВАТЭК: | последний день торгуется с дивидендами | |

| Роснефть: | последний день торгуется с дивидендами | |

| ММК: | последний день торгуется с дивидендами | |

| НОВАТЭК: | операционные результаты 9М17 | |

| Дорогобуж: | ВОСА |

Календарь ключевых макроэкономических событий

| Чт | 5 октября | ✔ Китай, Гонконг, Южная Корея: выходной |

| Пт | 6 октября | ✔ Китай, Южная Корея: выходной ✔ США: безработица |