Обзор рынка

Зарубежные рынки

Большинство американских акций завершили пятницу ростом на фоне сильных корпоративных отчётов, несмотря на свидетельства того, что экономический рост, возможно, замедляется.

Нефть

Нефть продолжает удерживаться на высоких уровнях в ожидании решения по санкциям США против Ирана.

Российский рынок

Банк России, как и ожидалось, принял решение сохранить ключевую ставку на уровне 7,25% годовых. Регулятор отметил, что годовая инфляция остаётся на низком уровне. При этом произошедшее в апреле ослабление рубля на фоне геополитической напряжённости станет фактором более быстрого приближения темпов роста потребительских цен к 4%, но не создаёт рисков превышения цели по инфляции. Вместе с тем пока остаётся неопределённость относительно влияния произошедших событий на инфляционные ожидания. По итогам 2018 года инфляция прогнозируется в интервале 3–4% и будет находиться вблизи 4% в 2019 году. Банк России по-прежнему предполагает, что денежно-кредитная политика станет нейтральной в 2018 году. При этом Банк России считает, что потенциал снижения ключевой ставки для формирования нейтральных денежно-кредитных условий уменьшился, учитывая рост процентных ставок на развитых рынках и повышение страновой премии за риск на Россию. В дальнейшем, принимая решение, Банк России будет исходить из оценки инфляционных рисков, динамики инфляции и развития экономики относительно прогноза.

На фоне всё ещё дорогой нефти российский рынок в пятницу продолжил рост вслед за позитивом на зарубежных площадках и «голубыми фишками». Индекс МосБиржи прибавил +0,68%, РТС вырос на +1,77%.

Покупали в пятницу бумаги X5 (+4,3% на LSE, +3,5% на Мосбирже), Магнит также был плюсе (+2,5% в Лондоне, +0,9% в Москве). ЛУКОЙЛ вырос на +3,0% в Лондоне и +1,7% в Москве, Роснефть прибавила +3,4% на LSE и +1,3% на MoEx. Бумаги ММК подорожали на +3,9% в Лондоне и +2,2% в Москве. Сбербанк (+1,5% ао, +0,5% ап, +0,1% ГДР в Лондоне) и ВТБ (+1,1% в Лондоне, +0,3% на Мосбирже) тоже были в плюсе. Расписки АФК Система выросли в Лондоне на +2,4% (+0,6% в Москве). Также в лидерах роста были Московская биржа (+3,4%), Русал (+3,2%), ОГК-2 (+2,8%) и Энел Россия (+2,6%).

Продавали бумаги Яндекса (-2,2%), Мегафона (-1,5%), ТГК-1 (-1,2%), НМТП (-1,0%) и Аэрофлота (-0,9%).

Новости

En+ сообщила, что Олег Дерипаска согласился снизить долю в компании ниже 50%, а также принял решении покинуть совет директоров группы и дал согласие на вхождение в совет независимых директоров. Кроме того, En+ подала запрос в OFAC о продлении возможности операций с компанией после 7 мая.

Детский мир объявил результаты по МСФО за 1К18. Объём консолидированной неаудированной выручки увеличился на 14,0% г/г до 24,0 млрд руб., в т.ч. объём выручки интернет-магазина вырос на 64,9% г/г до 1,5 млрд руб. Сопоставимые продажи (like-for-like) сети магазинов «Детский мир» в России увеличились на 5,1%, при этом сопоставимый рост числа чеков составил 8,8%, а сопоставимый размер среднего чека снизился на 3,4%. Скорректированная EBITDA выросла на 30,0% г/г до 1,4 млрд руб., маржа скорректированной EBITDA выросла до 6,0%. EBITDA составила 1,3 млрд руб. (+56,5% г/г). Скорректированная прибыль выросла более чем в 3 раза г/г до 0,5 млрд руб. Прибыль за период без учёта корректировок составила 0,3 млрд руб. Показатель чистый долг/скорректированная EBITDA LTM уменьшился до 1,5х по сравнению с 1,9х по состоянию на конец марта 2017 года.

ГАЗПРОМ опубликовал результаты по МСФО за 2017. Выручка от продаж (за вычетом акциза, НДС и таможенных пошлин) выросла на 7% до 6,546 трлн руб. Увеличение выручки от продаж в основном вызвано ростом продаж продуктов нефтегазопереработки и сырой нефти. Прибыль, относящаяся к акционерам ПАО «ГАЗПРОМ», сократилась на 25% до 714,302 млрд руб.

Совет директоров ГАЗПРОМа обсудит дивиденды за 2017 год 16 мая. Компания не планирует сокращать дивидендные выплаты на пике капитальных инвестиций в 2018-19.

Аэрофлот отчитался об операционных результатах за 2М18. За 2М18 группа перевезла 7,1 млн пассажиров, что на 6,1% больше г/г. Пассажирооборот группы увеличился на 6,3% г/г. В феврале группа перевезла 3,4 млн пассажиров, что на 4,3% больше г/г. Пассажирооборот группы в феврале увеличился на 4,9% г/г.

ФСК ЕЭС объявила результаты по РСБУ за 1К18. Общая выручка компании увеличилась на 16,0% г/г до 45,858 млрд руб. Выручка от услуг по передаче электроэнергии увеличилась на 16,3% г/г, в том числе за счёт роста доходов от компенсации потерь в связи с выходом постановления Правительства Российской Федерации, которым были внесены изменения в Правила недискриминационного доступа к услугам по передаче электрической энергии и оказания этих услуг, а также роста выручки по передаче электроэнергии вследствие роста тарифа с 01.07.2017 на 5,5%. Выручка от услуг по технологическому присоединению снизилась на 66,0% в соответствии с изменениями графика оказания услуг, определяемыми заявками потребителей. Скорректированная EBITDA составила 34,467 млрд рублей, что на 1,5% меньше г/г. Основное влияние оказало снижение доходов в виде штрафных санкций, принятых к учёту на основании исполнительных листов. По итогам 1К18 года ФСК ЕЭС получила чистую прибыль в размере 18,604 млрд рублей, что на 47,8% больше г/г. На финансовый результат большое влияние оказали неденежные операции.

Выручка ЛУКОЙЛа по РСБУ за 1К18 сократилась в 2,5 раза г/г до 19,066 млрд руб. Чистая прибыль выросла на 41,1% г/г до 8,420 млрд руб.

Сбербанк и Яндекс закрыли сделку по созданию совместного предприятия на базе Яндекс.Маркета.

Акрон в 1К18 увеличил производство основной товарной продукции на 7,1% г/г до 1,900 млн т. Производство минеральных удобрений выросло на 4,5% г/г до 1,584 млн т. Производство промышленных продуктов увеличилось на 2,7% г/г до 256 тыс. т. Производство апатитового концентрата выросло в 11 раз и составило 59 тыс. т.

Группа Черкизово опубликовала операционные результаты за 1К18. Объём реализации курицы вырос на 10% г/г до 137,5 т, индейки – на 192% г/г до 9,74 т, свинины – на 29% до 54,84 тыс. т. Объём мясопереработки увеличился на 22% г/г до 53,06 тыс. т.

Акционеры О’Кей утвердили программу обратного выкупа ГДР компании. В рамках buyback ритейлер выкупит до 9 млн расписок на сумму до 500 млн руб.

Наблюдательный совет АЛРОСЫ 28 апреля рассмотрит дивиденды за 2017 год и распределение прибыли прошлых лет, а также целесообразность интеграции компании с ПО «Кристалл» (крупнейший производитель бриллиантов, на 100% принадлежит РФ).

Совет директоров Полюса рекомендовал дивиденды за 2П17 в размере 147,12 руб. на акцию. Доходность может составить 3,7%. Реестр закроется 10 июня.

Совет директоров ТМК рекомендовал дивиденды за 2017 в размере 2,28 руб. на акцию. Доходность может составить 2,9%. Реестр закроется 2 июля.

Совет директоров НЛМК рекомендовал дивиденды за 1К18 в размере 5,73 руб. на акцию. С учётом ранее объявленных дивидендов за 4К17 доходность может составить 5,6%. Реестр закроется 20 июня.

Совет директоров САФМАР Финансовые Инвестиции рекомендовал дивиденды за 4К17 в размере 17,25 руб. на акцию. Доходность может составить 2,8%. Реестр закроется 8 июня.

Совет директоров МРСК Центра и Приволжья рекомендовал дивиденды за 2017 в размере 0,040247 руб. на акцию. Доходность может составить 11,0%. Реестр закроется 12 июня.

Совет директоров Эталона рекомендовал дивиденды за 2П17 в размере 0,18 долл./ГДР. Доходность может составить 6,3%. Реестр закроется 10 августа.

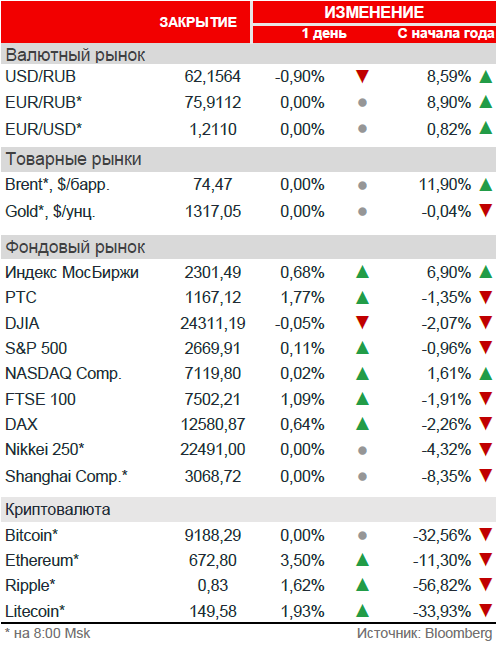

Рыночные индикаторы

Календарь корпоративных событий

| 28.04 | ДИКСИ | операционные результаты 1К18 |

| АЛРОСА | совет директоров (дивиденды 2017) | |

| 03.05 | Энел Россия | результаты РСБУ 1К18 |

| 04.05 | Mail.Ru | результаты МСФО 1К18 |