Обзор рынка

Зарубежные рынки

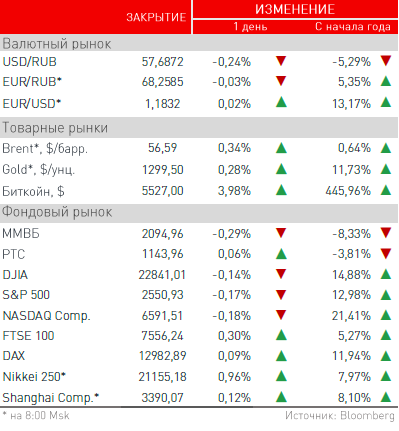

В ожидании корпоративной отчетности американские индексы снизились, S&P 500 был под давлением акций Citigroup и JPMorgan (инвесторов беспокоят сегмент потребительского кредитования банков, а также сокращение выручки от трейдинга). Азиатские акции продолжают демонстрировать позитивную динамику.

Нефть

Оценки Международного энергетического агентства по глобальным добыче и спросу на нефть показали, что запасы перестанут сокращаться, потенциально ограничивая потолок для нефтяных цен. Несмотря на сообщения Американского института нефти накануне о росте запасов нефти на 3,1 млн барр. за прошедшую неделю, вышедший вчера на день позднее из-за Дня Колумба отчёт Минэнерго США продемонстрировал, что запасы сырой нефти в Штатах сократились выросли на 2,7 млн барр. (сильнее прогноза, ожидавшего снижение на 2,0 млн барр.). В то же время, запасы в крупнейшем в США хранилище Кушинг выросли (+1,3 млн барр.). Запасы бензина увеличились на 2,5 млн барр., вопреки прогнозу. Запасы дистиллятов уменьшились на 1,5 млн барр.

Российский рынок

На относительно нейтральном внешнем фоне нефть и «голубые фишки» (среди которых был и Сбербанк, подешевевший на новостях о дивидендах, см. ниже) утянули российский рынок вниз. Индекс ММВБ по итогам торгов потерял -0,3%, РТС на фоне несколько укрепившегося (несмотря на динамику нефти и укрепление доллара) рубля закрылся в символическом плюсе: +0,1%.

Покупали в четверг бумаги НМТП (+3,9%), Башнефти (ао +2,8%), ТМК (+2,3%), и Распадской (+1,1%).

Акции МТС торговались в четверг без дивидендов. Также снизились за день ДВМП (-3,3%), МТС (-3,2%), НЛМК (-2,4%), Северсталь (-1,5%) и Аэрофлот (-1,4%).

Новости

X5 опубликовала операционные результаты за 3К17 и 9М17. В 3К17 чистая розничная выручка выросла на 24,9% г/г до 317,13 млрд руб. (9М17 +26,3% г/г до 927,48 млрд руб.) на фоне роста сопоставимых продаж (+4,6%) и роста торговой площади (+27,8%, вклад в рост розничной выручки составил +20,3%). Группа добавила 820 магазинов в 3К17 (+16,5% г/г), прирост торговой площади в 3К17 г. составил 323,6 тыс. кв. м. (9М17: рост торговой площади на 21,8% г/г, на 842,8 тыс. кв. м).

Зампред ЦБР А. Гузнов сообщил, что регулятор рассчитывает по итогам 2017 года получить дивиденды от Сбербанка в размере 70 млрд руб. Напомним, ранее Минфин заявлял, что ожидает получить от банка 150 млрд руб. с учётом распространения на Сбербанк требования о выплатах госкомпаний в размере 50% от чистой прибыли по МСФО. Директор департамента бюджетной политики и стратегического планирования Минфина В. Цибанов уточнил, что в бюджете по-прежнему зафиксирован размер дивидендов от банка в размере 150 млрд руб., объяснив, что предполагается, что дивиденды, которые выплатит Сбербанк Центробанку, в целях мобилизации доходов бюджета будут направлены непосредственно в бюджет и не будут учитываться в прибыли ЦБ.

Биткойн в четверг впервые в истории пробил символическую отметку в 5000 долл., а утром пятницы кратковременно превысил и уровень в 5800 долл. Интерес к крупнейшей криптовалюте поддерживается сообщениями о том, что Китай смягчит запреты на торговлю криптоактивами, а также новостями о планах Goldman Sachs организовать для своих клиентов торговлю криптовалютами.

В пятницу ФосАгро закроет реестр по дивидендам, ЧМК может опубликовать финансовые результаты за 3К17. В США ожидаются данные по инфляции, розничным продажам, рынку труда и количеству буровых установок. Россия отчитается о бюджетном балансе, а Китай – о торговом.

Рыночные индикаторы

Календарь корпоративных событий

| 13.10 | ФосАгро: | закрытие реестра по дивидендам |

| ЧМК: | финансовые результаты 3К17 |

Календарь ключевых макроэкономических событий

| Пт | 13 октября | ✔ США: инфляция, розничные продажи, рынок труда, количество буровых установок ✔ Россия: бюджетный баланс ✔ Китай: торговый баланс |