В фокус нашего внимания попала книга Торстена Деннина «От тюльпанов до биткоинов». Прочитав ее, можно узнать, что в мире инвестиций ничего глобально не меняется, и наши с вами современники действуют так же, как спекулянты XVII века. (рис. 1.)

Рис. 1. Обложка книги «От тюльпанов до биткоинов».

Друзья, недавно я рассказывала о том, как российский фондовый рынок оказался во власти спекулянтов: отдельные акции падали и взлетали на десятки процентов в день. Кому интересно, я прикреплю ссылку на это видео.

Нельзя отрицать, что спекуляции – это «компаньон» многих кризисов. В такие моменты люди часто пытаются заработать на сильной волатильности ценных бумаг, иностранных валют и криптоактивов. Но инвесторам в такие моменты особенно важно сохранять холодную голову и понимать, как ведут себя рынки.

Очередная «тюльпаномания»?

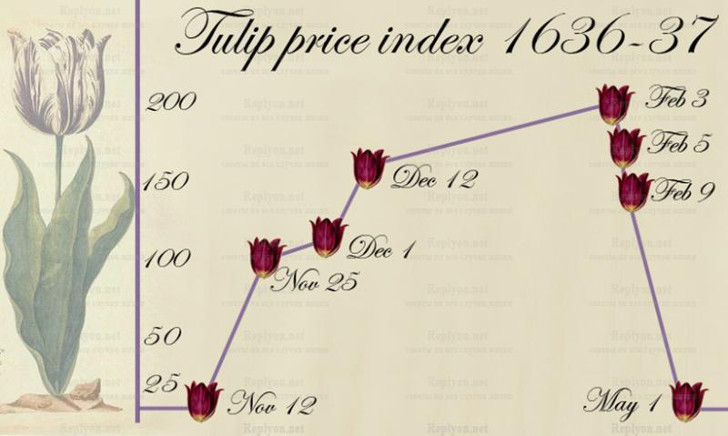

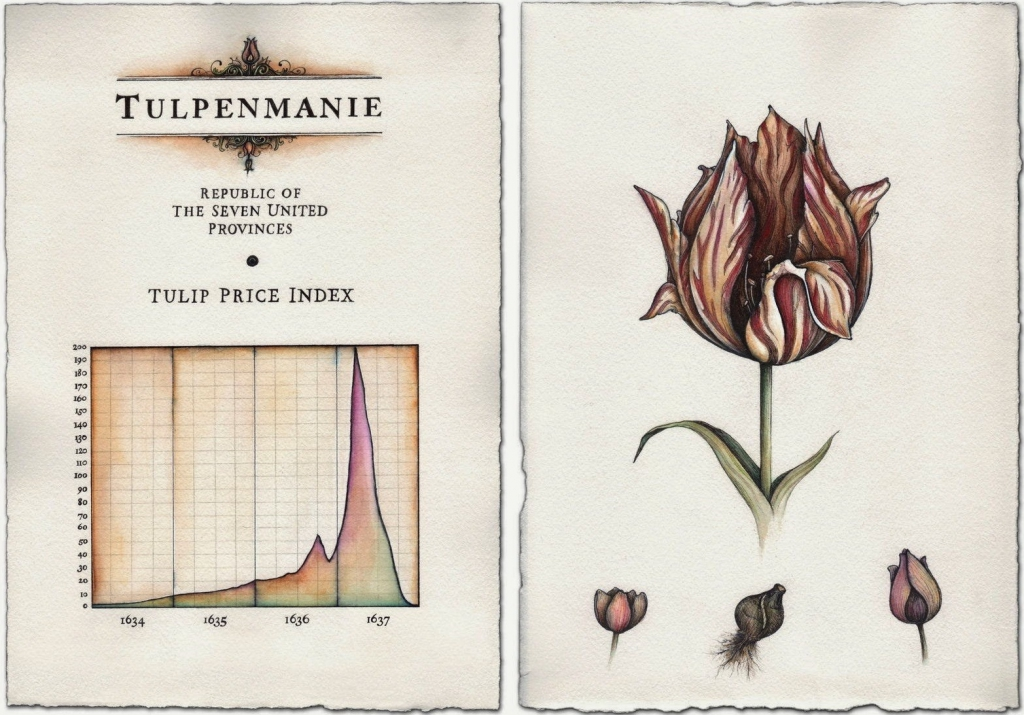

Торговлю спекулятивными активами часто сравнивают с тюльпаноманией. Это аналогия с пузырём, который лопнул в Нидерландах в 17-м веке. (рис. 2).

В начале семнадцатого века Нидерланды переживали «золотой век» — создавали колонии по всему миру, основали одну из первых многонациональных корпораций – Голландскую Ост-Индскую компанию. В итоге купцы из Нидерландов быстро разбогатели и начали подражать образу жизни знати: строили поместья и возводили гигантские сады, чтобы показать свой статус.

А в тот момент среди лордов были популярны тюльпаны. Их везли из Армении и Турции, местные цветоводы выводили новые сорта. И вот торговцы подхватили моду на экзотические цветы. Из-за дефицита тюльпаны стали предметом роскоши, поскольку луковицы росли медленно и давали мало потомства. На этом решили заработать посредники: они выставляли растения на аукционы в торговых клубах или неформальных биржах.

Сначала торговлю вели живыми цветами и готовыми к высадке луковицами. Ну а позже появился прототип фьючерсных контрактов – вместо продуктов на бирже продавали права на покупку растений. Между 1634 и 1637 годом цены на тюльпаны выросли почти на 5000%. Шли постоянные спекуляции: контракты переходили из рук в руки десятки раз. Селекционные сорта оценивали в 10 000 гульденов за луковицу. Это эквивалент современных $100 000. За три луковицы можно было купить дом в Амстердаме. Вот такая вот тюльпаномания (рис. 3).

Рис. 3. Тюльпаномания, источник: inforce-klin.

Очень быстро она дошла до абсурда: люди закладывали дома и фермы, чтобы закупать цветы. Их стоимость росла так быстро, что вскоре уже никто не хотел покупать контракты, но любой голландец был готов их продать. В итоге из-за низкого спроса цена упала на 95% за одну ночь. Покупатели и продавцы обратились к голландским властям с просьбой смягчить обвал, и правительство запретило срочные сделки на бирже. Ходили слухи, что вооруженные солдаты ходили по полям и вытаптывали луковицы тюльпанов, чтобы регулировать предложение и повышать цены на цветы. Один из таких эпизодов запечатлел художник Жан-Леон Жером на картине «Тюльпановое безумие». (рис. 4.)

Рис. 4. Картина Жан-Леон Жером «Тюльпановое безумие». 1882 год. Источник: wikimedia.org.

Весь этот кризис в Нидерландах стал первым документированным крахом рынка. По мнению многих экономистов, причины и последствия этой лихорадки можно применить к любому финансовому пузырю.

Чему нас научила тюльпаномания?

Самые высокие риски возникают, когда рынки отключаются от реальности и начинается »торговля ради торговли». Попытки множества людей заработать на необоснованном росте цен приводят к обвалу. Так что, когда на рынке много спекулянтов, нужно быть осторожным и не поддаваться азарту. В такие моменты полезно вспоминать знаменитую цитату Джона Рокфеллера: «Когда вы услышите, что об акциях говорит даже чистильщик ботинок, знайте — пришло время продавать».

При этом обвал не означает, что рынок исчезнет. Ведь голландские власти в итоге смогли смягчить ситуацию и сохранить отрасль. Уже 400 лет страна поставляет до 80% тюльпанов на мировой рынок. Но не как статусный предмет, а просто как декоративное растение.

Современные спекулянты и спекуляции

Прошло четыре века после тюльпановой лихорадки, однако спекулянты не исчезли. Экономист Торстен Деннин в книге «От тюльпанов до биткоинов» описал более 40 примеров крупных пузырей на фондовых рынках и товарных биржах. Ведь и сегодня спекулятивная торговля — важный источник дохода на фондовых рынках. Конечно, со своими правилами. (рис. 5.)

Рис. 5. Спекулятивная торговля. Источник: Источник: Advantus Media Inc.

Обычно трейдеры работают по одной из четырех условно-безопасных стратегий.

Первая: трендовая торговля – долгосрочная, попытка сыграть на общем движении рынка. Вторая: Day-Trading – способ «дешево купить и дорого продать» за одну торговую сессию. Третья: скальпинг – высокочастотная стратегия, позиции закрывают через несколько секунд или минут. Прибыль от нее небольшая, около 1%, а доход обеспечивает огромное количество сделок. Наконец, арбитраж – это попытка заработать на несоответствии курсов на различных биржах. Кстати, заблокированные недавно брокером Тинькофф спекулянты пользовались именно арбитражом, так что это опасная штука.

Криптотрейдинг – новая мода спекулянтов?

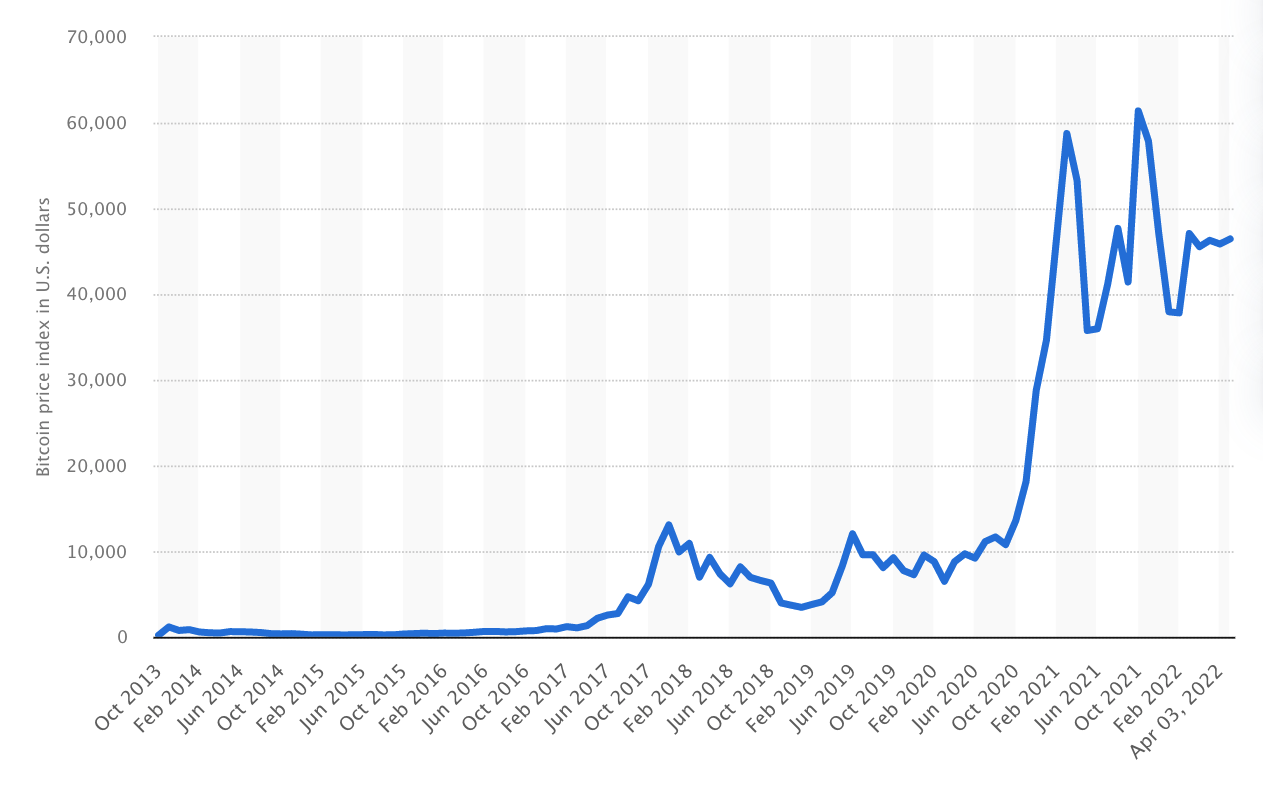

Ну а в последние пять лет трейдеры все чаще выходят на рынок «крипты». И неудивительно, ведь биткоин очень волатилен. (рис. 6).

Рис. 6. Стоимость биткоина в 2013-2022 гг. Источник: Statista.

В 2017 году биткоин взлетел с $1000 до $20 000, а вслед за этим потерял почти 80% стоимости. Это сделало его самым большим пузырем в истории, пишет Торстен Деннин. Сейчас эта криптовалюта стоит больше $47 000.

Криптотрейдеры считают, что на этом рынке можно заработать, если правильно анализировать тренды, баланс спроса и предложения на биржах. Очень популярен сбор средств перед выпуском валют, необходимый для повышения ликвидности – IDO (ай ди о). Спекулянты идут на большой риск. На рынке криптовалют легко потерять капитал после серии неудачных сделок, особенно при маржинальной торговле – в кредит под залог оговоренной суммы.

Вот поэтому отраслевые эксперты предлагают рассматривать криптотрейдинг не в качестве заработка, а как хобби. Благодаря спекуляциям можно понять рынок и выработать схему действий в кризис. Ну а новичкам советуют использовать небольшие суммы – так плохие результаты не будут мешать учиться торговле.

Спекуляции – это плохо?

Но можно ли сказать, что спекуляции – это плохо?

В большинстве случаев бизнес спокойно относится к спекулянтам: трейдеры совершают много сделок на бирже, растет ликвидность активов, а продавать и покупать бумаги становится легче. Но, в отличие от компаний, обычные инвесторы могут пострадать от действий спекулянтов: например, купить «мемные» акции перед обвалом или потерять деньги из-за высокой волатильности. Когда действия трейдеров становятся паническими, растет риск того, что пузырь сдуется.

Например, в 2018 году случился обвал биткоина. До 90% сделок несли спекулятивный характер, это оттолкнуло инвесторов. В Российской ассоциации криптоиндустрии и блокчейна (РАКИБ) считают, что сейчас рынок стабильнее. На него пришли крупные игроки, а сама система стала безопаснее.

Рис. 7. Биткоин. Источник: QuoteInspector.com.

Однако к 2022 году цифровые активы снова набрали популярность. Интерес к «крипте» подогрели компании, заинтересованные в развитии метавселенных. А также технология DeFi – сервисы и приложения на блокчейне. Сейчас стоимость самых популярных криптовалют – Эфира и Биткойна – снова растёт. Часть экспертов беспокоится, что это может быть новым пузырем.

Как в таких условиях действуют криптоинвесторы? Давайте узнаем история Сэмюэля Ли. (рис. 8).

Рис. 8. Самюэль Ли. источник: svrn.co.

В июне 2017 года глава компании SVRN Asset Management Сэмюэль Ли потерял почти 25% своего состояния за несколько часов. В портфеле Ли было около 1000 Эфириума, на тот момент – одной из самых волатильных валют. Обвал произошел почти мгновенно.

Кстати, по словам Ли, после обвала он пошел вздремнуть. То есть, спокойствие и выдержка в любой ситуации.

А вывод из этой истории такой: при работе с «горячими» активами нужно следовать принципам инвестора Бенджамина Грэма. Во-первых, не спекулировать ради инвестиций. Во-вторых, торговать только в качестве хобби, если не хватает знаний и навыков. Ну и наконец, рисковать только той суммой, которую вы готовы потерять.

При этом Ли понимал, что Ethereum – пузырь. Он вкладывал в криптовалюту небольшую часть своих средств, и купил Эфир по $25. Поэтому когда цена достигла $300 и обвалилась вдвое, Сэм не потерял ни цента. Чтобы уберечься от лихорадки, Ли предложил отказаться от жадности – вкладывать в спекулятивные активы совсем немного и постоянно напоминать себе, что пузырь может лопнуть в любой момент.

«Осторожно, мошенники!»

Также полезно помнить, что криптовалюты привлекают не только спекулянтов, но и аферистов. Одна из распространенных нечестных схем – классический Pump and Dump. Мошенники дешево покупают непопулярную криптовалюту, пытаются увеличить ее стоимость за счет необоснованных рекомендаций и дорого продать перед обвалом.

Жертвами становятся неопытные трейдеры. Чаще всего мошенник-промоутер вбрасывает «инсайдерскую» информацию через мессенджеры, блоги и соцсети. Иногда группа аферистов заранее начинает перепродавать «крипту», чтобы создать видимость ажиотажа. Как только цена на бирже подскакивает – промоутеры продают активы.

Крупные криптобиржи выступают против накачки, аккаунты мошенников блокируют, а информацию о них передают властям. Но некоторые инвесторы все равно могут пострадать.

Другой вариант – пирамиды с «криптой». И вновь бессмертная классика. Мошенники предлагают инвестировать в криптовалюту до листинга, обещая стремительный рост активов. Или создают фонды, которые якобы зарабатывают на криптовалютах. В частности, по этой схеме работали создатели российской пирамиды Finiko (рис. 9).

Рис. 9. Пирамида Finico, Источник: the Bell.

Что говорить, если заработать на криптовалютах предлагают даже нигерийские мошенники. Двадцать-тридцать лет назад они писали истории про беглых африканских принцев, которым нужно вывести деньги из страны. А теперь создают псевдофонды, которые якобы помогают людям заработать на криптовалютах.

«Криптонигерийцы» рассылают спам очень низкого качества, из сотен тысяч возможных жертв на их уловки попадаются всего один-два человека, однако они окупают схему. Те немногие, кто согласится инвестировать в криптонигерийский фонд, просто переводят деньги в Африку и теряют их навсегда.

Друзья, те, кто давно смотрит InvestFuture, знают, я всегда настороженно относилась к крипторынкам. Крипта всегда казалась мне активом со слишком высокими рисками.

Но сейчас очевидно, что криптовалюты помогают диверсифицировать портфель, расширить возможности инвестора, а иногда и просто перевести деньги в другую страну.

Чтобы вы могли войти в крипто-мир без проблем, команда IF+ приступила к разработке большого обучающего курса о крипте. Соавтором стал Илья Бутурлин – опытный криптоинвестор, который запустил две криптобиржи. Именно он станет спикером курса.

Курс начнётся 11 апреля. Обучение станет доступно всем подписчикам IF+.

Заключение

Друзья, всем, кто хочет больше узнать о самых крупных спекуляциях за последние 400 лет, я рекомендую книгу Торстена Деннина «От тюльпанов до биткойнов». Автор увлекательно рассказывает о том, что объединяет большинство пузырей на фондовых рынках и товарных биржах. А самое главное – помогает понять, что спекулянты работают по одним и тем же схемам со времен «Золотой лихорадки» и тюльпаномании.

Деннин – профессор экономики и основатель компании, которая инвестирует в сырьевые товары. Он честно рассказывает и о негативных, и о положительных последствиях спекуляций. Например, знаменитый «График японских свечей» изобрёл торговец фьючерсами на рис – японский «Бог рынков» Хомма Мунэхиса. Он спекулировал, используя исторический анализ динамики цен, применял инструменты, которыми сейчас пользуются аналитики, инвесторы и трейдеры. Например, скупал информацию у местных фермеров. Благодаря этому Мунехиса узнавал о потерях урожая раньше конкурентов, дешево скупал контракты на рис перед скачком цен и стал самым богатым торговцем в Японии.

Итак, друзья, сегодня мы кратко прошлись по истории спекулятивной торговли. Расскажите в комментариях о своём отношении к трейдерам. А если сами пробовали спекулировать – поделитесь опытом.

Рис. 2. Тюльпаномания, источник:

Рис. 2. Тюльпаномания, источник: