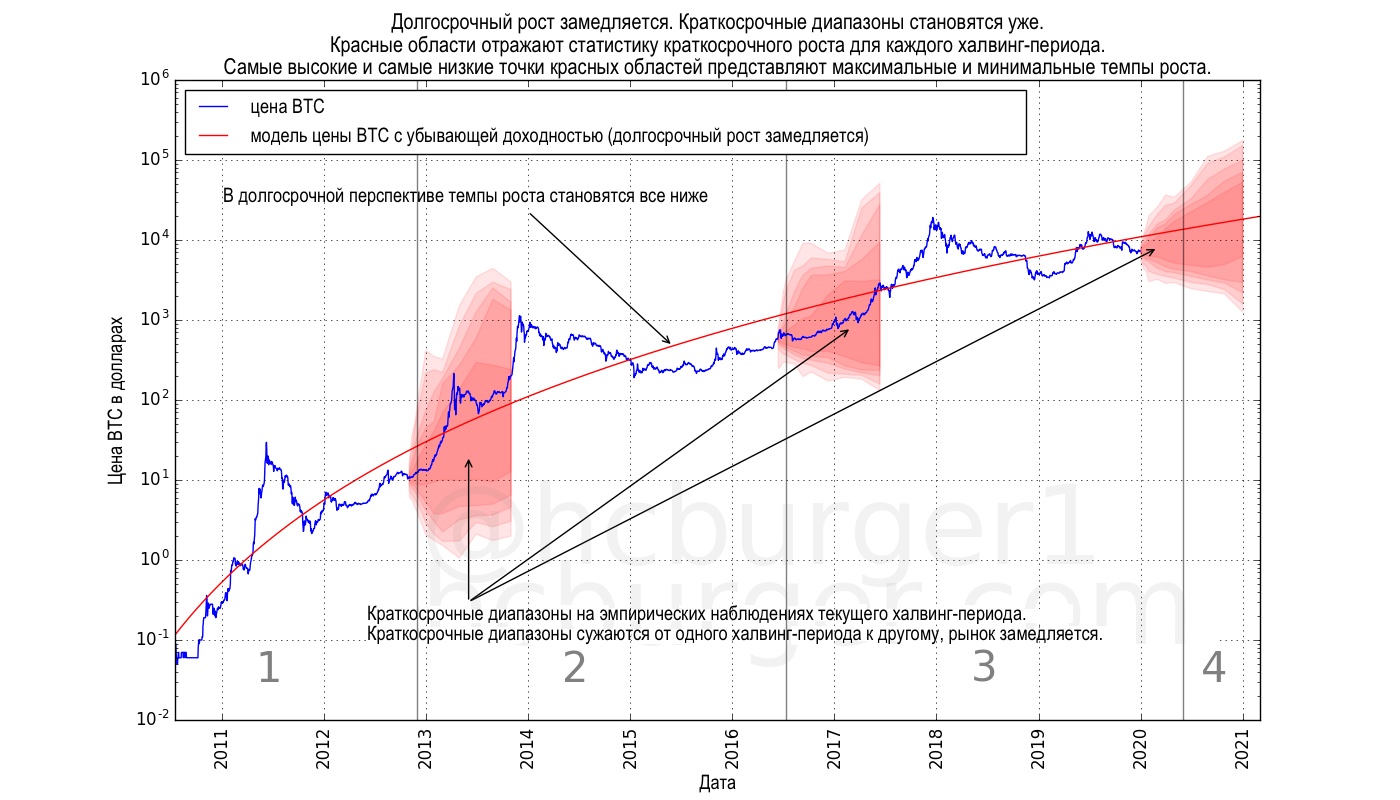

Что можно сказать о будущей цене биткойна, в краткосрочной и в долгосрочной перспективе? В статье «Естественный долгосрочный коридор роста биткойна» я предлагал вниманию читателей математическую модель цены биткойна, основанную на простом уравнении, использующем в качестве входной переменной только время. В сегодняшней статье я не буду использовать точную математическую модель. Вместо этого, мы с вами сделаем ряд эмпирических наблюдений относительно динамики цены биткойна.

Два основных наблюдения таковы:

- аргументы в пользу того, что доходность биткойна со временем снижается (т. е. рост его цены замедляется), усиливаются;

- краткосрочные ценовые колебания биткойна со временем становятся менее выраженными, их диапазон сокращается.

Эти два заключения могут объясняться тем, что для дальнейшего роста цены биткойна требуется все больше и больше капитала, и привлекать его становится все труднее. Рост цены от 0,1 до 1 $ был возможен при относительно небольшом притоке долларов. Рост от 1000 до 10 000 $ потребовал гораздо большего притока капитала. Этот эффект замедляет потенциальный рост биткойна как в долгосрочной, так и в краткосрочной перспективе: цена на своем пути вверх встречает все большее сопротивление. В меньшей степени это верно и для нисходящих ценовых движений.

Инвесторам стоит ожидать, что бычьи тренды будут более медленными и не такими яркими, как раньше, а доходность инвестиций – ниже. В целом, похоже, что волатильность цены биткойна со временем снижается. Рост цены здесь следует понимать в процентном выражении.

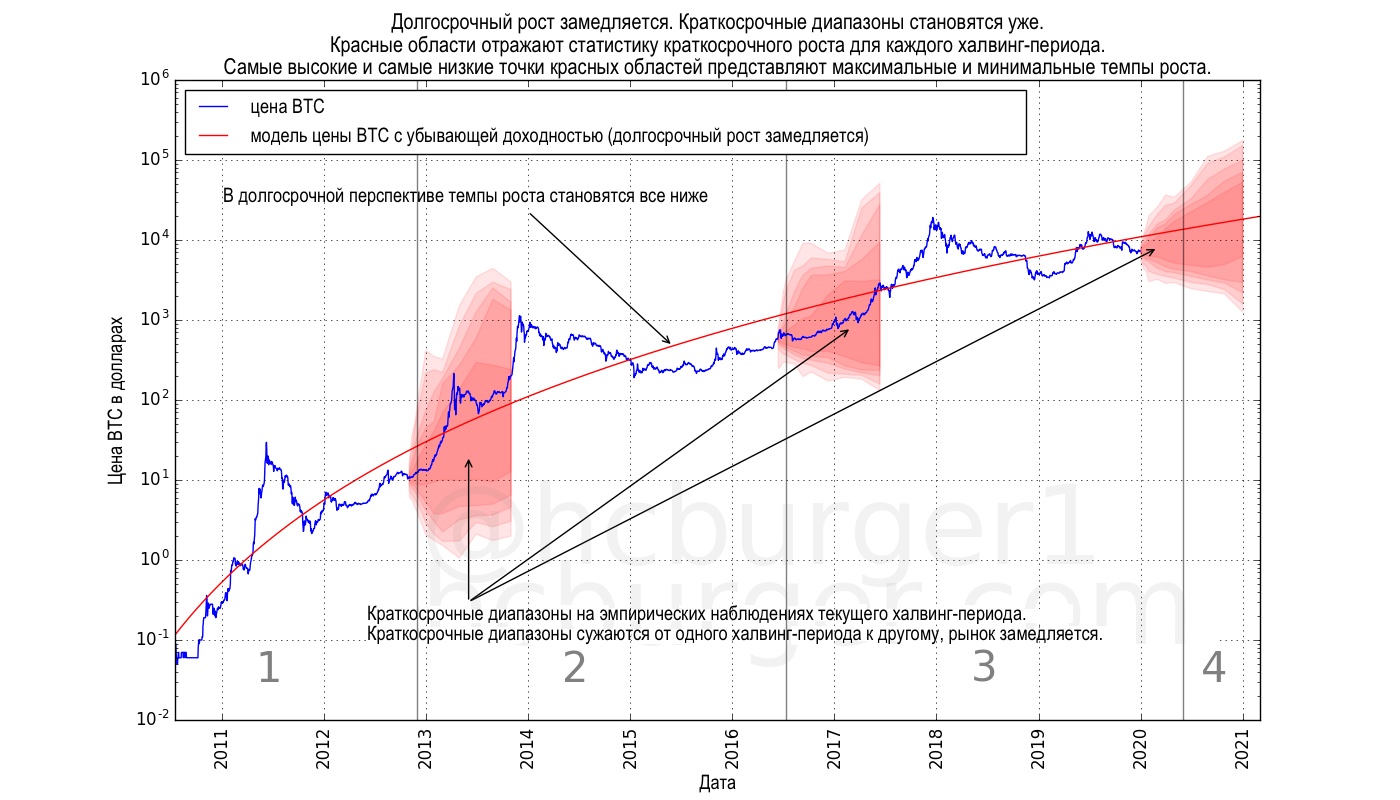

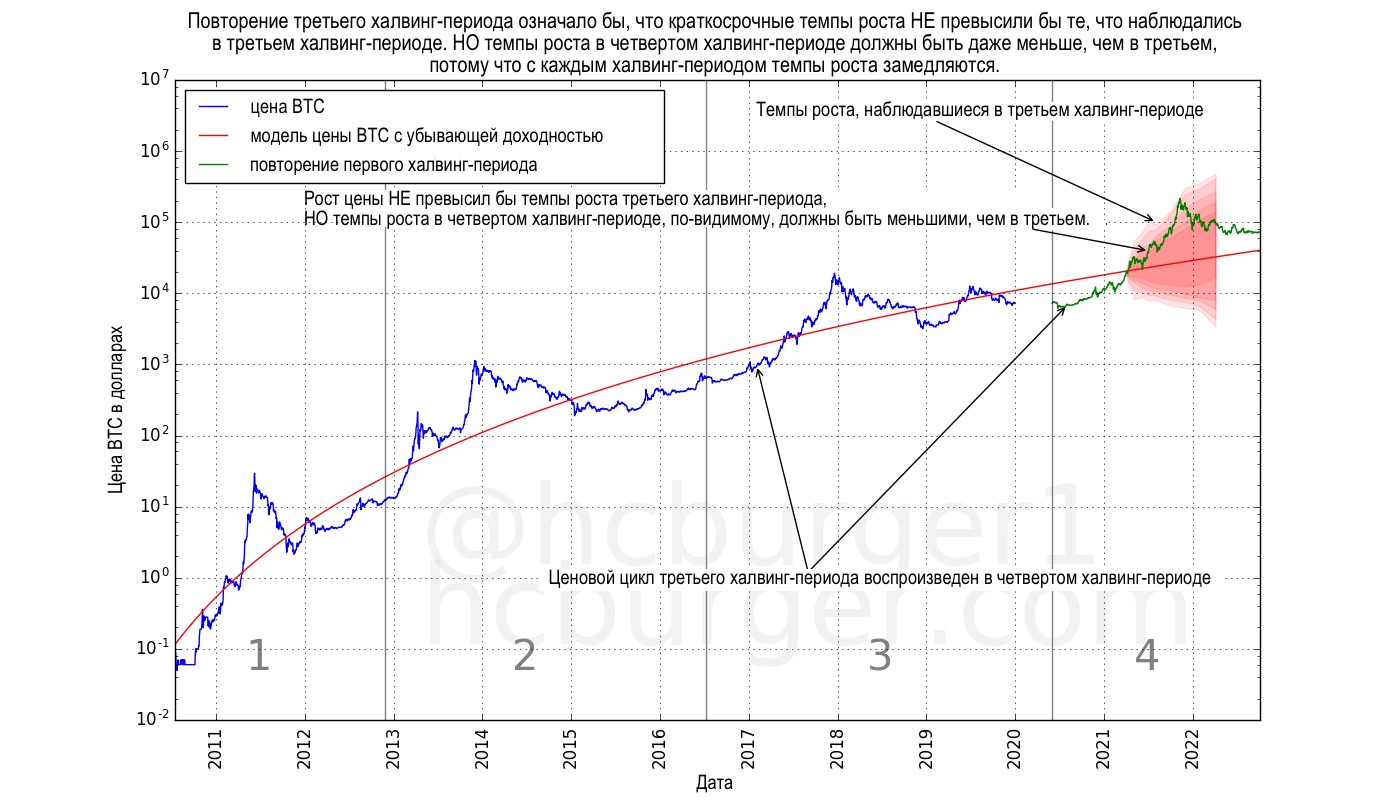

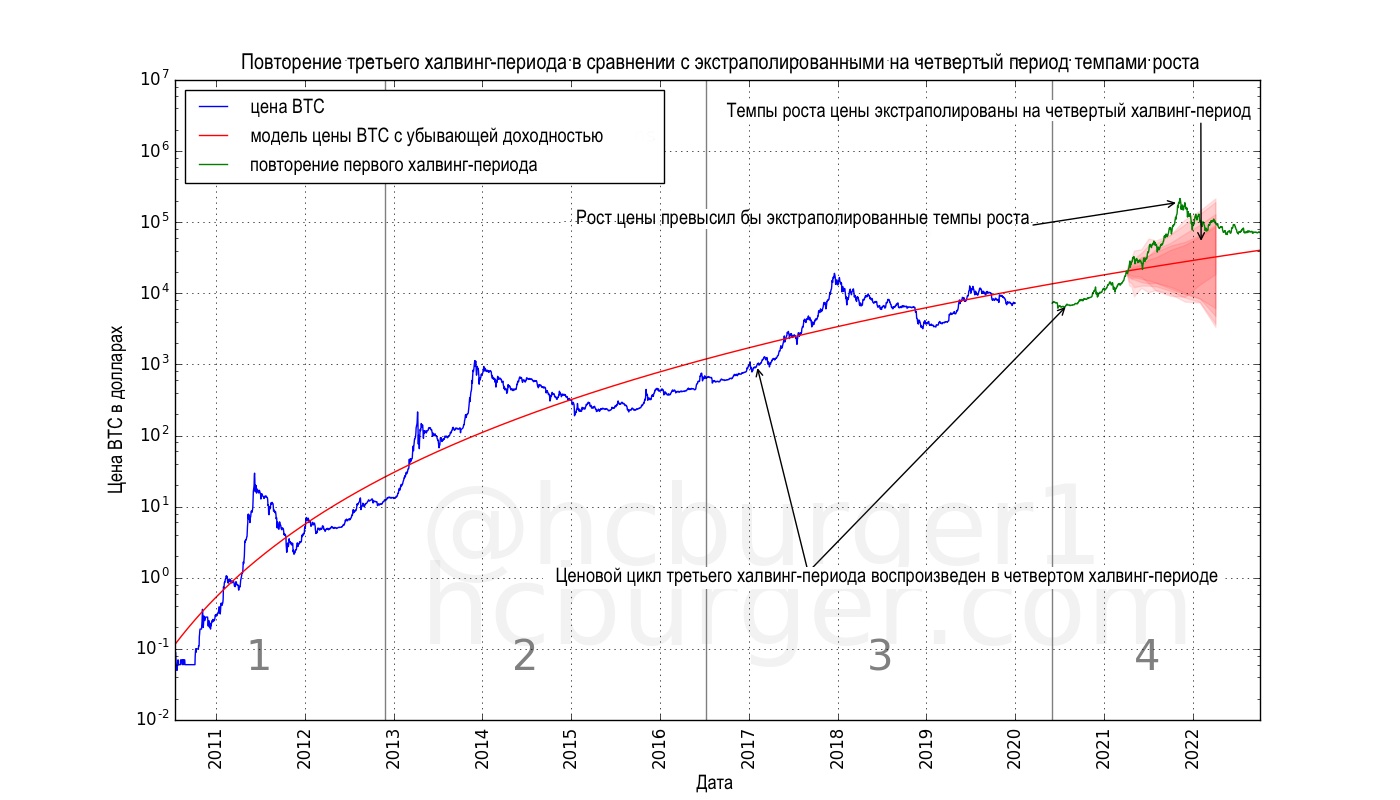

Выделенные красным области отражают статистику краткосрочных темпов роста, наблюдаемых внутри периодов халвинга. Самые высокие и низкие точки красных областей представляют соответственно максимальное и минимальное наблюдаемые значения для темпа роста. Максимальный и минимальный темп роста оцениваются по нескольким представленным по горизонтальной шкале периодам ходлинга. Насыщенность цвета областей варьируется в зависимости от процентилей. В точности процесс описан далее в этой статье.

Выделенные красным области отражают статистику краткосрочных темпов роста, наблюдаемых внутри периодов халвинга. Самые высокие и низкие точки красных областей представляют соответственно максимальное и минимальное наблюдаемые значения для темпа роста. Максимальный и минимальный темп роста оцениваются по нескольким представленным по горизонтальной шкале периодам ходлинга. Насыщенность цвета областей варьируется в зависимости от процентилей. В точности процесс описан далее в этой статье. Снижается ли доходность?

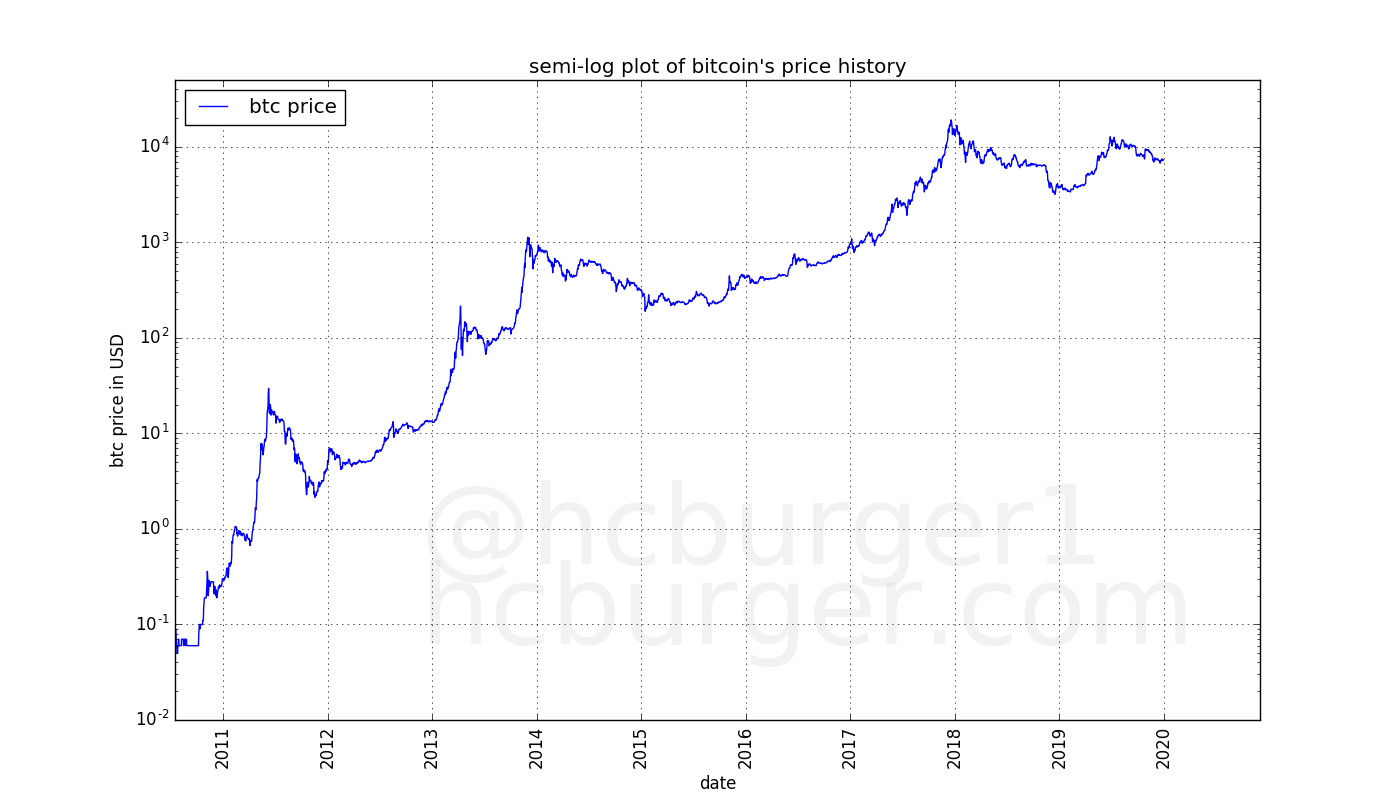

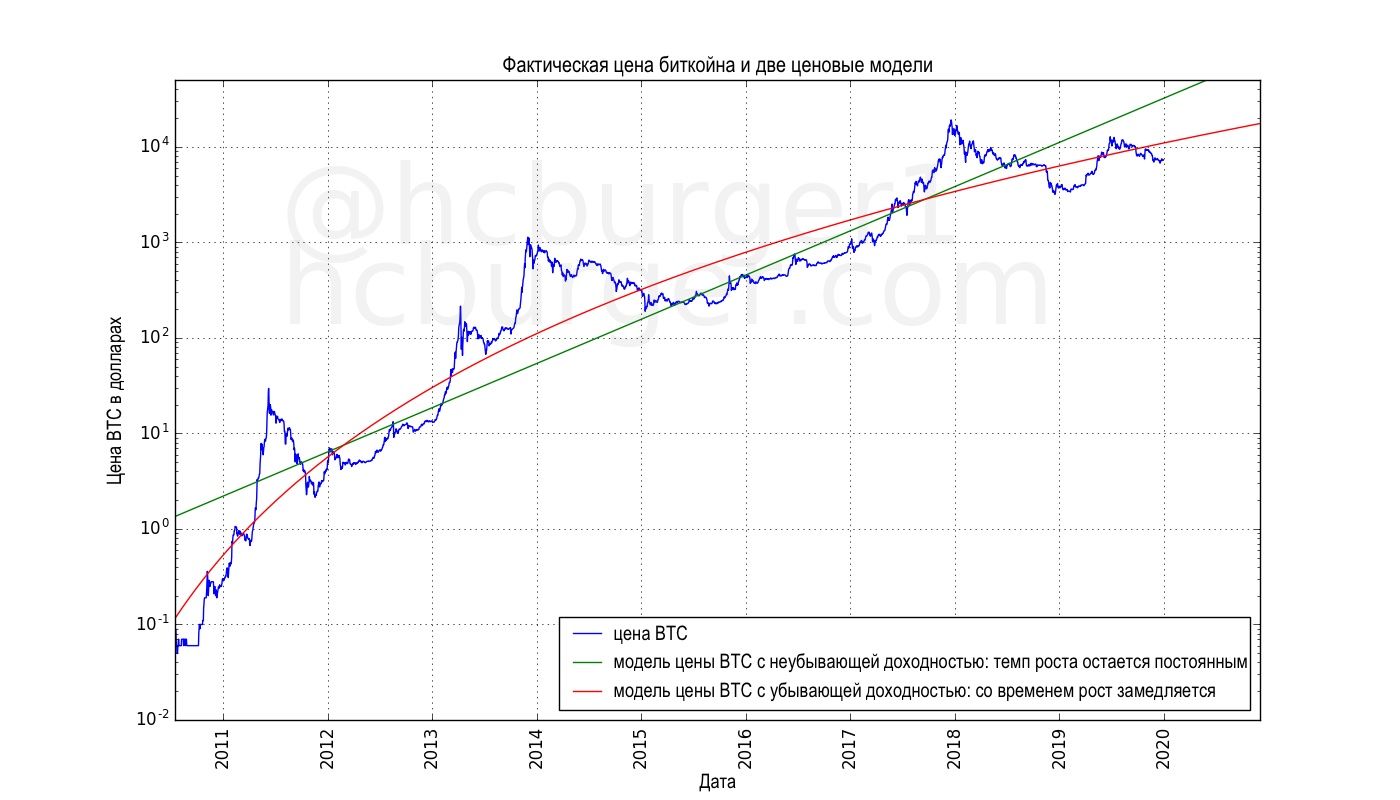

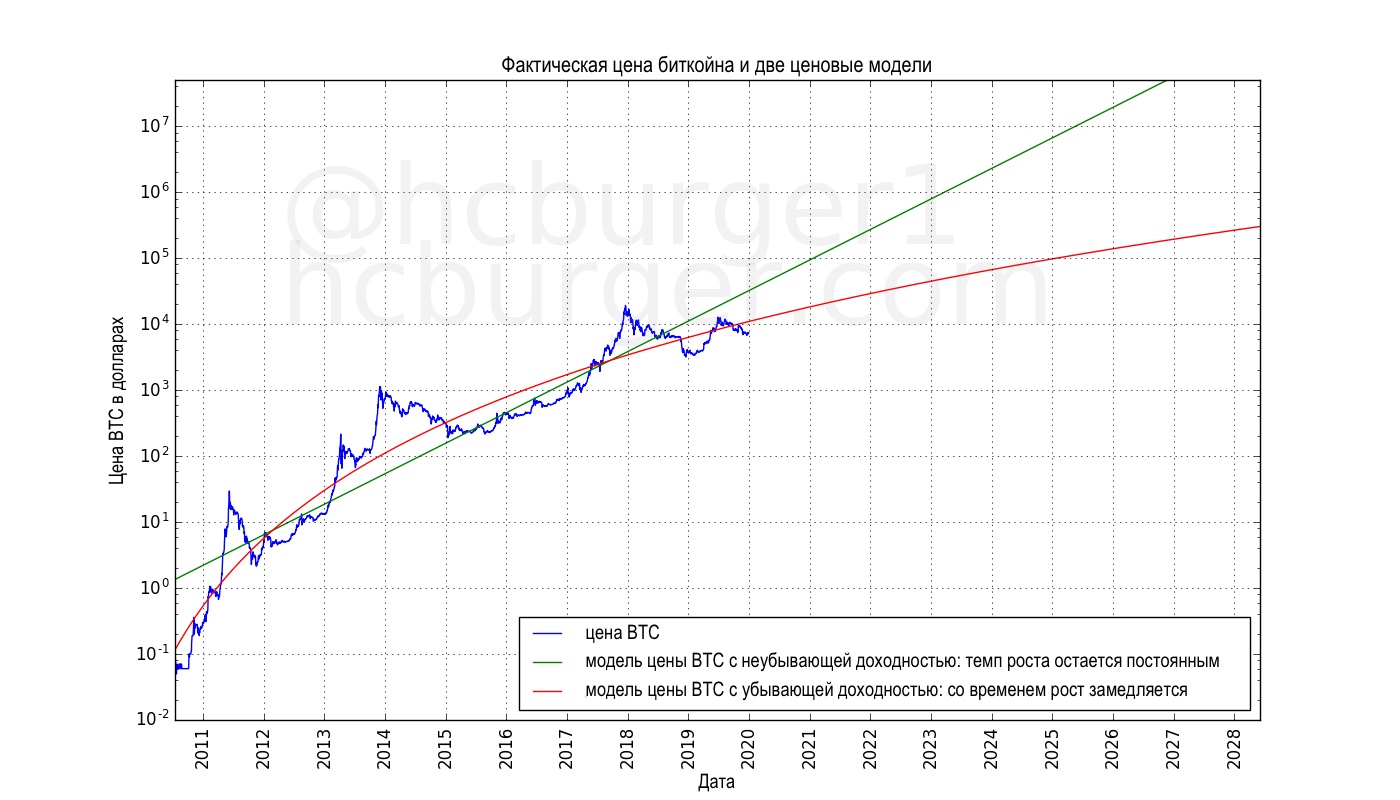

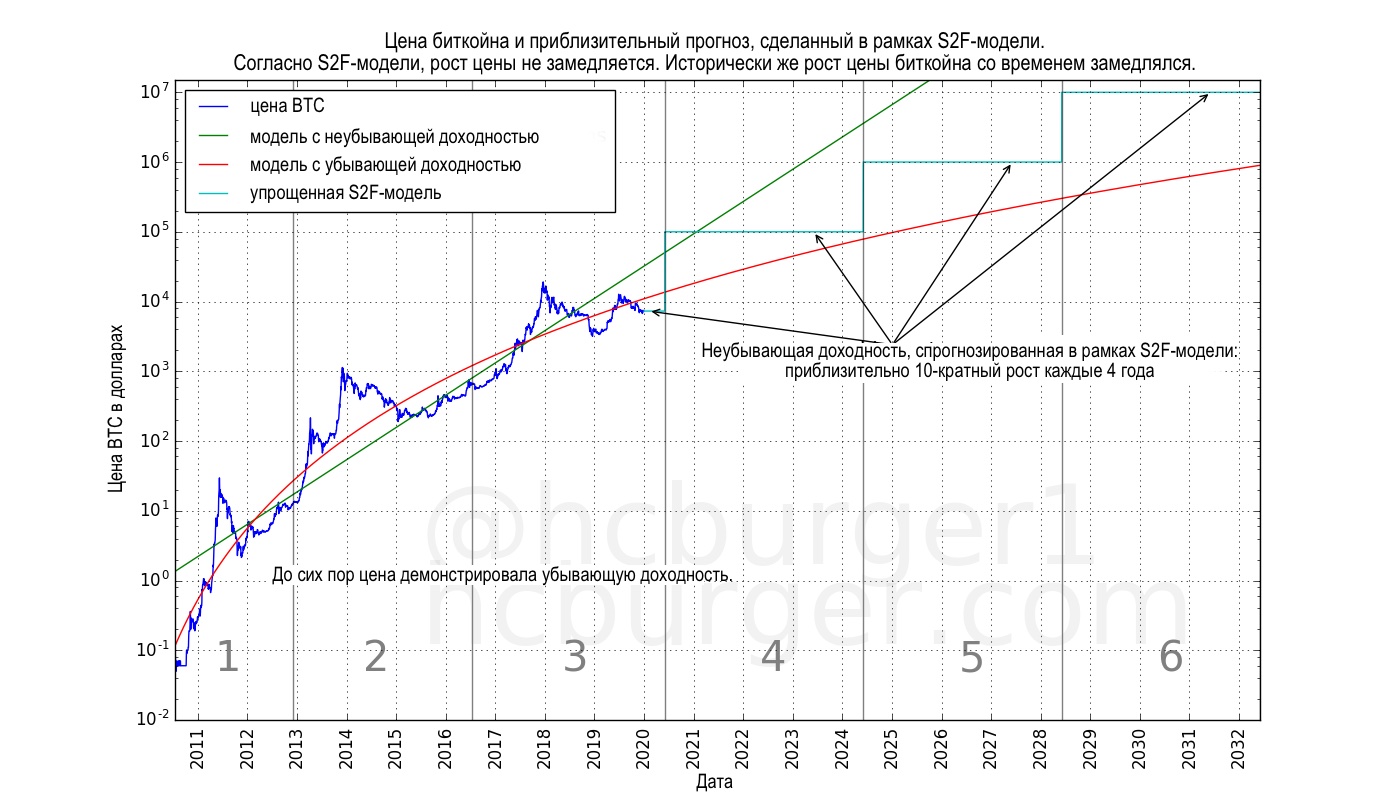

История цены биткойна лучше всего просматривается при использовании логарифмической шкалы для цены, на так называемом полулогарифмическом графике, где ось X (время) является линейной, а ось Y (цена) – логарифмической.

Полулогарифмический график цены биткойна

Полулогарифмический график цены биткойна Использование логарифмической шкалы позволяет уместить всю историю цены биткойна на одном графике. Важным свойством такого графика является то, что равнозначные отрезки на шкале Y обозначают равные изменения цены в процентном отношении. Например, рост цены от 1 до 10 $ занимает такое же расстояние по шкале Y, что и движение от 100 до 1000 $. Это свойство чрезвычайно полезно, но не всегда правильно понимается.

Чтобы лучше понять свойства полулогарифмического графика, давайте рассмотрим две модели:

- с неубывающей доходностью (ожидаемые темпы роста со временем остаются прежними);

- с убывающей доходностью (темпы роста со временем снижаются).

Для модели с убывающей доходностью я использовал уравнение из статьи о долгосрочном коридоре роста биткойна, но здесь можно было бы использовать и другую модель с убывающим темпом роста.

Модель с неубывающей доходностью на полулогарифмическом графике выглядит как прямая линия, тогда как модель с убывающей доходностью отображается как кривая, которая изначально растет быстрее, а со временем ее подъем становится более пологим.

Какую модель предпочесть? Разница между ними существенна, поскольку они дают совершенно разные прогнозы относительно будущей цены.

Какую модель предпочесть? Разница между ними существенна, поскольку они дают совершенно разные прогнозы относительно будущей цены.

В предыдущей статье выбор в пользу модели с убывающей доходностью был мотивирован в основном тем фактом, что кривая цены биткойна на полулогарифмическом графике выглядит замедляющейся. Кроме того, такая модель обладает «хорошей» ошибкой регрессии – примерно в 5,3 раза ниже, чем у модели с неубывающей доходностью. Следовательно, с эмпирической точки зрения, модель с убывающей доходностью лучше подходит для моделирования данных. Уже это говорит нам о том, что рост биткойна в долгосрочной перспективе обладает убывающей доходностью, но в этой статье мы сделаем несколько дополнительных наблюдений, которые добавят веса заключению о том, что восходящие движения цены биткойна встречают все большее сопротивление.

В предыдущей статье выбор в пользу модели с убывающей доходностью был мотивирован в основном тем фактом, что кривая цены биткойна на полулогарифмическом графике выглядит замедляющейся. Кроме того, такая модель обладает «хорошей» ошибкой регрессии – примерно в 5,3 раза ниже, чем у модели с неубывающей доходностью. Следовательно, с эмпирической точки зрения, модель с убывающей доходностью лучше подходит для моделирования данных. Уже это говорит нам о том, что рост биткойна в долгосрочной перспективе обладает убывающей доходностью, но в этой статье мы сделаем несколько дополнительных наблюдений, которые добавят веса заключению о том, что восходящие движения цены биткойна встречают все большее сопротивление.

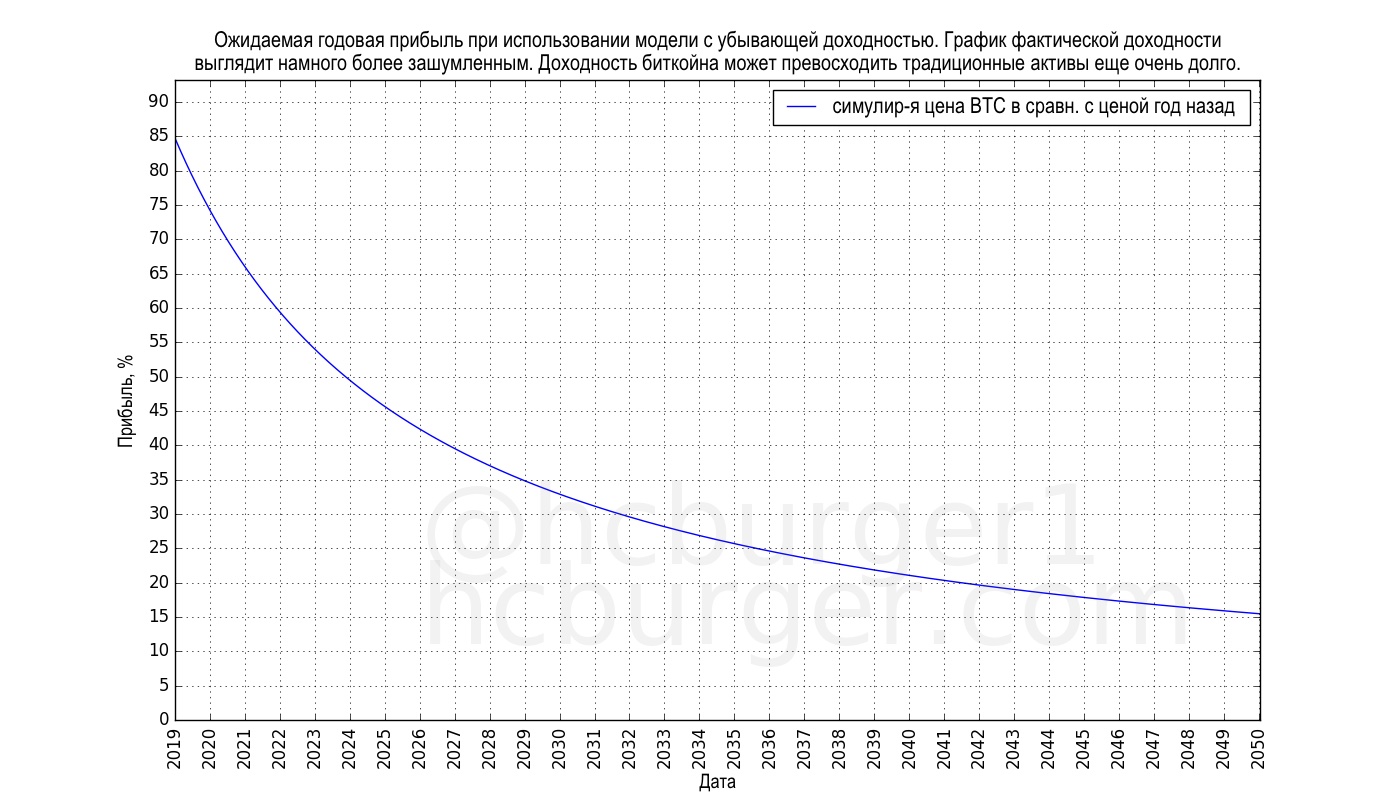

Ожидаемая доходность в долгосрочной перспективе

Убывающая доходность означает, что рост биткойна замедляется. Неубывающая доходность означает, рост биткойна не замедляется, т. е. ожидаемые темпы роста с течением времени остаются неизменными. Чтобы лучше понять разницу между этими вариантами, давайте взглянем на них с точки зрения предполагаемых инвесторов.

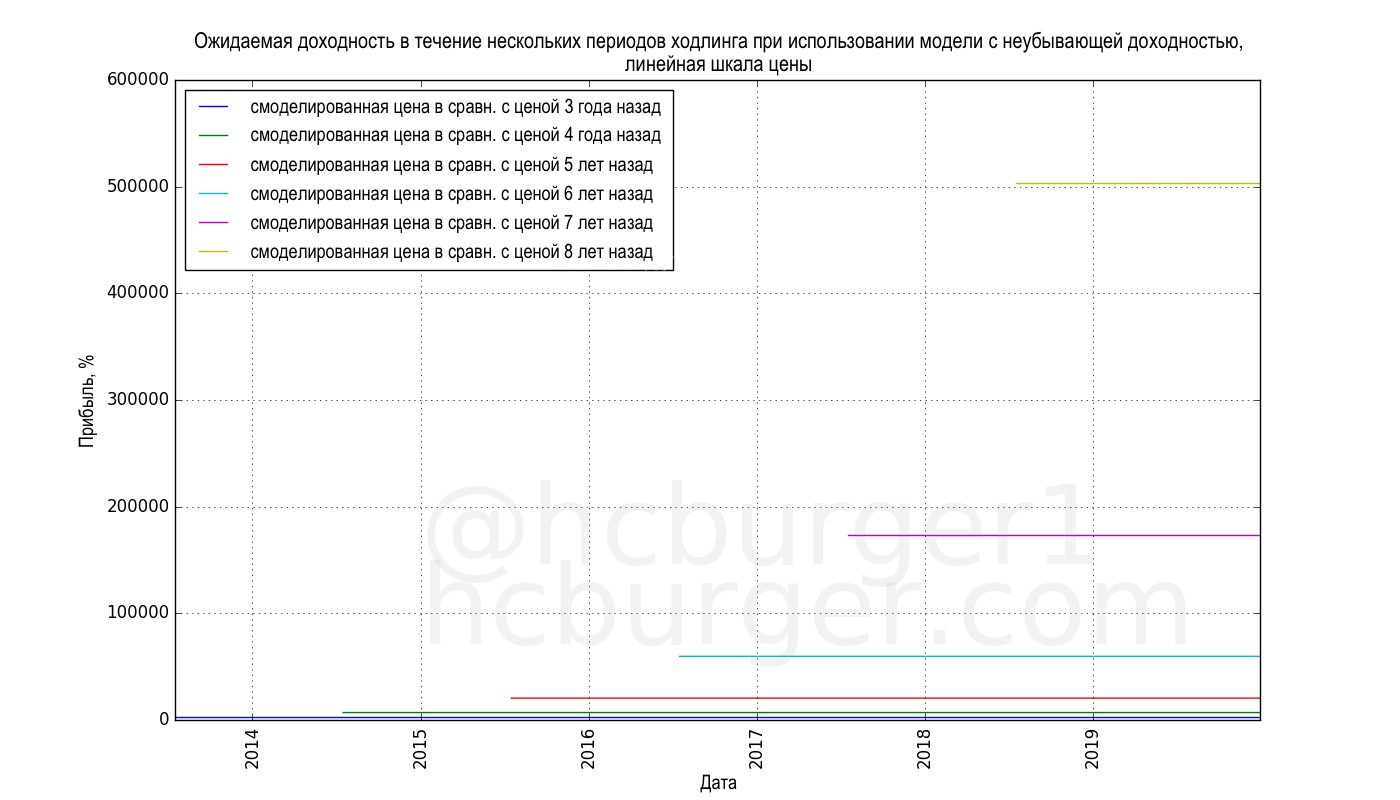

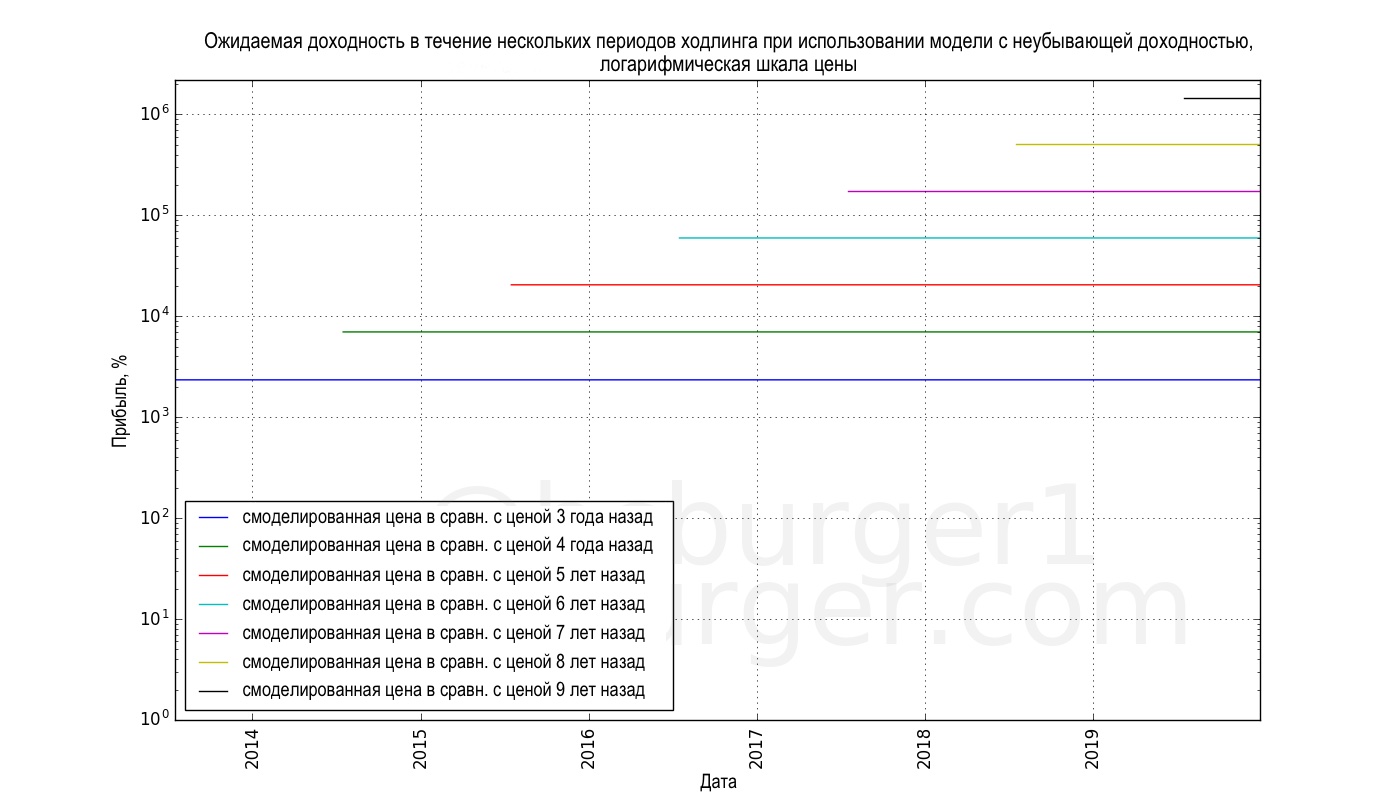

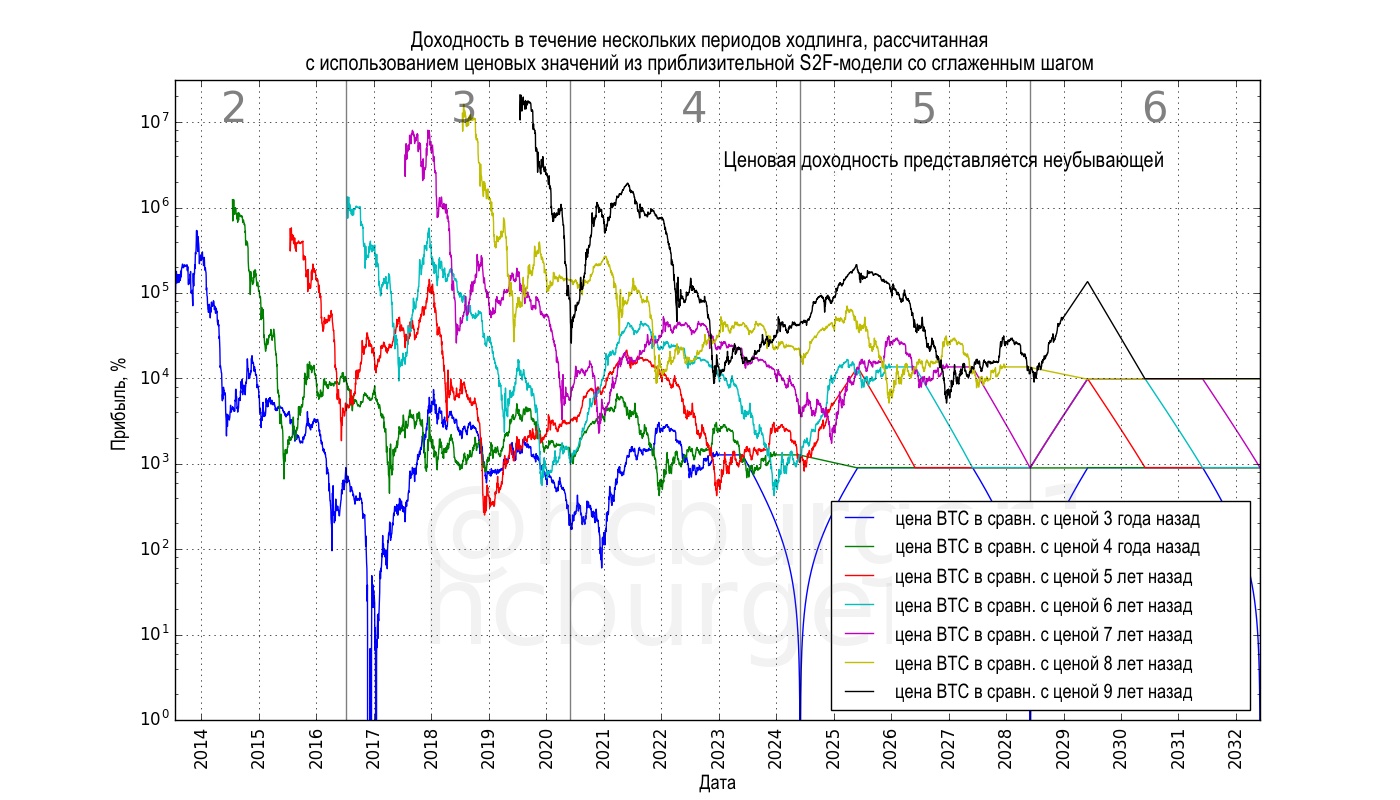

Модель с неубывающей доходностью

Предположим, что цена биткойна следует логике модели с неубывающей доходностью. На какую прибыль может рассчитывать инвестор? Ответ зависит от того, какое количество времени инвестор будет удерживать свои биткойны перед продажей – от «периода ходлинга». Чем больше длительность периода ходлинга, тем выше ожидаемая прибыль. Интересно, что для модели с неубывающей доходностью прибыль, на которую может рассчитывать инвестор, не зависит от выбора момента для инвестирования.

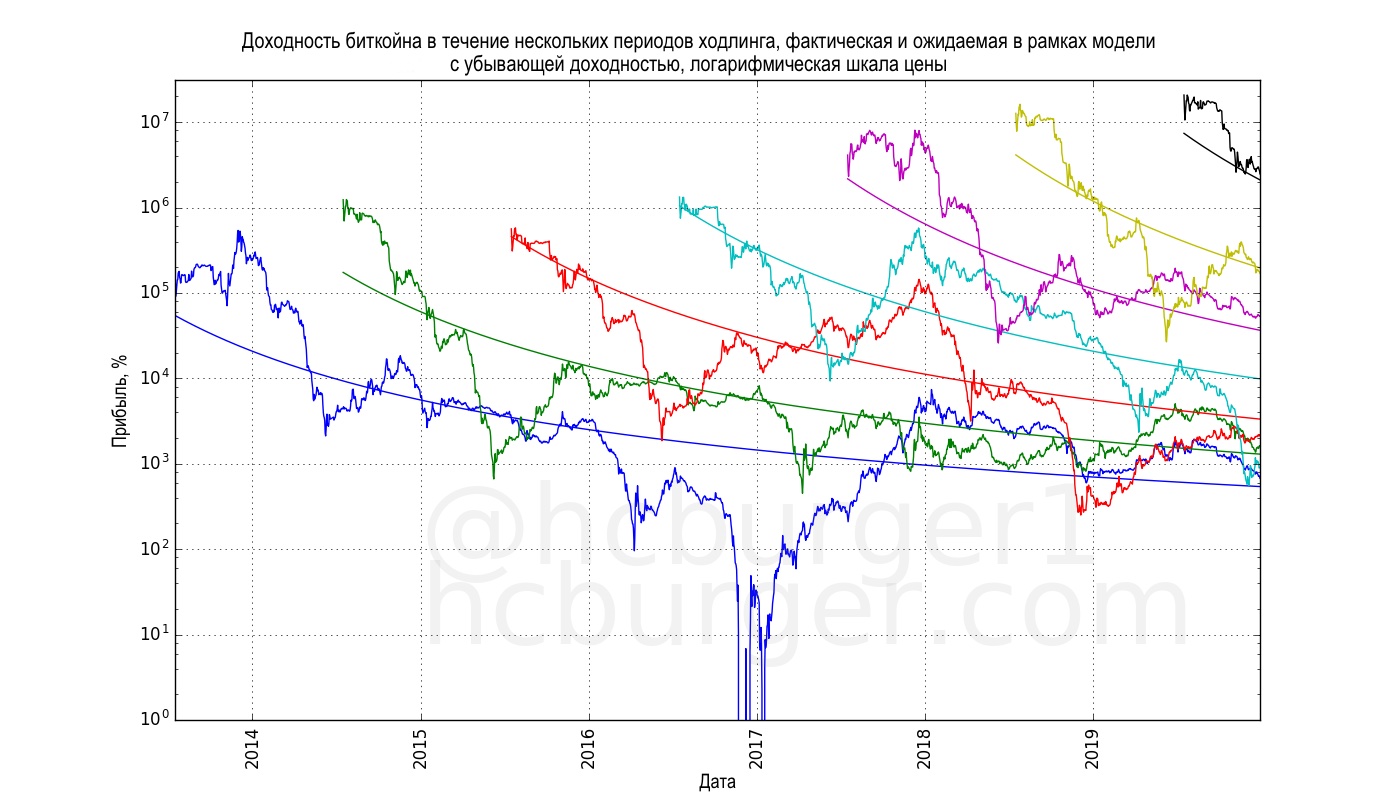

Это показано на графике ниже. Каждая цветная линия представляет один период ходлинга. Значение по шкале X каждой точки на линии представляет время, в которое инвестор продал свои биткойны. Значение по шкале Y представляет прибыль (в процентах), которую он получил от своей инвестиции.

Чем дольше длится период ходлинга, тем позже находится начальная точка линии, представляющей этот период. Это объясняется тем, что ценовая история цены биткойна ограничена, и мы исходим из предположения, что до 17 июля 2010 года инвестировать в биткойн было невозможно. А значит, и владеть биткойнами в течение восьми лет было невозможно до середины 2018 года, поэтому желтая линия на графике выше начинается с середины 2018 года.

Чем дольше длится период ходлинга, тем позже находится начальная точка линии, представляющей этот период. Это объясняется тем, что ценовая история цены биткойна ограничена, и мы исходим из предположения, что до 17 июля 2010 года инвестировать в биткойн было невозможно. А значит, и владеть биткойнами в течение восьми лет было невозможно до середины 2018 года, поэтому желтая линия на графике выше начинается с середины 2018 года.

Те же данные можно отобразить на полулогарифмическом графике:

Мы видим, что согласно этой модели инвестор, купивший биткойн и продавший его через три года после этого, получил бы прибыль около 2500 % вне независимости от времени приобретения. Это же относится и к любому другому периоду ходлинга, но чем больше их продолжительность, тем больше прибыль.

Мы видим, что согласно этой модели инвестор, купивший биткойн и продавший его через три года после этого, получил бы прибыль около 2500 % вне независимости от времени приобретения. Это же относится и к любому другому периоду ходлинга, но чем больше их продолжительность, тем больше прибыль.

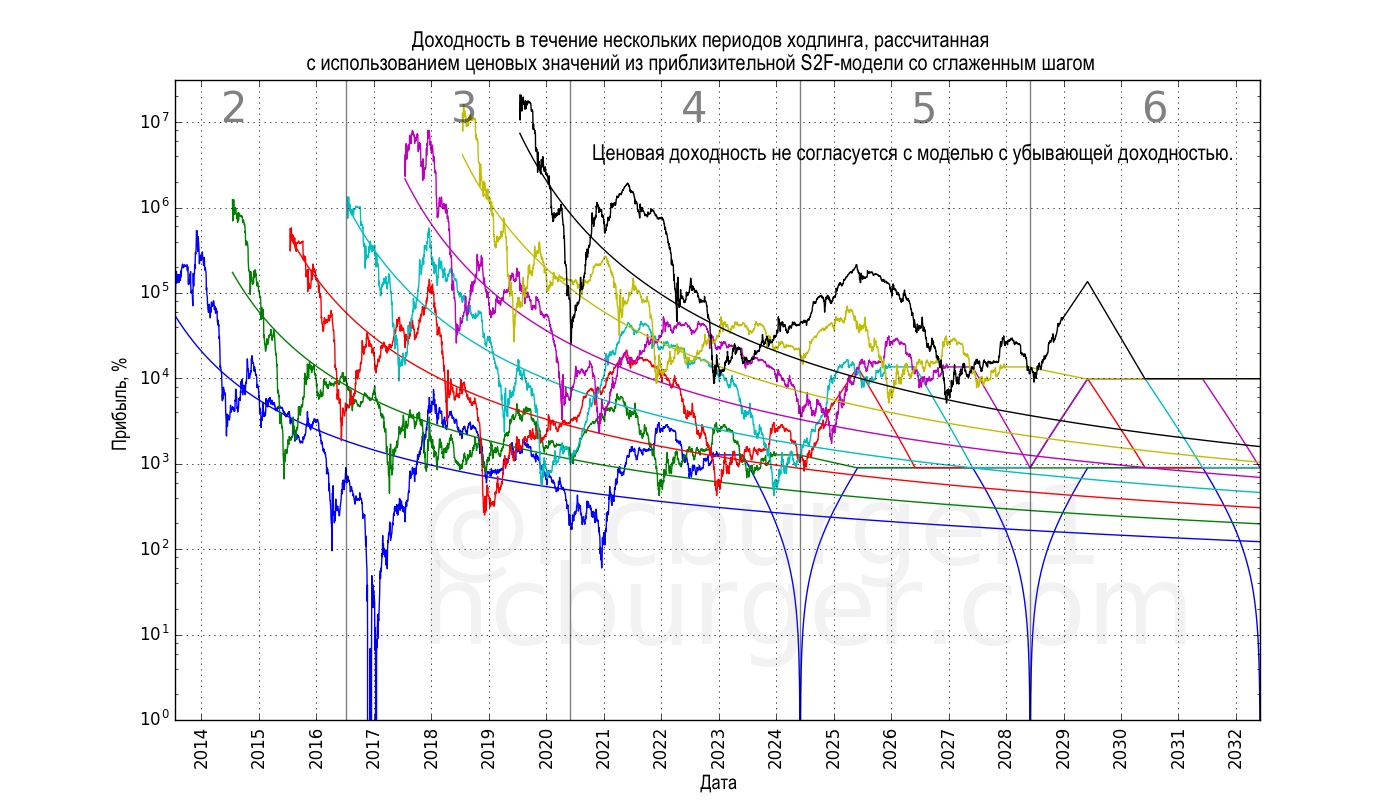

Модель с убывающей доходностью

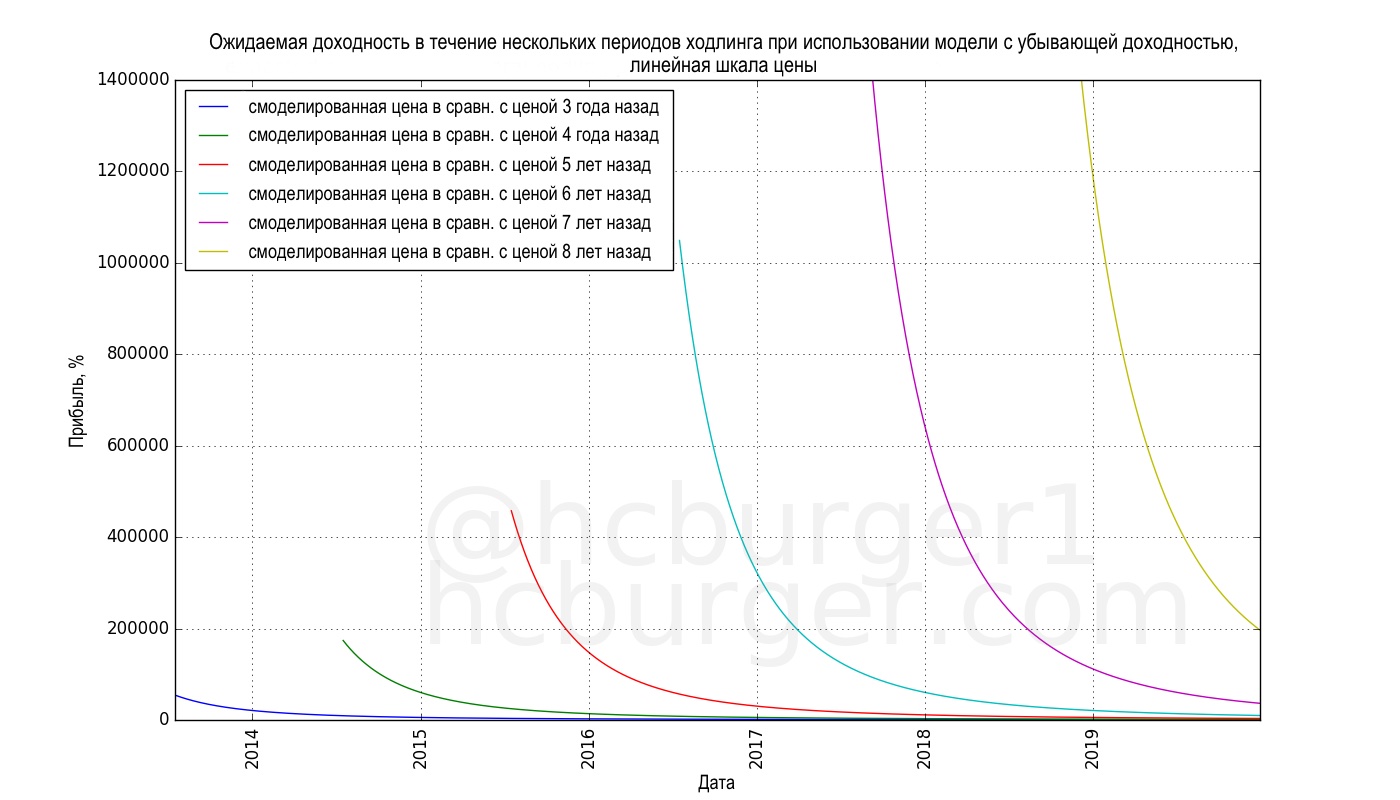

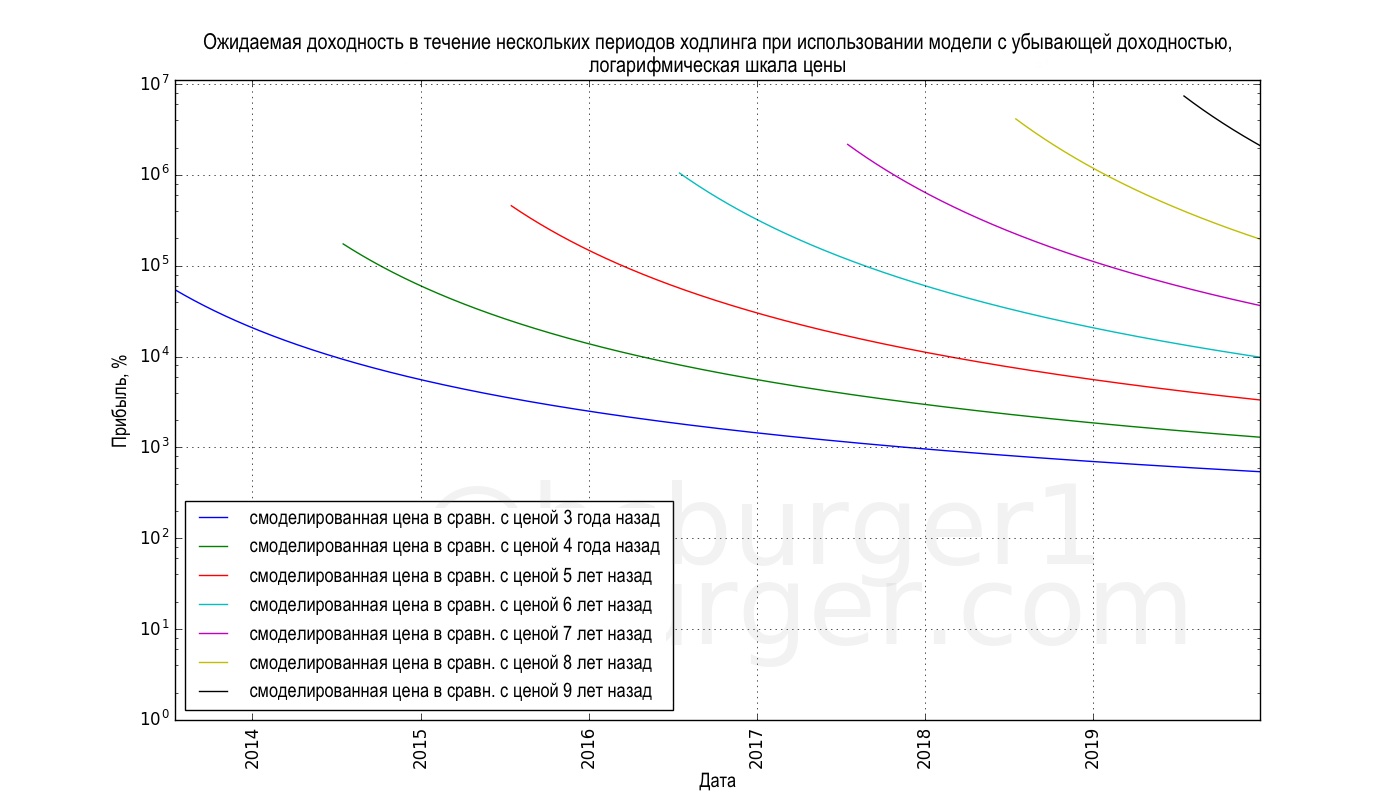

При использовании модели с убывающей доходностью ситуация иная: ожидаемая доходность зависит от того, когда инвестировались средства. Линии на графике резко снижаются, и это означает, что в пределах одного периода ходлинга более ранняя покупка дает более высокую ожидаемую доходность.

Полулогарифмический график и здесь упрощает чтение данных:

Полулогарифмический график и здесь упрощает чтение данных:

Инвестор А, купивший биткойны в середине 2011 и продавший их три года спустя, в середине 2014 года, получил бы около 10 000 % прибыли.

Инвестор А, купивший биткойны в середине 2011 и продавший их три года спустя, в середине 2014 года, получил бы около 10 000 % прибыли.

Инвестор Б, купивший биткойны в январе 2015 и продавший их три года спустя, в январе 2018 года, получил бы «всего» 1000 % прибыли – в десять раз меньше инвестора А.

Для более продолжительных периодов ходлинга ситуация аналогичная, но разница еще больше: десятикратное снижение прибыльности происходит быстрее. В примере выше инвесторы А и Б вложили средства с интервалом в три с половиной года, и разница в доходности была десятикратной. Для периода ходлинга с продолжительностью 8 лет десятикратное сокращение доходности происходит примерно через год.

(Примечание: В качестве модели с убывающей доходностью я использовал ту же модель, что и в статье о коридоре роста, хотя выбор модели здесь не так важен, поскольку конкретные цифры не так интересны, как сам принцип.)

Фактическая доходность

Профили ожидаемого дохода для моделей с убывающей и с неубывающей доходностью очень отличаются, и эта разница имеет большое значение для тех, кто инвестирует в биткойн. Какая из двух моделей лучше отражает реальность?

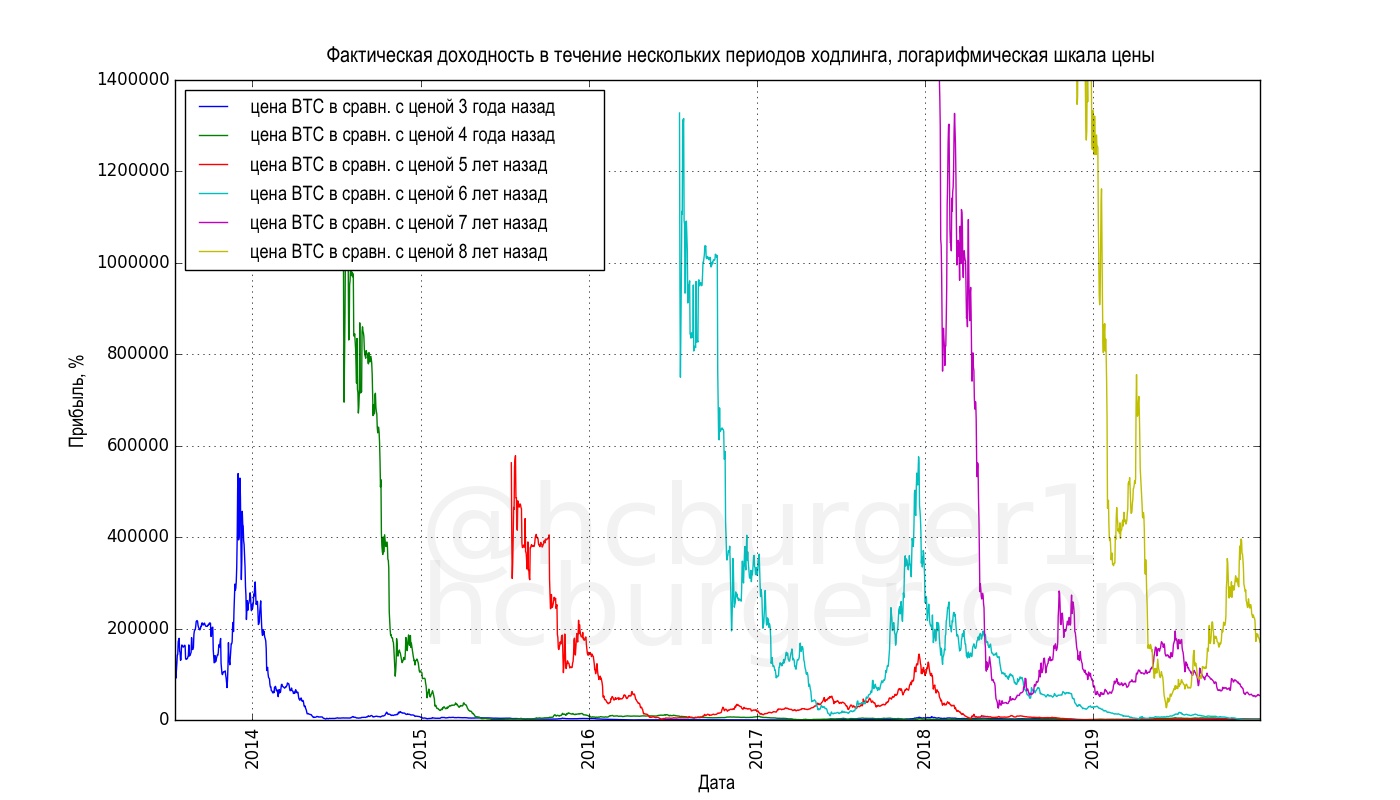

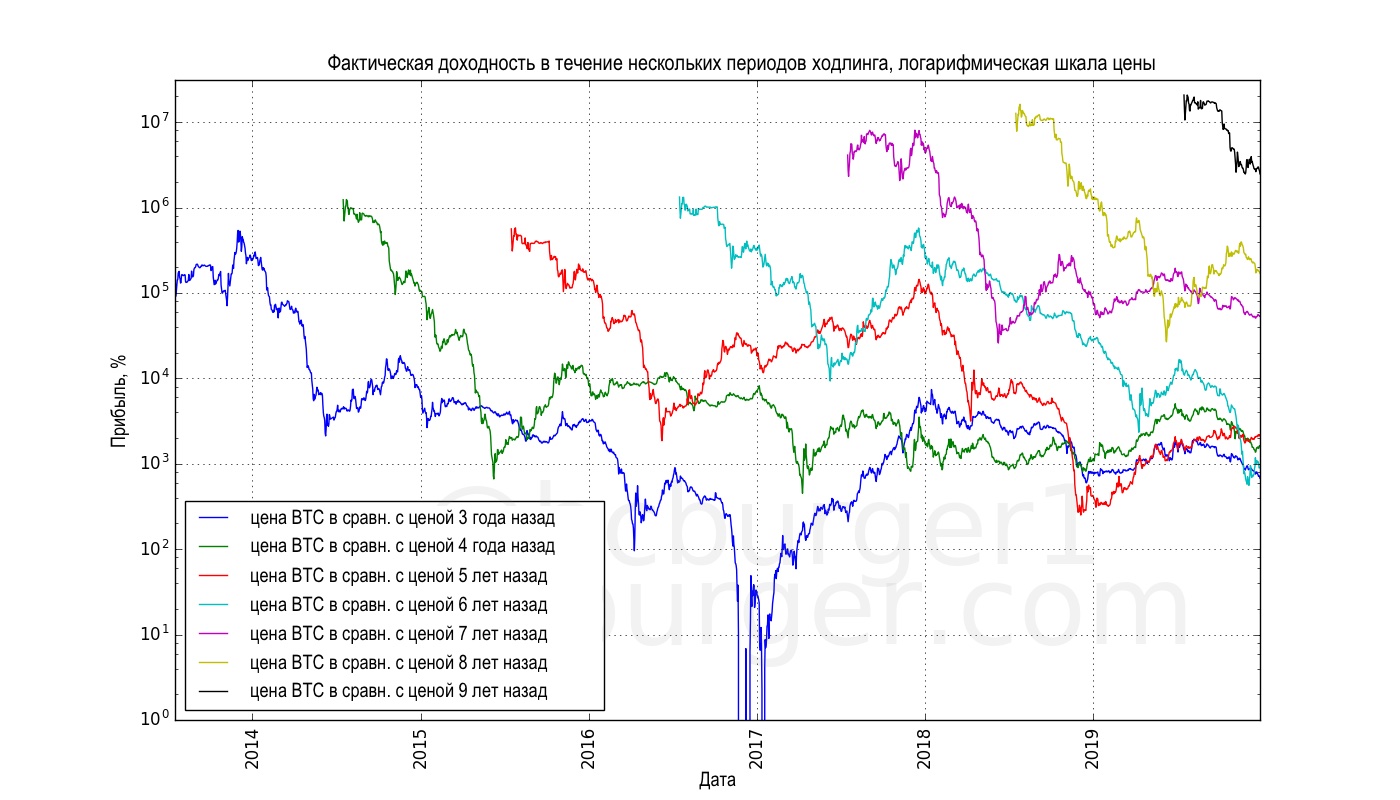

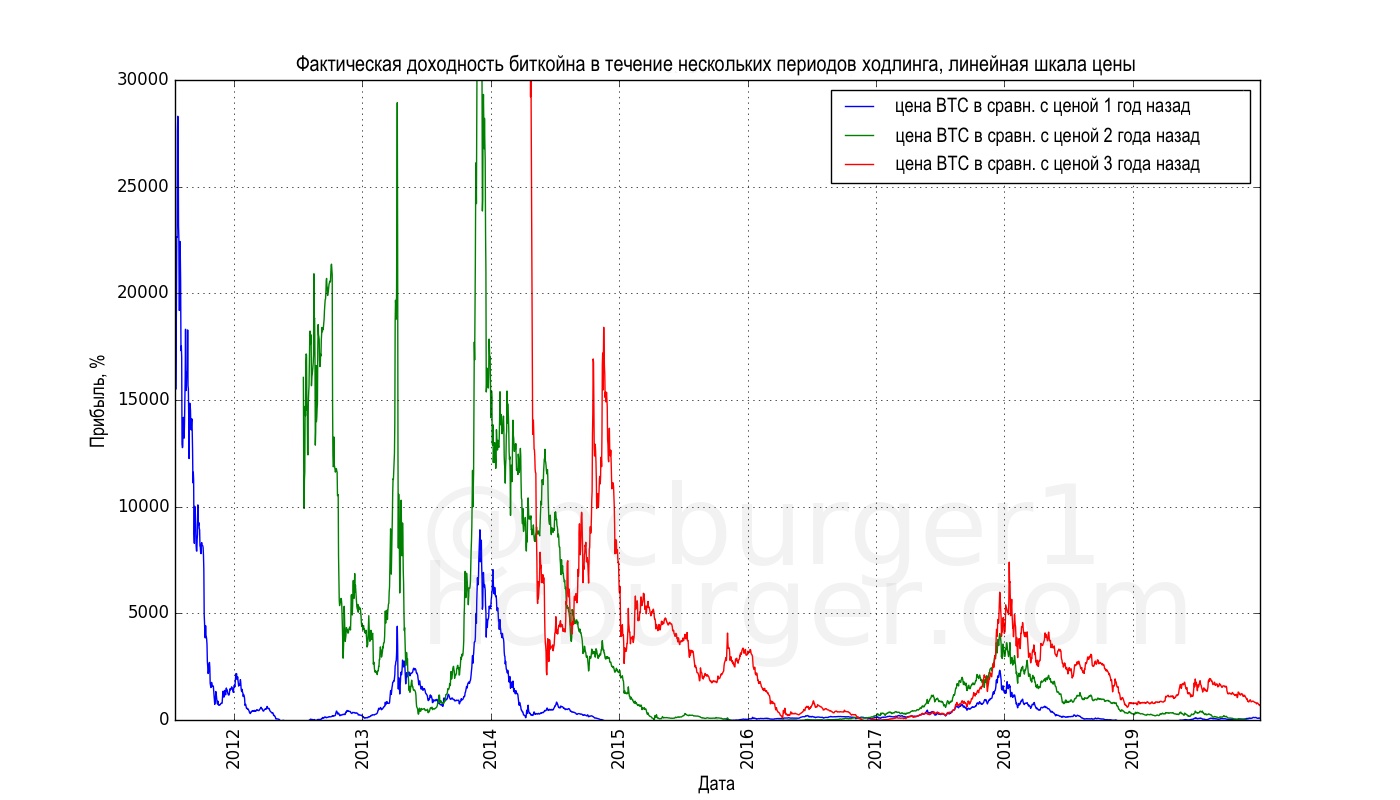

Чтобы ответить на этот вопрос, мы выполним то же упражнение, но с использованием исторических данных о фактической цене биткойна:

Что сразу бросается в глаза, так это резкие перепады в кривых доходности, что согласуется с моделью с убывающей доходностью. Кроме того, сразу заметно, что кривые здесь получились намного более зашумленными в сравнении с основанными на моделях (то есть на симулированных данных). Такая зашумленность возникает из-за резких ценовых колебаний, которыми славится биткойн.

Что сразу бросается в глаза, так это резкие перепады в кривых доходности, что согласуется с моделью с убывающей доходностью. Кроме того, сразу заметно, что кривые здесь получились намного более зашумленными в сравнении с основанными на моделях (то есть на симулированных данных). Такая зашумленность возникает из-за резких ценовых колебаний, которыми славится биткойн.

На полулогарифмическом графике можно отметить очень низкую доходность трехлетнего ходлинга около отметки 2017 года. Это связано с тем, что цена около 2017 года находилась на уровне около 1000 $, примерно равном предыдущему ценовому максимуму, установленному около 2014 года. Кто-то, купив на пике 2014 года и продав тремя годами позже, мог даже получить небольшой убыток.

Давайте теперь сравним кривые реальной и смоделированной доходности, используя модель с убывающей доходностью. Цветовые обозначения для продолжительности периодов ходлинга использованы те же:

Давайте теперь сравним кривые реальной и смоделированной доходности, используя модель с убывающей доходностью. Цветовые обозначения для продолжительности периодов ходлинга использованы те же:

Мы видим, что кривые реальной доходности адекватно воспроизводятся моделью с убывающей доходностью, но надо принять во внимание и довольно большое количество шума.

Мы видим, что кривые реальной доходности адекватно воспроизводятся моделью с убывающей доходностью, но надо принять во внимание и довольно большое количество шума.

Можно повторить этот эксперимент и для более коротких периодов, и увидеть похожий, но еще более зашумленный паттерн.

Приведенные выше кривые доходности показывают, что не позднее конца 2014 года характер убывающей доходности биткойна должен стать очевидным. Более поздние данные подтвердили эту тенденцию.

Приведенные выше кривые доходности показывают, что не позднее конца 2014 года характер убывающей доходности биткойна должен стать очевидным. Более поздние данные подтвердили эту тенденцию.

Выводы о долгосрочных тенденциях

С эмпирической точки зрения, кривые доходности больше соответствуют ценовой модели с убывающей доходностью. Глядя на трех- и четырехлетние кривые доходности, этот эффект становится ясно виден не позднее чем в конце 2014 года. Более новые данные только подтверждают этот вывод.

Эффекты убывающей доходности в сочетании с ценовой волатильностью таковы:

- ожидаемая доходность для всех ходлеров со временем снижается;

- ожидаемая доходность для долгосрочных ходлеров со временем приближается к ожидаемой доходности более краткосрочных ходлеров. С учетом ценовой волатильности, это означает также, что более краткосрочные инвесторы иногда могут иметь и более высокую доходность, чем долгосрочные ходлеры.

Свои заключения в отношении долгосрочной убывающей доходности я уже высказывал в «Естественном долгосрочном коридоре роста биткойна«, но в этой статье мы взглянули на этот эффект по-новому, а также увидели, что его можно было констатировать еще в 2014 году, если не раньше. Здесь мы приходим к тем же выводам, но, в отличие от предыдущей статьи, с использованием точной модели. Значит, общие выводы не зависят от точного выбора модели.

Почему цена растет все медленнее?

Итак, рост цены биткойна показывает убывающую доходность. Но можем ли дать этому правдоподобное объяснение?

Самое простое объяснение, вероятно, заключается в том, что последовательное повышение цены биткойна на определенную сумму в процентном выражении требует все большего количества фиатных денег. Например: Для повышения цены биткойна на 100% от 0,1 $ требовалось относительно небольшое количество капитала. Но намного больше капитала потребовалось, чтобы поднять цену с 10 000 до 20 000 $.

Привлечение нового капитала постепенно становится все труднее или по крайней мере занимает все больше и больше времени. Возможно, один человек со скромными средствами мог бы поднять цену с 0,1 до 0,2 доллара, но поднять цену с 10 000 до 20 000 долларов мог бы только очень состоятельный человек. Либо большое количество людей.

Привлечение к инвестированию в биткойн все большего числа людей либо поиск нескольких исключительно богатых инвесторов занимает все больше времени.

Краткосрочные изменения цены

Влияет ли приведенное выше объяснение для замедления долгосрочных темпов роста также и на краткосрочные темпы роста? Этот аспект не был тщательно рассмотрен в «Долгосрочном коридоре роста биткойна«. Тем не менее, более высокая цена биткойна затрудняет и краткосрочные ценовые движения. Это значит, что краткосрочные колебания цены со временем станут более сдержанными, и это приведет как к снижению общей волатильности, так и к потенциально более медленным бычьим рынкам.

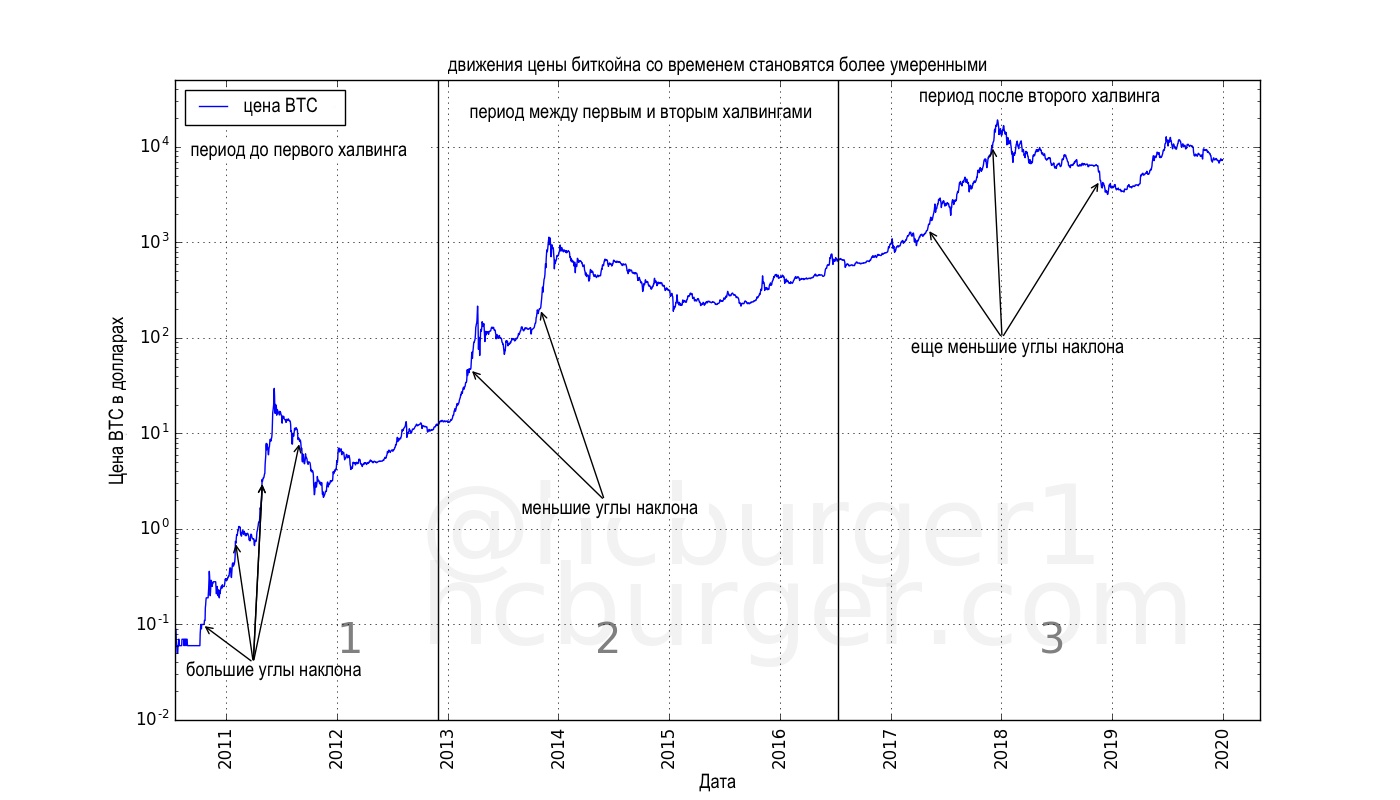

Чтобы ответить на этот вопрос, давайте поделим историю цены биткойна на три части – по одной для каждого периода халвинга:

- период до первого халвинга («халвинг-период 1»),

- период от первого до второго халвинга («халвинг-период 2»), и

- период после второго халвинга («халвинг-период 3»).

Во время бычьих рынков биткойна мы наблюдаем сильнейшие ценовые колебания. Коррекции, следующие за бычьими рынками, тоже сопровождаются сильными (нисходящими) ценовыми движениями. На первый взгляд, создается впечатление, что эти краткосрочные движения цены в более поздние периоды становятся медленнее, что приводит к тому, что и бычьим рынкам требуется все больше времени для развития:

Давайте рассмотрим углы наклона кривой цены. На полулогарифмическом графике угол наклона соответствует заданному изменению цены в процентах. Вместо того чтобы говорить об изменениях цены в процентном выражении, можно говорить о различиях в логарифме цены – это совершенно равнозначно.

Давайте рассмотрим углы наклона кривой цены. На полулогарифмическом графике угол наклона соответствует заданному изменению цены в процентах. Вместо того чтобы говорить об изменениях цены в процентном выражении, можно говорить о различиях в логарифме цены – это совершенно равнозначно.

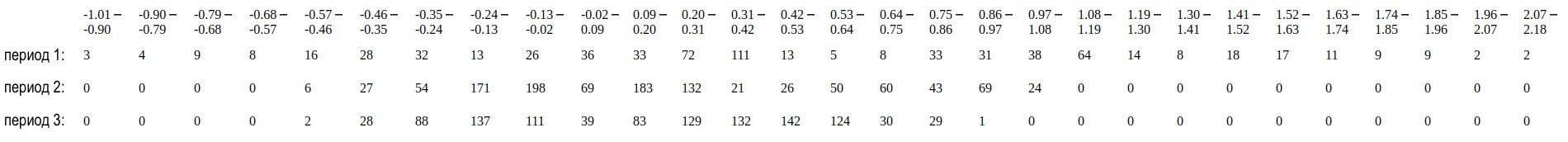

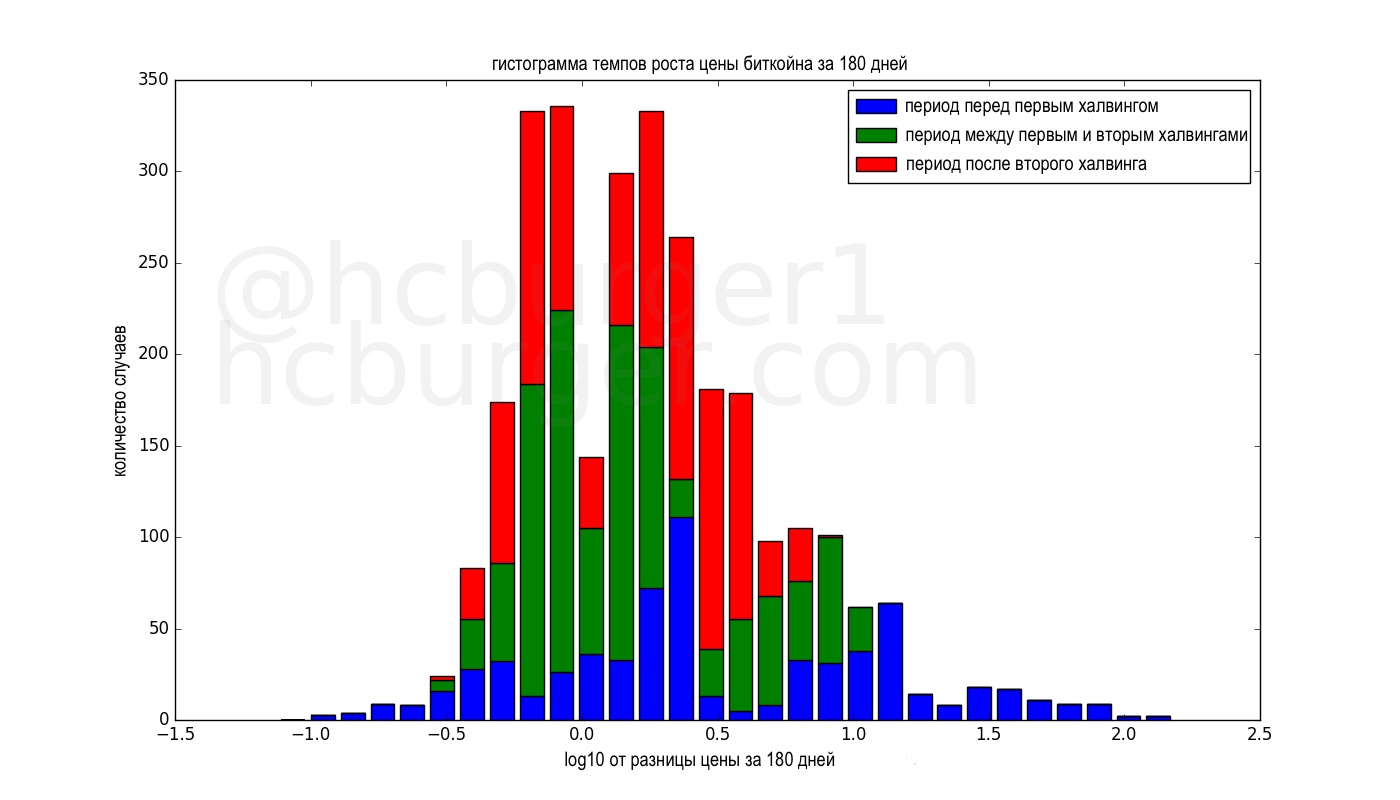

В каждом из обозначенных периодов давайте рассмотрим наклоны движения цены биткойна на определенном временном отрезке, например, 180 дней. Для каждого 180-дневного периода мы рассмотрим разницу между логарифмическими значениями цены в начале и в конце этого периода. Затем мы посчитаем, как часто эта разница оказывается в пределах того или иного диапазона. Результат мы выразим в виде гистограммы темпов роста цены биткойна по логарифмической шкале за 180 дней. Темпы роста эквивалентны наклонам на полулогарифмическом ценовом графике. Отрицательные изменения означают, что цена снижается.

Гистограмму 180-дневных темпов роста для трех халвинг-периодов можно представить и в виде таблицы:

(Период 1 соответствует периоду до первого халвинга, период 2 – между первым и вторым халвингом, и период 3 – после второго халвинга.)

(Период 1 соответствует периоду до первого халвинга, период 2 – между первым и вторым халвингом, и период 3 – после второго халвинга.) Здесь сразу видно, что более ранним халвинг-периодам свойственны более экстремальные темпы роста, как в положительном, так и в отрицательном направлении. Например для первого халвинг-периода наблюдались 180-дневные темпы роста от -1,01 до -0,57, а также от 1,08 до 2,18, тогда как последующие периоды таких темпов роста не имели. Во втором халвинг-периоде зафиксировано 24 случая 180-дневных темпов роста от 0,97 до 1,08. В третьем халвинг-периоде таких показателей не наблюдалось.

Для большей наглядности, эти же данные можно отобразить визуально:

Синие столбцы представляют распределение темпов роста для первого халвинг-периода и разброс полученных значений здесь больше, чем для зеленых и красных столбцов, представляющих два других периода. Больший вертикальный размер столбца указывает на больший результат для соответствующего диапазона. Диапазон значений для первого халвинг-периода получился самым широким, для второго – менее широким, а для третьего периода – наименьшим.

Синие столбцы представляют распределение темпов роста для первого халвинг-периода и разброс полученных значений здесь больше, чем для зеленых и красных столбцов, представляющих два других периода. Больший вертикальный размер столбца указывает на больший результат для соответствующего диапазона. Диапазон значений для первого халвинг-периода получился самым широким, для второго – менее широким, а для третьего периода – наименьшим.

Вместо гистограммы, мы можем и просто рассмотреть статистику 180-дневных темпов роста для трех периодов. Первое значение представлено в виде десятичного логарифма (log10), в скобках то же значение представлено в процентном выражении.

Халвинг-период 1 (до первого халвинга):

- максимальный темп роста: 2,156613 (14 242 %)

- Темп роста 90-го процентиля: 1,410404 (2473 %)

- Темп роста 10-го процентиля: -0,352216 (-56 %)

- минимальный темп роста: -0,996782 (-90 %)

Халвинг-период 2 (между двумя халвингами):

- максимальный темп роста: 1,079093 (1100 %)

- Темп роста 90-го процентиля: 0,810624 (547 %)

- Темп роста 10-го процентиля: -0,225461 (-40 %)

- минимальный темп роста: -0,518089 (-70 %)

Халвинг-период 3 (после второго халвинга):

- максимальный темп роста: 0,862816 (629 %)

- Темп роста 90-го процентиля: 0,586342 (286 %)

- Темп роста 10-го процентиля: -0,251239 (-44 %)

- минимальный темп роста: -0,465312 (-66 %)

Максимальный темп роста в 180-дневный период ходлинга составлял 14 242 % для первого халвинг-периода, 1100 % для второго и 629 % для третьего халвинг-периода. Самыми сильными отрицательными темпами роста в 180-дневный период ходлинга были 90 % в первый халвинг-период, 70 % во второй и 66 % в третий халвинг-период, что говорит о том, что нисходящие колебания (в пределах 180-дневных отрезков) тоже имеют тенденцию со временем становиться менее выраженными.

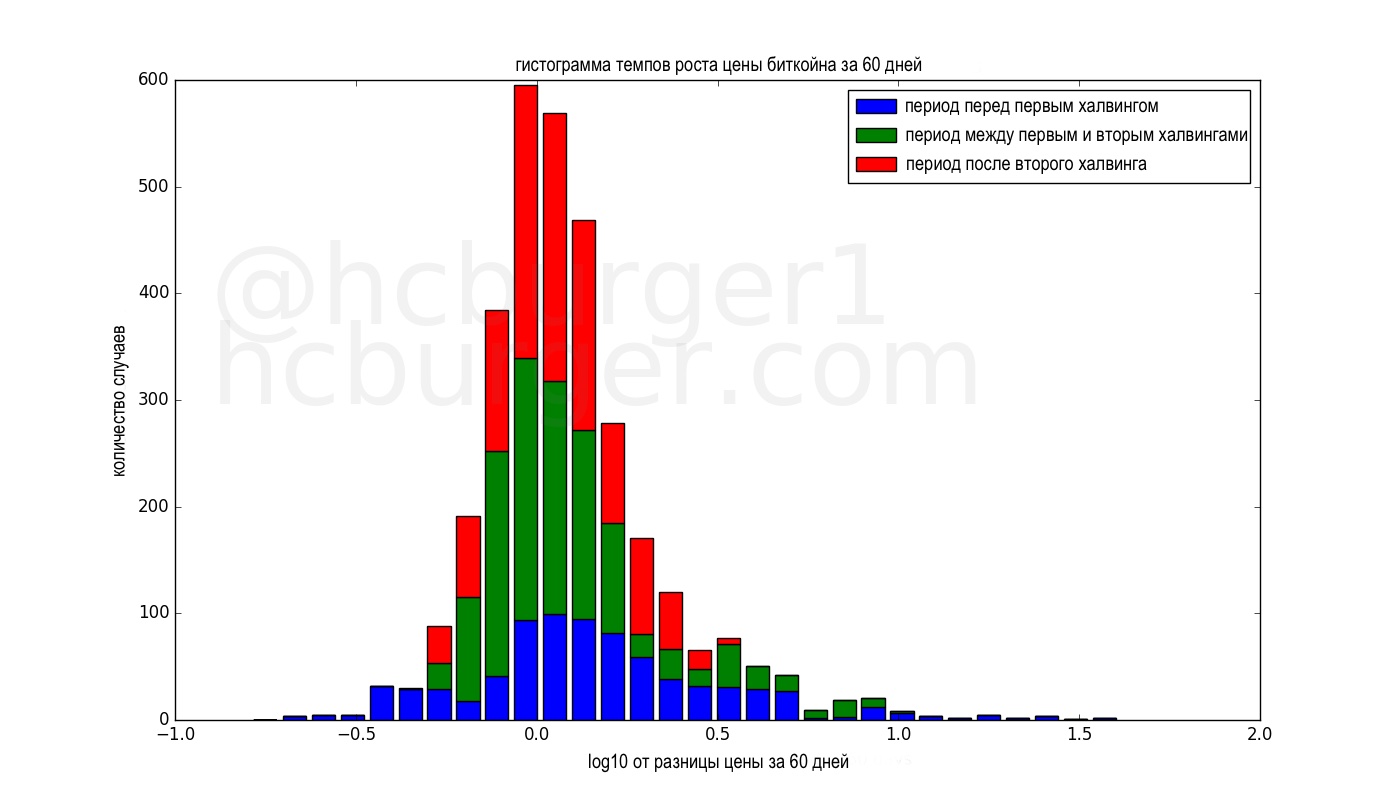

Аналогичные наблюдения можно сделать и сократив 180-дневный период ходлинга до, например, 60 дней:

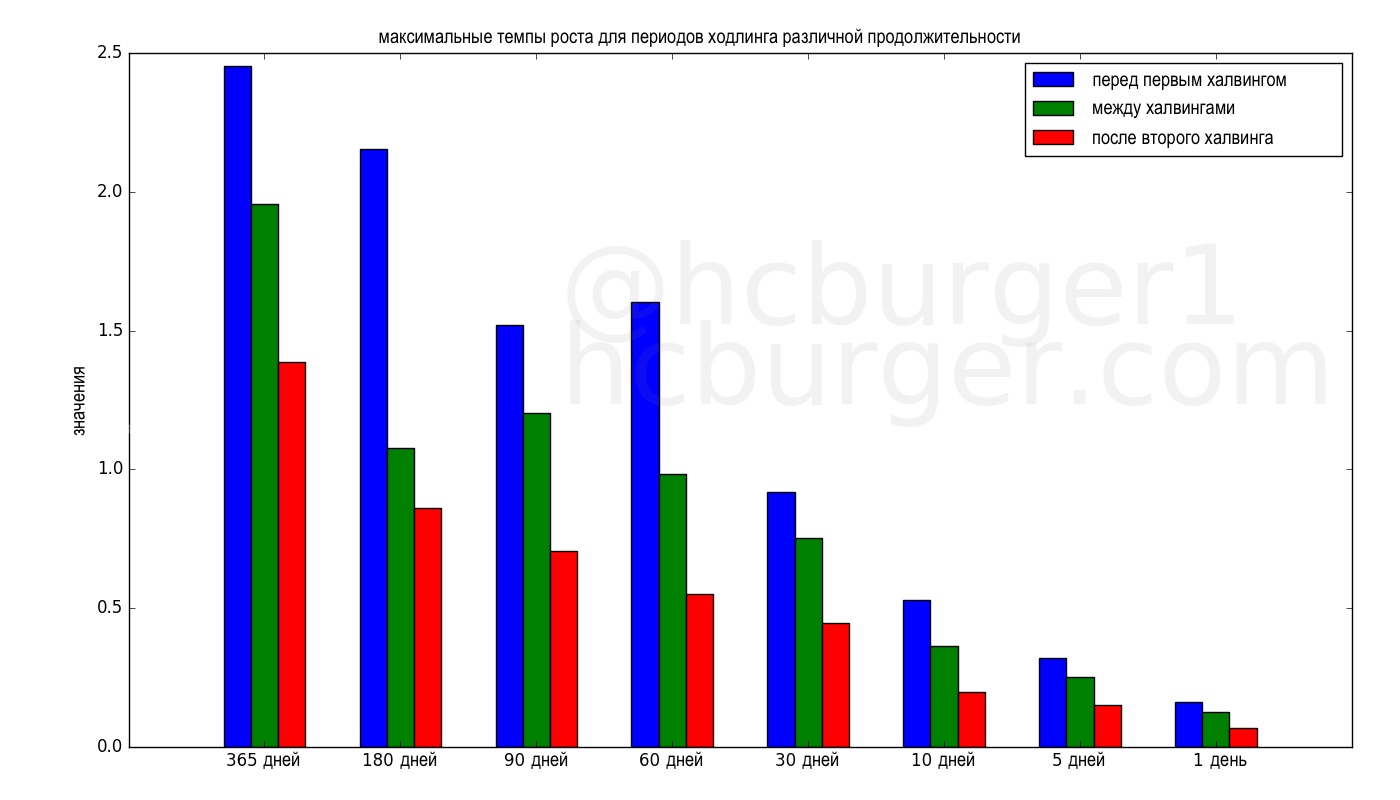

Максимальный темп роста в нескольких периодах ходлинга систематически снижается в течение трех халвинг-периодов:

Максимальный темп роста в нескольких периодах ходлинга систематически снижается в течение трех халвинг-периодов:

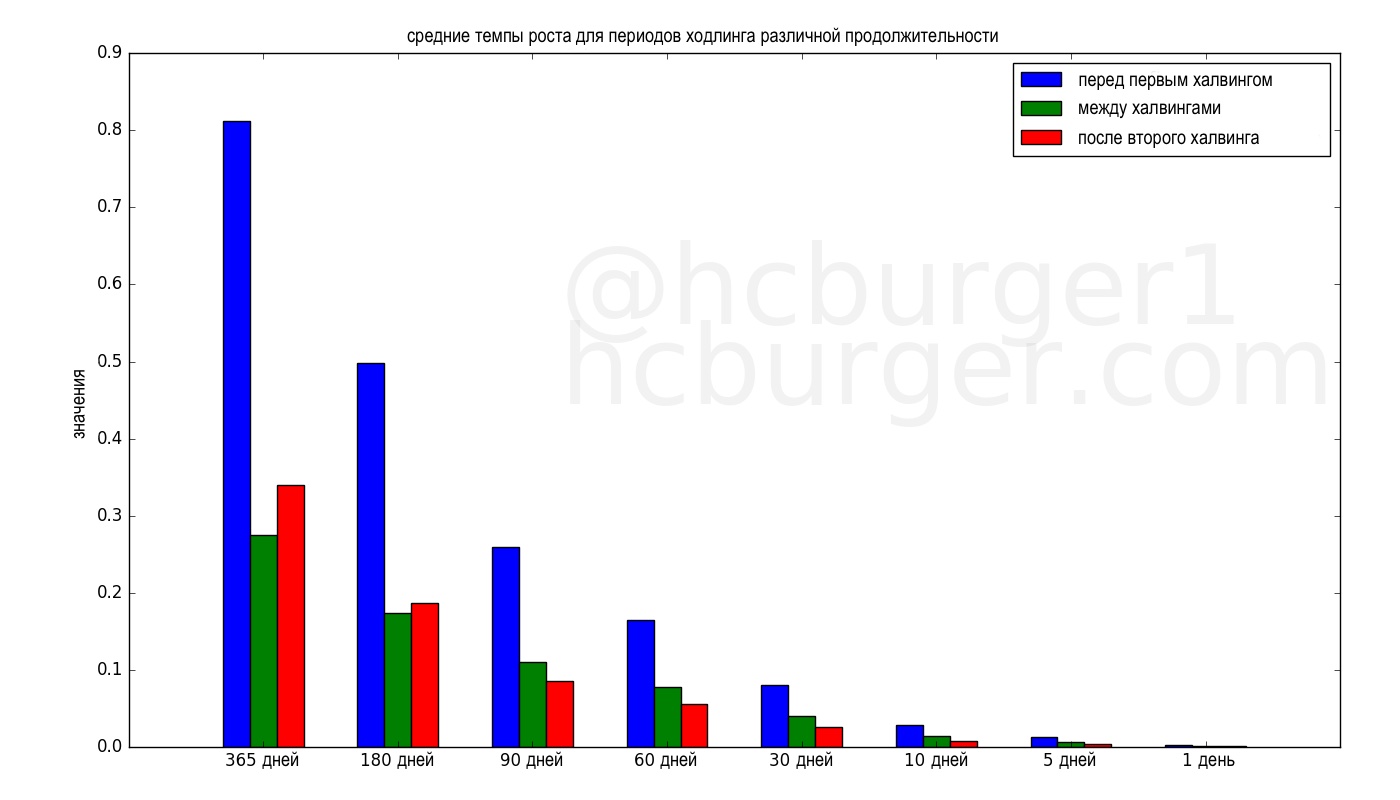

Средние темпы роста для большинства периодов ходлинга также снижается в течение трех халвинг-периодов. Это просто отражение того факта, что цена биткойна растет все медленнее.

Средние темпы роста для большинства периодов ходлинга также снижается в течение трех халвинг-периодов. Это просто отражение того факта, что цена биткойна растет все медленнее.

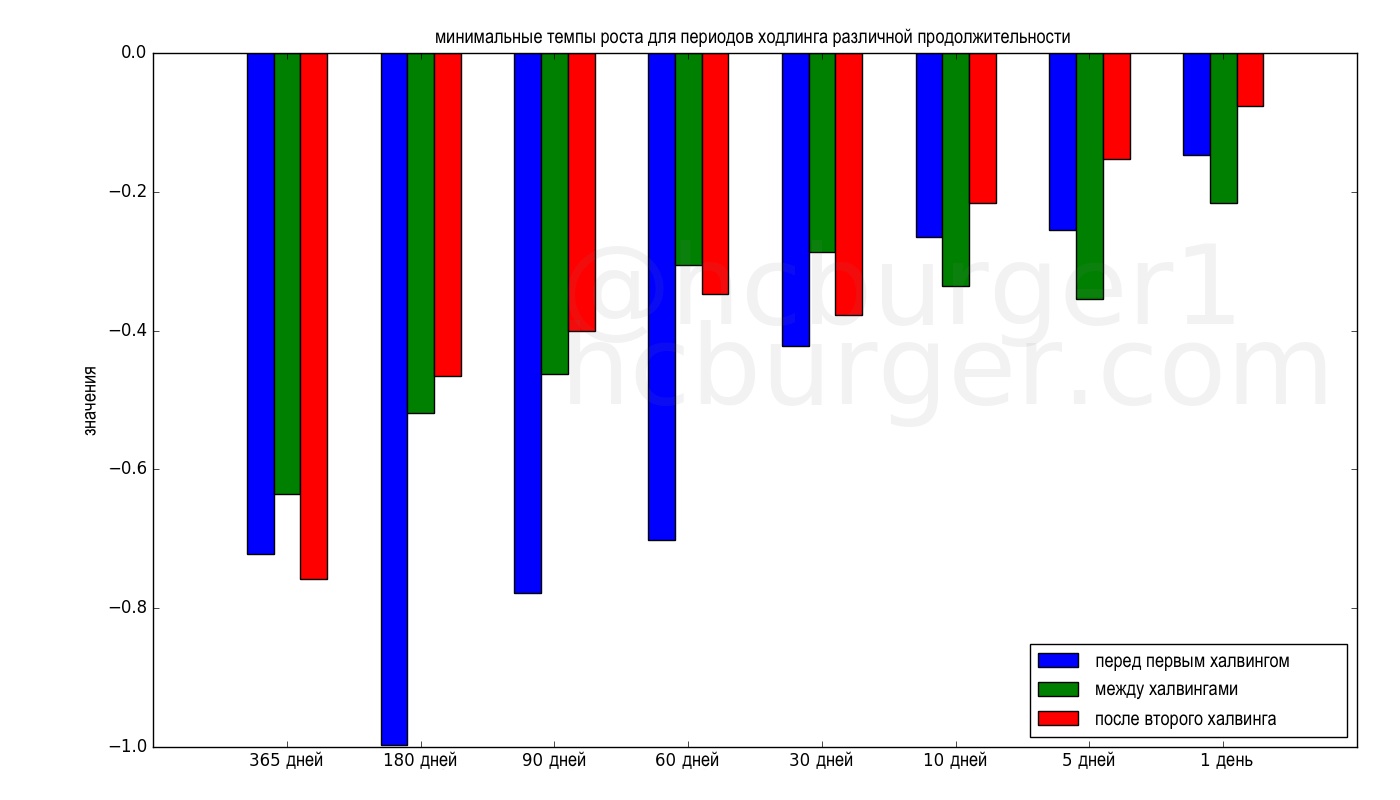

Значение минимального темпа роста в нескольких периодах ходлинга также снижалось с каждым халвинг-периодом, хотя этот эффект выражен не так сильно, как для максимального темпа роста.

Значение минимального темпа роста в нескольких периодах ходлинга также снижалось с каждым халвинг-периодом, хотя этот эффект выражен не так сильно, как для максимального темпа роста.

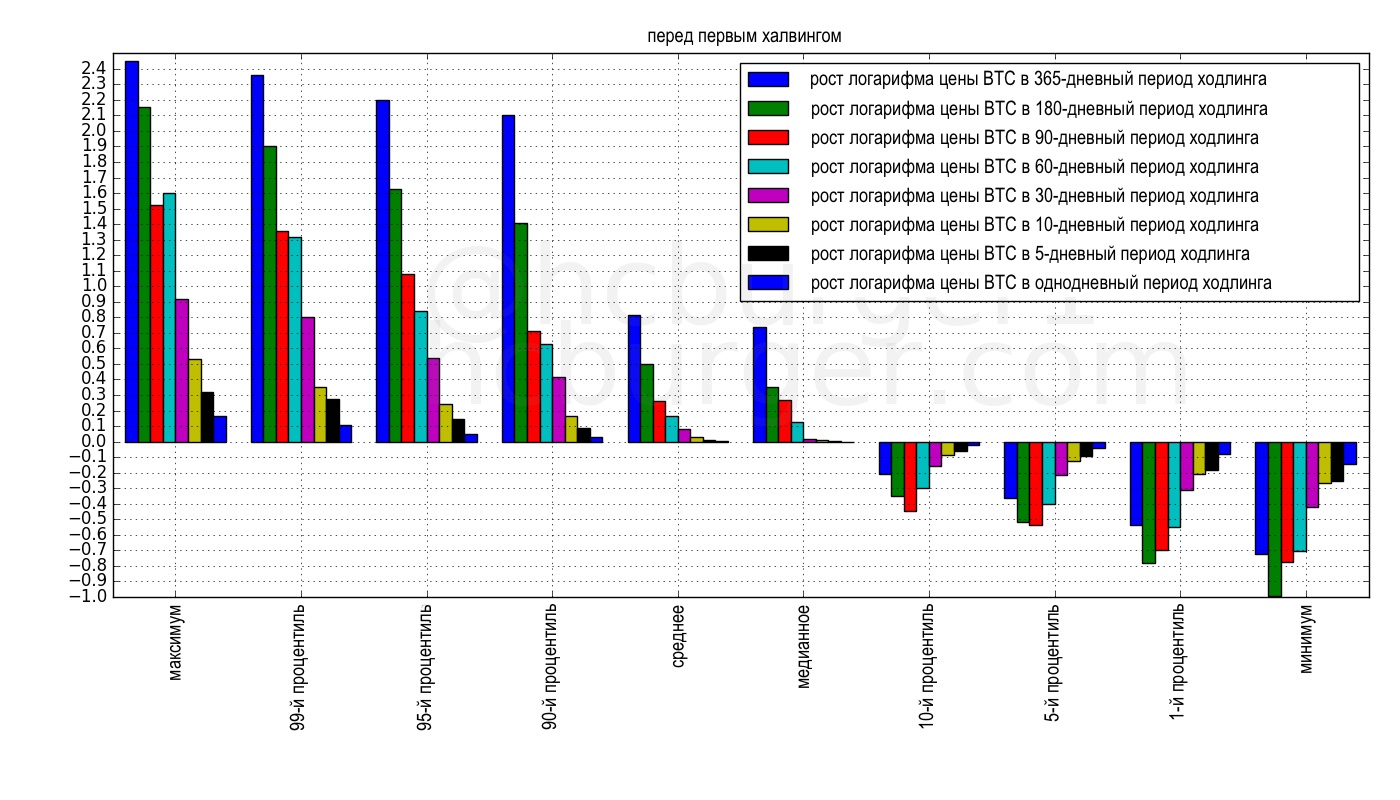

Давайте теперь сделаем по отдельному графику для каждого халвинг-периода. Каждый график содержит несколько статистических параметров для нескольких периодов ходлинга. Процентили – это статистические величины, которые лежат между минимальным и максимальным значениями; так, например, 90-й процентиль можно использовать как форму «ослабленного максимума», а 10-й процентиль – в качестве «ослабленного минимума». 50-й процентиль – это то же самое, что медиана.

Давайте теперь сделаем по отдельному графику для каждого халвинг-периода. Каждый график содержит несколько статистических параметров для нескольких периодов ходлинга. Процентили – это статистические величины, которые лежат между минимальным и максимальным значениями; так, например, 90-й процентиль можно использовать как форму «ослабленного максимума», а 10-й процентиль – в качестве «ослабленного минимума». 50-й процентиль – это то же самое, что медиана.

На следующем графике показана статистика за первый халвинг-период:

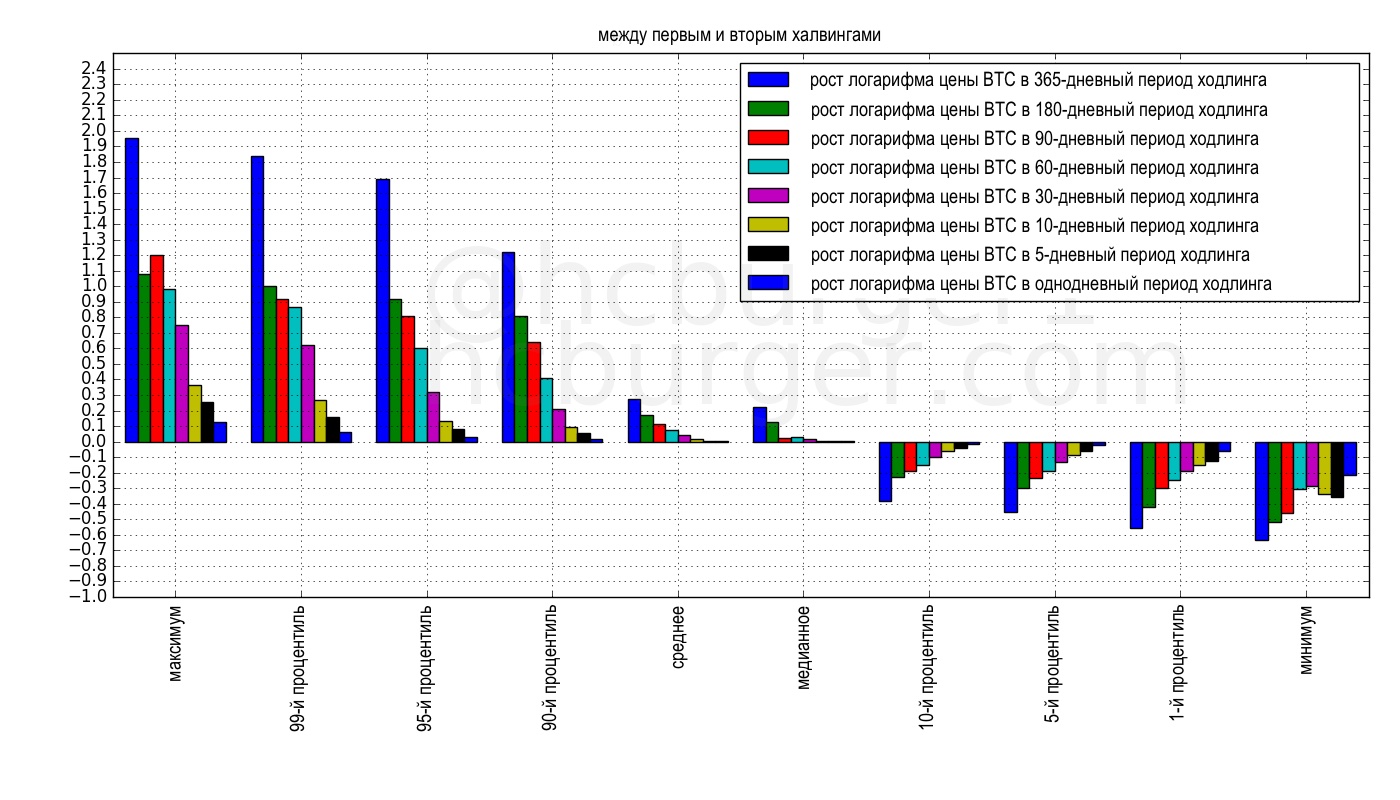

На следующем графике показана статистика за второй халвинг-период. Масштаб оси Y оставлен тем же. Тот факт, что почти все бары имеют меньшую длину, означает, что для большинства периодов ходлинга были получены меньшие показатели.

На следующем графике показана статистика за второй халвинг-период. Масштаб оси Y оставлен тем же. Тот факт, что почти все бары имеют меньшую длину, означает, что для большинства периодов ходлинга были получены меньшие показатели.

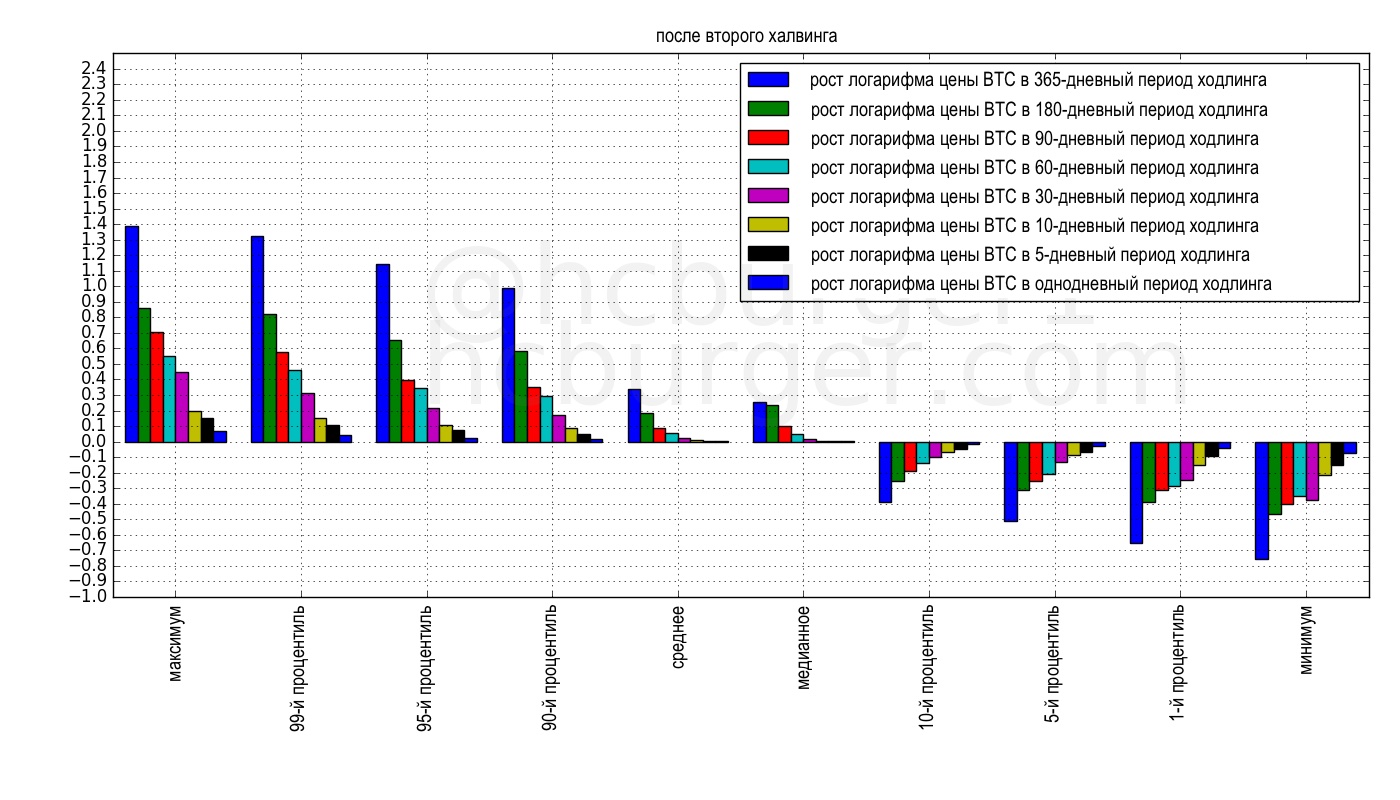

От второго к третьему халвинг-периоду статистика ослабляется еще больше:

От второго к третьему халвинг-периоду статистика ослабляется еще больше:

Эти три графика подтверждают, что положительные темпы роста в течение относительно коротких периодов ходлинга с каждым последующим халвинг-периодом становятся меньше. Отрицательные темпы роста тоже уменьшаются со временем, хоть и в меньшей степени.

Эти три графика подтверждают, что положительные темпы роста в течение относительно коротких периодов ходлинга с каждым последующим халвинг-периодом становятся меньше. Отрицательные темпы роста тоже уменьшаются со временем, хоть и в меньшей степени.

Эти наблюдения согласуются с нашим объяснением: для того чтобы вызвать колебания цен, требуется все больше капитала, вследствие чего колебания цен со временем становятся менее выраженными. Есть смысл ожидать, что эта тенденция сохранится и впредь.

Статистику, рассчитанную выше, можно отобразить и на ценовом графике. Ниже мы наложили на ценовой график в конце каждого халвинг-периода статистику для этого периода в привязке к цене на заданный момент времени. Высота этих красных областей представляет разницу между минимальным и максимальным темпом роста. Ширина красных областей (по горизонтали) соответствует самому продолжительному из рассматриваемых нами периодов ходлинга, 365 дней. Через насыщенность красного цвета выражены различные значения в процентилях.

Будущие изменения цены

У нас есть два способа рассматривать ценовые прогнозы и модели – оценить, насколько реалистичными являются:

- долгосрочные прогнозы;

- краткосрочные прогнозы.

Давайте рассмотрим несколько потенциальных сценариев.

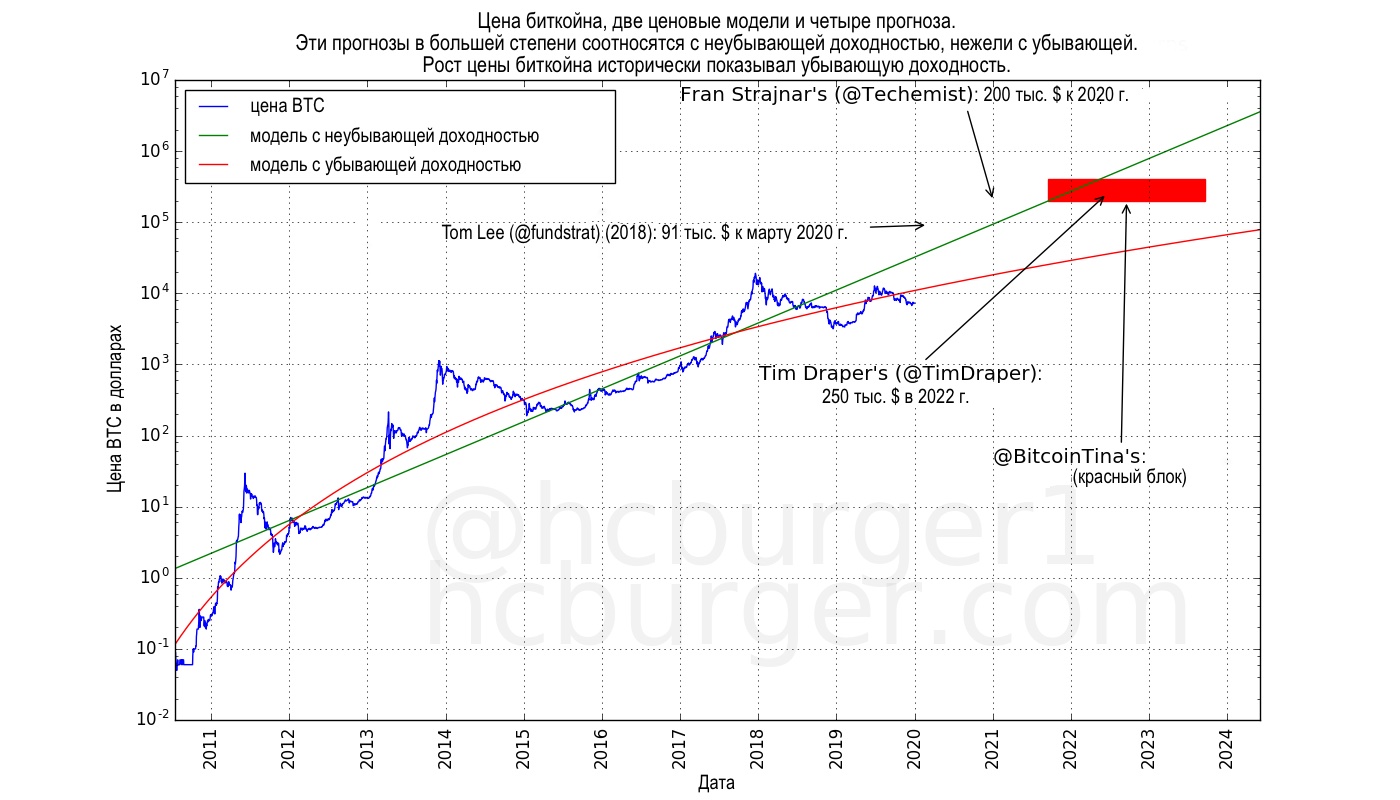

Прогнозы участников комьюнити

Похоже, некоторые участники криптокомьюнити полагают, что цена биткойна будет расти с неубывающей доходностью. По крайней мере их ценовые прогнозы в большей степени соответствуют модели с неубывающей доходностью, чем с убывающей:

Источники прогнозов: Tom Lee и Fran Strajnar, Tim Draper и BitcoinTina.

Источники прогнозов: Tom Lee и Fran Strajnar, Tim Draper и BitcoinTina. Поскольку эти прогнозы не соответствуют убывающей доходности и эмпирически мы установили, что в долгосрочной перспективе доходность будет снижаться, то будет просто удивительно, если какой-либо из подобных прогнозов сбудется.

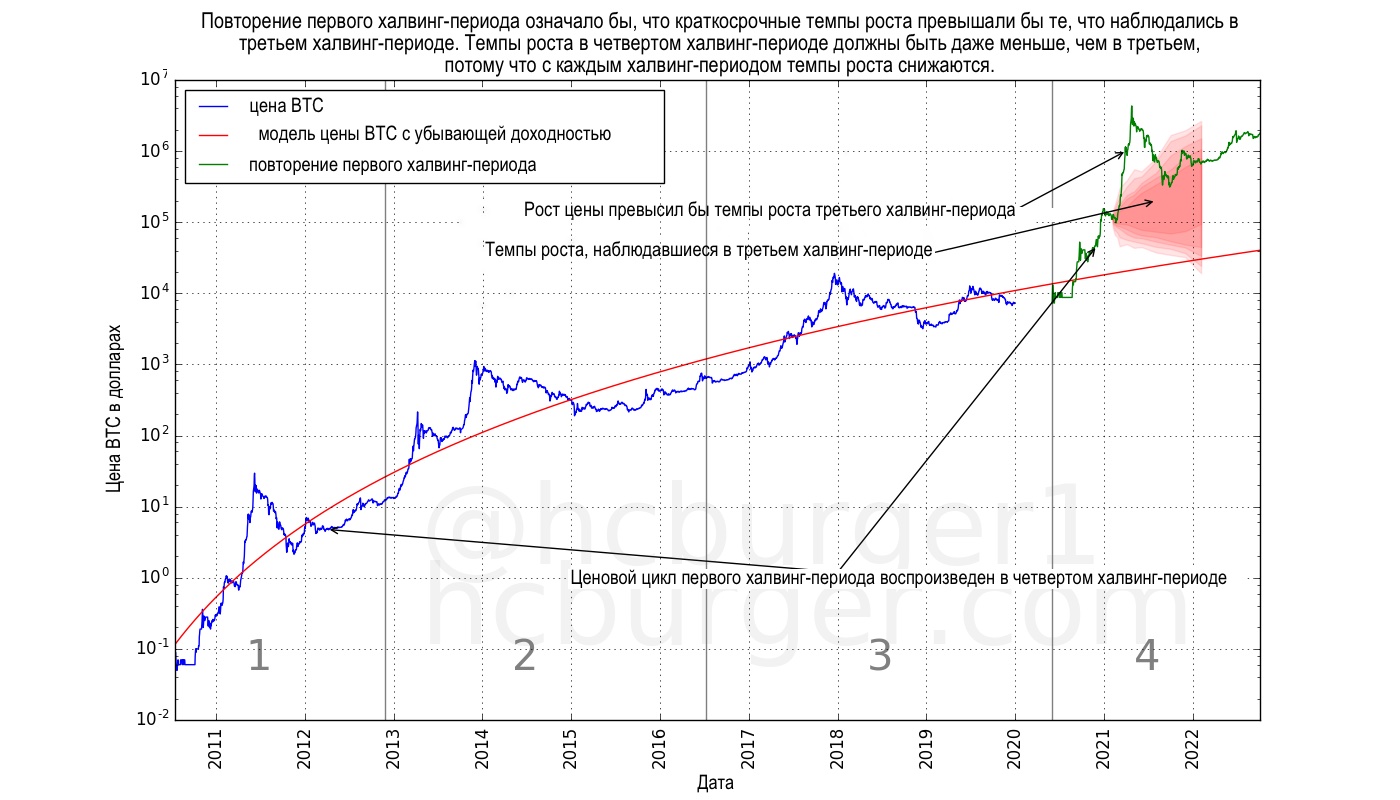

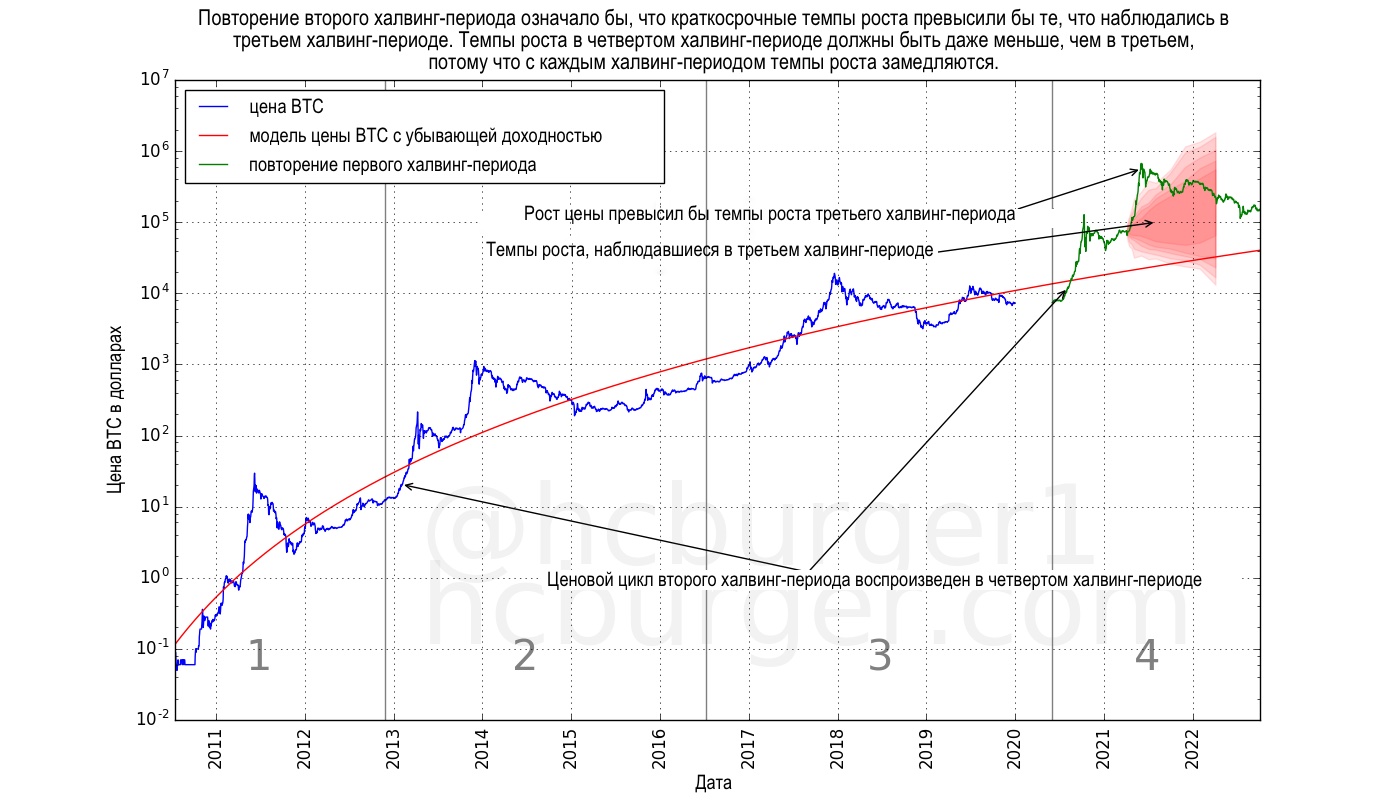

Повторение циклов

Мы можем также задаться вопросом о том, насколько возможно повторение истории. Например, могут ли движения цены, наблюдаемые в первом халвинг-периоде, повторяться после следующего халвинга?

Для того чтобы это было возможно, гипотетические движения цены должны по меньшей мере совпадать со статистикой, наблюдаемой в третьем халвинг-периоде. Фактически же мы ожидаем, что статистика движений цены в четвертом халвинг-периоде будет еще более скучной, чем в третьем. Но, поскольку статистики четвертого халвинг-периода у нас нет, мы будем работать со статистикой третьего.

На графике выше мы воспроизвели, как выглядело бы повторение первого халвинг-периода после третьего халвинга. Ясно видно, что ценовые движения выглядят чрезмерными и выходят за пределы диапазона, наблюдаемого в третьем халвинг-периоде. Поэтому сценарий с настолько сильными краткосрочными ценовыми колебаниями следует рассматривать как маловероятный.

На графике выше мы воспроизвели, как выглядело бы повторение первого халвинг-периода после третьего халвинга. Ясно видно, что ценовые движения выглядят чрезмерными и выходят за пределы диапазона, наблюдаемого в третьем халвинг-периоде. Поэтому сценарий с настолько сильными краткосрочными ценовыми колебаниями следует рассматривать как маловероятный.

Что насчет повторения второго халвинг-цикла? Вывод тот же: краткосрочные ценовые колебания представляются слишком сильными.

Возможно ли повторение третьего халвинг-цикла? На графике ниже видно, что движения цены (очевидно) полностью согласуются со статистикой, наблюдаемой в третьем халвинг-периоде.

Возможно ли повторение третьего халвинг-цикла? На графике ниже видно, что движения цены (очевидно) полностью согласуются со статистикой, наблюдаемой в третьем халвинг-периоде.

Тем не менее, краткосрочная статистика ценовых колебаний в четвертом халвинг-периоде должна быть более скромной, чем в третьем – по той же причине, по какой статистика в третьем халвинг-периоде была более скромной, чем во втором.

Тем не менее, краткосрочная статистика ценовых колебаний в четвертом халвинг-периоде должна быть более скромной, чем в третьем – по той же причине, по какой статистика в третьем халвинг-периоде была более скромной, чем во втором.

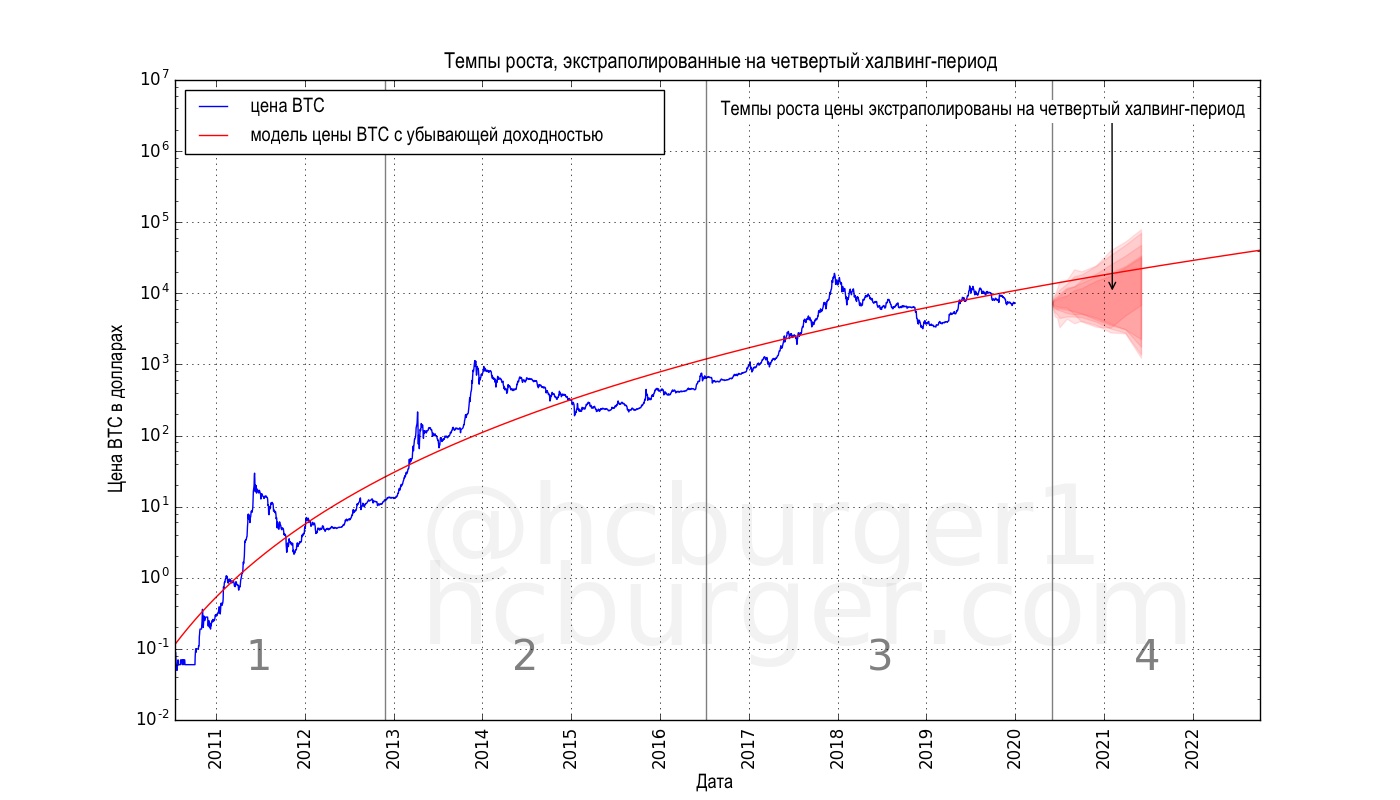

Мы воспользуемся простым методом экстраполирования имеющейся статистики на четвертый халвинг-период, а затем сравним полученный результат с движением цены в третьем халвинг-периоде. Метод экстраполирования работает следующим образом. Для имеющихся статистических данных вычисляются коэффициенты сокращения показателей между: 1) первым и вторым халвинг-периодами и 2) вторым и третьим халвинг-периодами. Этот средний коэффициент затем используется для экстраполирования статистики с третьего халвинг-периода на четвертый.

При использовании этого метода экстраполяции, движения цены третьего халвинг-периода тоже представляются чрезмерными для четвертого.

При использовании этого метода экстраполяции, движения цены третьего халвинг-периода тоже представляются чрезмерными для четвертого.

Исходя из предположения о нулевом росте до третьего халвинга и при использовании экстраполированной статистики для четвертого халвинг-периода, мы получаем следующий возможный диапазон движений цены.

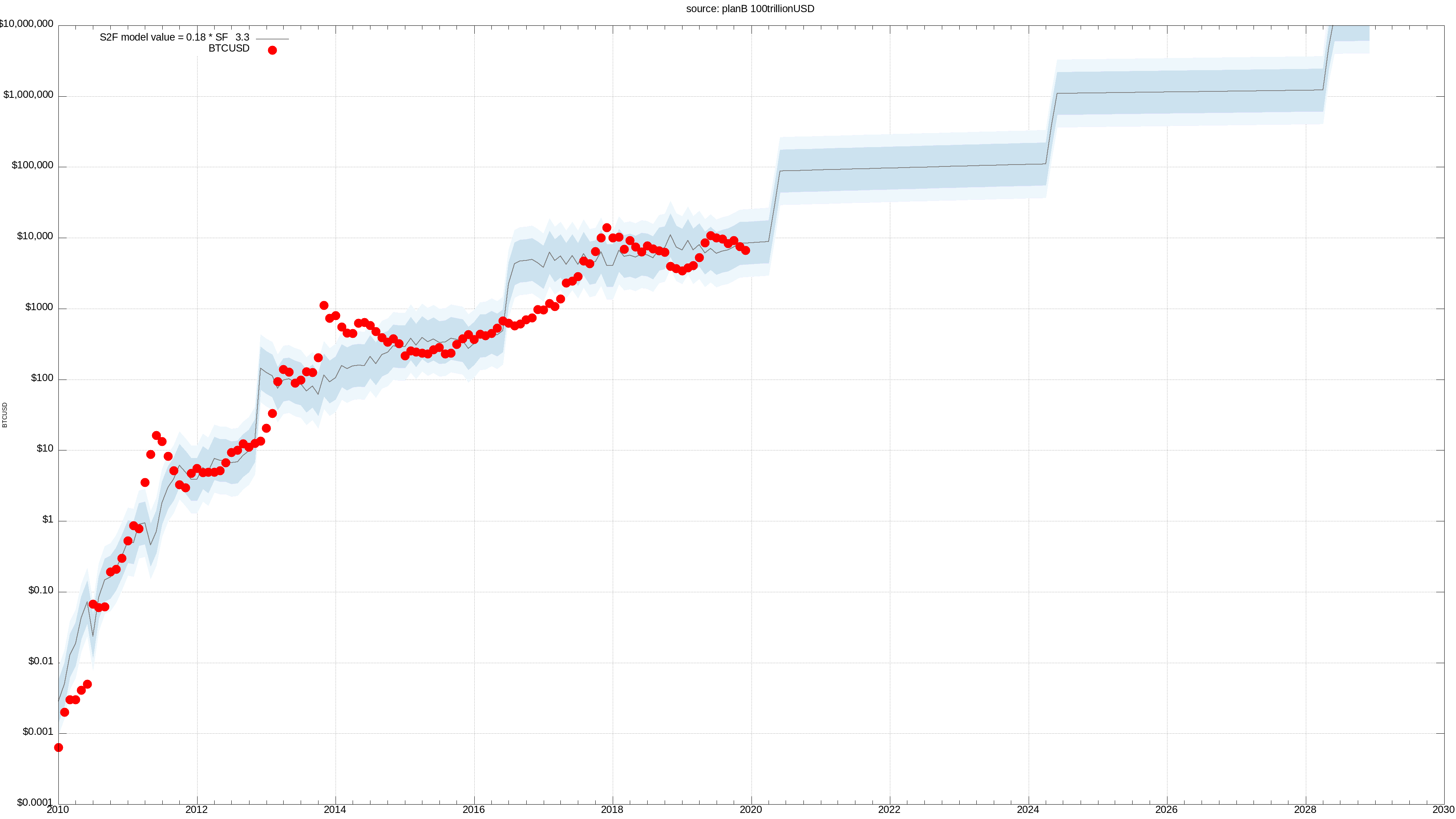

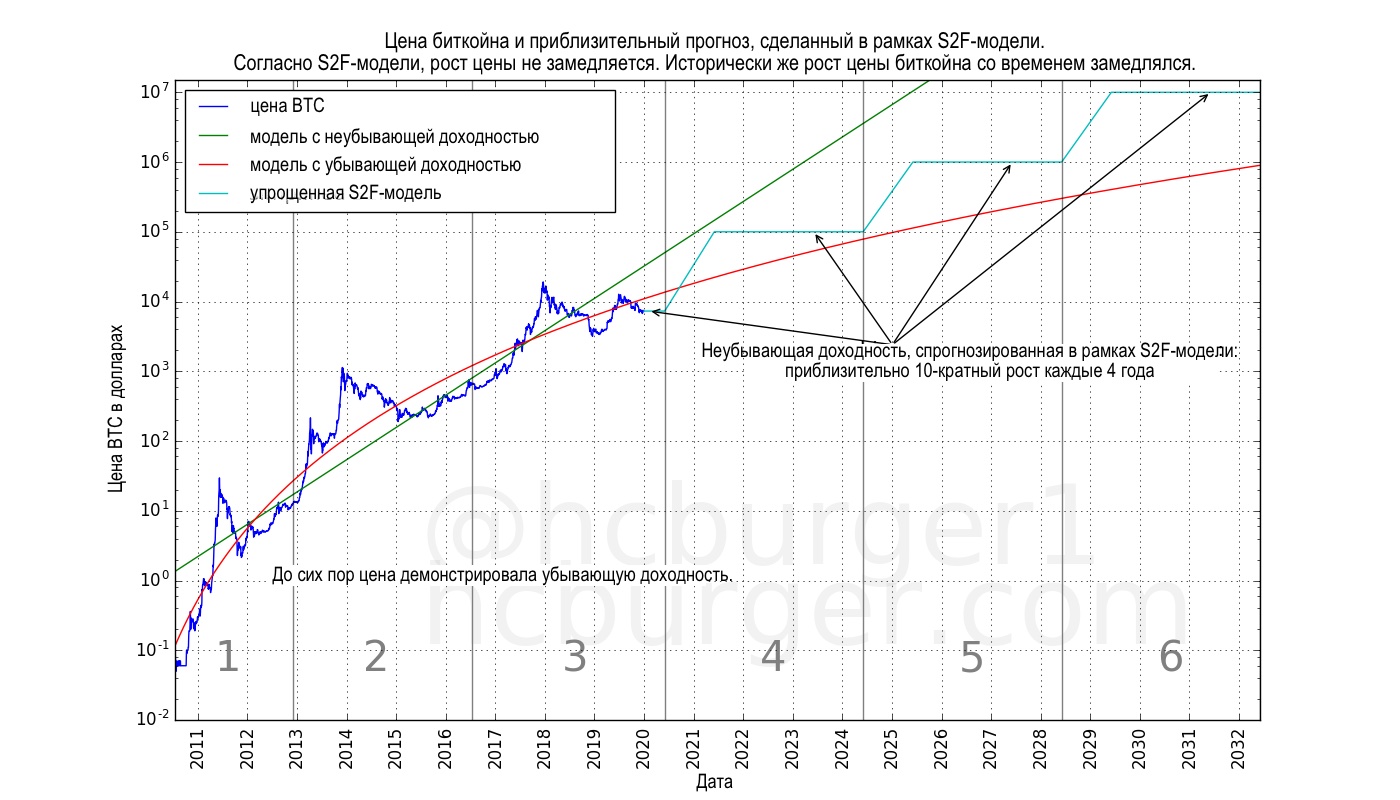

Модель Stock-to-Flow

В модели отношения запасов к приросту (stock-to-flow, S2F), предложенной PlanB, цена биткойна моделируется исходя из дефицитности, определяемой через отношение количества новых выпускаемых цифровых монет к уже существующим. Получаемый с помощью этой модели ценовой диапазон для следующего халвинг-периода подразумевает вероятный рост вплоть до 100 тыс. долларов за биткойн, с примерно десятикратным ростом цены в каждом следующем халвинг-периоде:

Источник: 100trillionUSD

Источник: 100trillionUSD Модель с постоянным фактором роста (здесь: 10) для заданного периода времени (здесь: 4 года) – это модель с неубывающей доходностью. Следовательно, ценовые прогнозы такой модели противоречат нашим наблюдениям об убывающей долгосрочной доходности и ожиданиям относительно сохранения тенденции к снижению доходности.

В краткосрочной перспективе не стоит ожидать, что цена будет демонстрировать ступенчатый равномерный рост, показанный голубой линией на графике (и S2F-модель не утверждает, что цена должна двигаться именно таким прерывистым образом). В качестве эксперимента давайте рассмотрим более плавный вариант гипотетической кривой будущей цены:

В краткосрочной перспективе не стоит ожидать, что цена будет демонстрировать ступенчатый равномерный рост, показанный голубой линией на графике (и S2F-модель не утверждает, что цена должна двигаться именно таким прерывистым образом). В качестве эксперимента давайте рассмотрим более плавный вариант гипотетической кривой будущей цены:

Глядя на кривые доходности, которые может генерировать такая кривая цены, мы видим, что доходность имеют тенденцию увеличиваться в начале будущих халвинг-периодов (4, 5 и 6). Увеличение доходности может происходить из-за ценовой волатильности, но не следует ожидать, что это будет происходить систематически. Мы видим также, что доходность, например, для трех- и четырехлетних периодов ходлинга остается более или менее на одном уровне, около 1000 %, что соответствует 10-кратному росту цены между халвинг-периодами, получаемому в рамках модели stock-to-flow.

Глядя на кривые доходности, которые может генерировать такая кривая цены, мы видим, что доходность имеют тенденцию увеличиваться в начале будущих халвинг-периодов (4, 5 и 6). Увеличение доходности может происходить из-за ценовой волатильности, но не следует ожидать, что это будет происходить систематически. Мы видим также, что доходность, например, для трех- и четырехлетних периодов ходлинга остается более или менее на одном уровне, около 1000 %, что соответствует 10-кратному росту цены между халвинг-периодами, получаемому в рамках модели stock-to-flow.

При наложении кривых доходности, сгенерированных с помощью модели с убывающей доходностью, это расхождение становится еще более очевидным:

При наложении кривых доходности, сгенерированных с помощью модели с убывающей доходностью, это расхождение становится еще более очевидным:

- Кривые доходности, получаемые в рамках S2F-модели, частично растут, что не является ожидаемым в модели с убывающей доходностью;

- для более краткосрочных периодов ходлинга кривые доходности в S2F-модели имеют преимущественно плоский вид, что соответствует неубывающей доходности, тогда как в этой статье мы с вами наблюдали на исторических данных убывающую доходность.

Я не хочу утверждать, что модель S2F неверна, но для того, чтобы модель S2F была верна в том виде, в котором она сформулирована сейчас, кривые доходности должны измениться по сравнению с тем, как они вели себя до сих пор: из убывающих они должны превратиться в неубывающие.

Я не хочу утверждать, что модель S2F неверна, но для того, чтобы модель S2F была верна в том виде, в котором она сформулирована сейчас, кривые доходности должны измениться по сравнению с тем, как они вели себя до сих пор: из убывающих они должны превратиться в неубывающие.

При этом, говорить, что S2F-модель имеет неубывающую доходность, тоже не совсем правильно: на ранних исторических данных доходность, смоделированная с помощью S2F-модели, действительно убывает. Однако она убывает только до определенного момента (примерно 10-кратная прибыль каждые 4 года).

Перспективы по-прежнему благоприятные

Несмотря на то, что убывающая доходность подразумевает менее оптимистичные прогнозы в сравнении с неубывающей, биткойн все еще может продолжить свой рост в течение многих лет, превзойдя в отношении доходности большинство традиционных активов.

Обсуждение

О чем в этой статье не говорится

Эта статья не содержит числовых прогнозов – ни в отношении скорости снижения долгосрочных темпов роста, ни в отношении ожидаемого снижения волатильности. Равно как я не делал никаких утверждений относительно того, будут ли оба этих показателя стремиться к нулю или нет.

Потенциальные контраргументы

В разное время рост цены биткойна описывался как:

- постоянный,

- ускоряющийся либо

- напоминающий S-образную кривую.

Мы здесь не увидели эмпирических доказательств какого-либо из этих утверждений. Темп роста цены биткойна с самого начала был убывающим.

Почему же это должно измениться теперь? Можно возразить, что прошлые результаты не являются показателем для результатов будущих, а значит, и тот факт, что доходность биткойна до сих пор убывала, не может говорить о том, что она продолжит убывать и впредь. То есть, другими словами, доходность биткойна в будущем может стать неубывающей. В качестве контраргумента здесь можно заметить, что:

- До сих пор мы не видели никаких признаков того, что биткойн начинает показывать неубывающую доходность.

- Для того чтобы перевесить тот факт, что со временем становится все труднее привлекать все большее количество капитала, потребуется новый, неизвестный еще механизм.

Причины замедления роста

Мы утверждали, что при повышении цены биткойна, для продолжения роста необходимо привлечь еще большее количество капитала. Ту же мысль можно выразить и иначе: важна не только цена, но и количество торгуемых биткойнов. Если количество торгуемых биткойнов невелико, то, при прочих равных, цену этих биткойнов изменить проще, чем если бы они торговались в большем количестве. Таким образом, можно сказать, что глубина стаканов ордеров (в фиатном выражении) имеет большее значение, чем непосредственно цена. До сих пор глубина стакана ордеров увеличивалась вместе с ценой.

Альтернативный взгляд на убывающую доходность заключается в следующем. Цена биткойна зависит от спроса и предложения, как и все остальное. Предложение обусловлено готовностью ходлеров расстаться со своими биткойнами по заданной цене. Первоначально инвесторы не желали расставаться со своими биткойнами ради чего-то меньшего, чем очень высокая доходность. Эта ранняя чрезвычайно высокая доходность привлекала больше инвесторов, некоторые из которых были готовы расстаться со своими биткойнами ради получения несколько меньшей («вполне приемлемой») прибыли.

С математической точки зрения, рост цены биткойна не имеет признаков отсутствия памяти. Рост при отсутствии памяти означал бы, что темп роста не зависит от цены, то есть рост был бы неубывающим. Это было бы удивительным явлением, поскольку подразумевало бы, что цена биткойна никак не влияет на его ожидаемый темп роста. Поэтому нам не следует ожидать от роста цены биткойна неубывающей доходности, и эмпирически мы ее не наблюдаем.

Неясно также, является ли высокая стоимость/глубокие стаканы ордеров единственным фактором, снижающим волатильность в краткосрочной перспективе. Еще одной причиной снижения волатильности может быть и само время: со временем трейдеры обнаруживают все больше пригодных для извлечения прибыли паттернов. Рост числа используемых паттернов приводит к снижению волатильности. Еще одной причиной может быть число трейдеров на биткойн-рынке: чем больше трейдеров пытаются использовать разнообразные паттерны, тем стабильнее будет цена.

Заключение

Цена биткойна на пути вверх сталкивается с растущим сопротивлением, что приводит к снижению доходности актива. Долгое время до этого момента цена росла все медленнее и медленнее. На более коротких временных отрезках волатильность снижалась, и созревание и развитие бычьих рынков занимало все больше времени. Эти наблюдения согласуются с логикой, согласно которой, по мере увеличения цены биткойна, для ценовых движений требуется все больше капитала. По этой причине можно ожидать, что эти две тенденции сохранятся и в будущем. А если так, то ценовые прогнозы и модели, основанные на ожиданиях неубывающей доходности, едва ли выдержат проверку временем, оказавшись чрезмерно оптимистичными.

Отказ от ответственности: Статья не содержит финансовых рекомендаций.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.