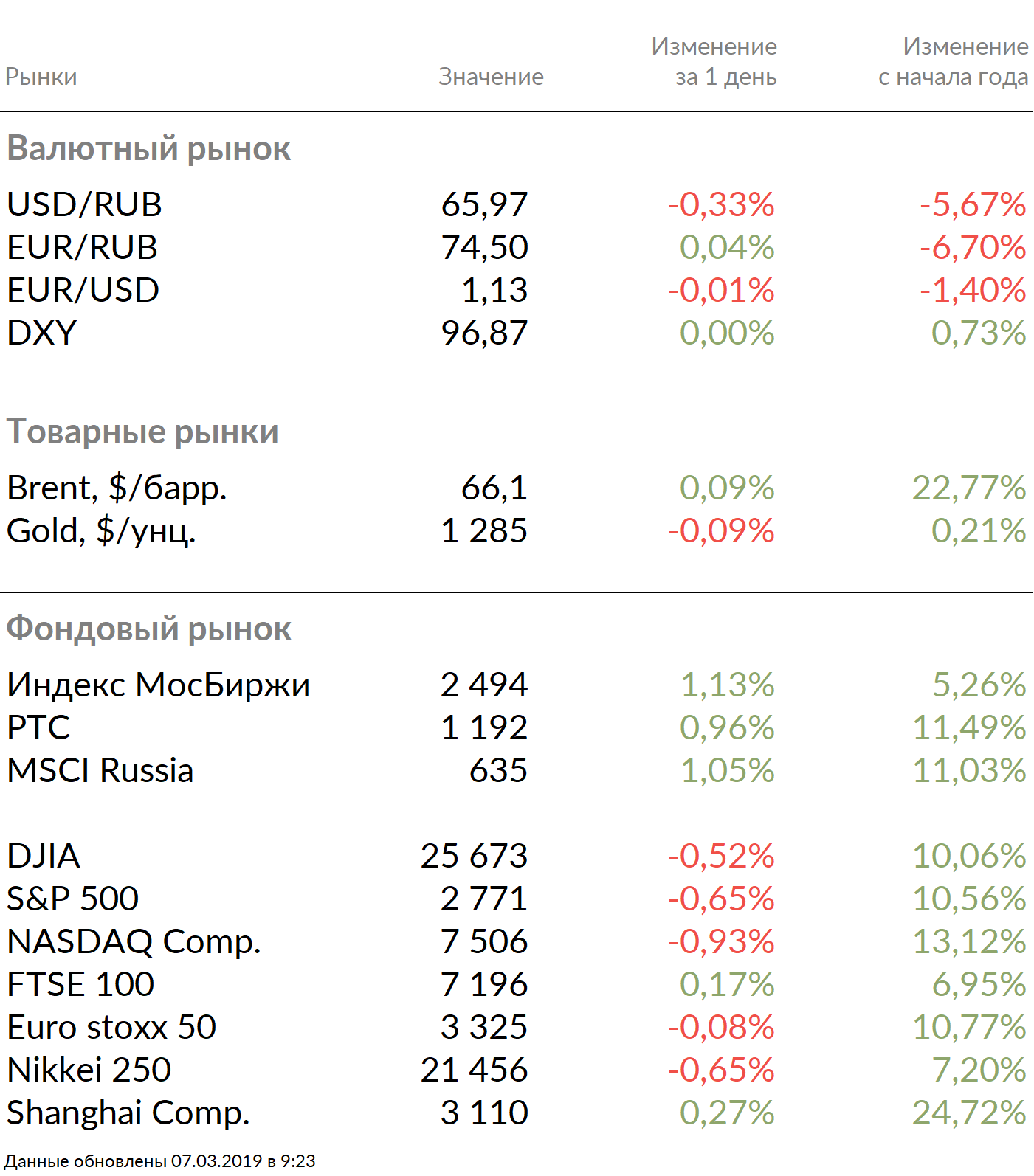

Рыночные индикаторы

Рынки

По нашим прогнозам, российский рынок откроется небольшим снижением.

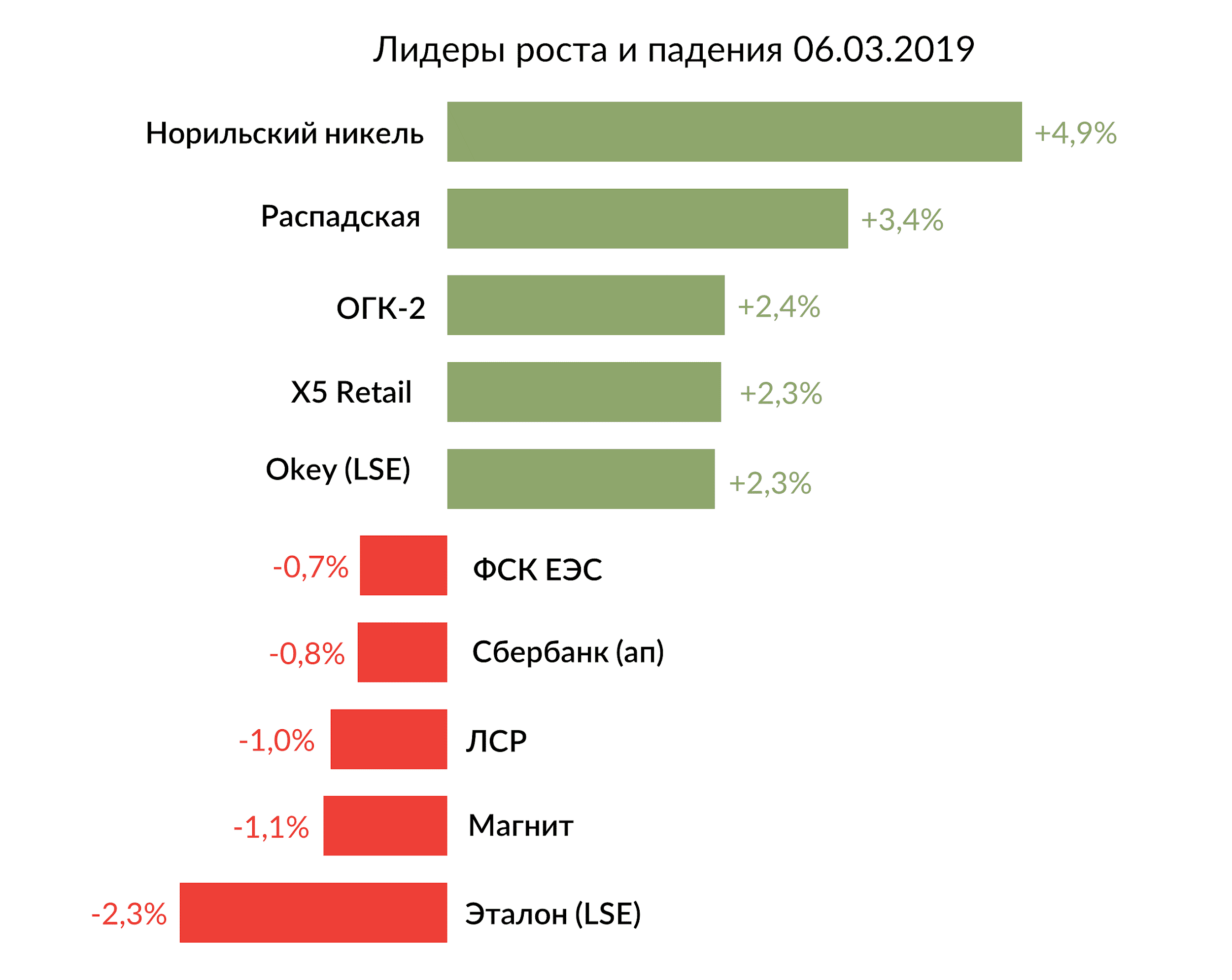

В среду российский рынок вернулся к росту: индекс Мосбиржи поднялся на 1,13%, РТС — на 0,96%.

Рубль укрепился к доллару до 65,97 руб. (+0,33%). Курс евро на утренних торгах составил 74,5 руб.

Нефть марки Brent в четверг утром торгуется в небольшом плюсе, выше $66,1/барр., на фоне новостей об объявленном венесуэльской PDVSA чрезвычайном положении из-за отказа немецкого оператора предоставить танкеры для транспортировки нефти в связи с санкциями. Запасы нефти в США, по данным EIA, выросли на 7,1 млн барр., выше прогноза в 1,45 млн барр., при этом добыча сохранилась на уровне 12,1 млн б/с.

Американские торговые площадки закрылись снижением Dow Jones на 0,52%, S&P 500 — на 0,65% вслед за энергетическим сектором ввиду того, что цены на нефть в США оказались под давлением из-за резкого увеличения предложения. Инвесторы ожидают заключения торговой сделки между США и КНР.

Торговый дефицит в США за 2018 г. достиг рекордного уровня за 10 лет — свыше более $800 млрд на фоне бурного экономического роста.

Инвесторы в ближайшее время ожидают данные по динамике заработных плат и занятости.

Азиатские рынки демонстрируют разнонаправленную динамику на утренних торгах в четверг: Nikkei снизился на 0,65%, Shanghai вырос на 0,27%. Huawei подтвердил, что подает иск к американской администрации в связи принятым в прошлом году законом о национальной обороне (National Defense Authorization Act), который ограничил его деятельность в США.

Euro Stoxx 50 снизился на 0,03% после того как ОЭСР ухудшила прогноз роста глобального ВВП в 2019 г. до 3,3% против ожидавшихся ранее 3,5%. Прогноз роста ВВП еврозоны был снижен на 0,8 п.п., до 1%. В 2020 г. ожидается повышение на 1,2%.

В Германии рост ВВП может замедлиться в два раза, с 1,4% в 2018 г. до 0,7% в 2019 г.; ранее прогнозировалось увеличение на 1,8%.

Инвесторы ожидают данные по ставке ЕЦБ, которая будет объявлена на сегодняшнем заседании.

DXY отступил на 0,01%, S&P 500 futures — на 0,2%.

Мы закрываем торговые идеи:

Brown-Forman Corporation ввиду достижения целевого уровня $51,49, результат 8,1%.

Alcoa на уровне $29,2 с результатом 4,4%.

Consolidated Edison на уровне $82,93 с результатом 5,7%.

Berkshire Hathaway на уровне $201,47 с результатом −0,8%.

Walmart 98,34 c результатом −1,2%.

Новости

Московская биржа отчиталась об увеличении операционных доходов за 2018 г. на 3,5%, до 39,9 Комиссионные доходы за год выросли на 11,5%, до 23,65 млрд руб., и составили в структуре операционных доходов 59,3%. EBITDA сократилась на 1,2%, до 27,7 млрд руб., незначительно выше прогноза 27,1 млрд. руб. Чистая прибыль составила 19,72 млрд руб. (-2,6%), оказавшись немного ниже прогнозируемых 20 млрд руб.

Рост комиссионных доходов произошел в 2018 г. по всем сегментам биржи. Комиссионные доходы на рынке акций выросли на 20% за счет 18%-ого увеличения объемов торгов. Комиссионные доходы на рынке облигаций выросли на 9,6% на фоне двукратного роста объемов первичных размещений (без учета однодневных облигаций). Эффективная комиссия на рынке облигаций снизилась за счет сокращения среднего срока до погашения корпоративных облигаций и роста доли облигаций Банка России в общем объеме первичных размещений.

Комиссионные доходы на денежном рынке выросли на 13,1%. несмотря на то, что объем торгов на рынке уменьшился на 3,4% в связи со снижением объемов операций репо с Банком России (-97,7%) и междилерского репо (-31,4%). Снижение частично компенсировалось продолжавшимся ростом операций репо с клиринговыми сертификатами участия (КСУ) (рост в 7,6 раза).

Процентные доходы биржи сократились за год на 7,1%, до 16,061 млрд руб., из-за снижения процентных ставок в РФ.

Биржа сообщила о частичном восстановлении (на 75%) ранее начисленного резерва по судебному разбирательству после получения положительного решения кассационного суда. Скорректированная чистая прибыль без учета разового начисления резерва за год увеличилась на 2,5%, до 20,75 млрд руб.

Наблюдательный совет Московской биржи рекомендовал выплату дивидендов за 2018 г. в размере 7,7 руб./акция, что предполагает дивидендную доходность 8,3%. Общая сумма выплаты — 17,5 млрд руб., что составляет 89% чистой прибыли биржи по МСФО за 2018 г. Дата закрытия реестра — 14 мая 2019 г.

Московская биржа ожидает роста операционных расходов в 2019 г. в диапазоне 9–12% (2018: 8%) за счет органического роста на 6–7% (ввиду увеличения НДС и социальных выплат), затрат на текущие проекты — на 2–3% (включая развитие рынка облигаций, soft commodities) и затрат на новые проекты — на 1–2% (маркетплейс, индивидуальный пенсионный капитал). Капитальные затраты, как ожидается, вырастут с 2 млрд руб. в 2018 г., до 2,4–2,7 млрд руб.: 55% уйдет на техническое обслуживание, 45% — на разработки. В 2019 г. биржа рассчитывает привлечь к валютным и денежным торгам 50–60 новых участников. Увеличению клиентской базы будет способствовать использование сайта госуслуг, а также полноценная работа маркетплейса, который клиенты смогут использовать в качестве интернет-банка для управления депозитами. В новом формате сервис запустится во втором квартале 2019 г. Рекомендованные дивиденды (7,7 руб./акция) оказались ниже ожиданий рынка (8,1 руб./акция).

Вице-премьер России Дмитрий Козак сообщил, что уровень дивидендов Транснефти за 2018 г. будет зависеть от инвестиционной программы компании, решение пока не принято. За 2017 г. дивидендные выплаты Транснефти составили около 30% от чистой прибыли по МСФО. Ранее менеджмент компании заявлял, что в долгосрочной программе развития Транснефть исходит из дивидендов в 25% от чистой прибыли по МСФО.

Магнит завершил программу обратного выкупа акций, количество выкупленных акций составило 5,9 млн, что соответствует 5,8% уставного капитала Магнита. Стоимость пакета выкупленных акций по средней цене приобретения Тандером акций у Ренессанс Брокера составила 22,2 млрд руб.

По сообщению Интер РАО, компания Калининградская генерация (СП Интер РАО и Роснефтегаза) ввела в эксплуатацию Прегольскую ТЭС в Калининградской области мощностью 455,2 МВт. Строительство станции велось с 2016 г. в рамках проекта по обеспечению энергобезопасности региона. Оператором проекта являются компании группы Интер РАО, запуск новых мощностей позитивно отразится на операционных показателях группы.

X5 Retail Group к 2021 г. планирует увеличить долю собственных торговых марок (СТМ) в выручке с целью сокращения промышленной зависимости и снижения себестоимости продукции, сообщают Ведомости. По итогам 2018 г. доля СТМ составила 12% выручки X5: немного выше 11% в Пятерочке, 6% — у Перекрестка, 4,4% — у Карусели. К 2021 г. компания планирует довести долю СТМ в выручке Пятерочки до 22%, в Перекрестке и Карусели — до 14%.

Также в 2019 г. планируется передать три гипермаркета Карусель Перекрестку для создания больших супермаркетов, торговая площадь каждого магазина будет сокращена с 4–7 тыс. кв. м до 3 тыс. кв. м. Пилотные проекты будут реализованы в Москве, Санкт-Петербурге и одном из других регионов.

Как сообщает Интерфакс, Минэкономразвития России незначительно понизило прогноз среднегодовой цены нефти марки Urals в 2019 г. с $63,4/барр., до $62,8/барр. Прогнозы на 2020 г. и 2021 г. оставлены без изменения: $59,7/барр. и $57,9/барр. соответственно. Среднегодовая цена Urals в 2018 г. составила $70/барр. Прогноз ведомства по курсу рубля на 2019 г. — 66,4 руб. за доллар, на 2020 г. Минэкономразвития понизило прогноз с 63,8 руб., до 67,2 руб. за доллар, на 2021 г. — с 64 руб., до 67,8 руб. за доллар.

Ведомство сохранило прогноз по росту ВВП на уровне 1,3%.

Потребительские цены на бензин в России в феврале снизились на 0,2% м/м. С начала года бензин подорожал в среднем на 0,6% при общей инфляции 1,5%.