Акции Московской биржи с начала 2020 г. прибавили 28% против снижения индекса на 4%. За этот период торговая площадка также выплатила дивиденды в размере 7,93 руб. на акцию, что на дату отсечки соответствовало 6,2% дивидендной доходности. Дивидендный гэп был закрыт за 2,5 месяца.

Сейчас волна роста в акциях Московской биржи продолжается. С начала июля бумаги торговой площадки выросли на 20% и обновили исторические максимумы в районе 140 руб. В данном материале сравним акции Московской биржи с конкурентами и попробуем оценить, остаются ли бумаги привлекательными после прошедшей волны роста.

Почему растем

Для выразительного роста акций Мосбиржи в 2020 г. можно выделить три основных причины.

Во-первых, продолжающийся приток частных инвесторов на фондовый рынок. Снижение процентных ставок по вкладам стимулирует держателей вкладов переводить капитал на биржевую площадку, что позитивно отражается на торговых оборотах и росте комиссионных доходов Мосбиржи. Этот драйвер может оставаться актуальным долго, так как планов по ужесточению монетарной политики в сложившихся макроусловиях нет, а государственная поддержка в сфере повышения финансовой грамотности и популяризация ИИС способны поддерживать переток инвесторов на фондовый рынок.

Во-вторых, финансовые результаты Московской биржи могут улучшиться в 2020 г. из-за ряда факторов. Прежде всего, это приток новых клиентов и, соответственно, увеличение комиссионных поступлений. Второй момент — рост волатильности из-за коронавируса в I полугодии 2020 г. должен также благотворно сказаться на комиссионных доходах биржи. Еще один фактор — отсутствие разовых списаний. В 2019 г. Московской бирже пришлось создавать резерв по факту кражи зерна. Это оказало давление на чистую прибыль. В 2020 г. подобных списаний не ожидается, а значит прибыль и дивиденды торговой площадки вырастут. В совокупности все это позволяет ожидать улучшения финансовых результатов биржи в 2020 г. и роста дивидендов.

Третьим фактором роста акций биржи можно обозначить мягкую денежно-кредитную политику Банка России. В условиях снижения процентных ставок норма доходности снижается, а стабильные дивидендные акции начинают позитивно переоцениваться.

Финансовые результаты могут улучшиться в ближайшее время, негативное влияние коронавируса на деятельность компании не ощущается, наоборот, биржа выигрывает от роста волатильности. Более того, из-за специфики бизнеса торговая площадка в какой-то степени защищена от рисков «второй волны». Все это добавляет инвесторов уверенности в перспективах Мосбиржи и стимулирует покупки.

Тем не менее сильный рост котировок заставляет задуматься, насколько оправдана покупка бумаг на текущих уровнях. Чтобы ответить на этот вопрос рассмотрим акции Мосбиржи в сравнении с конкурентами.

Мосбиржа в сравнении

Относительно конкурентов из развивающихся стран акции Московской биржи выглядят дешево.

По всем отобранным показателям российская торговая площадка выглядит интереснее медианы по выборке. Показатели P/E и дивдоходность за оба рассматриваемых периода являются лучшими среди сравнимых компаний. По показателю рентабельность EBITDA Московская биржа вошла в тройку наиболее привлекательных торговых площадок, по P/BV — в четверку.

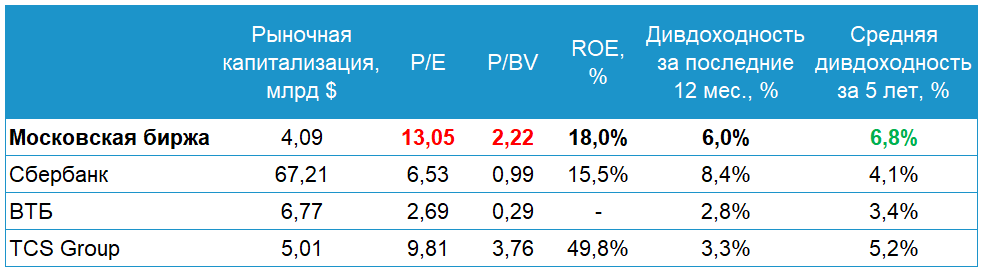

В сравнении с мировыми конкурентами акции Московской биржи выглядят интересными, однако если рассматривать компанию через призму российского финансового сектора, то недооценка становится не столь очевидной.

Мультипликатор P/E завышен относительно российских банков, по P/BV Московская биржа дешевле лишь TCS Group, что связано с тем, что последняя относится к историям роста, а ее ROE превышает аналогичный показатель Мосбиржи в 2,5 раза.

Сильным моментом в кейсе отечественной торговой площадки является высокая средняя дивдоходность за последние 5 лет. Относительно дивидендных перспектив банков в 2020 г. сохраняется высокая степень неопределенности из-за влияния COVID-19 на капитал. Тем не менее, если отбросить этот момент, то дивидендная доходность Сбербанка и ВТБ могла бы превысить показатели Мосбиржи.

Нужно отметить, что сравнение Мосбиржи и банков не вполне репрезентативно, так как специфика их деятельности разная. В то время как банки страдают от роста резервов и давления на капитал, биржа усиливает операционные и финансовые показатели за счет возросшей волатильности на рынках. С этой точки зрения акции Московской биржи можно отнести к защитным активам, тогда как бумаги банков выглядят более интересными в спокойной экономической ситуации.

Подводя итоги

Рост акций Московской биржи в последние недели фундаментально оправдан, ожиданий глубокой коррекции без серьезного ухудшения внешнего фона сейчас нет.

Даже после прошедшей волны роста и обновления исторических вершин акции Московской биржи недооценены в сравнении с мировыми аналогами. Это проявляется как в сравнительной дешевизне по стоимостным мультипликаторам, так и в более высокой рентабельности и дивидендной доходности.

В то же время относительно представителей российского финансового сектора бумаги торговой площадки нельзя назвать дешевыми. Дороговизна отчасти это объясняется защитным профилем биржи, стабильной дивидендной доходностью, более понятными перспективами. Ожидания улучшения финансовых результатов также подстегивают спрос к акциям Мосбиржи и оправдывают ее переоценку относительно российского банковского сектора.

Таким образом, о дороговизне акций биржи говорить не приходится, однако и существенного апсайда к текущим уровням уже нет. Сейчас, когда цена подошла к диапазону 140–150 руб. бумаги выглядят относительно справедливо.

В долгосрочной перспективе потенциал для роста присутствует благодаря продолжающемуся притоку частных инвесторов. Это качественный долгоиграющий драйвер, благодаря которому акции Московской биржи могут продолжить подъем в ближайшие годы.

БКС Брокер