Недивергентная долгосрочная прогностическая модель для капитализации Биткойна на основе остаточного предложения.

Представляю вашему вниманию двухпараметрическую конвергентную долгосрочную прогностическую модель для Биткойна, которая является альтернативой популярной, но математически дивергентной, двухпараметрической модели Stock-to-Flow, основанной на дефицитности. На временном промежутке в 50 лет ценовые прогнозы для биткойна, сделанные в рамках этих моделей, различаются на 12 порядков. Модель будущего предложения (Future Supply model) – это линейная корреляция логарифма капитализации с еще не выпущенным остатком от общего объема эмиссии Биткойна (будущим предложением) в любую из его «эпох».

Математическая форма этой модели по своей природе конвергентна, тогда как Stock-to-Flow является воплощением степенного закона экспоненциального изменения (поскольку Stock-to-flow изменяется экспоненциально с высотой блока), а значит, по определению дивергентной.

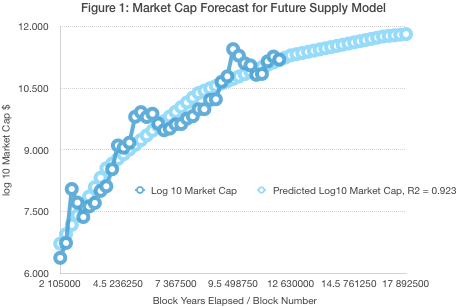

R-квадрат модели будущего предложения на исторических данных составил R² = 0,92 для квартальных интервалов в 13 125 блоков (1/4 блок-года). Остатки ведут себя хорошо, однако имеют положительную асимметрию. Стандартное отклонение для остатков составляет 0,374 в выражении десятичного логарифма, отражая высокую волатильность биткойна.

С параметрами наилучшего соответствия модель сходится к асимптотическому значению капитализации 1,63 триллиона долларов (в долларах 2020 года) и асимптотической цене 77 500 $. Однако эти значения обладают высокой неопределенностью по причине ограниченной истории цены и высокой волатильности биткойна.

К середине 2020-х гг. можно будет легко определить, какая модель является более точной – модель будущего предложения (Future Supply model) или отношения доступного предложения к его приросту (Stock-to-Flow).

Модель Stock-to-Flow от PlanB очень популярна

Дефицитность и безопасность – основные драйверы стоимости биткойна.

Модель Stock-to-Flow (S2F) от PlanB – наиболее популярная прогностическая модель на основе дефицитности для биткойна. Она рассчитывает будущую цену как функцию от коэффициента S2F, возводя последний в третью степень. Коэффициент S2F неуклонно увеличивается с каждым блоком, потому что 1) растет объем доступного предложения относительно текущей награды за блок, и в особенности 2) потому что каждые 210 000 блоков награда за блок для майнеров Биткойна сокращается вдвое. Эти сокращения вдвое награды за блок (халвинги) происходят с интервалом примерно в четыре года.

Преимущество коэффициента S2F состоит в том, что он является опережающим индикатором и обеспечивает относительно долгосрочную перспективу. Он имеет фундаментальное обоснование в виде влияния на стоимость актива увеличивающейся дефицитности и имеет успешный аналог на рынке драгоценных металлов (коэффициент Stock-to-Flow для золота равен примерно 60, и для биткойна после халвинга в мае 2020 г. это значение окажется примерно на том же уровне). S2F-модель демонстрирует хорошую корреляцию с историческими данными и выдержала несколько попыток опровергнуть наличие связи между коэффициентом Stock-to-Flow с ценой биткойна.

Основной недостаток модели заключается в присущей ей по определению дивергентности, потому что цена в ней рассчитывается как (высокая) степень от коэффициента S2F, а тот неуклонно стремится к бесконечности (~2³⁶ при последнем халвинге, после чего – бесконечность). К 2024 году модель уже выйдет на неизведанные уровни, поскольку значение коэффициента S2F превысит 100. Для более поздних блок-эпох прогнозируемая в рамках S2F-модели рыночная капитализация с каждым халвингом увеличивается в 8 раз.

Моделирование дефицита по конвергентной формуле, основанной на остаточном предложении

В этой статье я представляю вашему вниманию альтернативную модель на основе дефицитности, являющуюся функцией только от остаточного предложения. Она рассчитана таким образом, чтобы быть конвергентной в долгосрочной перспективе, с отрицательной корреляцией между оставшимся объемом эмиссии (еще не выпущенными монетами) и капитализацией Биткойна.

Для расчетов мы использовали квартальные данные начиная с блока 105 000, то есть после первых двух блок-лет. Ценовые данные для более раннего периода довольно скудны.

Блок-год представляет собой 52 000 блоков и в среднем примерно на две недели короче года календарного. Продолжительность блок-квартала – 13 125 блоков. К сегодняшнему дню прошло уже почти 12 блок-лет, и следующий халвинг в середине мая этого года ознаменует собой окончание 12 блок-года, а также конец третьей и начало четвертой блок-эпохи.

Мы рассмотрели как степенную, так и экспоненциальную зависимости между рыночной капитализацией и будущим предложением. Модель, основанная на степенной зависимости, или log(капитализация) / log(будущее предложение), является дивергентной, поскольку значение знаменателя стремится к бесконечности (ведь оставшийся объем эмиссии стремится к нулю). Хотя такая модель имеет разумный R² на исторических данных, для момента, когда остаток предложения Биткойна сократится до одного миллиона монет, она прогнозирует капитализацию на уровне 299 триллионов долларов. Это соответствует стоимости всего мирового богатства, а значит, прогноз несостоятелен.

В то же время экспоненциальная зависимость логарифма от капитализации, пропорциональной будущему предложению монет, конвергентна, и наша аппроксимация имеет антикорреляцию -0,96 и R², равный 0,92.

Мы использовали отношение log10 (MC) = b + a*f, где f – это размер будущего предложения в миллионах монет. Вот параметры наилучшего соответствия для линейной регрессии log10(MC) к f на квартальном наборе данных: пересечение b = 12,212 и a = -0.3488 для углового коэффициента (наклона). Параметр b является асимптотическим значением для log10 (капитализация), поскольку f стремится к нулю, и соответствует рыночной капитализации 1,628 трлн долларов. Угловой коэффициент а – это скорость сходимости к этому значению.

Это отношение можно также записать как MC = B*10^(a*f), где B = 10^b, либо как MC = B*exp(c*f), где c = 2,303*a. Следовательно, для параметров наилучшего соответствия, MC = 1,628 триллиона * exp (-0,803 * f).

Рисунок 1: прогноз капитализации в рамках модели будущего предложения

Рисунок 1: прогноз капитализации в рамках модели будущего предложения Наблюдаемое значение параметра наклона a указывает на то, что при каждом сокращении будущей эмиссии Биткойна на миллион монет (и увеличении доступного предложения на миллион биткойнов) капитализация увеличивается в 10^(0,349) = exp(0,803) = 2,23 раза.

На рисунке 1 выше голубым цветом обозначен прогноз капитализации до 17-го блок-года (2027 г. от Р. Х.), а темно-синим – наблюдаемая квартальная капитализация со 2-го блок-года по настоящее время. Прогнозируемая капитализация приближается к 1 триллиону долларов в 2027 году.

И здесь в игру вступает фундаментальная «физика» – вторая производная – поскольку сокращение будущего предложения со временем происходит все медленнее, замедляется и рост рыночной капитализации. Во вторую блок-эпоху будущая эмиссия сокращалась более чем на миллион биткойнов в год. Сейчас же для сокращения будущего предложения на миллион монет потребовалось бы около 8 лет, или две биткойн-эпохи. К 2031 году больше ста лет будет занимать сокращение будущей эмиссии всего на 1/3 миллиона биткойнов. В этой модели рост рыночной капитализации в процентном выражении занимает все больше и больше времени.

Другими словами, когда после халвинга 2024 года темп инфляции упадет ниже 1% (S2F > 100), рыночная капитализация будет уже не так чувствительна к постепенному снижению темпа инфляции. Рынок не будет интересовать текущий темп инфляции в Биткойне – 0,4%, 0,2% или 0,1%. Разница с инфляцией предложения доллара – вот что должно иметь значение, и различие между 0,1% и 0,2% будет очень небольшим в сравнении с инфляцией долларовой денежной массы M2 в размере 5% или 6%. И это значит также, что нам следует воспринимать этот прогноз в текущих значениях доллара 2020 года.

Асимптотическая капитализация для модели будущего предложения в размере примерно 1,6 трлн $ составляет около одной пятой от капитализации золота.

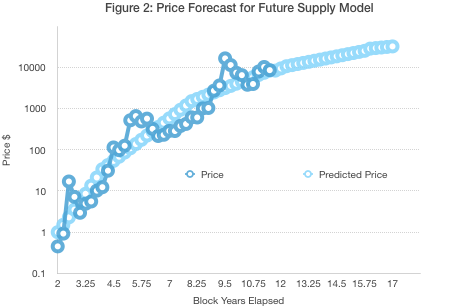

Рисунок 2: ценовой прогноз в рамках модели будущего предложения

Рисунок 2: ценовой прогноз в рамках модели будущего предложения Прогноз капитализации преобразовывался в ценовой прогноз посредством деления на доступное предложение биткойнов в каждой точке графика на рисунке 2. Асимптотическая цена для этой модели капитализации составляет 77 538 $.

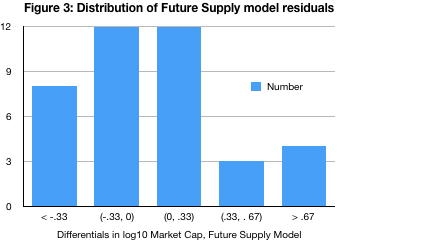

Гистограмма остатков для фактической капитализации за вычетом смоделированной показана на рисунке 3. Остатки распределяются равномерно, с 19 положительными и 20 отрицательными значениями. Стандартное отклонение составляет 0,374 в области log10, что соответствует коэффициенту 2,37 в обоих направлениях. Число точек в выборке из 39, которые превышают одно стандартное отклонение, составляет 14, против ожидаемых ~12,5. Распределение имеет положительную асимметрию при чрезмерных пиковых значениях наблюдаемой капитализации, что вполне ожидаемо для нескольких сильнейших бычьих ралли в истории биткойна.

Рисунок 3: распределение остатков в модели будущего предложения

Рисунок 3: распределение остатков в модели будущего предложения Однако Биткойн имеет довольно скромную ценовую историю для ее экстраполирования – у нас есть только 39 точек квартальных данных. Если посмотреть на подмножества данных, то обнаруживается значительная изменчивость в подбираемых параметрах a и b. Если исключить первую треть точек данных, то асимптотический ценовой прогноз снизится до 48 321 $, а R² составит всего 0,69. В частности, вторая блок-эпоха, с 4 по 8 блок-годы, имеет меньший наклон и гораздо меньшую прогнозируемую асимптотическую цену – всего 8766 $ – только для этой части данных, тогда как третья (еще не завершившаяся) блок-эпоха дает асимптотическую прогнозируемую цену 416 056 $.

Как это обычно бывает с моделями, здесь нужно больше данных, и только время покажет, насколько полезной модель останется в будущем.

Сравнение моделей будущего предложения и S2F

Давайте проведем сравнение между математически конвергентной моделью будущего предложения и математически дивергентной моделью Stock-to-Flow.

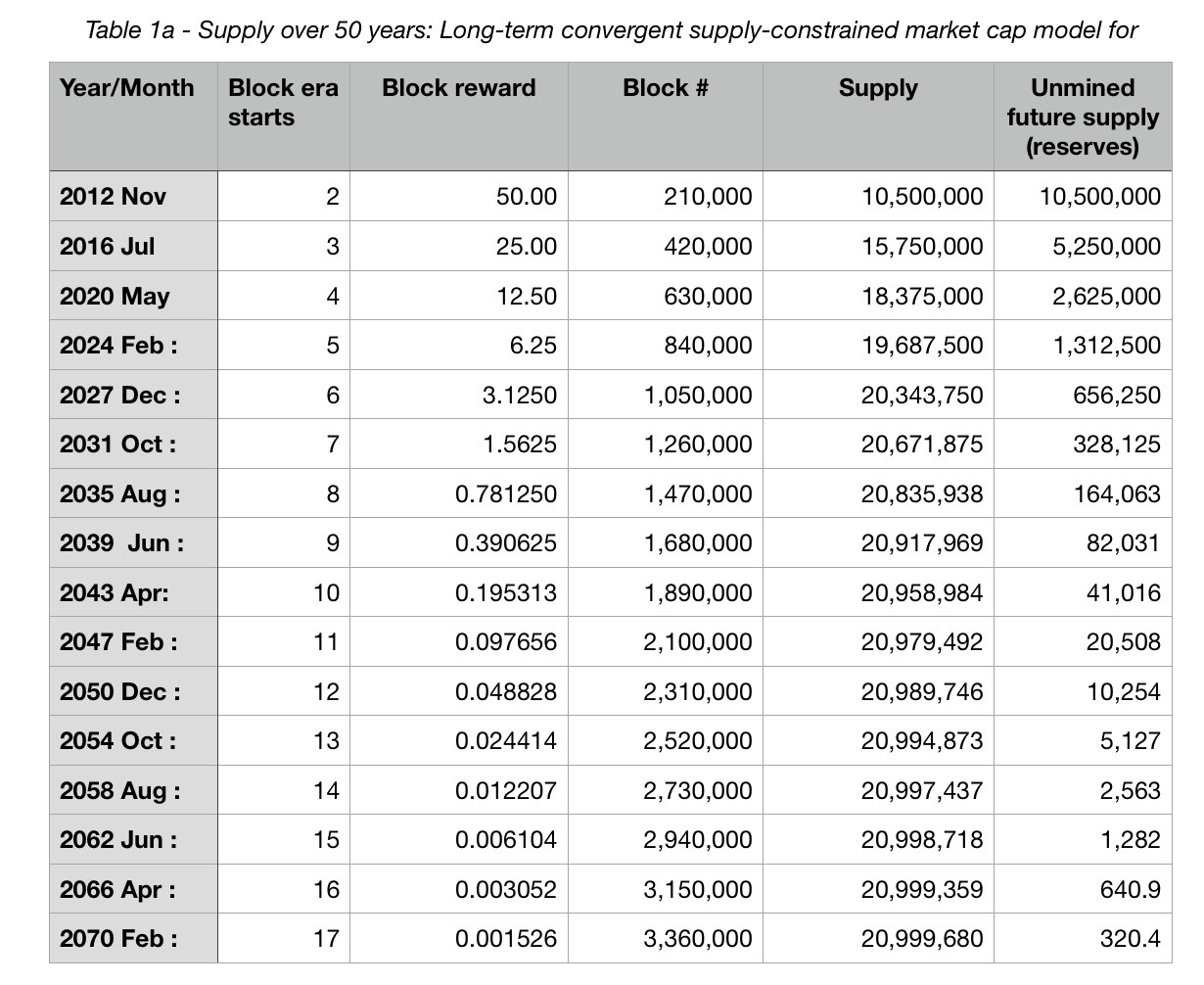

Таблица 1а — предложение на протяжении 50 лет: долгосрочная конвергентная основанная на предложении модель капитализации Биткойна

Таблица 1а — предложение на протяжении 50 лет: долгосрочная конвергентная основанная на предложении модель капитализации Биткойна В таблице 1 (а, б) показан прогноз для долгосрочной конвергентной модели будущего предложения. В таблице 1а выше мы приводим начало каждой блок-эпохи в течение следующих пятидесяти лет, размер награды за блок, текущее предложение для каждой блок-эпохи и оставшийся объем эмиссии (будущее предложение) для Биткойна. Это в чем-то похоже на существующие золотые резервы. Разница в том, что новые золотые резервы постоянно обнаруживаются либо разрабатываются, тогда как объем будущей эмиссии Биткойна полностью предопределен.

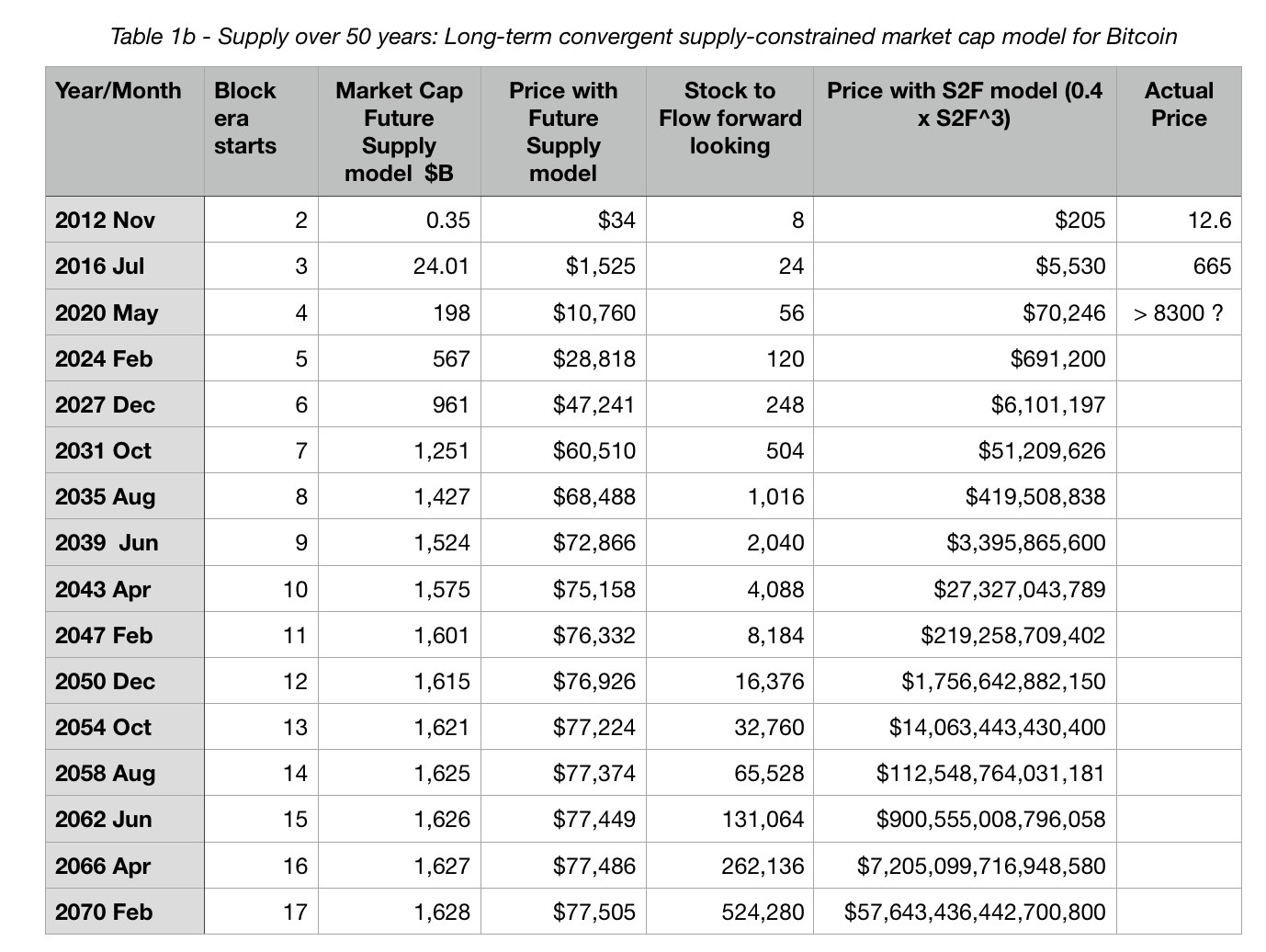

В таблице 1б мы приводим прогноз капитализации и цены биткойна, полученные с помощью модели будущего предложения (цена = капитализация / запасы или доступное предложение). Обратите внимание, как быстро растут прогнозируемые значения в первые несколько халвингов, достигая почти триллиона долларов к концу 2027 или началу 2028 года. Но после этого требуется еще три халвинга, чтобы достичь 1,5 трлн долларов, а затем модель сглаживается до асимптотического значения 1,628 трлн $.

Таблица 1б — предложение на протяжении 50 лет: долгосрочная конвергентная основанная на предложении модель капитализации Биткойна

Таблица 1б — предложение на протяжении 50 лет: долгосрочная конвергентная основанная на предложении модель капитализации Биткойна Прогнозируемая в долгосрочной перспективе цена для модели будущего предложения примерно соответствует прогнозу модели S2F для начала 2020-х гг., однако никогда не превышает 100 000 $ для регрессии на полном наборе данных. Однако, поскольку коэффициент ценовой волатильности составляет больше двух (одно стандартное отклонение), эта условная граница в 100 000 $ вполне может преодолеваться время от времени.

В таблице 1б приводится также значение Stock-to-Flow для каждой эпохи. Прогнозируемое значение S2F задается тождеством 4*(2^E-2), где E – это блок-эпоха, указанная во втором столбце.

И мы приводим также цену, прогнозируемую по формуле 0,4 * S2F³ из оригинальной статьи (перевод здесь) PlanB об S2F-модели от марта 2019 года. Он опубликовал также другой вариант модели на основе годовых данных и со степенным индексом 3,3; эта версия модели прогнозирует еще более резкий рост. Капитализация представляет собой практически прямую линию на полулогарифмическом графике цены к блок-эпохе; для более позднего периода прогнозируемые цена и капитализация с каждой новой блок-эпохой увеличиваются в 8 раз.

Мы видим, что модель S2F становится нереалистичной уже в текущем десятилетии, поскольку прогнозируемая цена еще до конца декады превышает 10 миллионов долларов, а значит, рыночная капитализация превышает 200 триллионов долларов, или стоимость всей недвижимости на планете.

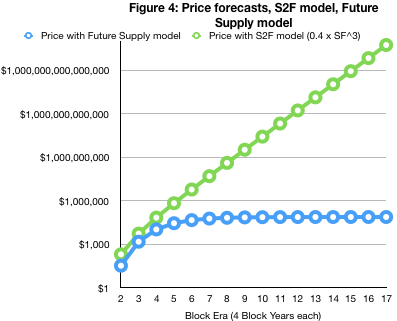

Рисунок 4: ценовые прогнозы, полученные в рамках моделей S2F и будущего предложения

Рисунок 4: ценовые прогнозы, полученные в рамках моделей S2F и будущего предложения На рисунке 4 показан прогноз цены на следующие 50 лет (до 17 блок-эпохи, которая наступит в 2070 году), полученный с помощью моделей S2F и будущего предложения. К наступлению 17 блок-эпохи предсказания моделей расходятся на 12 порядков. Прогнозируемая в рамках S2F-модели цена превышает 1 миллиард долларов к началу 9 блок-эпохи и 1 триллион долларов к началу 12 блок-эпохи. На практике к середине 2020-х гг. можно будет легко определить, какая из двух моделей ближе к реальности.

Ограничения модели

Как я уже писал выше, в параметрах, подходящих для модели будущего предложения, есть существенная неопределенность.

Модель будущего предложения никак не учитывает инфляцию предложения доллара США. Если инфляция потребительских цен составляет около 2%, то денежная база M2 растет примерно на 5–6 % в год. Так что прогноз рыночной капитализации следует воспринимать как деноминированный в долларах 2020 года. Например, если денежная база M2 в следующие 15 лет вырастет на 5%, долларовая денежная масса удвоится, и прогноз на 2035 год составит 3 трлн в долларах 2035 года.

Модель также явно не учитывает варианта прорывного принятия, хотя она косвенно отражает исторически растущее число пользователей и ходлеров Биткойна. Если центральные банки начнут добавлять Биткойн в свои резервы, или если золото уступит Биткойну статус средства сохранения стоимости по умолчанию, то капитализация Биткойна может приблизиться к чему-то сопоставимому с общей стоимостью золота (8 трлн $) или даже с некоторой долей от мировых валютных резервов (20 трлн $).

Идея капитализации Биткойна, сопоставимой со стоимостью общего мирового богатства (300 трлн $), представляется мне совершенно неразумной, учитывая как результаты конвергентной модели, так и то, что для выражения всего мирового богатства не требуется денежная масса. Денежная масса должна поддерживать оборот ВВП, и действительно, глобальная денежная масса (наподобие М2) и глобальный ВВП примерно сопоставимы и составляют около 90 триллионов долларов. Резервные деньги – это малая часть общей денежной массы.

Заключение

Успешная на сегодняшний день модель Stock-to-Flow от PlanB предсказывает, что один биткойн будет стоить более 1 триллиона долларов к 2050 году и более 1 квадриллиона долларов к 2070.

Очевидно, что для долгосрочного прогноза нам нужна более реалистичная модель, и поэтому я предлагаю вашему вниманию модель будущего предложения. Ее преимущества заключаются в том, что она также основана на дефиците, на исторических данных она ведет себя сравнимо с моделью Stock-to-Flow, и при этом она остается конвергентной даже к концу этого столетия. Кроме того, она очень проста, принимая всего два параметра, имеет предельную рыночную капитализацию и сохраняет сходимость при сокращении эмиссии.

Такое замедление роста цены и снижение волатильности, как будто, полностью соответствует видению Сатоши стабильных глобальных денег, которые могут выступать в качестве децентрализованного резерва для будущей масштабируемой системы платежей. Решения второго уровня и сайдчейны повысят масштабируемость основного блокчейна.

Более совершенная версия модели будущего предложения должна будет учитывать инфляцию денежной массы доллара, а возможно, и допускать параметризацию темпов принятия Биткойна. Но под принятием я имею в виду не частое использование для мелких расчетов (высокая оборачиваемость скорее снижает стоимость), а готовность людей держать в Биткойне свои резервы и сбережения, используя его в качестве средства сохранения стоимости.

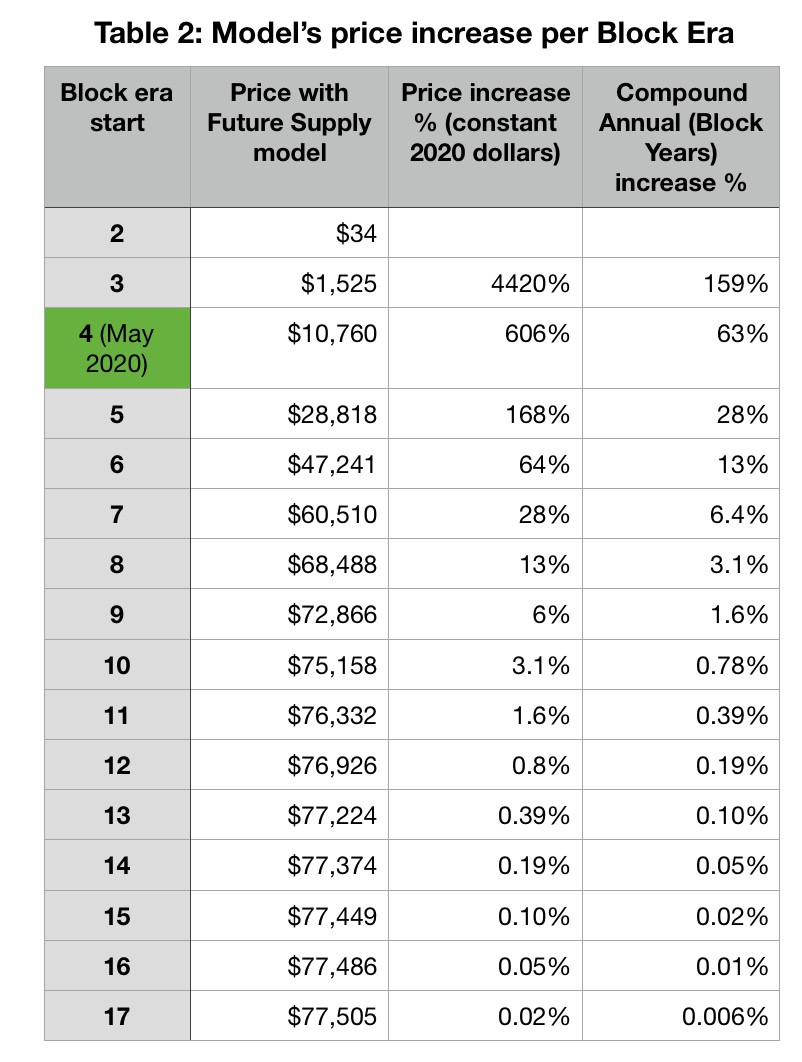

Мои извинения тем, кто в следующем десятилетии надеется увидеть BTC за миллион долларов, но и в новой модели прогнозируемая доходность до начала 8 блок-эпохи в середине 2030-х по-прежнему представляется исключительно благоприятной. Так что продолжайте откладывать сатоши. В таблице 2 ниже представлена ожидаемая доходность в процентном выражении по блок-эпохам и блок-годам.

Это по-прежнему самые твердые деньги из когда-либо созданных. Биткойн – это средство сохранения стоимости, альтернатива деньгам, так что он и должен стремиться к стабильности. Если доллар остается глобальной резервной валютой (возможно, одной из нескольких), то стоимость биткойна в долларах должна отражать относительные темпы инфляции и относительные процентные ставки (поскольку Биткойн тоже развивает кредитную экономику).

Таблица 2 — увеличение цены модели за блок-эпоху

Таблица 2 — увеличение цены модели за блок-эпоху К середине 2020-х, я думаю, мы ясно увидим, какая модель окажется более приближенной к реальности – эта или Stock-to-Flow.

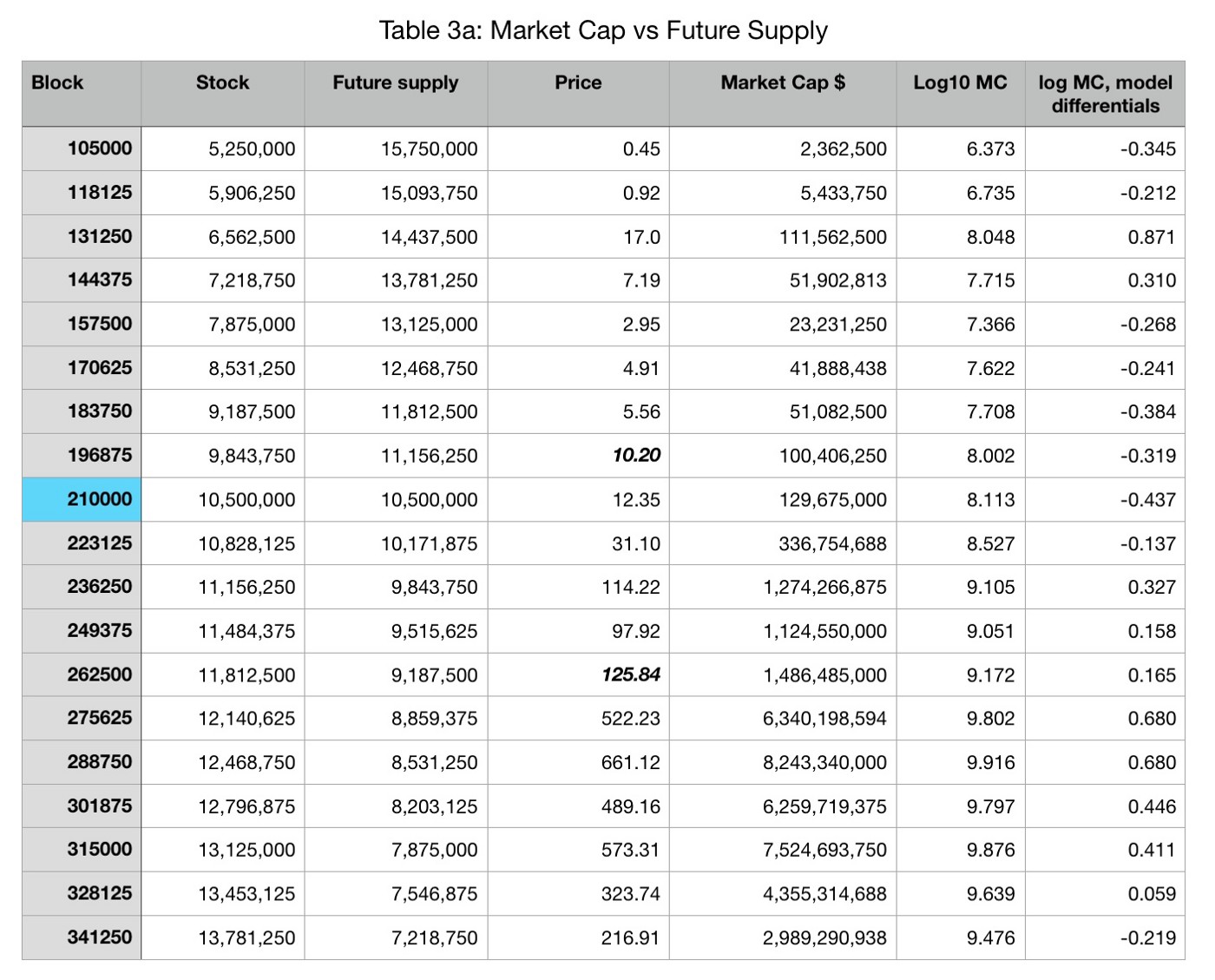

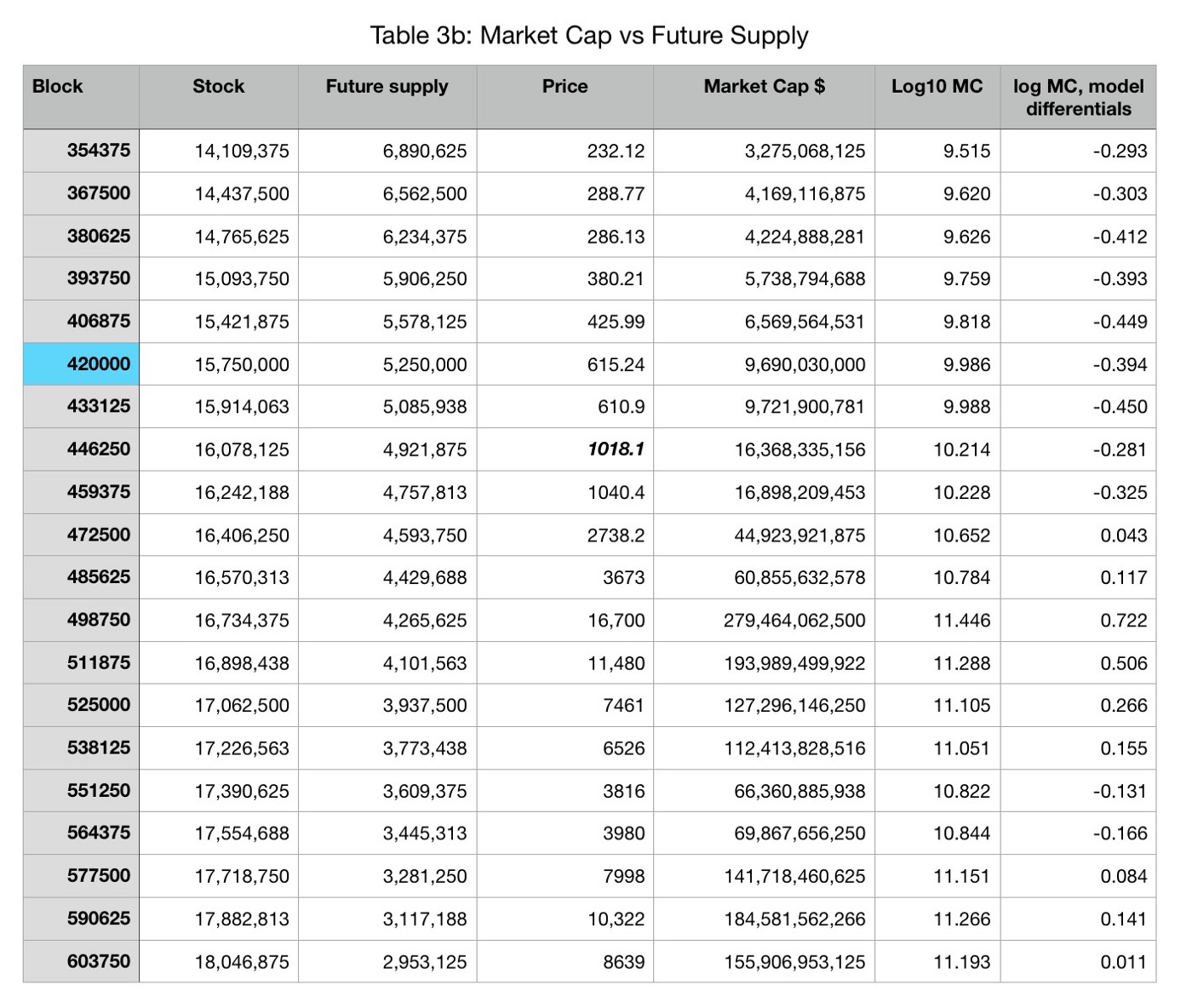

Приложение: квартальные данные

Это таблицы с данными, лежащими в основе модели будущего предложения. В последней колонке в таблицах 3а и 3б ниже приведена разница между наблюдаемой и смоделированной капитализацией. (Log10 прогнозируемой капитализации = log10 наблюдаемой капитализации минус дифференциал.)

Таблица 3а — рыночная капитализация и будущее предложение

Таблица 3а — рыночная капитализация и будущее предложение  Таблица 3б — рыночная капитализация и будущее предложение

Таблица 3б — рыночная капитализация и будущее предложение

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.