Рынок микрофинансового кредитования существует чуть ли не дольше, чем система банковских кредитов. В отличие от «старшего брата» в лице банковского кредита, микрофинансовые займы позволяют потребителю быстро и удобно получить требуемую ему относительно небольшую сумму под текущие нужды. При этом он освобождается от необходимости сбора множественных документов и прохождения проверок. Сейчас в большинстве случаев от заёмщика требуется лишь документ, удостоверяющий его личность.

Как это ни удивительно, данный рынок и сами МФО активно развиваются по всему миру. Например, возьмём Россию. Суммарные портфели МФО на территории РФ на 1 января 2017 года составили около 37 млрд рублей. Стоимость портфелей трёх основных игроков рынка по статистике за 2016 год превышают 18 млрд рублей. С полным отчётом о деятельности микрофинансовых организаций в стране можно ознакомиться в соответствующем обзоре ключевых показателей от Центрального Банка РФ. Если сжать этот документ до нескольких строк, то мы получим следующее: на общем фоне стагнации рынка потребительского кредитования в РФ, МФО и ломбарды пользуются стабильной популярностью у населения, а количество выданных займов и вовсе выросло по сравнению с IV кварталом 2015 года.

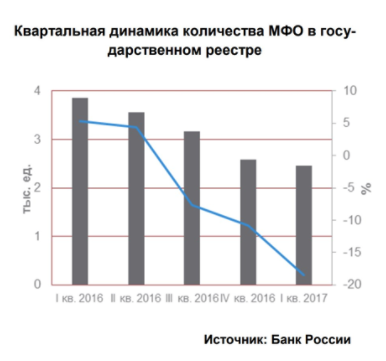

По мнению любого правительственного регулятора, деятельность любой МФО сопряжена с высокими рисками. Микрофинансовые организации выдают займы при минимальном количестве информации о заёмщике, что впоследствии приводит к огромному по сравнению с банковским кредитованием проценту невозвратов. Об этом свидетельствуют и данные Центробанка: при том, что за 2016 год объем выданных займов вырос, количество МФО в стране сократилось с почти четырёх до двух с половиной тысяч.

Это свидетельствует о том, что на рынке микрофинансового кредитования выживают только сильнейшие игроки, имеющие запас «прочности».

Уход МФО в онлайн

Одной из стратегий развития и существования микрофинансовых организаций в рамках текущей экономической ситуации стал уход этого бизнеса в онлайн-сегмент. Всё достаточно очевидно: проникновение пластика в повседневную жизнь потребителей становится всё больше и больше. Стабильно банковскими картами и платежами в сети пользуется около трети населения Российской Федерации. Пока статистика не такая радужная, как в высокоразвитых странах, однако определённая тенденция ухода к безналу в стране и регионе в целом налицо.

Для выживания и наращивания аудитории, МФО пришлось войти и в онлайн-сегмент. Сейчас основные игроки рынка имеют онлайн-сервисы по выдаче займов с переводом на банковскую карту заявителя. Подобная схема сопряжена с определёнными рисками, но помогает охватить новую часть аудитории, для которой онлайн-займ психологически проще, чем поход в контору или ломбард.

По последней статистике ЦБ РФ, «объем краткосрочных микрозаймов с учётом краткосрочных онлайн-микрозаймов за год увеличился на 69,1% (до 106,1 млрд рублей)». Это свидетельствует о том, что рынок микрозаймов разделился: часть аудитории осталась в офлайне и посещает конторы, для того чтобы получить деньги на текущие расходы, другие же предпочитают привлекать заёмные средства при помощи онлайн-сервисов. Учитывая всепроникающую природу информационных технологий, можно заявить, что этот сегмент рынка кредитования населения будет только расти. Нельзя игнорировать и тот факт, что популярность микрозаймов растёт пропорционально ухудшению общего благосостояния населения и напрямую зависит от экономической ситуации в стране. Пока банковские кредиты будут оставаться дорогими, микрозаймы продолжат свой рост.

Явление блокчейн-экономики

Изначально технология блокчейна позиционировалась её создателем, Сатоши Накамото, как финансовый инструмент нового поколения. Прошло менее десяти лет, и блокчейн стал применяться повсеместно: наравне с криптовалютами, как первой – биткоином, так и прочими, специалисты области создали новые возможности для применения этой технологии.

Всё большую популярность набирают смарт-контракты на базе блокчейна, а также системы расчёта и учёта с применением данной технологии. При всех её недостатках, она отлично подходит для ведения статистики (из-за своей прозрачности) в разрезе транзакций и финансовых операций. Сейчас многие крупные фонды и банки занимаются внедрением блокчейна для ведения учёта и обеспечения межбанковских транзакций, что позволяет исключить несколько звеньев из этой цепи и сделать процесс более прозрачным. В тоже время у блокчейна есть и более простое применение: если совместить его транзакционный потенциал с механизмами криптовалют, то можно получить эффективный инструмент выдачи займов и кредитов. Именно по этой причине технологию окрестили, в своё время, «убийцей современной банковской системы».

Наиболее прозрачным и очевидным способом применения блокчейна в этой сфере является именно выдача кредитов и займов. Сама архитектура системы подталкивает к этому, позволяя получить прозрачную картину по движению средств и при этом вести ясную и чёткую кредитную историю конкретных заёмщиков, если отказаться от модной парадигмы полной анонимности и использовать реальные идентификационные данные. При этом блокчейн позволяет работать как с криптовалютами, которые сейчас показывают взрывной рост, так и с привычными, фиатными денежными знаками.

Займы в фиате и криптовалюте на примере проекта Inspeer

За годы существования блокчейн-технологии, она обзавелась множественными сервисами, биржами, кошельками и платформами, однако популярного, прозрачного и понятного обывателю механизма получения займов всё ещё нет. Сейчас данный рынок только начинает своё формирование. Мы уже имеем выбор в области хранения и обмена криптовалют, но пока их не так много в области заимствования средств. Одним из альтернативных вариантов, использующих модель МФО в области блокчейн-технологий и криптовалют, является, к примеру, проект Inspeer.io.

Inspeer.io – это блокчейн-проект по созданию организации по выдаче микрозаймов и кредитов пользователям РФ и других европейских государств на основе существующей практики МФО с использованием как фиатных, так и криптовалют. При этом на вооружение берутся как практики МФО, так и практики банковских структур. От МФО проект берет быструю выдачу займа с минимальным количеством данных со стороны потребителя, а от банков – формирование индивидуальной процентной ставки и анализ платёжеспособности.

Возможным это стало благодаря двум технологиям: кредитному скорингу и машинному обучению. Сейчас займы выдаются всем и без разбора, а возможные риски невозврата недобросовестными заёмщиками оплачиваются теми, кто вовремя возвращает займы, так как эти потери закладываются в процентные ставки и «размазываются тонким слоем» по всем клиентам. Налицо несправедливость: дисциплинированным и честным заёмщикам приходится платить и за тех, кто деньги возвращать не собирается.

Кредитный скоринг – явление не новое. Это система оценки платёжеспособности заёмщика, которая основана на расчёте целого ряда показателей с использованием статистических методов. Подсчёт кредитоспособности клиента происходит через заполнение им некоторой анкеты, исходя из ответов в которой считается платёжеспособность клиента на базе статистики. Эта система активно используется в потребительском кредитовании в США на протяжении многих лет.

Но скоринг нельзя назвать гибким инструментом. Поэтому команда Inspeer наравне с ним подключает к работе и современные технологии, конкретно – машинное обучение. Всё вместе это даёт систему InsCore – оценочную модель, состоящую из 1000 карточек, анализ которых проводится на основе 20 000 различных предикторов и переменных из традиционных и альтернативных источников. Подобный подход позволит снизить процентную нагрузку на добросовестных заёмщиков, сделать условия займов для них более привлекательными. При этом разработанная Inspeer система не увеличит сроков выдачи и рассмотрения займа: весь процесс будет занимать около 10 минут, так как обработка данных о заёмщике производится в автоматическом режиме.

Основатели проекта – не новички на рынке МФО и обладают необходимой компетенцией в данном вопросе. Основой для Inspeer стала микрофинансовая организация LightFin.ru, которая успешно работает на рынке микрокредитования РФ и на базе которой были применены и протестированы некоторые решения для Inspeer. Именно в рамках проекта LightFin.ru была отработана система рассмотрения заявки и выдачи займа за рекордно быстрые 1,5 минуты, причём без участия сотрудников организации. При поступлении заявки на займ через LightFin.ru, система обрабатывает полученные данные и проводит оценку платёжеспособности. Анализируются следующие данные о заявителе: ФИО, место проживания и прописки, данные о контактных лицах заявителя. Этой информации достаточно для того, чтобы автоматическая система Lightfin смогла сформировать профиль заявителя и принять решение о выдаче займа. В рамках проекта Inspeer она будет усовершенствована, а больший объём обрабатываемых данных на базе анкеты и увеличение мощностей машинного обучения позволит формировать более чёткий портрет потенциального клиента, в результате предлагая для него индивидуальные условия по займу.

Ещё один немаловажный факт – это организация P2P-системы, то есть предоставление возможности держателям криптовалют зарабатывать не только спекулятивно-биржевым методом, но и через кредитование других участников рынка. Сейчас финансовое вхождение частного лица в структуру классического МФО через предоставление средств на выдачу займов практически невозможно. Немалую роль в этом ограничении играет непосредственно регулятор в лице ЦБ РФ, который накладывает ограничения на подобный способ привлечения капитала. Технология блокчейна и структура проекта Inspeer позволяют проводить эту операцию не только прозрачно и безопасно, но при этом и максимально просто. Таким образом, проект решает сразу несколько вопросов:

- повышает свою популярность в криптовалютном сообществе;

- создаёт новый инструмент заработка для держателей криптовалюты;

- как следствие – увеличивает собственную капитализацию, стабильность и возможности в сфере кредитования.

Необходимо понимать, что современная маркетинговая парадигма требует от МФО быстрого и комфортного принятия решения. При этом у любого гражданина РФ фактически существует универсальный документ – паспорт, оттолкнувшись от данных из которого можно составить портрет заявителя. Именно по паспортным данным сервис Inspeer, в первую очередь, и будет «подтягивать» информацию от своих партнёров и из открытых источников (например, Госуслуги и базы приставов) для дальнейшей обработки системой машинного обучения.

Подобный подход обеспечивает не только индивидуальную и быструю работу с каждым конкретным клиентом, но и способствует повышению информационной безопасности. Анализ персональных данных системой машинного обучения позволяет выявить, говорит ли заявитель правду, предоставляет ли он реальные данные, числится ли как неплательщик в каких-либо базах и стоит ли вообще иметь с ним дело и выдавать ему займ. Направлено всё это на борьбу с изощрёнными мошенниками, которые пытаются обмануть саму систему выдачи займов, предоставляя недостоверную информацию и используя инструменты, которые не позволяют отследить конечного получателя средств (такие как виртуальные карты или неподтверждённые счета в системах электронных денег). Конечно, ни одна система не может уберечь от недобросовестного заёмщика, который одновременно предоставляет о себе реальные сведения, но возвращать займ не собирается, но это входит в перечень ожидаемых рисков для любой кредитной организации.

Если резюмировать, то цель проекта – создать комфортный инструмент кредитования с использованием достижений и опыта в области машинного обучения и обработки статистических данных. Основной областью работы считается микрофинансирование с помощью криптовалют, но в планах есть и реализация виртуальных платёжных и кредитных карт, что только увеличит комфорт пользователей при использовании сервиса.

Согласно дорожной карте, в зависимости от объёма привлечённых на ICO средств, Inspeer будет иметь различный масштаб. Так, при преодолении порога сборов в $2 млн., Inspeer начнёт выдачу займов и выпуск виртуальных карт на территории РФ и Эстонии. Для $6 млн. – открытие площадки в Испании и выпуск пластиковых карт, а если сборы превысят $30 млн., проект займётся кредитованием малого и среднего бизнеса, который сейчас также испытывает трудности с привлечением средств классическими банковскими методами. Объем заявленных в ходе сборов средств позволит команде Inspeer не только реализовать заявленную систему микрокредитования, но и поможет сформировать портфель, который обеспечит выживание МФО на начальном этапе его существования. Сейчас крупнейшая в РФ МФО имеет портфель микрозаймов на сумму более 10 млрд. рублей, то есть более $16 млн. Даже при минимальных сборах в $2 млн., Inspeer сможет успешно работать на данном рынке, а изначальная ориентация на держателей и пользователей криптовалют позволит избежать прямой конкуренции с существующими классическими МФО.

В ходе грядущего ICO будет эмитировано 50 млн. токенов, все нераспроданные в ходе ICO монеты в последующем будут уничтожены. Стоимость одного токена INSP на старте торгов будет равняться $1, в дальнейшем рыночная стоимость монеты будет определена на бирже самими участниками с помощью рыночных механизмов спроса-предложения. Старт торгов токена INSP намечен на ноябрь 2017 года.