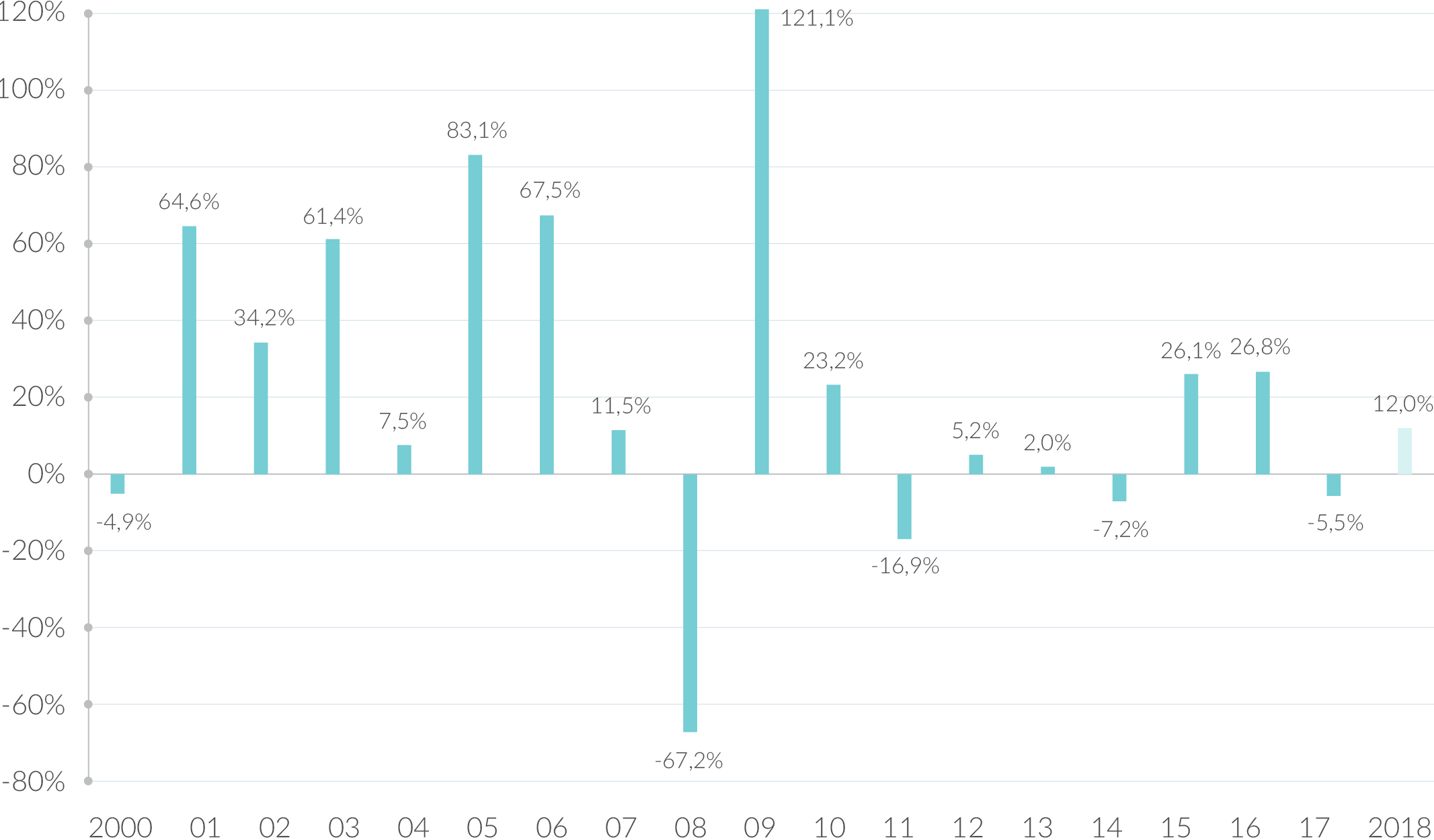

В 2018 году на мировых фондовых площадках наблюдалось большое количество негативных событий и потрясений: введение нескольких пакетов антироссийских санкций, валютные колебания, высокая волатильность нефтяных котировок, ужесточение риторики ФРС США, замедление темпов глобального экономического роста, давление на развивающиеся рынки и торговые конфликты. Несмотря на это, годовая доходность индекса МосБиржи достигла 12%.

Годовая доходность индекса МосБиржи с 2000 по 2018 гг.

Источник: Московская Биржа (данные на 28 декабря), расчет QBF

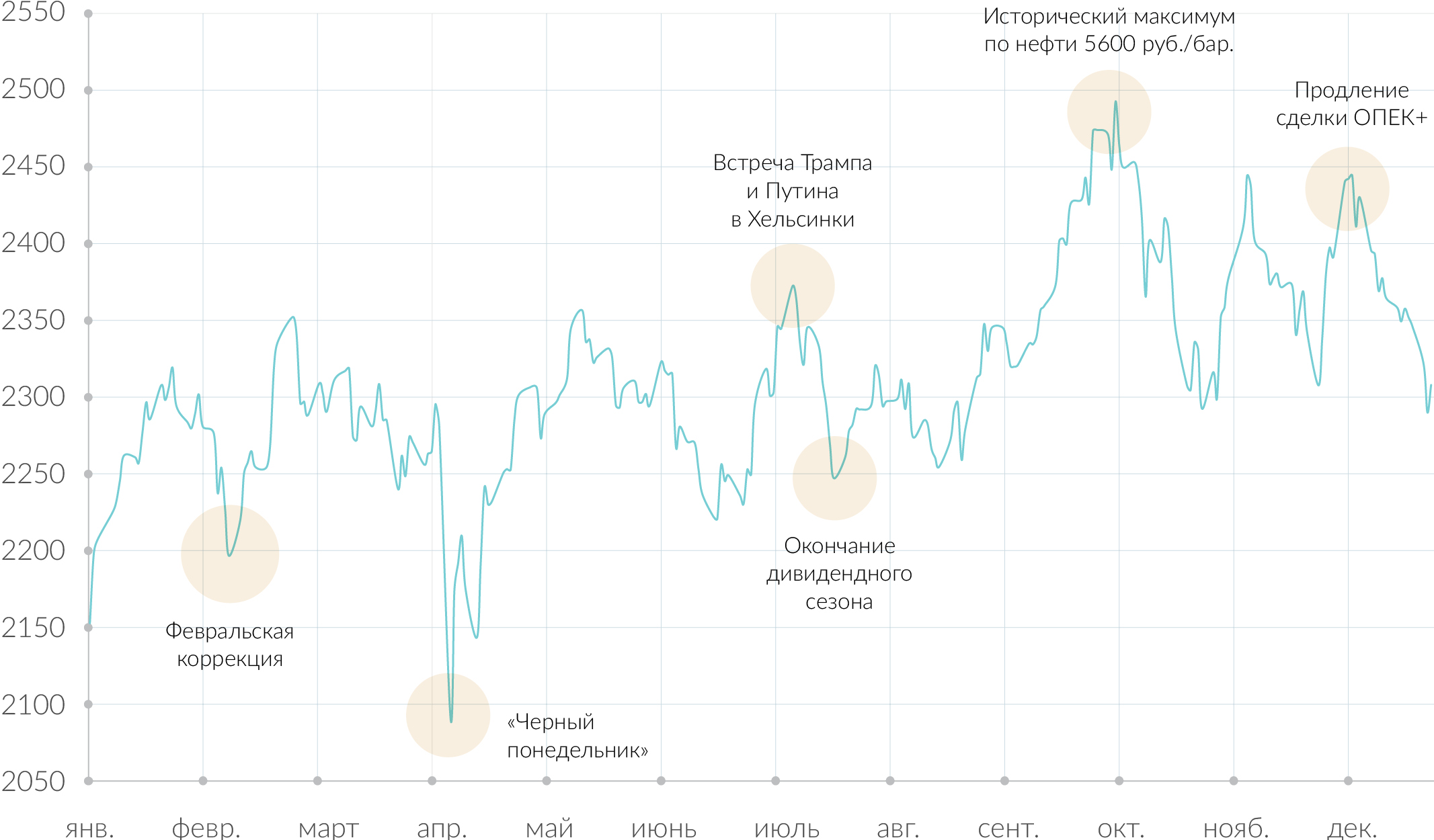

Российский рынок начал 2018 год на мажорной ноте и только за первый месяц вырос на 8,5%. Однако уже в начале февраля рост рынка замедлился, и индекс МосБиржи растерял часть потенциала на фоне коррекции на западных площадках. 5 февраля 2018 года индекс Dow Jones опустился на 1175,21 пункта, что стало максимальным падением в пунктах в рамках одного дня за все время наблюдения индекса. В свою очередь, индекс волатильности VIX за один день продемонстрировал рекордный за всю историю рост на 115%. В совокупности за первые 9 дней февраля американский индекс S&P 500 снизился на 7,2%, в то время как российский рынок – лишь на 4,1% за счет поддержки со стороны растущих цен на нефть.

18 марта состоялись выборы президента России, по итогам которых Владимир Путин был избран на второй срок. Также в марте рейтинговое агентство S&P повысило суверенный рейтинг РФ до «BBB-» со стабильным прогнозом. 9 апреля стало «черным понедельником» для российского фондового рынка, когда США ввели санкции против 14 российских бизнесменов и 17 чиновников. За один день индекс МосБиржи просел на 8,3%. Наиболее негативное влияние от введенных мер испытали компании «En+», «Русал», «Полюс золото», а также крупнейший банк страны «Сбербанк», поскольку он является кредитором большинства компаний, попавших в санкционный список. Однако к концу апреля индексы уже восстановились и продолжили покорять максимумы.

16 июля состоялась первая встреча Дональда Трампа и Владимира Путина в Хельсинки, которую оба лидера назвали продуктивной. 24 июля в третьем чтении Госдума приняла закон о повышении НДС до 20% с 1 января 2019 года. В результате данного нововведения ЦБ РФ прогнозирует, что инфляция в России в 2019 году может повыситься до 5,5% годовых. Также 24 июля был принят законопроект о налоговом маневре в нефтяной отрасли. Согласно тексту документа, с 2019 по 2024 гг. экспортная пошлина на нефть и нефтепродукты снизится с текущих 30% от цены нефти до нуля, а НДПИ соразмерно вырастет.

Перенос налоговой нагрузки из экспортных пошлин в НДПИ позволит увеличить налогооблагаемую базу и принесет госбюджету дополнительные доходы в размере 1,6 трлн руб. в течение последующих 6 лет. Однако последствия для бизнеса могут быть неоднозначными, поскольку налоговая реформа лишает НПЗ таможенной субсидии, вследствие чего снижается чистая рентабельность нефтепереработки.

Динамика индекса МосБиржи в 2018 году

Источник: Московская Биржа (данные на 26 декабря), расчет QBF

В конце июля подошел к концу дивидендный сезон, когда компании выплачивали дивиденды по итогам 2017 года. В этом году дивидендный сезон в России принес инвесторам одни из самых высоких дивидендов за последние годы. Дивидендная доходность индекса МосБиржи с мая по июль 2018 года составила 3,9%, а годовая доходность превысила 5%. Из 52 компаний, выплачивавших дивиденды, 17 компаний закрыли дивидендный гэп в первые два торговых дня после отсечки, и еще 16 компаний – до середины сентября. 9 августа помощник президента Андрей Белоусов предложил план по изъятию сверхдоходов у компаний металлургического, горнодобывающего и химического секторов, что негативно отразилось на котировках акций компаний.

Тем не менее инициатива не была принята в том виде, в котором она была предложена. 8 и 27 августа вступили в силу новые антироссийские санкции на госдолг и поставки товаров и оборудования двойного назначения из США, но рынок никак не отреагировал на эти новости, поскольку ожидаемые события уже были заложены в цене индекса.

В начале октября индекс МосБиржи достиг исторического максимума выше отметки 2500 пунктов на фоне удорожания нефти до рекордных 5,6 тыс. руб. за баррель. Одновременно с этим 9-10 октября на американских площадках наблюдалась коррекция в результате ужесточения денежно- кредитной политики ФРС и роста доходности 10-летних гособлигаций США до максимума за последние 7,5 лет в 3,26% годовых. Косвенными причинами краткосрочной просадки также стали опасения относительно торговых противоречий между КНР и США и снижение прогноза роста мировой экономики в 2018-2019 гг. на 0,2 п.п. до 3,7% в год.

Российский рынок за этот период отметился умеренной просадкой, показав себя лучше американских и европейских индексов. 4 ноября США ввели ограничения на экспорт иранской нефти, но это практически не отразилось на динамике цен на «черное золото». 30 ноября - 1 декабря проходил саммит G20 в Аргентине, в рамках которого Пекин и Вашингтон договорились об отсрочке повышения таможенных пошлин на китайские товары на сумму $200 млрд с 10% до 25% на 90 дней. 5-7 декабря проходил саммит стран-участниц ОПЕК, по итогам которого было принято решение продлить сделку ОПЕК+ на следующие полгода и сократить добычу нефти на 1,2 млн баррелей в сутки, чтобы не допустить избытка предложения нефти на рынке и поддержать цены на углеводороды.

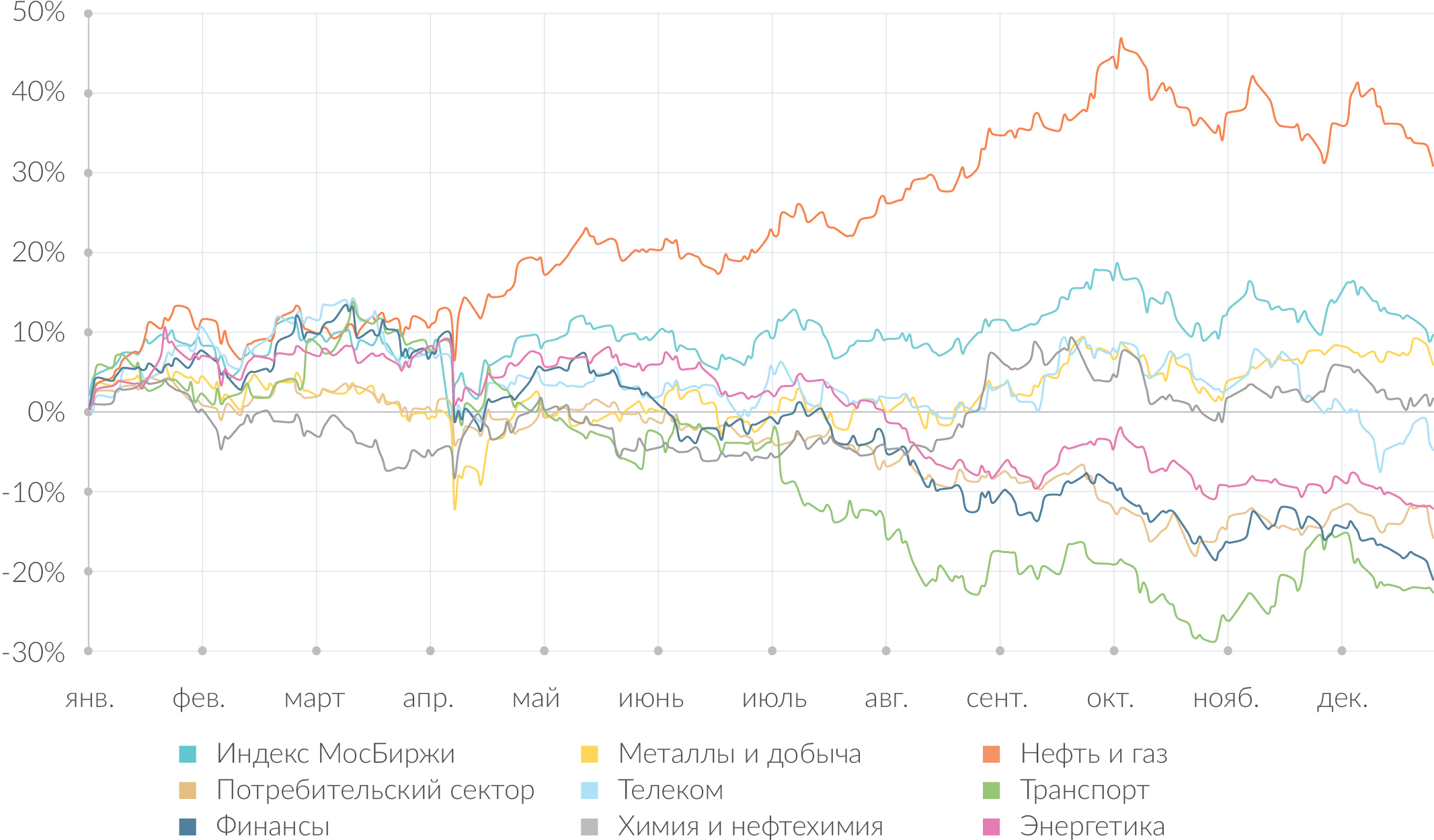

Динамика отраслевых индексов МосБиржи в 2018 году

Источник: Московская Биржа (данные на 26 декабря), расчет QBF

В разрезе секторов лучше индекса МосБиржи оказались только компании нефтегазового сектора благодаря росту нефтяных котировок с января по октябрь на 25,7%. Так, акции «Лукойла», «Роснефти», «Газпрома», «Газпром нефти» и «Новатэка» выросли в среднем на 35-40%. По итогам года доходность индекса ММВБ Нефть и газ составила больше 30%. Также на положительной территории завершают год большинство металлургов: «Алроса», «Норильский никель», «Полюс золото», «Северсталь» и «НЛМК». Основным драйвером роста акций экспортоориентированных металлургических компаний стало ослабление рубля на 21% за год, которое способствовало улучшению финансовых показателей, что, в свою очередь, позволило компаниям выплатить рекордные дивиденды летом 2018 года.

По итогам года доходность индекса ММВБ Металлы и добыча достигла 5%. Компании химического сектора продемонстрировали годовую доходность на уровне 3%. Остальные отраслевые индексы завершили год в красной зоне. Транспортный сектор просел на 20-25%, повторяя динамику акций «Аэрофлота», которые падали на фоне растущей нефти. Финансовый сектор вторую половину года находился под давлением на фоне введения санкций на российский госдолг.

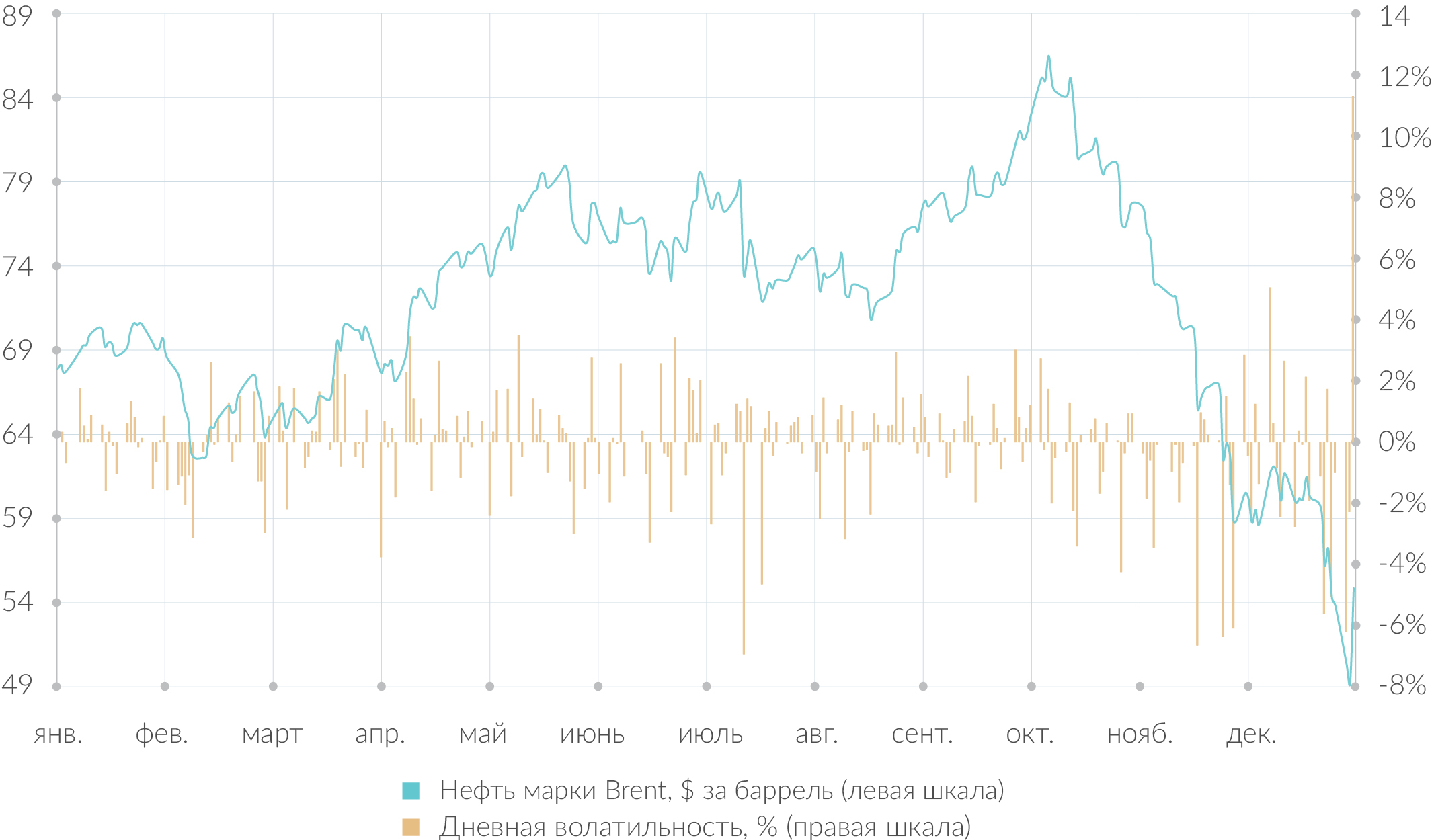

Динамика и волатильность нефти марки Brent в 2018 году

Источник: Московская Биржа (данные на 26 декабря), расчет QBF

Стоит также упомянуть о динамике цен на нефть и курса доллара США, поскольку они более всего влияют на российский фондовый рынок и создают внешнюю конъюнктуру. С января по октябрь стоимость нефти в долларах выросла на 25,7% до $86 за баррель на фоне постепенного сокращения добычи нефти в рамках сделки ОПЕК+, ухода с рынка Венесуэлы и на ожиданиях введения санкций против Тегерана. Также удорожанию «черного золота» способствовало сокращение буровой активности в США и Канаде. В октябре стоимость нефти в рублях превысила 5600 руб. за баррель, что стало историческим рекордом, в то время как в долларах котировки достигли максимума за 3,5 года.

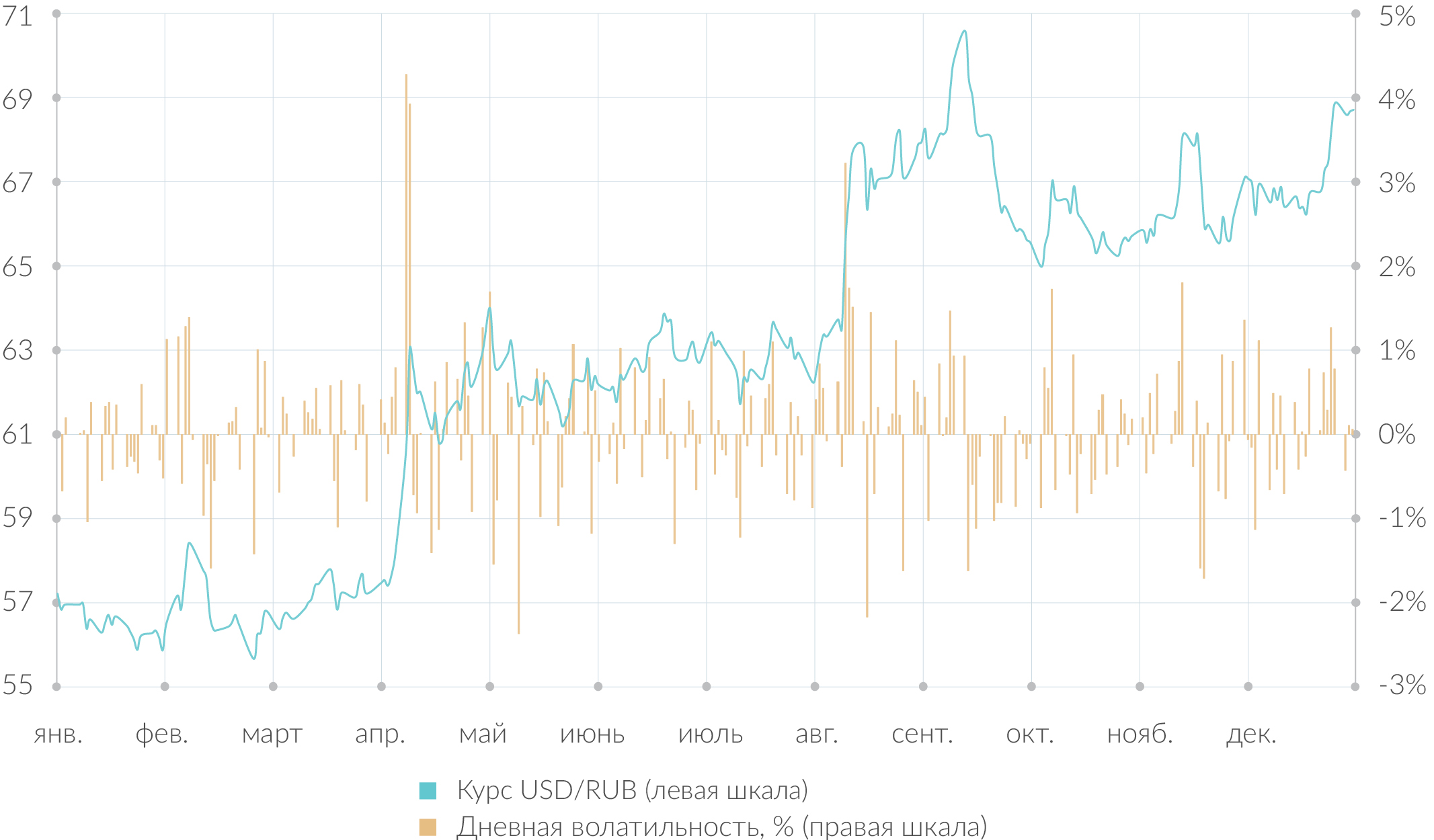

После этого с октября по декабрь цены на нефть упали более чем на 40% до $50 за баррель ввиду заявления Дональда Трампа о необходимости снижения стоимости углеводородов и роста буровой активности. Продление сделки ОПЕК+ по сокращению добычи на саммите 5-7 декабря не смогло поддержать цены на нефть, которые продолжили падение до уровня июля 2017 года. Однако ожидается, что эффект от продления сделки будет заметен через полгода. Российская валюта за год ослабла относительно доллара на 21%. Поскольку геополитика является одним из определяющих детерминантов валютного курса, можно заметить, что было два резких повышения курса доллара: в апреле и в августе на фоне введения антироссийских санкций.

Динамика и волатильность курса USD/RUB в 2018 году

Источник: Московская Биржа (данные на 26 декабря), расчет QBF

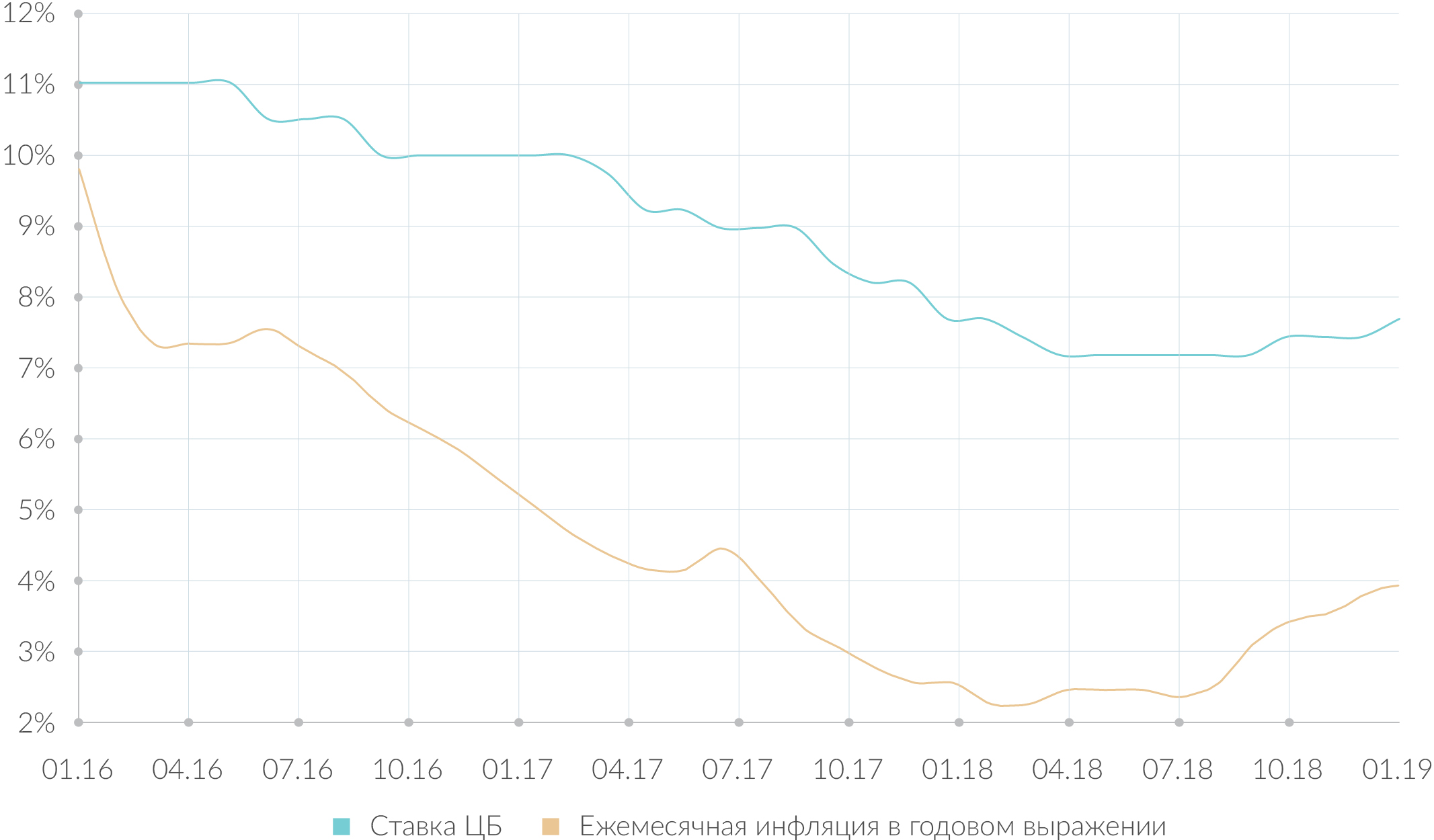

Немаловажную роль сыграла денежно-кредитная политика ЦБ РФ. В первой половине года регулятор дважды (9 февраля и 23 марта) понижал ключевую ставку на 0,25 п.п. Однако уже в сентябре ЦБ перешел к курсу поднятия ставок на фоне ослабления рубля и ожиданий, что инфляция в 2019 году ускорится. Ключевая ставка была повышена на заседаниях 14 сентября и 14 декабря и в настоящий момент находится на уровне 7,75% годовых так же, как и в декабре 2017 года.

Согласно заявлению регулятора, решение повысить ставку на последнем заседании носит упреждающий характер и направлено на ограничение инфляционных рисков в краткосрочной перспективе. Тем не менее регулятор не отрицает, что экономическая активность населения и темпы роста экономики России в последние месяцы замедлились. Целевой уровень инфляции в 2018 году был установлен на отметке 4% годовых. По данным на 24 декабря инфляция превысила целевой уровень и составила 4,2%.

Ключевая ставка ЦБ РФ и уровень официальной инфляции в 2016-2018 гг.

Источник: ЦБ РФ, Росстат, расчет QBF

Можно ожидать, что 2019 год также окажется нелегким для российского фондового рынка. Прежде всего, сохранится неопределенность на мировых финансовых рынках на фоне торговых противоречий (маловероятно, что они будут решены в ближайшее время), замедления экономического роста развивающихся экономик и выхода Великобритании из состава ЕС. Все это может косвенно повлиять на российский рынок и сформировать внешний фон с негативным оттенком. Если цены на нефть приостановят стремительное падение и зафиксируются на уровне $55-60 за баррель, то нефтегазовый сектор может оказать поддержку российскому фондовому рынку, как это было в I полугодии 2018 года.

Также при постепенном ослаблении рубля интересны могут быть экспортоориентированные компании, такие как «Алроса», «Норильский Никель», «Полюс золото». Самым ожидаемым событием на российском рынке станет дивидендный сезон в мае-июле 2019 года. Средняя дивидендная доходность акций индекса МосБиржи достигнет рекордного значения и составит около 7% годовых.

Ксения Лапшина — младший аналитик QBF