В прошедшем году угольная отрасль приковала к себе огромное внимание. В последнее время многие стали воспринимать уголь как устаревший вид топлива, который постепенно выходит из употребления под давлением экологических инициатив развитых стран, взявших курс на декарбонизацию экономики. Однако разразившийся энергетический кризис показал, что уголь рано списывать со счета.

Добыча угля не зависит от погодных условий, как солнечные панели и ветряки. Уголь легче транспортировать, чем природный газ. Для этого не нужно строить трубопроводы, заводы по сжижению и газовозы, достаточно обычных вагонов.

Какой бывает уголь и где он применяется?

Существует два вида угля — энергетический, который в основном используется для электрогенерации, и металлургический (коксующийся), он применяется при производстве металлов. И если от энергетического угля еще можно частично отказаться в пользу других, более чистых, энергоносителей, то от металлургического пока отказаться сложнее.

Растущей экономике требуется все больше металла, причем в самых разных отраслях — строительстве, производстве автомобилей и техники и т. д. На большей части металлургических производств пока по-прежнему используется коксующийся уголь. Реальной альтернативы ему еще не найдено. Да, есть новые технологии электро- и водородной металлургии, но они пока еще не получили широкого применения. К тому же для получения электричества и водорода все равно нужна энергия, поэтому далеко не факт, что новые подходы будут более экономными по сравнению с традиционным.

Что с ценами?

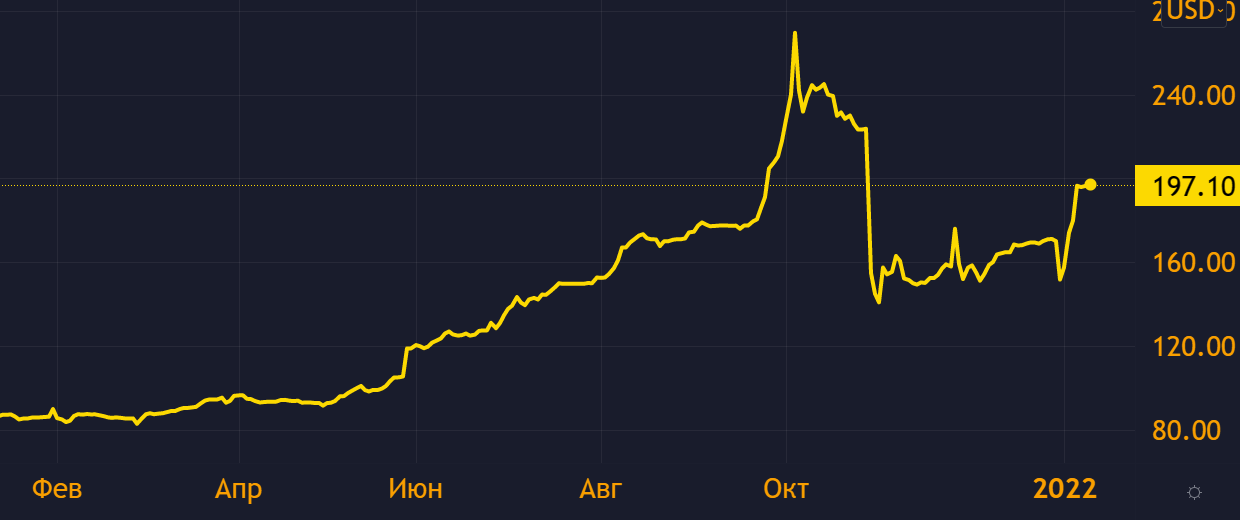

Сейчас цены на металлургический уголь находятся вблизи исторических максимумов, а котировки энергетического угля скорректировались после мощного осеннего ралли и опять перешли к росту.

Один из важнейших факторов ценообразования на угольном рынке — ситуация в Китае. Именно КНР — главный потребитель угля в мире, причем речь идет и о металлургическом, и об энергетическом угле. И если спрос на первый пока в относительной безопасности, то потребление второго в долгосрочной перспективе будет снижаться.

Дело в том, что Китай взял курс на «озеленение» электрогенерации и планирует сделать ставку на ВИЭ, атомную генерацию и газ. В долгосрочной перспективе высокие цены на энергетический уголь нельзя считать устойчивыми. На максимумах они оказались благодаря временным факторам: мировому энергетическому кризису, затоплению угольных шахт в Китае, нарушениям в поставках сырья и глобальному инфляционному фону.

Для цен на оба вида угля есть и краткосрочные риски. Прежде всего, это пекинская Олимпиада. В преддверии Олимпийских игр Китай ограничивает выбросы в атмосферу, особенно в районе Пекина. Этот шаг должен продемонстрировать всему миру серьезность намерений КНР в отношении «зеленой» повестки. Однако в реальности быстро уменьшить выбросы путем модернизации производственных мощностей невозможно, поэтому в стране просто сокращают объемы производства. В первую очередь это касается «грязных» отраслей с большим объемом выбросов, к числу которых относится и металлургия, потребляющая коксующийся уголь.

Главные мировые экспортеры угля — Индонезия, Австралия и Россия. В начале января Индонезия полностью прекратила экспорт угля ради покрытия потребностей внутреннего рынка, спровоцировав рост цен в отрасли. Однако с 12 января страна начала постепенно возобновлять экспорт.

Таким образом, сейчас в Китае предложение угля растет из-за возобновления поставок из Индонезии, а спрос снижается из-за политики снижения выбросов перед Олимпиадой. Наложившись друг на друга, эти факторы будут способствовать снижению цен на оба вида угля.

Как обстоят дела у угольных компаний России?

Крупнейшие угольные компании России — это Распадская (RASP) и Мечел (MTLR). Как падение угольных цен может сказаться на их бизнесе?

Распадская

В первом полугодии 2021 года 48% произведенного угольного концентрата Распадская направила на экспорт. 77,5% экспортных поставок компании пришлось на Азиатско-Тихоокеанский регион. Такая ориентация на азиатский рынок означает, что ситуация в Китае может серьезно повлиять на бизнес Распадской.

Сейчас котировки акций Распадской находятся недалеко от своих исторических максимумов, но это вызвано не только высокими ценами на уголь, но и изменениями в ее дивидендной политике. Летом прошлого года компания перешла на дивидендные выплаты в объеме 100% свободного денежного потока. Это увеличило дивиденды в абсолютном выражении и стало драйвером роста котировок.

11 января произошло еще одно важное событие — было одобрено выделение Распадской из состава холдинга Евраз.

Сейчас почти 91% акций Распадской принадлежит Евразу, а free-float составляет всего 6,6%. Теперь же акции Распадской, которые принадлежали Евразу, будут распределены между его акционерами.

Акционеры Евраза, которые не захотят владеть акциями Распадской, получат вместо бумаг денежную компенсацию. Деньги для этой выплаты будут получены путем продажи акций через специального агента. Продажи начнутся в апреле и окажут давление на цену бумаг угольной компании.

Таким образом, 2022 год может стать для акций Распадской годом снижения котировок. Если это снижение будет происходить на фоне падения цен на уголь, нельзя исключать настоящего обвала акций компании.

Однако в перспективе эта процедура позволит увеличить free-float этих бумаг, что позволит крупным фондам войти в капитал Распадской, а ей самой — превратиться в новую «голубую фишку» российского рынка.

Мечел

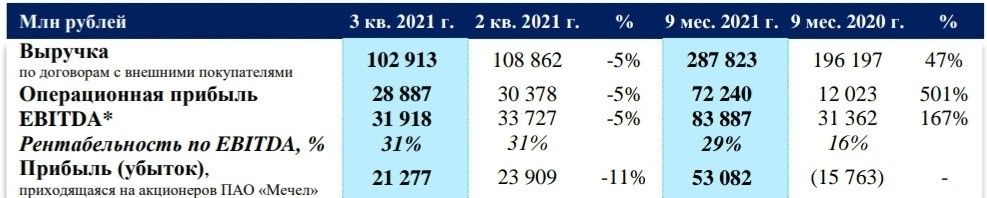

Что касается Мечела, компании удалось воспользоваться удачной рыночной ситуацией и значительно улучшить свои финансовые показатели.

Главной проблемой Мечела исторически была высокая долговая нагрузка. Отношение чистый долг/EBITDA у этой компании в предыдущие годы обычно находилось в диапазоне от 5 до 8, что очень много для цикличной сырьевой компании. По результатам первых 9 месяцев 2021 года этот показатель удалось снизить до 3,2, а чистый долг в абсолютном выражении уменьшился на 8,5%.

Таким образом, сильная рыночная конъюнктура позволила Мечелу снизить долговую нагрузку. Однако она все еще остается достаточно высокой, и в случае обвала цен на уголь Мечелу, скорее всего, придется нелегко.

Аналитик Иван Черненко, редактор Сергей Глушков