Аналитики консалтинговой компании NielsenIQ заявили, что алкогольная продукция стала самым динамично развивающимся сегментом среди товаров повседневного спроса (FMCG). Рост продаж алкоголя в штуках составил 3,7%, в то время как в табачной продукции было зафиксировано снижение на 6,5%, а в продовольственных товарах показатель вырос лишь на 2,9%. При этом цены на продовольственные товары по сравнению с прошлым годом выросли в среднем на 9,3%, в то время как на алкоголь — только на 7,6%.

При этом эксперты компании IWSR отмечают, что рынок алкогольной продукции оказался одним из самых устойчивых к кризису. В 2020 году объем мирового рынка алкогольных напитков сократился на 6,2%. Однако падение оказалось меньшим, чем ожидалось — отрасль поддержали такие факторы, как рост онлайн-продаж, активное потребление алкоголя дома, а также рост на рынках США и Китая.

Эксперты ожидают, что потребление алкоголя вернется к допандемическому уровню к 2023 году и будет постепенно расти до 2025 года.

Самым быстрорастущим сегментом на этом рынке является сегмент готовых к употреблению напитков (Ready-to-Drink). Сюда относятся коктейли, хард-зельцеры, ароматизированные алкогольные напитки. Аналитики IWSR прогнозируют рост данного сегмента в среднем на 15% в год с 2020 по 2025 годы. В то время как рынок другой алкогольной продукции в тот же период будет расти примерно на 1%. При этом около 50% всего роста RTD обеспечат именно хард-зельцеры (крепкий алкоголь плюс газированная вода и фруктовые или ягодные добавки).

Давайте рассмотрим, через какие компании на российских биржах можно инвестировать в данную отрасль.

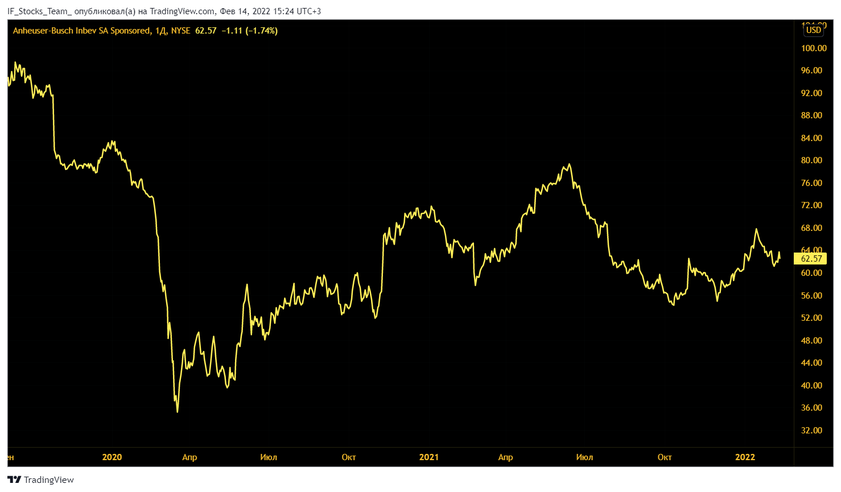

Anheuser-Busch InBev (BUD)

Anheuser-Busch InBev — бельгийская компания, крупнейший в мире производитель пива. На данный момент компания владеет 25% мирового объема производства пива. Anheuser-Busch InBev известна под такими брендами как Budweiser (Bud), Corona, Hoegaarden, Spaten и Stella Artois.

Рис. 1. График цены акций BUD, источник: TradingView

На данный момент акции Anheuser-Busch InBev не очень привлекают инвесторов. Основная причина — долг компании. Он для нее является достаточно большой проблемой. Фактически с 2004 года компания финансирует почти все свои приобретения (а их было по меньшей мере 7) за счет долга. За все это время компании пришлось отдать около 300 миллиардов долларов.

В результате мультипликатор Чистый долг/EBITDA по итогам 2021 года составит около 4,8 (в то время как норма — не более 3). О проблемах с ликвидностью говорит и показатель Current ratio (оборотные активы/краткосрочные обязательства): он у компании равен 0,6, когда нормальное значение не должно быть ниже 1. Все это в совокупности говорит о повышенном риске дефолта по долгу.

Тем не менее, компания имеет довольно высокую маржинальность по чистой прибыли: 9% по сравнению с 5% в среднем по сектору. Также она ежегодно наращивает выручку в среднем на 3%.

Текущими драйверами роста являются набирающие популярность слабоалкогольные напитки, на которые Anheuser-Busch InBev делает ставку, а также рост онлайн-продаж. Её платформа электронной коммерции BEES увеличила количество активных пользователей в месяц (MAU) более чем в четыре раза менее чем за год.

Консенсус-прогноз аналитиков по акциям Anheuser-Busch InBev предполагает рост на 21% до $75 за бумагу.

Molson Coors (TAP)

Molson Coors — это одна из крупнейших в США пивоваренных компаний. Она выпускает напитки под такими марками, как Carling, Coors Light, Miller Lite, Molson Canadian и др.

Рис. 2. График цены акций TAP, источник: TradingView

Как видно на графике, акции компании неуклонно снижаются уже несколько лет подряд. Дело в том, что два года назад компания объявила о реструктуризации бизнеса с целью расширить свой ассортимент товаров и обеспечить устойчивый рост прибыли. Время для реструктуризации было выбрано неподходящее, так как началась пандемия. Инвесторы стали активно продавать акции, которые и до этого не пользовались особой популярностью.

Тем не менее, компания постепенно решает свои проблемы. Так, сегмент напитков премиум-класса составляет уже 25% от общего объема продаж. Кроме того, Molson Coors делает акцент на безалкогольных продуктах и хард-зельцере.

Также компания старается активно сокращать свою долговую нагрузку и с 2018 года снизила долгосрочный долг на $2,2 млрд. Отношение Чистый долг/EBITDA уже находится на отметке 3, что является приемлемым уровнем.

Консенсус-прогноз аналитиков предполагает рост акций на 10% в течение следующих 12 месяцев. Целевая цена - $55.

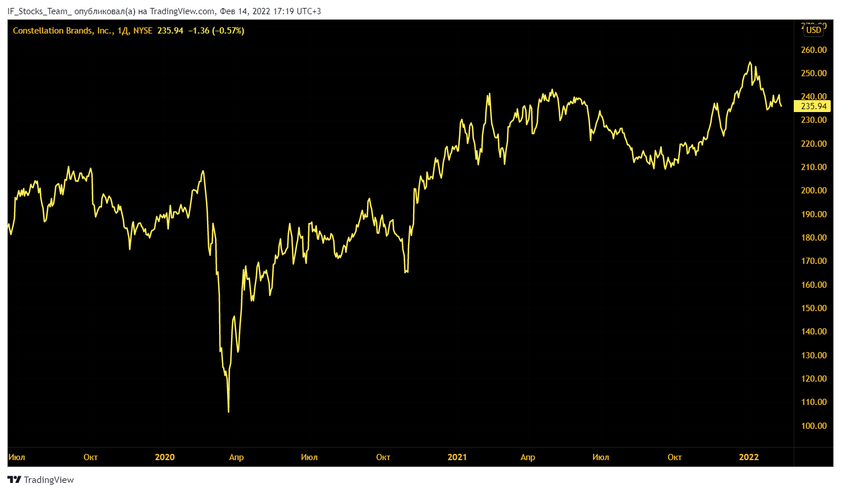

Constellation Brands (STZ)

Constellation Brands производит пиво, вино и другие спиртные напитки (Corona Extra, Modelo, Pacifico, Victoria) в Соединенных Штатах, Канаде, Мексике, Новой Зеландии и Италии.

Рис. 3. График акций STZ, источник: TradingView

Constellation Brands является третьей по величине компанией по производству пива в США и лидером в сегменте крафтового пива. 9 из 15 самых продаваемых брендов принадлежат Constellation Brands.

Одно из главных преимуществ Constellation Brands перед конкурентами — её маржинальность. Маржинальность по EBITDA компании составляет 37%, в то время как среднее значение по отрасли находится на уровне 26%. Также аналитики Уолл-Стрит прогнозируют рост финансовых показателей Constellation Brands выше, чем в среднем по сектору. Среднегодовые темпы роста выручки с 2021 по 2024 годы прогнозируются на уровне 6,7% по сравнению с 6,2% по сектору, а темпы роста прибыли на акцию (EPS) ожидаются на уровне 13,9% (11% по сектору).

Целевая цена акций, согласно консенсус-прогнозу, составляет $276, что предполагает рост на 17% в течение следующих 12 месяцев.

А что в России с производством алкогольных напитков?

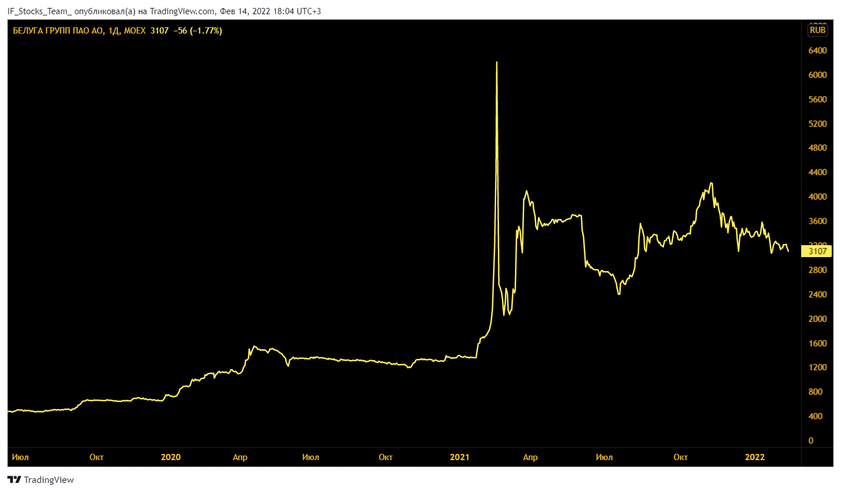

На российском рынке также есть две публичные компании, производящие алкогольную продукцию: Белуга-Групп (BELU) и Абрау-Дюрсо (ABRD). В данной подборке мы не рассматриваем их подробно, так как эти компании имеют сравнительно небольшие размеры и относятся ко второму и третьему эшелону соответственно.

Рис. 4. График акций Белуга Групп, источник: TradingView

Это означает, что их акции мало ликвидны, то есть продать или купить по выгодной цене их сложнее, так как продавцов и покупателей мало. Это же является причиной того, что такие бумаги в большей степени подвержены спекуляциям, поэтому для долгосрочных инвесторов на данный момент они не подходят.

Когда восстановится алкогольный рынок?

Аналитики ожидают полного восстановления рынка алкогольной продукции к 2023 году. Самым быстрорастущим сегментом является сегмент готовых к употреблению напитков (Ready-to-Drink), куда входят коктейли, хард-зельцеры, лонг-дринки, ароматизированные алкогольные напитки. Поэтому компании, которые делают упор на эту продукцию, будут в наибольшем выигрыше в будущем.

Среди доступных на российских биржах зарубежных компаний из этой отрасли наиболее перспективной выглядит компания Constellation Brands, так как её долговая нагрузка не является для нее проблемой, в отличие от Anheuser-Busch InBev, а прогнозируемые темпы роста финансовых показателей и цены акций сопоставимы.

Российские же производители алкоголя выглядят мало привлекательными из-за небольших размеров и спекулятивного интереса со стороны других участников рынка.

Аналитик Александр Никитов