В феврале 2020 г. в Америку пришла рецессия, спровоцированная пандемией коронавируса.

Нынешний кризис — беспрецедентный по своей природе, так как вызван так называемым «черным лебедем», редким и неожиданным явлением. Работа части отраслей была по сути приостановлена, а спрос приблизился к нулю.

На риски наступления рецессии в 2020 г. еще год-полтора назад указывала перевернутая «кривая доходности» гособлигаций США. Однако коронакризис был спровоцирован неожиданным фактором. Отсюда резкое падение рынка США с середины февраля по середину марта, ставшее логичным завершением десятилетнего бычьего тренда. Восстановление оказалось столь же стремительным. Фискальное и монетарное стимулирование экономики подогрели в первую очередь рынок акций. Фондовые индексы находятся невдалеке от исторических максимумов.

Давайте разберемся, где находится американская экономика сейчас и каковы перспективы. От этого зависит дальнейшее поведение рынка США, который сейчас явно опережает экономические условия.

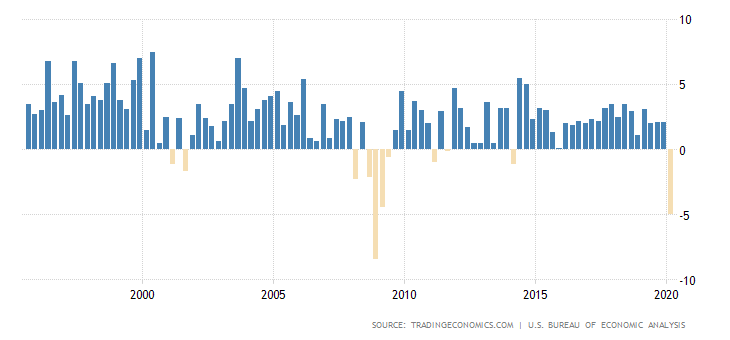

ВВП

В I квартале 2020 г. ВВП США сократился на 5% (кв/кв). Во II квартале ситуация явно ухудшилась. Различные оценки предполагают падение американской экономики еще на 20–40%. В частности, прогноз сервиса GDPNow от ФРБ Атланты, учитывающий наиболее «свежий» поток макростатистики, предполагает 35%-е снижение ВВП по итогам II квартала.

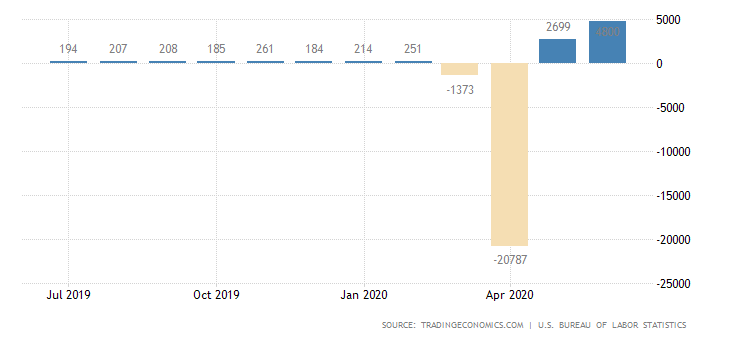

Рынок труда

Когда ФРС принимает решения по монетарной политике она ориентируется, прежде всего, на показатели рынка труда и инфляцию.

На прошлой неделе был представлен официальный отчет по рынку США за июнь. Это ключевой макрорелиз. Данные оказались неожиданно позитивными. Число занятых в несельхоз. секторе (non-farm payrolls) выросло на 4,8 млн после майского увеличения на 2,7 млн (консенсус-прогноз аналитиков: 3 млн). Уровень безработицы сократился с 13,3% до 11,1%. Средняя почасовая заработная плата относительно мая снизилась на 1,2%. В годовом исчислении рост показателя составил 5%.

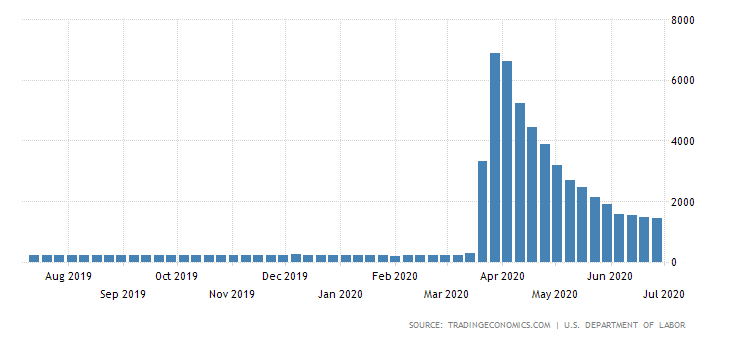

В первом полугодии количество первичных заявок на пособия по безработице превысило 50 млн. Резкий всплеск начался в марте, что явилось прямым следствием влияния распространения коронавируса и принимаемых мер социальной изоляции. Если еженедельно большое количество граждан теряет работу, то это отражается на потребительском спросе, приводя в итоге к сокращению производства и минимизации инвестиций корпораций.

До резкого всплеска среднее число заявок в неделю составляло около 200 тыс. В конце марта показатель достиг пика и составил 6,86 млн. Первичные обращения за пособиями по безработице в США за прошедшую неделю составили 1,314 млн, что ниже пересмотренных за предыдущую неделю 1,482 млн.

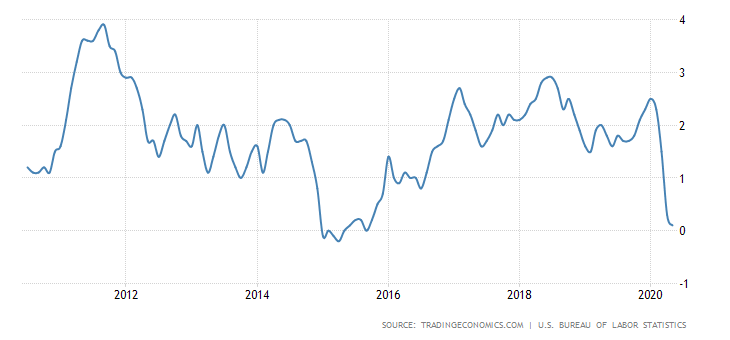

Инфляция

Любимый инфляционный показатель ФРС — ценовые индексы потребительских расходов (PCE Price Indices). В мае обычная версия индекса показала прирост на уровне 0,6% годовых. Базовая версия индекса (очищенная от еды и энергоносителей) увеличилась на 1%. Цель Федрезерва — 2% годовых. Исходя из этого, американская экономика нуждается в активном стимулировании.

PCE Price Indices — запаздывающий индикатор. Они публикуются достаточно поздно. Раньше публикуется статистика по инфляции потребителей и производителей. В мае прирост потребительских цен (CPI) составил 0,1% (г/г). В январе CPI увеличился на 2,5%.

Чтобы заглянуть в будущее, важно отслеживать инфляционные ожидания. Согласно сегменту гособлигаций, ожидания рынка по инфляции на ближайшую пятилетку составляют 1,6% годовых, то есть ниже 2%-й цели ФРС.

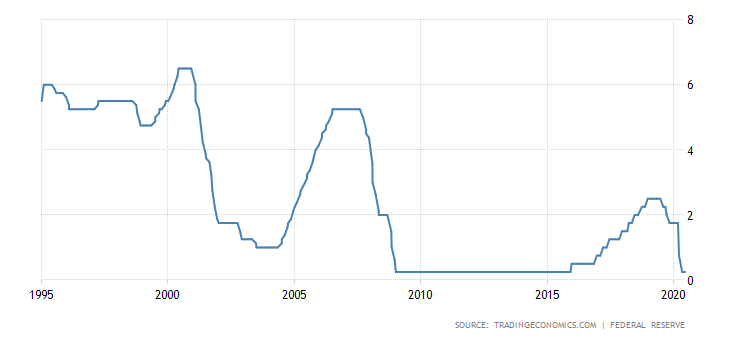

Процентные ставки

В ответ на коронакризис в марте ФРС снизила ключевую ставку с 1,75-2% до 0-0,25%. Федрезерв предполагает, что ставка останется близкой к нулю до конца 2022 г. Низкие процентные ставки удешевляют стоимость кредитования. Деньги вливаются в экономику, тем самым стимулируя ее рост. Помимо этого, ФРС запустила безлимитную программу количественного смягчения (QE). Фактически приличная часть ликвидности поступила на финансовые рынки, спровоцировав рост американского рынка акций.

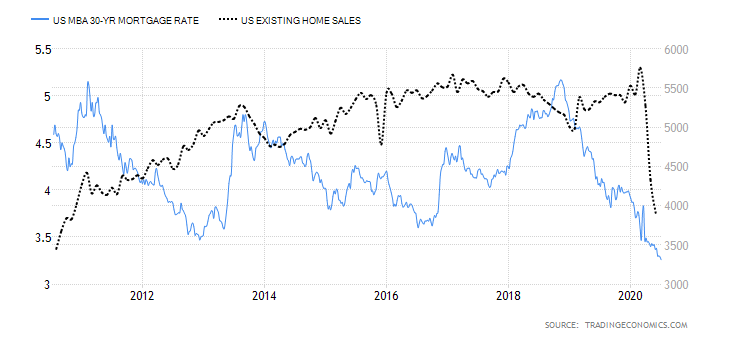

Рынок недвижимости

Вслед за снижением ставки ФРС упали и ипотечные ставки. С начала года ставка по 30-летней ипотеке в США сократилась с 4% до 3,3% годовых. Пока это не улучшило ситуацию на рынке недвижимости. На графике хорошо видно, что продажи домов на вторичном рынке в этом году резко провалились.

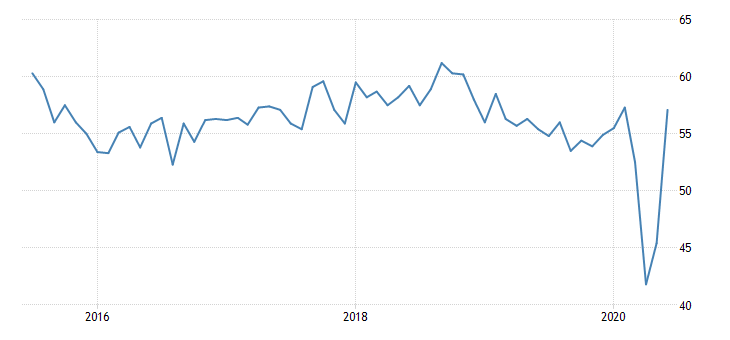

Деловая активность и настроения потребителей

Индекс деловой активности в сфере услуг США от ISM в июне составил 57,1 пункта, в мае показатель составил 45,4 пункта. Это самый сильный месячный прирост с начала сбора данных в 1997 г. Сфера услуг резко восстановилась после снятия ограничительных мер. Промышленная версия индекса в июне взлетела до 52,6 пункта, по сравнению с майскими 43,1 пункта.

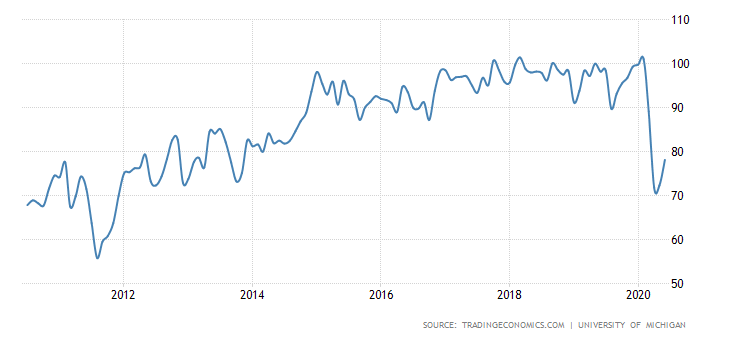

Индекс доверия потребителей Университета Мичигана в июне составил 78 пунктов. С февраля по апрель показатель провалился с 101 до 71,8 пункта.

Итоги и перспективы

По сравнению с предыдущими двумя кризисами сейчас экономика США провалилась гораздо резче. Однако из-за специфической природы кризиса многие экономисты, например, руководители ФРС и ЕЦБ, надеются на начало восстановления уже во II полугодии. Из-за рисков второй волны эпидемии и политических разногласий сохраняется высокая неопределенность, а прогнозы по резкому V-образному восстановлению экономики выглядят менее вероятными.

В мае-июне после снятия ограничительных мер американская экономика довольно неплохо восстановилась. Однако риски остаются. Очевидно, что залитый ликвидностью ФРС рынок акций уже оторвался от экономической реальности.

Глава ФРБ Сан-Франциско Мэри Дейли заявила во вторник, что данные по безработице в США недооценивают экономические последствия коронавируса. Председатель ФРБ Атланты Рафаэль Бостик предупредил, что восстановление экономики может остановиться. Снятие ограничительных мер имело позитивный эффект, однако, увеличение числа случаев заражения коронавирусом в ряде штатов может иметь негативные последствия.

Пока наиболее вероятный сценарий — плавное U-образное восстановление экономики, начиная с III квартала. Оно может продлиться на протяжении следующего года. Есть риски, что восстановление экономики приведет к сворачиванию монетарного стимулирования, и рынок акций окажется под давлением. Это может ударить по настроениям потребителей и отсрочить восстановление экономики.

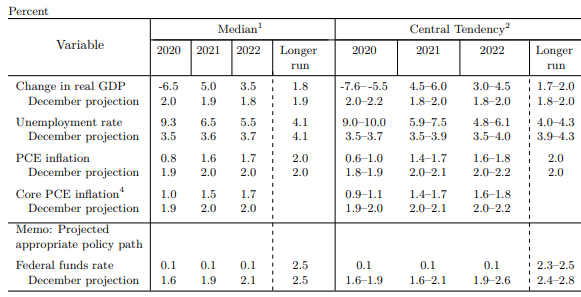

Согласно июньскому прогнозу ФРС, в этом году ВВП США может упасть на 6,5%. В следующем предполагается рост на 5%. Инфляция останется ниже 2% даже в 2022 г. Ключевая ставка останется без изменений до конца 2022 г. Долгосрочный прогноз — 2,5%.

Источник: federalreserve.gov

У ФРС есть еще и пессимистичный сценарий: позже в этом году может начаться вторая волна коронавируса с еще одним раундом строгих ограничений, что приведет к снижению реального ВВП, скачку уровня безработицы и возобновлению понижательного давления на инфляцию в следующем году.

БКС Брокер