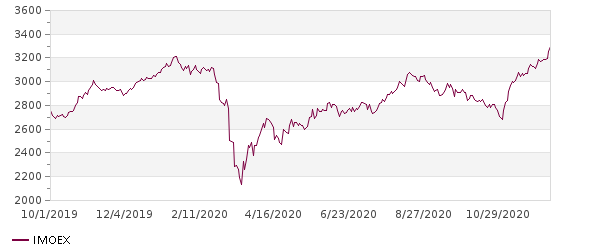

Рынки продолжают обновлять максимумы. Индекс Московской биржи преодолел январский пик и на растущей нефти продолжает идти на «север». Локомотивом этого роста выступают акции Сбера, которые после представления стратегии на 2023 год растут почти безоткатно. Другой тяжеловес – Газпром – также показывает впечатляющую динамику на новостях о возобновлении строительства Северного Потока-2. Рынок переполняет эйфория. Желание продавать акции или покупать опционы «пут» у игроков на минимуме. Как показывает история, в такой ситуации мы находимся недалеко от коррекции. Но предугадать её начало видится сложным. Пока мы ожидаем, что до инаугурации президента США в январе можно спать спокойно.

Курс доллара опустился до приемлемых уровней для покупок. Если раньше мы не рекомендовали к покупке валюту, когда она была в районе 80, то сейчас уже можно начинать формировать валютные позиции. Когда на рынках эйфория и тотальный «риск-он», самое время начинать «стелить соломку» для того, чтобы при следующих обвалах пользоваться моментом. Поэтому на этой неделе мы рекомендуем к покупке только 3 акции, которые имеют свои внутренние причины для роста, а также готовимся к закрытию старых инвестидей.

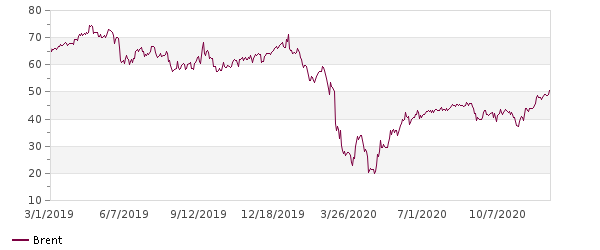

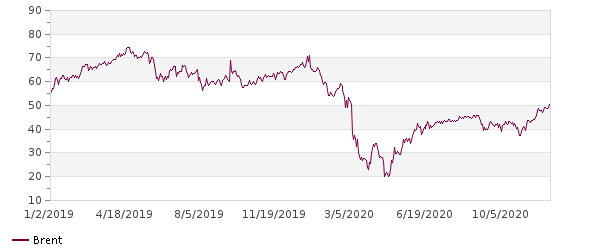

Нефть Brent

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| РусАква | AQUA | 390 | 62% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

| РусГидро | HYDR | 1.1 | 41% | 3.5 | 4 | 8% | Покупать | Окончание бумажных списаний и рекордные дивиденды |

| AT&T | T | 33 | 6% | 5.8 | 7.6 | 7.2% | Держать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 12% | 5 | 5.6 | 6% | Держать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 24% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 13% | 2.9 | 2.5 | 10% | Держать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 22% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| ВТБ | VTBR | 0.045 | 18% | - | 3 | 3% | Держать | Низкие мультипликаторы |

| Сургут-п | SNGSP | 42 | 4% | 5.63 | 5.5 | 20% | Держать | Переоценка долларового депозита |

РусГидро

Русгидро – это одна из самых крупных компаний в российской электроэнергетике. Компания большую часть доходов получает с выработки электроэнергии на гидроэлектростанциях. Однако помимо ГЭС за Русгидро также числятся дальневосточные активы, где достаточно много тепловой генерации. В последние 3 года Русгидро регулярно производило обесценение этих активов, из-за чего страдала чистая прибыль, а вместе с ней и дивиденды. Но сейчас мы видим, что ситуация может поменяться.

2020 год пока складывается для РусГидро очень удачно. Из-за большой водности водохранилищ в этом году компания смогла нарастить выработку электроэнергии на 14%. Ценовая конъюнктура была благоприятной в целом по России, а в особенности на Дальнем Востоке и Сибири. Поэтому рост выручки за третий квартал составил 6,5%, а рост EBITDA превысил 16%. Эти показатели лучшие за всю историю компании. Чистая прибыль выросла на 72% за счет переоценки форвадного контракта и операций хеджирования, которые лишь закрепили успех операционной деятельности.

| Акции | |||

| Код Блумберг | HYDR RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.78 | ||

| Целевая цена | 1.1 | ||

| Потенциал | 41% | ||

| Free float | 26% | ||

| Финансы (млрд. руб.) | 2019 | 2020п | 2021п |

| Выручка | 407 | 439 | 461 |

| EBITDA | 97.5 | 118.5 | 124.4 |

| Чистая прибыль | 0.60 | 70 | 75 |

| Оценка | |||

| P/S | 0.45 | 0.64 | 0.61 |

| EV/EBITDA | 3.53 | 3.50 | 3.34 |

| P/E | 305 | 4.03 | 3.76 |

| DY | 5.4% | 8.3% | 11.3% |

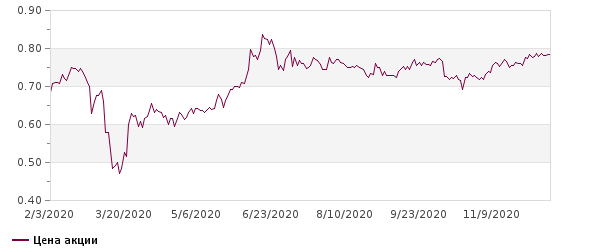

РусГидро

Главный вопрос теперь лежит в плоскости обесценений активов. Менеджмент заверяет, что в следующем году и в 2022 году списаний не будет, т.к. не будет ввода новых крупных объектов. По нашим расчетам, Русгидро может показать чистую прибыль за 2020 год в размере 70 млрд. рублей без учета потенциальных списаний и порядка 55 млрд. рублей с их учетом. В таком случае нам может сулить 6,5 копеек в виде дивидендов и примерно 8 копеек на 2021 год. При таких дивидендах мы увидим переоценку акций. Наши ожидания - рост до 1,1 рубля в течение года, потенциал по текущим ценам 44%. В случае если всё-таки будут более серьезные обесценения активов, то у Русгидро есть минимальный уровень дивидендов и акции наиболее вероятно будут торговаться около текущих уровней. Поэтому видя довольно низкий риск и высокий потенциал роста, мы открыли новую инвестиционную идею.

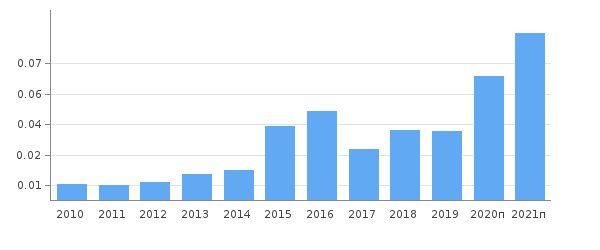

Дивиденды на акцию

Газпром нефть

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Мы считаем, что она наиболее привлекательна для покупок в расчете на восстановление цен на нефть.

Газпром нефть - это компания циклическая и сырьевая, т.е. сильно зависит внешней конъюнктуры. Цены на нефть в рублях сейчас на уровне 2017 года. Уровень добычи нефти снизился на 11% по сравнению с прошлым годом, однако уровень добычи углеводородов всего остался практически на уровне прошлого года из-за высокой добычи газа. По нашим наблюдениям, Газпром нефть меньше всех пострадала от ограничений ОПЕК+.

| Акции | |||

| Код Блумберг | SIBN RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 329 | ||

| Целевая цена | 400 | ||

| Потенциал | 22% | ||

| Free float | 4.0% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 2489.3 | 2485.0 | 2520 |

| EBITDA adj. | 799.0 | 795.0 | 802.0 |

| Чистая прибыль | 376.0 | 402.0 | 410.0 |

| EPS | 79.40 | 84.40 | 86.50 |

| Оценка | |||

| P/S | 0.66 | 0.8 | 0.79 |

| EV/EBITDA | 3.68 | 4.19 | 4.21 |

| P/E | 4.34 | 4.95 | 5.13 |

| DY | 8.8% | 11.6% | 4.3% |

Выручка и EBITDA с учетом доли в совместных предприятиях находится также на уровнях 2017 года. Выручка в третьем квартале 2020 упала на 18%, а EBITDA на 30% после рекордных прошлых лет. Слабое звено у компании заключается в чистой прибыли, из которой выплачиваются дивиденды. Она находится под влиянием курсовых разниц, а как мы видим, в третьем квартале девальвация рубля вновь себя показала. Тем не менее, четвертый квартал обещает быть прибыльным и позволит скомпенсировать провал в этом. На дивиденды компания направила 5 рублей по итогам 9 месяцев, что даже больше, чем положено по дивполитике. По итогам 4 квартала мы ожидаем ещё 7-8 рублей.

Газпром нефть весьма неплохо выглядит по уровню долга (Net Debt/EBITDA 1,3х) и по мультипликаторам является самой дешевой в секторе, не считая Сургутнефтегаза. P/E ttm 12,8. EV/EBITDA 4,2.

Поэтому мы видим сохраняющийся потенциал в Газпром нефти. Однако нужно понимать, что сейчас котировки акций находятся во власти котировок нефти. Поэтому если вы ожидаете восстановления цен на нефть в следующем году, что весьма вероятно, то пока ещё не поздно докупать акции.

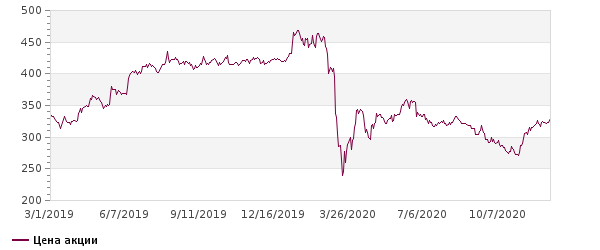

Цена акции

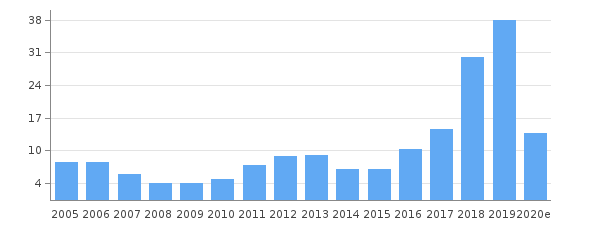

Дивиденды «Газпром нефти»

Цена нефти Brent

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций.

Ключевой момент в Юнипро – это ввод в эксплуатацию третьего энергоблока Березовской ГРЭС. Менеджмент считает, что уже с начала второго квартала 2021 года компания сможет его ввести и получать повышенные платежи по программе ДПМ. Сейчас остались, по сути, только финальные испытания и настройка блока. Капитальные затраты уже снижены. Дивиденды планируется повышать только со следующего года до 0,317 рублей за год. Однако если будут очередные переносы ввода, то придется также сдвигать и повышенные выплаты.

Мы считаем, что в целом компания должна действовать по плану, и можно уже сейчас покупать акции, делая ставку на переоценку стоимости акций. Мы оцениваем потенциал роста акций Юнипро на 20-30% от текущих уровней. В марте 2021 года менеджмент обещает рассмотреть ещё раз дивидендную политику и сориентировать по вводу блока в эксплуатацию.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.82 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 24% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.24% |