В ЦЕНТРЕ ВНИМАНИЯ:

Заседание ФРС

Макростатистика

В МИРЕ.

Доходности американских казначейских бумаг вчера изменились не сильно и находятся на уровне 1,63% для десятилетних бумаг. Фондовые индексы США корректировались - Dow Jones упал на 0,4%, S&P500 снизился на 0,16%, в то же время NASDAQ незначительно вырос менее чем на 0,1%.

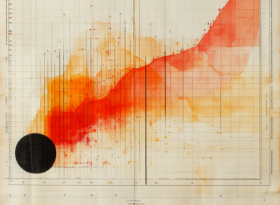

Рынки занимают выжидательную позицию в преддверии итогов заседания ФРС США. Американский регулятор не пойдет на изменения в денежно-кредитной политике, поэтому в центре внимания будут находиться комментарии ФРС относительно роста доходностей и инфляционных ожиданий. Так, опрос от Bank of America показал, что впервые с февраля 2020 года коронавирус уступил роль главного рыночного риска. Сегодня основными опасениями для рынка стали инфляция и растущие доходности. Так, 43% опрошенных отметили, что преодоление десятилетними казначейскими бумагами уровня в 2% годовых вызовет более чем 10% коррекцию на рынке акций. А доля инвесторов ожидающих более высокую инфляцию в течении ближайших 12 месяцев увеличилась на 7% за месяц и достигла 93%. Стоит также отметить, что опрос показал самый большой уровень оптимизма на товарных рынках более чем за 20 лет. Заседание ФРС, таким образом, будет переломным для рыночных настроений - от заявлений регулятора относительно инфляции и доходностей будет зависеть масштаб реакции рынка. Мы ожидаем, что регулятор продолжит свою риторику, связывая рост доходностей с высокими темпами восстановления экономики и преуменьшая инфляционные риски. Более того, ФРС в очередной раз отметит, что при сильном росте цен у регулятора есть все инструменты для борьбы с инфляцией. Помимо основных итогов заседания, стоит обратить внимание на пресс-конференцию Пауэлла, обновленный макроэкономический прогноз и “dot plot” – точечный график персональных ожиданий членов совета директоров, так как пока только один человек ожидает повышения ставки в следующем году. Также рынки ждут продления послаблений для банков в части коэффициента SLR, отмена которых в конце месяца может привести к продаже казначейских облигаций и давлению на доходности.

Вчера были опубликованы данные по розничным продажам в США, оказавшиеся хуже ожиданий. Так, в феврале показатель упал на 3% м/м, что стало максимальным падением с апреля 2020, рынок же ожидал более слабое снижение на 0,5% м/м. При этом январские розничные продажи были ощутимо пересмотрены вверх – обновленные данные показывают рост на 7,6% м/м против 5,3% м/м, по первой оценке. Такие высокие значения в январе, связанные с разовыми стимулирующими выплатами в $600, могут быть одной из причин падения февральских продаж. Также слабая активность в розничной торговле частично объясняется аномальными холодами в части регионов США. Помимо этого, вчера были опубликованы данные по промышленному производству в США, также не прибавившие позитива рынку. После роста на 1,1% м/м в прошлом месяце показатель в феврале снизился на 2,2% м/м, что также стало сильнейшим падением с апреля прошлого года. Промышленное производство, таким образом, также оказалось хуже ожиданий – консенсус прогноз предполагал рост показателя на 0,3% м/м. В то же время позитивные данные февральского PMI свидетельствуют о том, что причиной снижения производства служила в первую очередь именно холодная погода, а не экономические факторы. Стоит отметить, что мартовские данные как по розничным продажам, так и по промышленному производству должны показать значительный рост. Связано это будет с принятыми мерами поддержки, включающими в себя разовые выплаты в $1400, и с нормализовавшимися погодными условиями.

Сегодня нефть умеренно снижается, с утра фьючерсы на Brent падают на 0,5%. На нефть продолжает оказывать давление отказ европейских стран от использования вакцины AstraZeneca, что снижает перспективы восстановления спроса. В то же время краткосрочно котировки поддерживают неожиданные данные о запасах нефти в США от Американского института нефти (API). Так, после роста запасов на 13,8 млн барр. на прошлой неделе API показал снижение нефтяных запасов на 1 млн барр. При этом консенсус прогноз Reuters предполагал рост на 3 млн барр. Запасы безина также упали на 0,9 млн барр. Отметим, что помимо традиционных данных по запасам от Минэнерго США, сегодня будет опубликован ежемесячный отчет Международного энергетического агентства, в котором мы увидим обновленные прогнозы по спросу и предложению.

НАШИ ОЖИДАНИЯ.

Вчера рубль укреплялся, достигая в моменте уровня в 72,6 руб./$ – максимума с лета прошлого года. Однако сегодня курс доллара растет, другие валюты EM также в основном слабеют перед заседанием ФРС. Также в повестке вновь появились санкционные риски - вчера был опубликован доклад американских спецслужб о вмешательстве в выборы. По сообщениям СМИ, новые санкции могут быть введены уже на следующей неделе. В то же время пока неизвестно будут ли они включать в себя какие-либо экономические ограничения. Санкционная история пока слабо влияет на рубль, поэтому курс может задержаться вблизи 73 руб./$, при этом итоги заседания ФРС могут вернуть волатильность на рынки и подтолкнуть курс к 73,5 руб./$.