ФРС поднимает ставки. Из-за этого доходности US Treasuries растут, а спрос на рискованные активы, в частности, на высокодоходные облигации, падает. Еще недавно облигации на триллионы долларов торговались с нулевой доходностью или с отрицательной реальной доходностью, то есть, ниже уровня инфляции. Управляющие фондами по всему миру гонялись за облигациями с низким рейтингом в поисках реальной доходности. После повышения ставок ФРС даже годовые US Treasuries (а это практически безрисковый актив) дают доходность 2,65%, что выше инфляции, а 5-летние евробонды компании Apple (рейтинг AA+) – 3.5% годовых.

Соответственно упал аппетит рынка к высокодоходным облигациям – зачем, например, пенсионному фонду бонды с низкими рейтингами, если на рынке есть первоклассные эмитенты с разумной доходностью.

Посмотрите на график доходности индекса высокодоходных облигаций Bloomberg Barclays. Тенденция на рост доходностей очевидна.

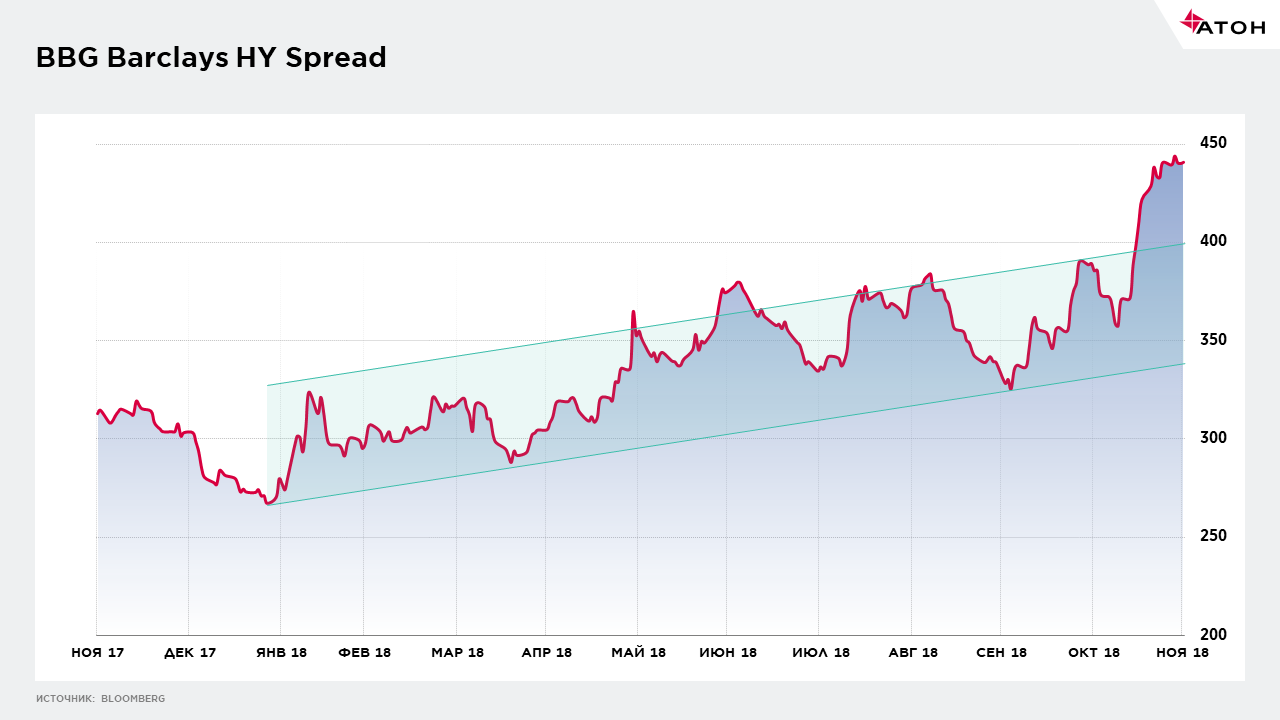

Давайте взглянем на этот же индекс немного иначе. Вот график спреда – то есть разницы между доходностями индекса и бенчмарком – US Treasuries такой же дюрации. Видно, что спред медленно расширяется примерно на 10 бп в месяц – так обычно и бывает на падающем рынке.

Замечу, что последние две недели доходности выросли слишком сильно, этот скачок связан с обострившимися глобальными рисками – ситуацией с итальянским долгом, неопределенностью вокруг Brexit и неудачным ходом торговых переговоров между США и Китаем.

Вполне вероятно снижение доходностей на 20-25 бп особенно при позитивных новостях по этим темам, что соответствует росту цен, например, для пятилетних бумаг на 1 фигуру.

Рынки почувствовали себя уверенней, после изменений риторики ФРС. И недавнее выступление главы ФРС Джерома Пауэлла, и опубликованный протокол заседания ФРС демонстрируют более гибкий и осторожный подход ФРС к повышению ставок. Доходности наиболее ликвидных суверенных выпусков развивающихся стран уже снизились на 20-25 бп. Скорее всего, тенденция на рост доходностей и расширение спредов сохранится, пока ФРС поднимает ставки – вероятно, весь 2019 год. Завершение цикла повышения ставок в США станет глобальной инвестиционной возможностью на рынках облигаций.

Что делать инвесторам сейчас? Использовать отскок рынка для сокращения рискованных позиций - с низким рейтингом или высокой дюрацией. Инвестировать в короткие выпуски надежных эмитентов. При достаточной толерантности к волатильности смотреть спекулятивные возможности в восстанавливающихся после кризиса странах – там, где риски уже реализовались и учтены в ценах, например, в Турции и Аргентине. Держать долю кэша, чтобы быть готовым инвестировать, когда открываются новые возможности, а это сейчас происходит довольно часто.