Объясняем некоторые из самых непонятных его компромиссов.

В части реформирования […] существует такой парадокс. Например, есть определенный институт или закон; скажем, […] забор или ворота, поставленные поперек дороги. Реформатор более современного типа весело подходит к нему и говорит: «Я не вижу, как это использовать; давайте это уберем». На что реформатор более интеллектуального типа ответит: «Если вы не видите, как это использовать, я, конечно, не позволю вам это убрать. Уходите и подумайте. Потом, когда вы вернётесь и скажете, что нашли этому применение, я, возможно, позволю вам это разрушить».

– Г. К. Честертон «The Thing: Why I am a Catholic» («Истина: почему я католик«)

Что не так с Биткойном, так это то, что он совершенно непригляден и напрочь лишен элегантности.

– Гверн Бранвен, «Bitcoin is Worse Is Better» («Биткойн: чем хуже, тем лучше»)

* * *

Говорят, что в разработке криптовалют не бывает преимуществ, за которые не приходится расплачиваться чем-то другим: есть только компромиссы. Это часто приходится слышать от раздражающих биткойнеров, пытающихся объяснить, почему очередная новомодная криптовалюта, вероятно, не сможет обеспечить 10 000 транзакций в секунду с теми же гарантиями, что Биткойн.

Сегодня, когда были предложены и реализованы уже сотни альтернативных систем для беспрепятственной передачи ценности, стоит задуматься, почему Сатоши построил Биткойн именно так, и почему те, кто занимается технической поддержкой его блокчейна, направляли развитие проекта с такой осмотрительностью.

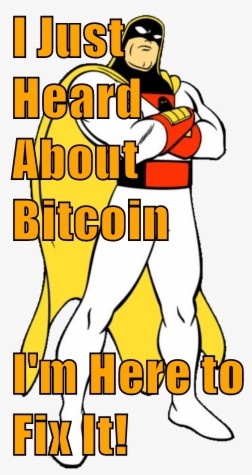

Я мало что понимаю о Биткойне и пришел, чтобы его улучшить!

Я мало что понимаю о Биткойне и пришел, чтобы его улучшить! В этой статье я объясню, почему считаю, что функции Биткойна были выбраны не слепо, но вполне осознанно, с тем чтобы создать надёжную систему, устойчивую к различным потрясениям. Во многих случаях это требовало выбора варианта внешне неприятного и неприглядного. Вот что я имею в виду, когда говорю, что Биткойну не привыкать делать трудный выбор. Для меня очевидно, что при выборе из двух вариантов Биткойн часто делает выбор в пользу менее удобного.

Многих это сбивает с толку – отсюда и этот синдром, когда у мало что понимающих о Биткойне людей возникает неуемное желание его «починить», хотя если принимать во внимание долгосрочные последствия, то его проектные решения обретают смысл.

Как следствие, Биткойн обременен множеством громоздких, отягчающих и ограничивающих функций, которые снижают его способность к внедрению новых решений, однако служат достижению долгосрочной и значимой цели. В этой статье я рассмотрю несколько компромиссов, в которых Биткойн выбрал непопулярный или более сложный путь ради достижения амбициозной долгосрочной цели:

- Управляемый/неуправляемый обменный курс

- Неограниченный/ограниченный объем эмиссии

- Частые/редкие хардфорки

- Произвольная/предопределенная монетарная политика

- Неограниченное/ограниченное пространство блока

Управляемый/неуправляемый обменный курс

Одна из самых распространенных претензий к Биткойну, часто высказываемая представителями центральных банков или экономистами, заключается в том, что он не является валютой, поскольку его цена нестабильна. Как правило, задача центральных банков состоит в поддержании покупательной способности на относительно стабильном уровне (хотя ослабление курса валюты на 2% в год в США считается допустимым) и достижении других целей, как, например, полная занятость. Не имеющий механизма управления обменным курсом Биткойн априори не рассматривается ими как валюта. В традиционном представлении о том, что представляет собой суверенная валюта, всегда подразумевается какая-то возможность управления, спросите хоть Кристин Лагард:

«На сегодняшний день виртуальные валюты, такие как Биткойн, не представляют никаких проблем для существующих фиатных валют и центральных банков. Почему? Потому что они слишком волатильны, слишком рискованны, слишком энергоемки, и кроме того, проблема масштабируемости лежащих в их основе технологий тоже еще не решена».

Или Сесилию Скингсли, заместителя директора центробанка Швеции:

«У меня нет проблем с людьми, использующими [биткойн] в качестве инвестиционного актива, но он слишком волатилен для того, чтобы использоваться в качестве валюты».

Конечно, волатильность биткойна нельзя контролировать: на фоне дефицитного предложения цена зависит почти исключительно от спроса. Объем предложения Биткойна почти совершенно неэластичен, и потому волны принятия проявляют себя в головокружительных ценовых колебаниях. Это контрастирует с суверенными валютами, относительную стабильность которых с помощью различных рычагов обеспечивают центральные банки.

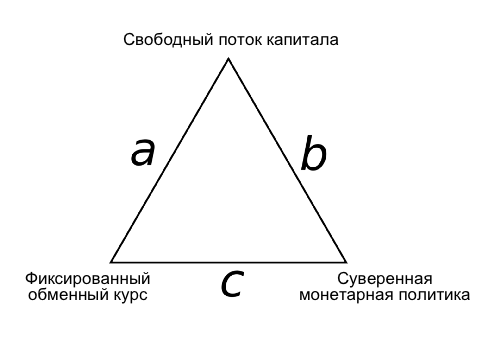

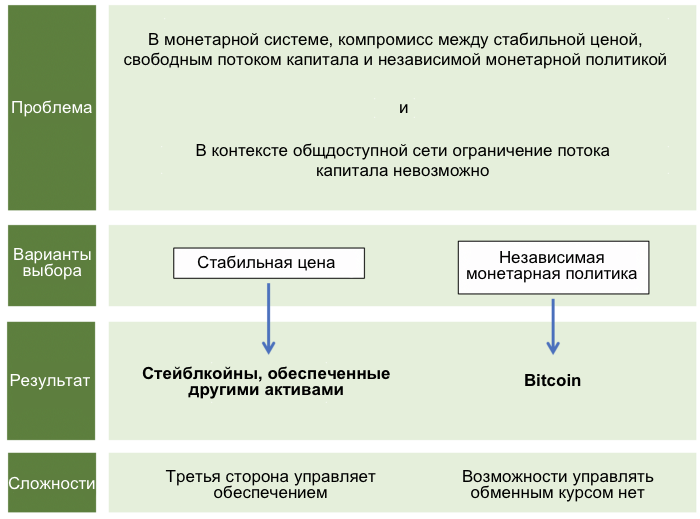

Компромиссы, присущие монетарной политике, часто выражаются в виде трилеммы, в которой регулирующие органы могут выбрать два варианта из трех, но не все три сразу. Другими словами, если вы хотите привязать курс своей валюты к относительно стабильному активу (обычно это другая валюта, такая как доллар США), то вы должны контролировать как предложение вашей валюты (суверенная денежная политика), так и спрос на нее (поток капитала). Китай – хороший пример для стороны C: китайские деньги имеют нежесткую привязку к доллару, а Народный банк Китая проводит суверенную денежно-кредитную политику; для такого сочетания необходим контроль над капиталом.

«Недостижимая троичность» монетарной экономики

«Недостижимая троичность» монетарной экономики Банк Англии получил болезненное напоминание об этом ограничении в 1992 году, когда Сорос и Дракенмиллер осознали хрупкость привязки к немецкой марке и что ее нельзя было защищать бесконечно. Банку Англии пришлось признать поражение и отпустить курс фунта стерлингов.

Более современным примером этого ограничения могут служить сегодняшние проблемы Гонконга с его валютой, курс которой мягко привязан к доллару США. К сожалению для Гонконга, курс доллара в последние годы значительно укрепился, и кредитно-денежный регулятор Гонконга столкнулся с незавидной задачей достижения целевого курса, курса, а отток капитала из Гонконга в США усугубил эту проблему. Отток капитала из Гонконга в США усугубил эту проблему.

Гонконг выбрал вариант А на рисунке выше, отказавшись от активного денежно-кредитного управления в обмен на свободный поток капитала и привязанный обменный курс. Если убрать привязку, то они вернут денежный суверенитет (способность отвязать свою политику процентной ставки от проводимой ФРС США), сохраняя при этом открытые потоки капитала.

Таким образом, при выборе монетарной политики неизбежно возникает компромисс и ни одно государство, каким бы могущественным оно ни было, от него не застраховано. Если вы хотите привязать курс своей валюты к валюте другого государства, вы либо становитесь монетарным вассалом этого государства, либо берете на себя геркулесов труд удержать своих граждан от вывода средства за границу.

Поэтому у специалиста в области монетарной политики тот факт, что Биткойн не может управлять своим обменным курсом, совершенно не должен вызывать удивление. Это внезапно возникшая цифровая нация, разработанная для того, чтобы сделать капитал легко передаваемым (а значит о контроле капитала не может быть и речи), в которой нет полномочий, необходимых для управления привязкой курса. Благодаря своему асимптотическому таргетированию объема эмиссии, Биткойн проявляет предельную осмотрительность в отношении регулирования объема эмиссии, но не имеет механизма управления потоками капитала и, конечно же, центрального банка для управления процентными ставками. Сравните это с Libra, новой криптовалютой от Facebook, обеспеченной корзиной из суверенных валют. Вероятно, она никогда не сможет стать по-настоящему общедоступной, поскольку кто-то всегда должен управлять корзиной из ценных бумаг и валют, которой обеспечивается эта валюта.

Биткойн делает трудный выбор в пользу плавающего обменного курса и полного отсутствия стороны, проводящей суверенную монетарную политику и управляющей привязкой курса. Волатильность и неопределенность в отношении будущего валютного курса – это цена, которую пользователи платят за достижение иных качеств: дефицитности актива и свободы взаимодействия посредством его. В обмен на это приходится жертвовать стабильным обменным курсом, но зато он освобождается от влияния каких-либо третьих сторон и получает независимую монетарную политику. Хорошая сделка.

Биткойн делает трудный выбор в пользу плавающего обменного курса и полного отсутствия стороны, проводящей суверенную монетарную политику и управляющей привязкой курса. Волатильность и неопределенность в отношении будущего валютного курса – это цена, которую пользователи платят за достижение иных качеств: дефицитности актива и свободы взаимодействия посредством его. В обмен на это приходится жертвовать стабильным обменным курсом, но зато он освобождается от влияния каких-либо третьих сторон и получает независимую монетарную политику. Хорошая сделка.

Неограниченный/ограниченный объем эмиссии

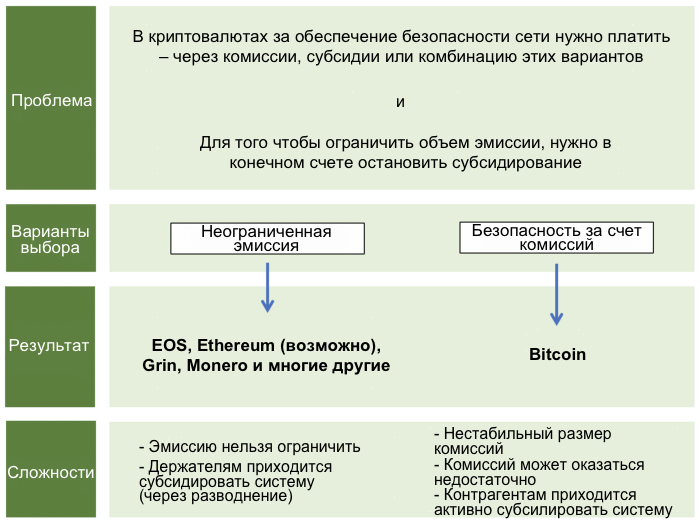

Одна из наиболее жарких дискуссий в криптовалютной индустрии ведется вокруг того, возможно ли в действительности эффективно ограничить объем эмиссии. Позиция по этому вопросу, как правило, влияет на мнение о том, должны ли комиссии или выпускаемые монеты идти на оплату обеспечения безопасности сети. До сих пор ни одна общедоступная криптовалюта не нашла бесплатного способа защитить свою сеть (если, конечно, вы не воспринимаете всерьез заверения сторонников Ripple). Поскольку при прочих равных держатели выигрывают скорее от меньшего объема выпуска, нежели от большего, если вы полагаете, что комиссий за транзакции может быть достаточно для обеспечения безопасности, то вы можете счесть основанную на комиссиях модель безопасности предпочтительной.

Действительно, Сатоши считал, что в долгосрочной перспективе Биткойну придется научиться обеспечивать безопасность сети только за счет комиссий, без субсидирования, поступающего с каждым добытым блоком:

«Стимулы участников сети тоже могут финансироваться за счет комиссий. […] После выпуска в обращение определенного количества монет финансирование этих стимулов может быть полностью перенесено на комиссии за транзакции и быть полностью свободным от инфляции».

В конечном счете выбор в пользу обеспечения полной общедоступности сети, когда за ее безопасность необходимо платить, это довольно жесткое решение. Вы либо делаете выбор в пользу бесконечной эмиссии новых монет, либо признаете, что системе придется поддерживать свою работоспособность только за счет комиссий за транзакции.

Учитывая распространенность систем с бесконечной эмиссией, можно сказать, что среди участников криптосферы складывается приблизительный консенсус в отношении того, что достижение достаточного объема транзакций для развития надежного рынка комиссий является слишком сложной задачей для нового блокчейн-проекта.

Учитывая распространенность систем с бесконечной эмиссией, можно сказать, что среди участников криптосферы складывается приблизительный консенсус в отношении того, что достижение достаточного объема транзакций для развития надежного рынка комиссий является слишком сложной задачей для нового блокчейн-проекта.

Однако Биткойн в свойственной ему манере делает выбор в пользу более трудного варианта – ограниченного объема выпуска и рынка комиссий – ради достижения подлинной, безупречной дефицитности, которую так ценят его пользователи. Долгосрочную жизнеспособность такой системы еще предстоит определить: Биткойну необходимо увеличить объем транзакций, а контрагенты должны будут соглашаться платить за пространство блоков. Наиболее полное представление о том, как может развиваться рынок комиссий Биткойна, дает в своей статье Дэн Хелд.

Хотя в точности сказать, что будет происходить с моделью комиссий Биткойна, не может никто, тот факт, что Биткойн уже имеет устойчивый рынок комиссий, которые на момент написания статьи составляют около девяти процентов от дохода майнеров, обнадеживает.

Частые/редкие хардфорки

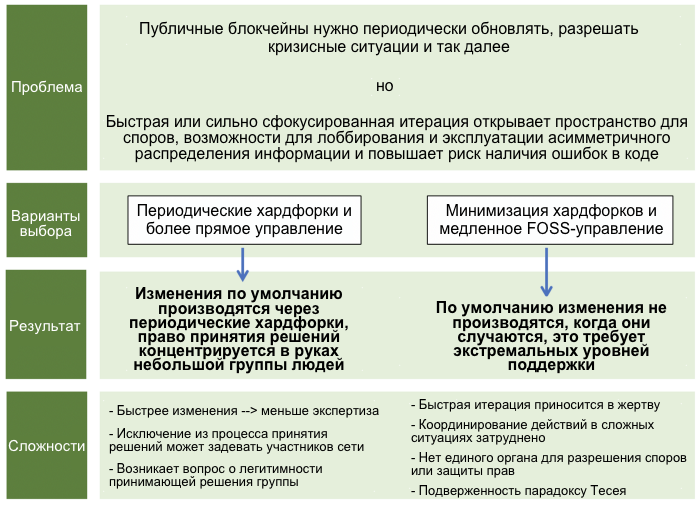

Частота проведения хардфорков может многое сказать о философии разработки тех или иных криптовалют. Например, Ethereum долгое время позиционировался как более инновационный аналог Биткойна, обладающий такими преимуществами, как (функционирующий) фонд – куча денег, которую можно использовать для финансирования разработки – и социальная приверженность частому обновлению системы посредством форков. Разработчики Биткойна, напротив, склонны избегать хард-форков и обычно стараются производить обновления через необязательные для использования софт-форки, как в случае с SegWit. (Под хард-форками я имею в виду преднамеренные обновления без обратной совместимости, требующие от пользователей коллективного обновления своих узлов. В результате хард-форка устаревшие узлы могут стать несовместимыми с новым набором правил.)

По моему мнению, это часто сводится к фундаментальным различиям в видении того, как должна быть организована разработка.

Как уже говорилось, некоторые разработчики криптовалют приняли политику регулярного обновления своих систем через хард-форки. Политика регулярных хард-форков – это практически единственный способ часто обновлять систему, в которой каждый должен использовать совместимое ПО. Это сопряжено с определенными рисками: поспешные хард-форки могут нести в себе скрытые ошибки или инфляцию, или маргинализировать пользователей, у которых не было достаточно времени подготовиться. Плохо организованные хард-форки как способ выхода из кризисных ситуаций часто приводят к хаосу, как это было в случае с Verge и Bitcoin Private. Крупные блокчейны, такие как Ethereum, Zcash и Monero, приняли политику частых хард-форков. В Monero, например, они проводятся каждые шесть месяцев.

Частые форки, как и многие упоминаемые в этой статье решения, могут быть целесообразными, однако у такого подхода есть и обратные стороны. Это способствует централизации принятия решений, поскольку медленный, совещательный стиль управления, характерный для Bitcoin Core, плохо сочетается с частыми обновлениями, и это создает новые векторы атак. Разработчики, отвечающие за форки, могут вознаграждать себя и ближний к себе круг за счет остальных пользователей – например, через введение явного или скрытого налога, поступающего в их фонд, или через такое изменение функции proof-of-work, чтобы она работала только с тем оборудованием, которое есть у них. Как и все остальное в тонком искусстве обслуживания блокчейнов, концентрация власти в одном центре имеет свою цену.

Следует отметить, что все блокчейны с более децентрализованным управлением подвержены так называемому парадоксу Тесея. Это соотносится с тем фактом, что не имеющие владельца блокчейны должны сбалансировать сохранение уникальной идентичности со способностью меняться. Я подробно раскрываю эту тему здесь.

Следует отметить, что все блокчейны с более децентрализованным управлением подвержены так называемому парадоксу Тесея. Это соотносится с тем фактом, что не имеющие владельца блокчейны должны сбалансировать сохранение уникальной идентичности со способностью меняться. Я подробно раскрываю эту тему здесь.

В конечном счете публичные блокчейны, не имеющие единого управляющего, ответственного за разрешение споров, должны столкнуться с этим парадоксом Тесея. Так что вариант в правой части таблицы выше – это болезненный выбор. Но опять же, Биткойн с радостью соглашается на этот компромисс.

Произвольная/предопределенная монетарная политика

Если вы художник или инженер, то, вероятно, замечали, как ограничения стимулируют поиск творческих решений. Сужение пространства дизайна или пространства возможностей часто заставляет искать инновационное решение. В более абстрактной формулировке, если вам доступно больше ресурсов, то вы с меньшей вероятностью будете проявлять осмотрительность в их расходовании.

Это хорошо сформулировал Игорь Стравинский:

«Чем больше ограничений ты на себя накладываешь, тем больше ты себя освобождаешь. И произвол в ограничениях лишь способствует точности исполнения».

Литературы, рассказывающей и объясняющей этот феномен, немного, но ее число растет. Рави Мехта и Менг Жу, исследовавшие (англ.) «осознание дефицита ресурсов в сравнении с их изобилием», обнаружили, что:

«Осознание дефицитности активизирует в сознании соответствующую установку на ограниченность ресурса, которая сохраняется и проявляет себя через снижение функционального постоянства в последующих контекстах использования продукта (т.е. заставляет потребителей думать за пределами традиционной функциональности данного продукта), повышая, как следствие, креативность использования продукта».

Примеров этому феномену существует множество. В венчурных инвестициях, чрезмерное финансирование стартапа часто парадоксальным образом приводит к его провалу. Вот почему в стартапах поощряется минимизация затрат – это повышает дисциплинированность и заставляет сосредоточиться на возможностях получения прибыли, не тратя на научно-исследовательскую деятельность или конференции больше времени, чем необходимо. В более зрелых компаниях избыток денежных средств часто приводит к расточительному управлению.

Рискну предположить, что это же явление можно наблюдать и на уровне государств в контексте проводимой ими денежно-кредитной политики. Если капитал легко привлекается за счет разбавления (так, по сути, работает инфляция для суверенных правительств), то легко и финансировать расточительные мероприятия, такие как зарубежные конфликты. Аналогичным образом, в криптовалютах дискреционная инфляция часто преподносится как положительное явление – она часто связывается с управлением, и это дает возможность финансировать разработку, маркетинг и так далее. Проще говоря, наличие дискреции в монетарной политике создает глубокое изобилие, которое могут использовать администраторы проектов. Впрочем, есть и обратная сторона: это открывает возможности для мздоимства, эксплуатации и перераспределения богатства, что наносит ущерб долгосрочной целостности проекта.

Во многих случаях монетарная дискреция – возможность по желанию и потребности искусственно увеличивать объем предложения – представляется разработчиками как инновация по отношению к Биткойну. Но на мой взгляд такие проекты просто воспроизводят модель, поддерживаемую доминирующими монетарными режимами: центральный субъект, сохраняющий особые полномочия в отношении объема денежной массы, периодически увеличивает его для финансирования своих политических инициатив. Как мы видим на примере Венесуэлы или Аргентины, правительства склонны злоупотреблять этой привилегией. Так почему от разработчиков криптовалют нужно ожидать чего-то другого?

Предопределенный объём эмиссии Биткойна, продукт радикального сопротивления изменчивости денег, – это его решение проблемы. Гротескное, высокомерное решение для многих оппонентов, однако имеющее определяющее значение для дизайна Биткойна. Сохраняя эту переменную неизменной и итерируя вокруг нее, Биткойн стремится обеспечить подлинную дефицитность и полностью устранить людей из процесса принятия решений. Это может дорого стоить. Оппоненты смеются над «высокими» комиссиями Биткойна, хотя стабильное бремя комиссий в конечном итоге необходимо для обеспечения безопасности сети, поскольку объем субсидирования со временем сокращается. И в отличие от многих других проектов, Биткойн не имеет возможности пополнить свои фонды за счет инфляции.

Замечу, что некоторые проекты из левой колонки на самом деле не завышали произвольно объем денежной массы ради достижения своих задач, однако они, в сущности, прописали такую возможность в социальном договоре – это рычаг, который можно будет использовать позже, если цель будет оправдывать такие меры.

Замечу, что некоторые проекты из левой колонки на самом деле не завышали произвольно объем денежной массы ради достижения своих задач, однако они, в сущности, прописали такую возможность в социальном договоре – это рычаг, который можно будет использовать позже, если цель будет оправдывать такие меры.

Это довольно удобно – использовать в системе монетарную дискрецию для оплаты наемных разработчиков, маркетинга и поддержки операционной деятельности компании, которая может распределять ресурсы. Однако я бы сказал, что это неверный выбор, и что независимая модель без централизованного управления в долгосрочной перспективе является более устойчивой. Если есть распределение капитала, то должны быть и те, кто его распределяет, и на них всегда можно оказать давление, принудить их к определенным действиям или скомпрометировать. Биткойн делает трудный выбор, исключая возможность финансирования за счет инфляции, в пользу жизни или смерти в соответствии с собственными принципами.

Неограниченное/ограниченное пространство блока

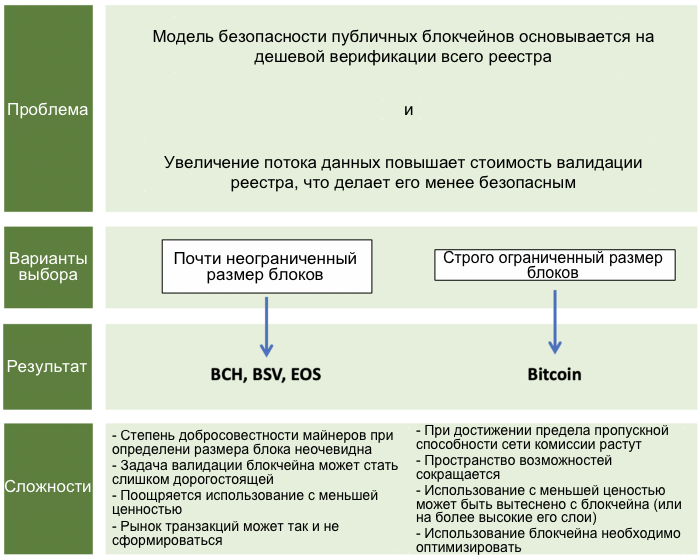

Дискуссию о размере блоков тоже можно воспринимать примерно в том же ключе. Аргументы в пользу увеличения размера блоков, как правило, апеллируют к увеличению потенциала системы – интересные сценарии использования, требующие большого объема данных, большее принятие, низкие комиссии и так далее. Консерваторы упорно сопротивляются подобным инициативам, утверждая, что незначительное повышение удобства использования в этом случае имеет слишком высокую цену: это приводит к удорожанию процесса вариации.

Стандартное предположение в форках Биткойна, таких как Bitcoin Cash или BSV, заключается в том, чтобы майнеры, а не разработчики, устанавливали максимальный размер блоков на уровне, значительно превышающем фактическое ограничение Биткойна (~2 Мб, 1 Мб – это миф). Однако это проблематично, поскольку пространство блоков является не имеющим стоимости внешним эффектом. Увеличить предельное значение размера блоков для майнера ничего не стоит. На самом деле крупные майнеры могут отдавать предпочтение более крупным блокам, так как это позволит им притеснять более мелких майнеров. Однако постоянно растущий реестр – со все возрастающей стоимостью его проверки – предполагает очень реальные расходы для тех, кто его проверяет – для операторов узлов, которые хотят проверять все входящие платежи и гарантировать валидность цепочки. Стимулы майнеров не согласуются с теми, на кого влияет задаваемый ими размер блоков.

Стандартное предположение в форках Биткойна, таких как Bitcoin Cash или BSV, заключается в том, чтобы майнеры, а не разработчики, устанавливали максимальный размер блоков на уровне, значительно превышающем фактическое ограничение Биткойна (~2 Мб, 1 Мб – это миф). Однако это проблематично, поскольку пространство блоков является не имеющим стоимости внешним эффектом. Увеличить предельное значение размера блоков для майнера ничего не стоит. На самом деле крупные майнеры могут отдавать предпочтение более крупным блокам, так как это позволит им притеснять более мелких майнеров. Однако постоянно растущий реестр – со все возрастающей стоимостью его проверки – предполагает очень реальные расходы для тех, кто его проверяет – для операторов узлов, которые хотят проверять все входящие платежи и гарантировать валидность цепочки. Стимулы майнеров не согласуются с теми, на кого влияет задаваемый ими размер блоков.

Сталкиваясь с этим внешним эффектом, Биткойн делает выбор в пользу варианта, на первый взгляд представляющегося более неприятным, изначально ограничив максимальный размер 1 Мб, а теперь – 4 Мб (в крайних, нереалистичных сценариях; более реалистичное значение – около 2 Мб). Ортодоксальная позиция Биткойна основывается на том, что ограниченное пространство блоков необходимо не только для того, чтобы исключить неэкономичное использование сети, но и для того, чтобы проверка блокчейна оставалась дешевой.

Кроме того, простые наблюдения из экономики дают представление о том, каким будет результат нелимитированного размера блоков. Поскольку спрос на хранение информации в реплицированной базе данных с высокой доступностью практически неограничен, то, если пространство блоков будет достаточно дешевым, блокчейны будут использоваться для хранения случайных данных. Проблема заключается в том, что хранимые данные создают бессрочные расходы для верификаторов, так как им нужно включить эти данные в первоначальную загрузку и постоянно докупать диски большего и большего размера. (Авторы предложения State Rent к Ethereum признают проблему и предлагают ее решение.)

Биткойнеры далеки от того, чтобы жаловаться на «высокие» комиссии, и принимают их: когда внесение записей в реестр стоит дороже, дороже обходится и заполнение его спамом, что делает такого рода атак практически невыполнимыми.

В блокчейнах – таких как BSV, – которые обязуются полностью открыть пространство блоков, вы получаете базовый уровень активного использования (в BSV, в среднем, это <10 тыс. активных адресов в сутки, в сравнении с 800+ тыс. Биткойна) и случайные неорганические всплески введения в блокчейн данных, что чрезвычайно затрудняет проверку в долгосрочной перспективе.

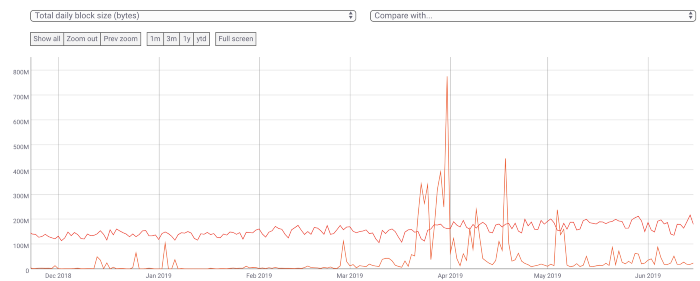

Байт передано ончейн в сутки для Биткойна (красный) и BSV (оранжевый). Coinmetrics

Байт передано ончейн в сутки для Биткойна (красный) и BSV (оранжевый). Coinmetrics Интересен случай EOS. Учитывая, что пространство блоков в нем стоило довольно дешево (даже при том, что технически оно «оценивалось» через сложную систему сетевых ресурсов), в блокчейн EOS вносилось большое количество неэкономических записей и спама. Отчасти это объясняется сочетанием высокого стимула для создания иллюзии ончейн-активности и минимальной стоимости реализации этой задачи.

То есть блокчейн EOS содержал миллионы и миллионы записей, вносимых в него под влиянием экономических стимулов (для продвижения сети в целом или определенных dApp), и обременявших реестр сомнительным спамом. Это имело очень реальные последствия. Говорят, например, что запустить в EOS полную архивную ноду (узел, сохраняющий исторические снимки состояний) на сегодняшний день практически невозможно. Строгая необходимость в таких узлах возникает только у поставщиков данных при необходимости осуществить поиск по блокчейну, но это пример ситуации, когда задача поддержания канонической истории реестра становится непомерно трудной из-за плохого управления ресурсами сети.

В конечном счете дискуссии о пространстве блоков сводятся к вопросу об устойчивости. Для того чтобы блокчейн мог взимать комиссии за внесение в него записей, пользователи должны признавать ценность пространства его блоков. Однако если размер блоков совершенно неограничен, это означает, что пространство блоков будет бесполезным. Сколько бы вы заплатили за товар с бесконечным объемом предложения? Ограничивая пространство блоков, Биткойн поддерживает существование рынка внесения записей в реестр, который однажды заменит собой субсидии блоков. Оппоненты отвечают на это, что увеличение размера блоков позволяет наращивать использование блокчейна, что в итоге отразится и на собираемых комиссиях.

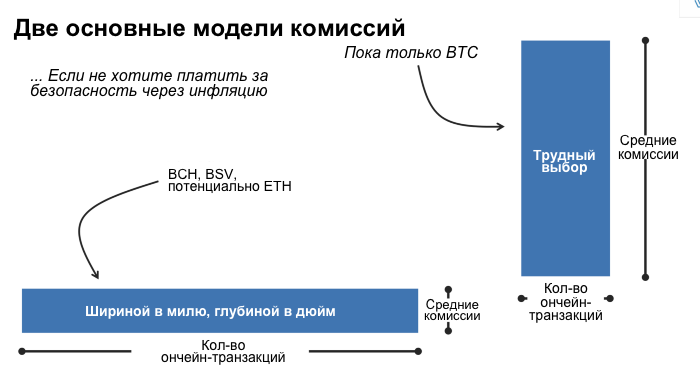

Слайд из моего выступления на MIT Bitcoin Expo в Массачусетском технологическом институте (видео здесь [англ.])Я называю такую модель рынка комиссий «шириной в милю, глубиной в дюйм». Эмпирически это пока еще не было подтверждено, и надежды сторонников ориентированных на платежи криптовалют с низкими комиссиями вполне могут быть разрушены, если блокчейн некоего консорциума – как Libra, например – поглотит весь рынок криптовалютных платежей.

Слайд из моего выступления на MIT Bitcoin Expo в Массачусетском технологическом институте (видео здесь [англ.])Я называю такую модель рынка комиссий «шириной в милю, глубиной в дюйм». Эмпирически это пока еще не было подтверждено, и надежды сторонников ориентированных на платежи криптовалют с низкими комиссиями вполне могут быть разрушены, если блокчейн некоего консорциума – как Libra, например – поглотит весь рынок криптовалютных платежей.

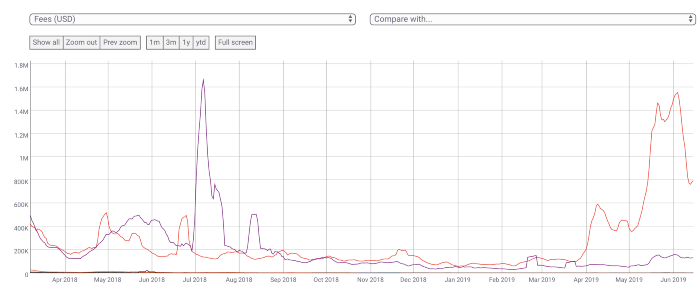

Комиссий выплачивается в сутки майнерам на различных блокчейнах. Coinmetrics

Комиссий выплачивается в сутки майнерам на различных блокчейнах. Coinmetrics В сравнении с Биткойном и Эфириумом, других активов на графике просто не видно. Только Litecoin еще может собрать в виде комиссий больше 1 тыс. долларов в сутки. BCH, BSV, Dash, Zcash, Monero, Stellar, Ripple и Doge – все находятся в диапазоне нескольких сотен $/сутки (график). Это не сулит ничего хорошего для койнов, которые планируют сокращать объем выпуска новых монет по примеру Биткойна. На сегодняшний день ни один блокчейн, кроме Биткойна и Эфириума не выглядит готовым к переходу на режим, в котором большая часть дохода валидаторов обеспечивается за счет комиссий за транзакции. Так что плата за ограниченное пространство блоков, размер которой регулируется рынком в соответствии с законами спроса и предложения, хоть и болезненна с точки зрения размера комиссий, является важной составляющей системы Биткойна.

Заключение

Основная мысль, которую, я надеюсь, мне удалось донести до читателя этой статьей, заключается в том, что особенности дизайна Биткойна, которые могут казаться странными, неприглядными или неэффективными, на поверку имеют под собой весомое обоснование. Это не делает их неоспоримыми: безусловно, у нас есть все основания для поиска альтернатив, и это пространство активно исследуется тысячами проектов.

Сатоши не был всевидящим гением, и он(а), конечно, не мог предвидеть некоторые из путей развития системы, но компромиссы, использовавшиеся при разработке Биткойна, как правило, вполне оправданны. Являются ли они абсолютно верными, нам еще только предстоит увидеть. Но просто имейте в виду: если вы столкнулись с особенностью дизайна, которая кажется вам очевидно неправильной, посмотрите глубже, и вы увидите основание для такого выбора.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.