Жизнь японских рисовых фермеров до XVIII века состояла из сплошного труда, неопределённости и страдания. Хотя издержки на выращивание риса были более-менее фиксированными – семена, удобрения, вода и трудозатраты, – конечная цена риса на рынке напоминала игру на патинко (это такой японский традиционный игровой автомат, на котором обычно играют на деньги). В периоды богатого урожая цена на рис падала, и фермеры иногда выручали меньше себестоимости (чего им едва хватало на суши), а когда урожай был плохой, цена на рис стремительно взлетала и фермеры могли разбогатеть (если они пережили предыдущий хороший урожай).

В начале XVIII века фермеры, купцы и торговцы решили положить этому конец и образовали в 1710 г. первую в мире современную, организованную фьючерсную биржу – рисовую биржу Додзима в Осаке, – с целью торговать будущим урожаем риса на основе стандартизированных контрактов – фьючерсов. В теории идея стандартизированных рисовых фьючерсных контрактов была остроумной и должна была обеспечить ключевому японскому продукту питания стабильность – рисовые фермеры могли зафиксировать будущую цену своего товара на выгодном для них уровне, тогда как спекулянты или торговцы могли занять противоположную сторону в контракте и заработать на последующих изменениях цены риса на момент истечения срока контракта. Но в первой половине XVIII века эти предположения были опровергнуты.

В начале 1730-х плохой урожай риса привёл не к росту, а к падению цены на рис. И поскольку японская экономика всё ещё в значительной степени зависела от риса как средства обмена, самураи, получавшие заработок рисом (можно лишь представить себе, как они считали сдачу), запаниковали, так как стоимость их мешков риса обвалилась относительно выпускавшихся монет. На фоне обратного отношения урожая и цены риса спекулянты и предполагаемые заговорщики решили заработать на рынке рисовых фьючерсов немалые деньги, скопив большие запасы риса для манипуляции ценами, что привело к массовому голоду. Ранний японский опыт с фьючерсным рынком превратился в катастрофу, а отнюдь не обеспечил стабильную, доступную и прозрачную цену. В последующие десятилетия были предприняты попытки разобраться в механизме фьючерсного рынка с целью гарантировать минимальную и максимальную цену на рис, правительственную поддержку, регулирование и стратегические запасы, что должно было предотвратить повторение ранних ошибок на рисовом фьючерсном рынке.

Как всё это связано с криптовалютой?

Как многие из вас знают, запуск платформы Bakkt от Нью-Йоркской фондовой биржи (NYSE), должен был открыть доступ к первым полностью регулируемым фьючерсным контрактов на Биткойн. Однако сначала запуск был перенесён на 24 января 2019 г., а потом и вовсе на неопределённый срок. Так как на крипторынках и без этого было мало хороших новостей, уже и так упавшая цена Биткойна опустилась ещё ниже, прежде чем снова подняться.

То, что рынки чересчур бурно отреагировали, в лучшем случае спорно – с другой стороны, то, что трейдеры рассматривают Bakkt как волшебную пилюлю от нездорового поведения цен на криптовалюты, кажется чрезмерно оптимистичным и будет лишь способствовать дальнейшей спекуляции на и так сильно манипулируемом рынке.

1. Биткойн пока не стратегический актив

Как бы я ни надеялся, что однажды Биткойн станет стратегическим активом наподобие риса или даже замороженного апельсинового сока, – пока это не так. Понадобится ещё не один год, чтобы BTC смог зарекомендовать себя как средство обмена или сбережения. Он редко принимается продавцами, с подозрением рассматривается институциональными инвесторами и не имеет формальной структуры или регулирования, чтобы считаться крупным игроком на глобальной сцене в качестве средства сбережения или обмена.

В отличие от риса, мы пока не нуждаемся в Биткойне, чтобы выжить, – он далеко не стратегический актив. К этому следует добавить существование бесчисленных альтернатив биткойну. Помимо тысячи с лишним других криптовалют, есть ещё драгоценные металлы, фиатные валюты, произведения искусства, недвижимость и другие ценности. Мы можем обойтись без биткойна, тогда как средний японец без риса протянет недолго.

2. Кто покупает Биткойн-фьючерсы?

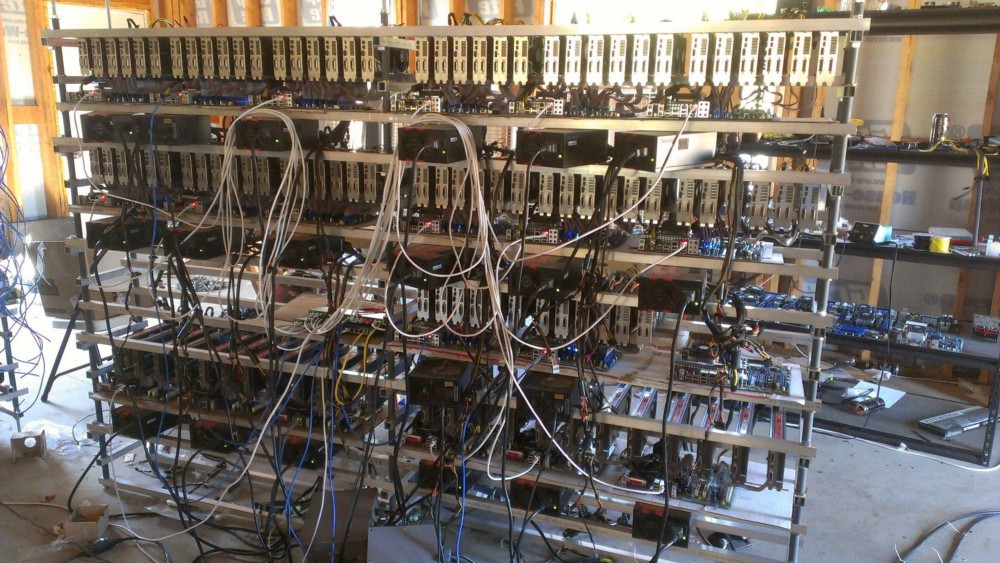

Поскольку издержки на майнинг Биткойна сильно варьируются в зависимости от того, где происходит майнинг, от сложности блока и стоимости электричества, глобальная минимальная цена Биткойна на фьючерсном рынке будет притягивать майнеров к тем местам, где цена фьючерсов будет гарантировать им минимальную прибыль. Но это также значит, что из-за фиксирования будущей цены BTC в тех местах, где майнинг выгоден, будет работать больше майнеров, что увеличит вычислительную мощность и подстегнёт прибыльность майнинга. В отличие от традиционного фермерства, реакция на предложение в уравнении майнинга Биткойна почти мгновенна, а вычислительная мощность Биткойна прозрачна и может отслеживаться. В отличие от рисового фермера, который не может перенести свою ферму в другое место, майнеры Биткойна могут это сделать, либо физически, либо посредством различных майнинг-пулов. Майнер Биткойна может также просто отключить своё оборудование, тогда как фермер не может посреди сезона прекратить выращивать рис.

Кроме того, издержки на майнинг Биткойна со временем варьируются, что означает, что даже если майнер приобретёт фьючерсный контракт, чтобы зафиксировать цену выше текущей себестоимости майнинга, нет гарантий, что будущая цена будет достаточной, чтобы покрыть издержки.

Ещё одно важное различие в том, что рисовый фермер не может посреди сезона поменять свой урожай. Заливное рисовое поле нельзя вдруг переделать под выращивание пшеницы или картофеля. Но майнер может переконфигурировать своё оборудование под майнинг той криптовалюты, которая в настоящий момент наиболее выгодна исходя из цены и издержек – и криптомайнеры этим сейчас и занимаются.

Биткойн-фьючерсы, которые гарантируют поставку в будущую дату определённой суммы в биткойнах, отнюдь не обеспечат уверенность и стабильность, а подорвут ту самую гибкость, которой сейчас пользуются многие коммерческие майнеры криптовалют. Зачем криптовалютному майнеру связывать себя обязательствами о будущей поставке биткойнов, если он может в любой момент перейти на другую криптовалюту?

Если ключевые покупатели Биткойн-фьючерсов не обязательно майнеры, то кто?

Как и в Японии в начале XVIII века, ключевыми игроками на фьючерсном рынке Биткойна, скорее всего, будут трейдеры и спекулянты, что лишь приведёт к огромным всплескам эйфории, отличающимся чрезмерным оптимизмом, и периодам крайнего пессимизма – что мы наблюдаем на рынке биткойна и сегодня. Полностью регулируемый рынок фьючерсов отнюдь не будет предвещать стабильность, а лишь усугубит крайнюю волатильность, которой уже славятся биткойн и другие криптовалюты, и подорвёт их роль как средства обмена и сбережения. Рынок Биткойн-фьючерсов будет не столько способствовать росту числа пользователей, сколько лишь ещё больше усилит спекуляцию и манипуляцию на фоне и так уже падающей рыночной капитализации биткойна и его подражателей.

3. Биткойн-фьючерсы уже существуют

На умопомрачительном пике криптовалютного ажиотажа Чикагская биржа опционов (CBOE) и Чикагская товарная биржа (CME) с большой помпой выпустили собственные биткойн-фьючерсы. Трейдеры ожидали десятки тысяч контрактов в день, но рынок просто не был к этому готов. При сомнительных депозитарных решениях и пассивности институциональных инвесторов объём просто не появился.

В третьем квартале 2018 г. на CBOE и CME вместе торговалось порядка 9000 контрактов в день, и так как институциональные деньги, по большей части, по-прежнему остаются в стороне, этот объём вряд ли в ближайшее время увеличится. Для сравнения: только на CME во втором квартале 2018 г. ежедневно торговалось 18 млн контрактов на различные продукты от нефти и золота до процентных ставок и S&P 500. По сути, CBOE и CME выпускают контракты на всё, на что люди готовы делать ставки.

Что ещё хуже, леверидж, позволяющий трейдерам контролировать огромное количество товаров, ставя на кон лишь самый минимум, к биткойну неприменим. Тогда как для торговли контрактами на S&P 500 трейдеру достаточно оставить залог в размере 4%, для торговли биткойном тому же трейдеру нужно в 10 раз больше, или 40%. Это значит, что для сделки на $10 000 нужно внести в клиринговую палату $4000 залога, – вряд ли это можно назвать эффективным распределением ресурсов. Но, учитывая волатильность биткойна, неудивительно, что CBOE и CME требуют такие высокие уровни, чтобы смягчить контрагентский риск, связанный с торговлей биткойн-фьючерсами.

И так как объём на фьючерсных рынках в основном зависит от крупных институтов, их заметное отсутствие на рынке биткойна означает, что объём биткойн-фьючерсов, скорее всего, останется низким. В отсутствие реальной потребности в хеджировании, фьючерсы не имеют значимых коммерческих или институциональных применений, помимо спекуляции. И хотя однажды естественные покупатели фьючерсов на Биткойн могут появиться, такой день пока не настал. В случае фьючерсов на пшеницу или рис, помимо спекулянтов, во фьючерсных контрактах нуждаются крупные фермеры и сельскохозяйственные производители, а также потребители сельскохозяйственной продукции, чтобы хеджировать риски. Но поскольку биткойн в настоящее время не является сырьём для других продуктов, сложно представить, кому может понадобиться страховка от колебаний цены биткойна, помимо майнеров – которые, как уже упоминалось, могут просто перейти на майнинг других криптовалют.

В заключение

Криптовалютные рынки сейчас определённо переживают застой, но, вместо того чтобы хвататься за любую соломинку в надежде на очередной рост криптовалют, чтобы «уйти в наличные», индустрии следует ориентироваться на создание инфраструктуры, которая заложила бы фундамент для увеличения числа пользователей, простоты доступа и новых применений. Хотя я не могу расшифровать, какой видел Сатоши Накамото судьбу Биткойна, мне кажется, что его использование как инструмента для спекуляции и ставок на фьючерсных биржах далеко от его утопических целей.

Конечно, фьючерсные контракты на Биткойн, особенно поддерживаемые Microsoft (теперь вновь самой дорогой в мире компании по рыночной капитализации), Starbucks (ведь кто мог бы писать код для блокчейна без Starbucks?) и NYSE, помогут привлечь к переживающему не лучшие времена криптовалютному рынку совершенно новый контингент. Но, хотя криптосфера нуждается во внимании общественности, чтобы возобновился интерес к криптовалютам и лежащей в их основе технологии блокчейна, криптовалютам не нужно больше спекуляции – им нужно больше пользователей.