Вместо того чтобы снижать кредитные и инвестиционные риски с помощью смягчения монетарной и налоговой политики, регуляторы в лице правительства и ЦБ искусственно создали посредника между клиентами, инвестирующими в рынок жилья, и застройщиками. Главный бенефициар этого — крупнейший по объемам инвестиций на рынке жилья отечественный кредитор Сбербанк. Темпы роста кредитования банка с прошлого сентября замедлились до 5% г/г, то есть до уровня инфляции, со среднего за 2011-2018 год уровня 15%.

Если Сбер сохранит долю в кредитовании застройщиков с использованием счетов эскроу на уровне 40% от рынка, то через год-два это увеличит его выручку на 1,8 трлн руб., или на 10%. Учитывая текущую рентабельность активов Сбербанка, это принесет ему около 55 млрд дополнительной прибыли.

Однако данный эффект будет разовым. После всплеска в кредитовании, предопределенного эскроу-новацией, тенденция к замедлению роста жилищного кредитования, возможно, продолжится.

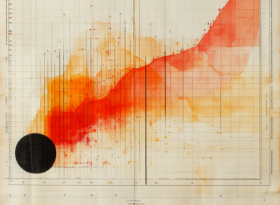

Первая проблема заключается в том, что накопленная задолженность в секторе кредитования нефинансовых предприятий, смежного с ипотекой, выросла в 2019 году до 8%, а это максимум за 15 лет. Объем этого сектора – около 33 трлн руб., в два раза больше объема рынка кредитования физлиц, что отражает потенциальные проблемы для банковского сектора. Ему необходима и поддержка банков, и заемщиков, но она не поступает ни от бюджета, предложенного на днях правительством, ни от ЦБ.

Вторая проблема – низкий с точки зрения долгосрочного периода уровень достаточности капитала в банковском секторе. В августе она составляла 12,3%, примерно столько же, что и перед кризисом 2008 года и меньше, чем перед кризисом 2014-2015 годов (январь 2014: 13,5%). Я считаю, что банки видят расхождение в кредитных рисках и показателях достаточности капитала и реагируют на эту ситуацию низкими для долгосрочной российской статистики темпами роста активов. Кредитование нефинансового сектора за 2017–2019 год прибавляет в среднем всего 1% год к году. Банки не могут и не хотят кредитовать нефинансовый бизнес, теперь эта ситуация распространяется на рынок ипотеки.

Третья проблема – отражение двух предыдущих. Она заключается в повышении ставок по ипотеке, несмотря на снижение ставок ЦБ и инфляции. Ипотечные ставки составляют сейчас 10,2% против 9,8% в начале 2018 года. И эта статистика не отражает доходы страховых компаний, аффилированных с банками, которые увеличивают прибыль за счет значительного роста страховых премий по кредитам. К примеру, стоимость страховки при заключении кредитного соглашения в Сбербанке с 2013 по 2018 год выросла с 9% до 18% от тела основного кредита, несмотря на снижение полной стоимости основного кредита с 25% до 15%.

На фоне спада в основных сегментах бизнеса Сбера его позиции как лидера отечественного банковского сектора в среднесрочном периоде выглядят уязвимыми. Конкуренты, прежде всего ВТБ, наращивают долю на рынке.