Хотя до конца года осталось совсем немного, есть несколько акций, способных неплохо вырасти в цене даже за оставшиеся пару месяцев.

Конечно, гарантий нет, но перспективы есть, и очень хорошие!

1. Coinbase #COIN

Это американская публичная криптобиржа, которая провела IPO в апреле этого года. Покупка акций Coinbase — отличный способ поставить на рост криптовалюты, не покупая её напрямую.

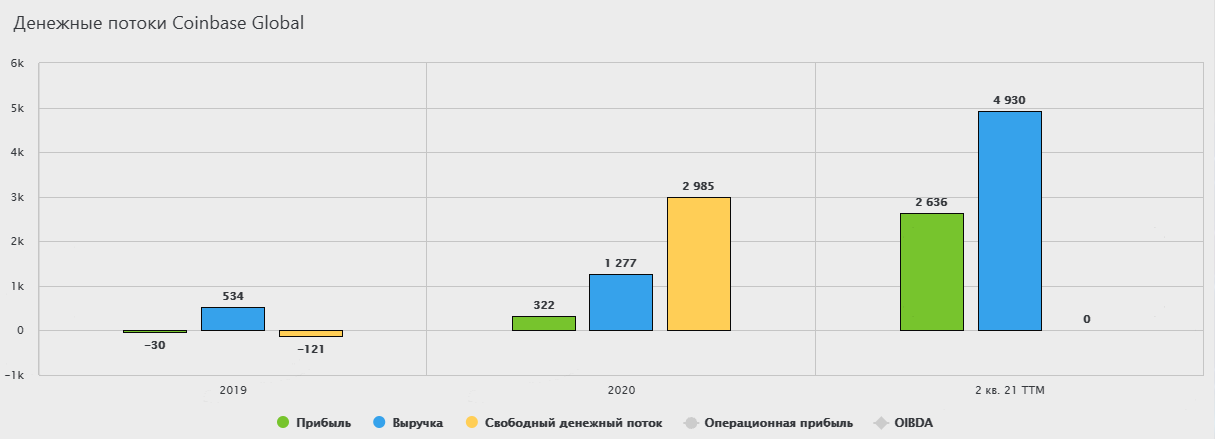

У компании отличные финансовые показатели: выручка ежегодно растет более чем вдвое. Более того: Coinbase прибыльна, несмотря на высокие темпы роста и короткий период публичного существования.

Маржинальность компании прекрасна: 85% по EBITDA и 44% по операционной прибыли. Долговая нагрузка отрицательная. Всё это позволяет Coinbase извлекать максимум выгоды из растущего спроса на криптовалюту.

Консенсус-прогноз стоимости акций Coinbase — 379$ за штуку. А это предполагаемое повышение на 20%. Позитивный прогноз предполагает рост котировок до 743$. То есть, +136%.

2. Lockheed Martin #LMT

Lockheed Martin производит и продаёт военную технику, в основном для министерства безопасности США (около 75% выручки).

У компании хорошие темпы роста и дивидендная доходность, низкий долг и невысокие мультипликаторы. Поэтому она интересна для инвесторов.

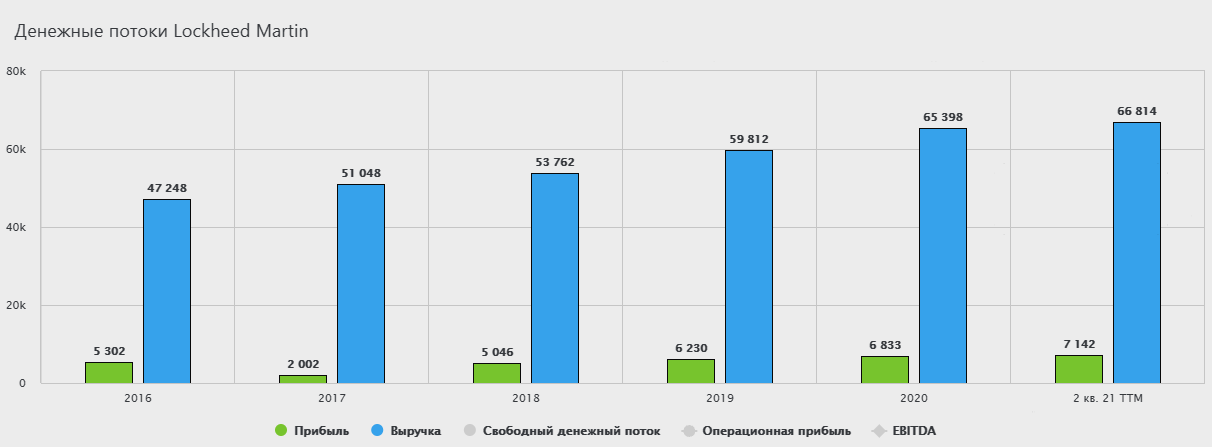

Выручка Lockheed Martin растет в среднем по 9% ежегодно, чистая прибыль — по 8%. Темпы роста не запредельные, зато достаточно стабильны.

У компании привлекательная по американским меркам дивидендная доходность 3%. Дивиденды при этом растут уже 18 лет в среднем по 10% в год и хорошо покрываются операционным денежным потоком.

Соотношение чистый долг/EBITDA у Lockheed Martin меньше 1, а мультипликатор P/E равен 14.

По основным параметрам компания выглядит сбалансированно. У неё хорошее сочетание растущих показателей и дивидендных выплат.

Главный риск — зависимость от одного заказчика в лице министерства безопасности США, однако переживать о сокращении военных бюджетов пока нет поводов.

В данный момент котировки акций оттолкнулись от локального дна и начали уверенный рост.

Средняя дивидендная доходность за последние 5 лет — 2,6%. В случае возврата к средней норме доходности прогнозная цена акции должна составить 430$, а это рост на 16%.

3. Facebook #FB

Акции Facebook — хороший компромисс для инвесторов, которые хотят поучаствовать в росте технологического сектора США, но при этом покупать акции по умеренным мультипликаторам.

Курс акций Facebook снизился с локальных максимумов из-за общей коррекции в технологическом секторе. Facebook стоит дешевле своих соседей-гигантов по сектору: его P/E равен 25.

Инвесторы Facebook периодически могут дёшево купить акции во время падений цены.

У компании неплохие финансовые показатели. Выручка растёт в среднем по 30% ежегодно. Высокая операционная рентабельность: каждый год стабильно выше 40%. Это позволяет генерировать стабильную чистую прибыль.

25 октября инвесторы ждут отчет Facebook за 3 квартал. Есть все шансы, что данные из этого отчёта будут способствовать дальнейшему росту акций.

Средний показатель P/E для IT-сектора равен 40. Поэтому потенциальный рост для акций Facebook составляет 340*(40/25) = 544$ (+60%).

4. Royal Dutch Shell #RDS

Сегодня инфляция растёт, цены на сырьё — тоже. Поэтому мимо нефтегазовых компаний никак не пройти.

Некоторые из них еще не восстановились после кризиса. Например, один из лидеров рынка Royal Dutch Shell.

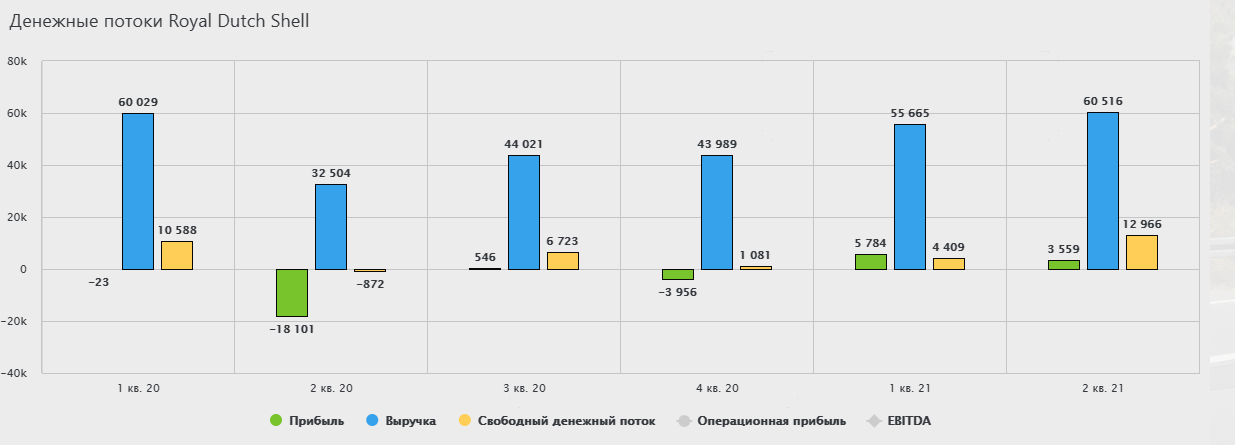

Сейчас финансовые показатели компании вернулись к уровню 1 квартала 2020 года. Если цены на нефть и газ и дальше будут высокими, то и финансовые показатели Royal Dutch Shell наверняка будут расти.

В кризис компания уменьшила дивиденды и не стала увеличивать долговую нагрузку, в отличие от многих коллег по сектору. Теперь это даёт ей дополнительные преимущества.

Royal Dutch Shell интересна за счёт высокомаржинального газового сегмента, дающего более 40% прибыли. А также планами по инвестициям и развитию проектов возобновляемых источников энергии. Они могут помочь компании сохранить долгосрочную устойчивость.

Если цена вернётся к докризисным уровням, то рост составит 22%.

5. Детский Мир #DSKY

Добавим в наш список и российскую компанию. У Детского мира хорошие шансы в конце 2021-начале 2022 года.

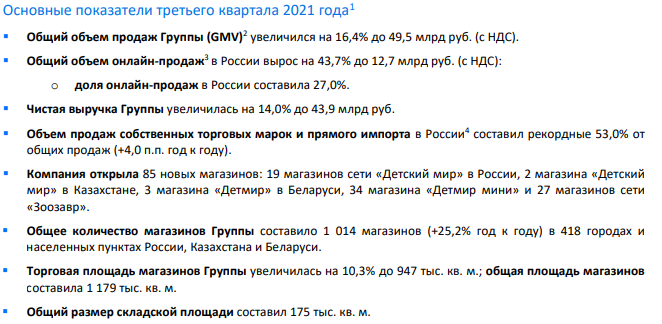

Последний квартал каждый раз оказывается рекордным по выручке. В первую очередь, благодаря новогодним праздникам. Этот год не исключение.

Детский Мир — все еще компания роста. Она ежегодно увеличивает выручку в среднем на 14% и открывает новые магазины.

Недавно Детский Мир опубликовал операционные результаты за 3 квартал. Судя по ним, рост бизнеса продолжается. Интересной точкой роста в будущем может стать сеть магазинов “Зоозавр”, с которой Детский Мир выходит на растущий рынок зоотоваров.

Детский Мир подходит для стратегии “рост + дивиденды”, которые компания регулярно выплачивает в размере 7-10%.

На графике акций мы видим признаки разворота после коррекции. Если отчёты окажутся благоприятными, цена может вернуться к уровню 150-160 рублей. В этом случае потенциальный рост составит 10-20%.

Перечисленные 5 акций могут вырасти в цене уже в ближайшие недели. Но для этого в отчётах, которые должны предоставить многие из этих компаний, должен быть позитив. Однако вероятность того, что именно так и случится, довольно высока.

Аналитик Иван Черненко, редактор Никита Марычев.