Назначение модели «Игра ходлеров» состоит в том, чтобы предложить иную точку зрения на две наиболее обсуждаемые в биткойн-сообществе темы: 1) насколько точна S2F-модель и 2) заложен ли халвинг в цену уже сейчас. Мнений было высказано много, но в основном с технической/IT либо статистической точки зрения (либо просто интуитивных суждений). Эта модель привнесет в дискуссию экономическую точку зрения. В целом здесь мы рассмотрим два вопроса: будет ли цена биткойна и впредь демонстрировать такую же волатильность в рамках аналогичных ценовых циклов и, если да, то почему?

Концепции денег и дефицитности

Чтобы актив можно было рассматривать в качестве денег, он должен обладать несколькими обязательными свойствами, включая высокую прочность, делимость, портативность, однородность и несколько других. Многие цифровые активы с легкостью соответствуют многим из этих свойств, за исключением дефицитности, поскольку практически любой цифровой актив можно бесконечно копировать. Биткойн считается первым по-настоящему дефицитным цифровым активом; некоторые даже считают его одним из наиболее дефицитных ресурсов в мире, поскольку объем его предложения необратимо фиксирован и известен заранее, а дефицитность является одним из немногих факторов, которые делают что-то более ценным.

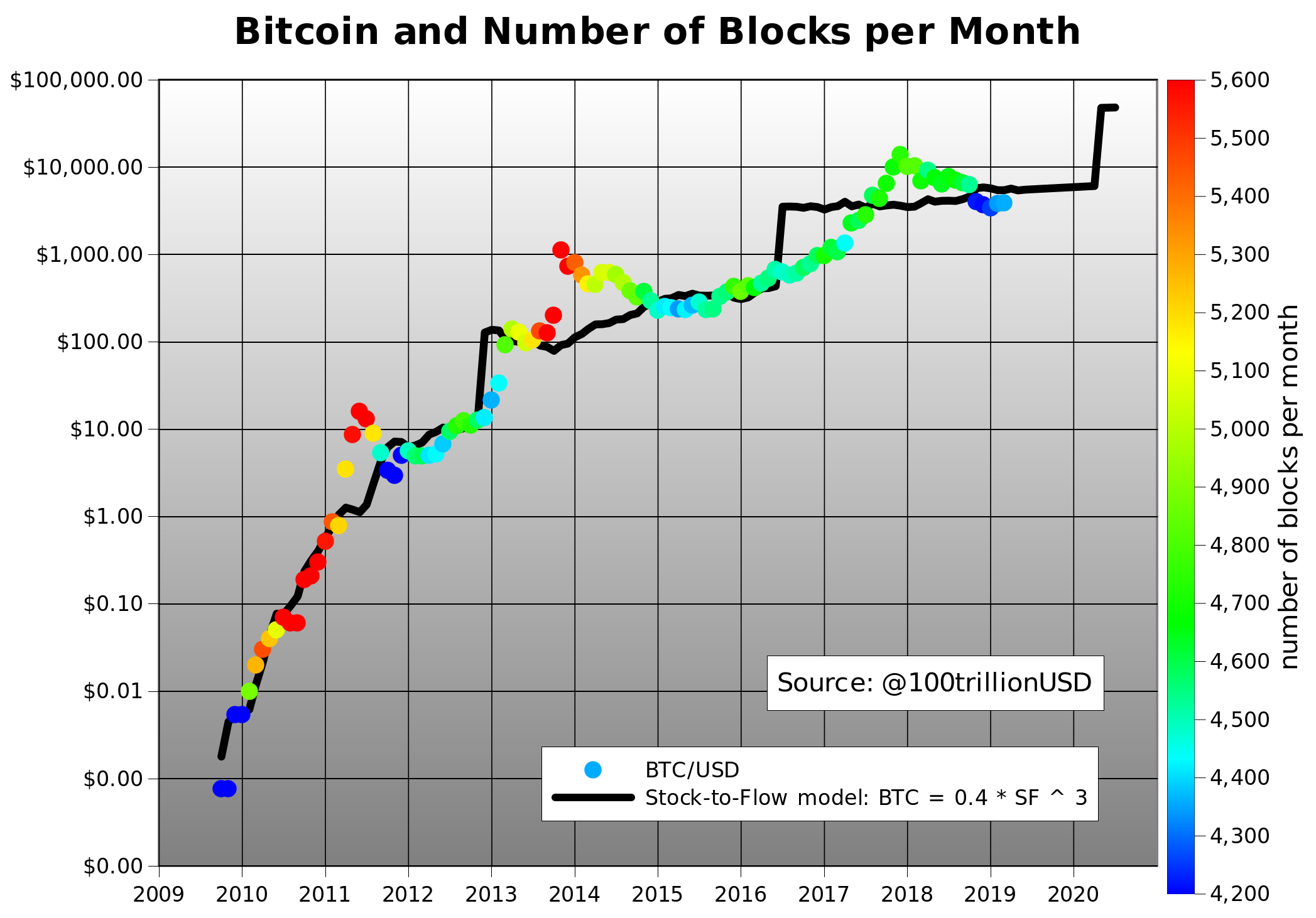

Коэффициент stock-to-flow (S2F), или отношение запасов к приросту количества актива, используется для измерения дефицитности. Он рассчитывается путем деления существующих запасов/резервов конкретного актива на его годовой объем эмиссии (темп выпуска). Следовательно, чем выше коэффициент stock-to-flow, тем ниже ценовая эластичность предложения. Предложение с низкой ценовой эластичностью является очень «негибким» по отношению волатильности спроса, что усиливает воздействие спроса на цену актива. Сайфиддин Аммус, экономист, обнаружил, что коэффициент stock-to-flow обладает сильной корреляцией с ценами активов, и впервые представил S2F-коэффициент биткойна в своей книге «The Bitcoin Standard». Вслед за этим, в 2019 году, PlanB разработал на основе S2F прогностическую модель для цены биткойна. PlanB показал на исторических данных, что его модель с большой точностью воспроизводит колебания цены биткойна до сего дня и что, следуя паттерну S2F, цена, по-видимому, продолжит пошагово увеличиваться после каждого халвинга (рисунок 1).

Рисунок 1: S2F-модель от PlanB (2019)

Рисунок 1: S2F-модель от PlanB (2019) Модель «Игра ходлеров»

Наблюдения

Модель «Игра ходлеров» основывается на наблюдении о том, что участников рынка можно условно разделить на две категории: ходлеры и оппортунисты. Ходлеры – это долгосрочные инвесторы, которые, в общем случае, уже владеют комфортным для себя количеством биткойнов (большинство из них достигли своего максимума в отношении финансового риска). Оппортунисты, с другой стороны, являются новичками и/или трейдерами с краткосрочным либо среднесрочным горизонтом инвестирования.

Ходлеры обычно аккумулируют цифровые монеты в периоды низкой волатильности и продают в периоды формирования резких ценовых пиков, тогда как оппортунисты часто выбирают другую сторону сделки и своим входом на рынок провоцируют волатильность (рисунок 2).

Рисунок 2: «Живость» (liveliness) определяется как отношение суммы разрушенных койн-дней (Coin Days Destroyed) и количества всех когда-либо созданных койн-дней. Этот показатель повышается, когда долгосрочные инвесторы, ходлеры, закрывают свои позиции, и снижается, когда они аккумулируют койны для ходлинга». Ходлеры продают свои активы, когда цена растет, выкупают их в периоды спада и аккумулируют в периоды низкой волатильности. (Glassnode.com, 2020) и (Tamas Blummer)

Рисунок 2: «Живость» (liveliness) определяется как отношение суммы разрушенных койн-дней (Coin Days Destroyed) и количества всех когда-либо созданных койн-дней. Этот показатель повышается, когда долгосрочные инвесторы, ходлеры, закрывают свои позиции, и снижается, когда они аккумулируют койны для ходлинга». Ходлеры продают свои активы, когда цена растет, выкупают их в периоды спада и аккумулируют в периоды низкой волатильности. (Glassnode.com, 2020) и (Tamas Blummer) Теория игр

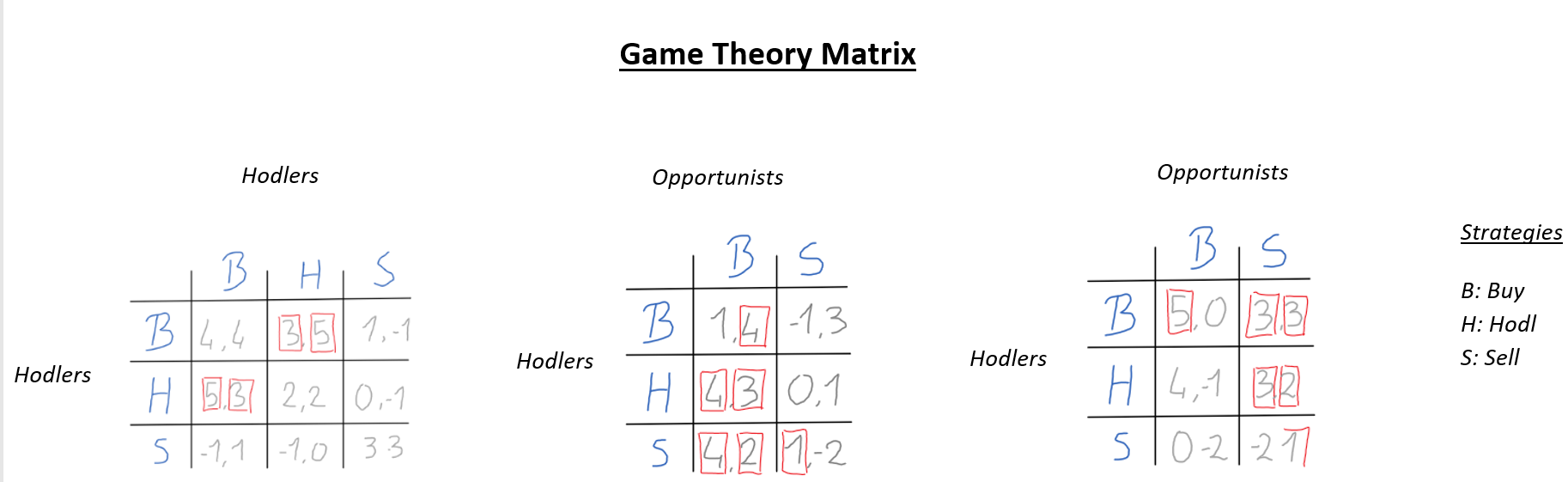

В модели «Игра ходлеров» обоим типам участников приписываются стратегии, к которым они чаще всего прибегают в различных рыночных циклах, и соответствующие поведению, в общих чертах описанному выше. В зависимости от стратегии противника будет варьироваться потенциальная выгода игрока для каждой из его стратегий. Достигаемые результаты объясняются игроками субъективно исходя из собственных наблюдений и опыта. В теории игр участники ведут себя таким образом, чтобы максимизировать получаемые выплаты (выделено красным). Ситуация, в которой наилучшие стратегии обоих игроков совпадают, называется равновесием Нэша.

Рисунок 3: Слева направо: фаза I – ходлеры против ходлеров; фаза II – ходлеры против оппортунистов; фаза III – ходлеры против оппортунистов.

Рисунок 3: Слева направо: фаза I – ходлеры против ходлеров; фаза II – ходлеры против оппортунистов; фаза III – ходлеры против оппортунистов. Модель показывает, что в фазу повторного накопления ходлеры будут сохранять более или менее постоянное положительное давление – либо за счет покупки, либо за счет ходлинга. Причина заключается в том, что они практически достигли максимально допустимого для себя размера позиции и предпочли бы дождаться роста цены без дальнейшего наращивания собственной позиции и сопутствующего этому риска. Это постоянное и довольно слабое покупательское давление замедляет предыдущее «падение» курса, стабилизирует, а затем снова медленно повышает цену (плоская U-образная форма) (фаза I). Халвинг, через «уполовинивание» темпа выпуска, в сочетании с постоянным покупательским давлением, будет продолжать постепенно повышать цену и волатильность, потому что ходлеры не будут менять свою стратегию из-за этого события. Повышающаяся цена/волатильность поглощаются новыми/бóльшим числом оппортунистов в восходящем порочном круге, в то время как ходлеры начинают продавать свои запасы (фаза II). Доминирующая стратегия для оппортунистов здесь заключается в покупке – независимо от того, что делают оппоненты, покупка обеспечит им наибольшую выгоду, при этом продажа становится слабо доминирующей стратегией для ходлеров. Такая динамика продолжается до тех пор, пока цена не снизится снова из-за того, что количество новых входящих на рынок оппортунистов станет недостаточным (фаза III). Биткойн по-прежнему считается очень высокорисковым рынком, и большинство людей по-прежнему относятся к нему с опаской. Поэтому пул потенциальных покупателей, готовых войти на этот рынок (читай: оппортунистов), быстро иссякает. В это время ходлеры выкупают обратно свои активы, поскольку теперь их слабо доминирующей стратегией является покупка (наряду с ходлингом в качестве опции), тогда как для оппортунистов явно доминирующей стратегией является продажа. Исход с рынка оппортунистов в конце концов заканчивается тем, что на рынке вновь начинают преобладать ходлеры, и это естественным образом приводит к равновесию между покупкой и продажей, а значит, к очередному накоплению (фаза I).

Предсказанное моделью «Игра ходлеров» поведение – равновесие Нэша, при котором ни для одного из игроков не возникает прибыльного отклонения, – совпадает с поведением, наблюдаемым в реальных условиях. По определению этот факт подразумевает, что поведение участников рационально и предсказуемо, поскольку является результатом рационального стратегического равновесия при принятии решений. У описываемых моделью «Игра ходлеров» рациональности и предсказуемости есть несколько следствий.

Следствия

Следствие первое

Первое следствие заключается в том, что подобные ценовые циклы (периоды повторного накопления с последующими всплесками) будут происходить и впредь, что совпадает с прогнозом S2F-модели. Кроме того, каждый крупный период входа или выхода оппортунистов с рынка сопровождался высокой волатильностью и совпадал по времени с пиками коэффициента S2F в S2F-модели.

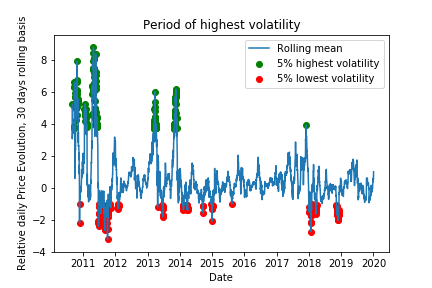

Рисунок 4: 5% дней с наибольшей волатильностью (положительной или отрицательной) сконцентрированы в 3 крупных периода.

Рисунок 4: 5% дней с наибольшей волатильностью (положительной или отрицательной) сконцентрированы в 3 крупных периода. Следовательно, представляется вероятным, что, если условия останутся прежними, то в следующие периоды входа оппортунистов цена и впредь будет превышать «норму», спрогнозированную в рамках S2F-модели.

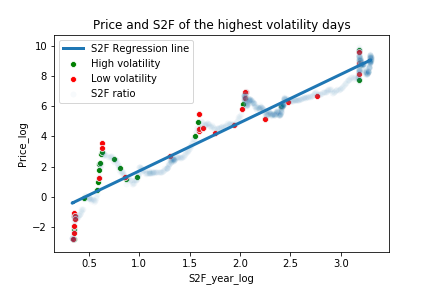

Рисунок 5: Коэффициенты S2F в дни наибольшей волатильности совпадают с основными пиками S2F-модели.

Рисунок 5: Коэффициенты S2F в дни наибольшей волатильности совпадают с основными пиками S2F-модели. Следствие второе

Второе следствие заключается в том, что будущие ценовые циклы зависят от оппортунистов, переходящих после каждого цикла в число ходлеров. Если бы циклы состояли только их плоских фаз повторного накопления с периодическими всплесками, то средняя цена оставалась бы более или менее на одном уровне (подобно ЭКГ). Так каким же образом происходит пошаговый рост, получаемый в S2F-модели? После каждого цикла некоторое количество оппортунистов становится ходлерами, что увеличивает число долгосрочных участников рынка. Эти участники, ходлеры, ответственны за удержание цены на более высоких уровнях во время каждой следующей фазы повторного накопления – следующего «шага» в S2F-модели.

Следствие третье

Третье и самое интересное следствие заключается в том, что халвинг Биткойна не заложен в цену, в действительности все обстоит намного сложнее. Ходлеры хорошо осведомлены о будущих халвингах и имеют представление о том, сколько «должен» стоить биткойн. Однако его цена не находится на этом уровне, так как ходлерам не хватает для этого ресурсов: «Я бы хотел иметь 1/6/15/21/100 биткойнов! К сожалению, я не могу позволить себе купить столько». Совокупная стоимость ресурсов, желающих серьезно оценить и инвестировать в Биткойн на долгий срок, незначительна в сравнении с тем, как их владельцы оценивают стоимость биткойна. Этот факт мешает рынку оценить биткойн в соответствии с его воспринимаемой ценностью для участников сети. Значит, как это ни парадоксально, тот факт, что цена биткойна продолжает со временем расти, отчасти объясняется нехваткой ресурсов в каждый момент времени. За значительный долгосрочный рост цены биткойна ответственны прежде всего оппортунисты, изначально привлеченные растущей волатильностью и оставшиеся на рынке надолго после халвинга. Таким образом, можно сказать, что халвинги помогают рынку «эффективнее» оценивать биткойн за счет привлечения к формированию его цены дополнительных ресурсов.

Следовательно, можно предположить, что биткойн сможет быть «правильно» оценен, как только доступные для формирования его цены ресурсы превысят ценность, приписываемую биткойну ходлерами. После того, как это условие будет выполнено, можно будет предположить, что последующие халвинги окажутся уже заложены в цену, и тогда фактическая цена биткойна разойдется с его S2F-моделью (пошаговый ступенчатый рост цены будет сглажен). Ускоряющим этот процесс фактором является кривая обучения оппортунистов (и широкой публики), поскольку она будет влиять на то, как быстро будет достигнут критический уровень капитализации. Очевидно, что осознание ходлерами того, что они переоценивали биткойн (нереалистичные ожидания, регулирование и т. д.), или истощение пула потенциальных оппортунистов также ведет к расхождению с S2F-моделью и прекращению постоянного циклического роста цены биткойна.

Заключение

Модель «Игра ходлеров» показывает, что цена биткойна, которую многие считают «иррациональной», на самом деле является результатом рационального поведения. И эта рациональность дает определенную предсказуемость относительно того, как будут выглядеть последующие ценовые циклы. Однако важным условием для продолжения такого предсказуемого поступательного движения является постоянство динамики участников рынка: оппортунисты входят на рынок волнами, небольшая их часть остается надолго и увеличивает свой горизонт планирования, а ходлеры поддерживают цену в течение более длительных периодов времени.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.