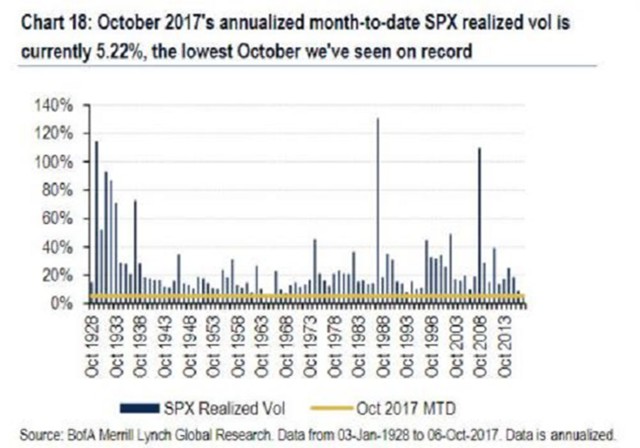

После крайне низких предполагаемых объемов волатильности в сентябре, октябрь начался с самого низкого годового реализованного объема волатильности.

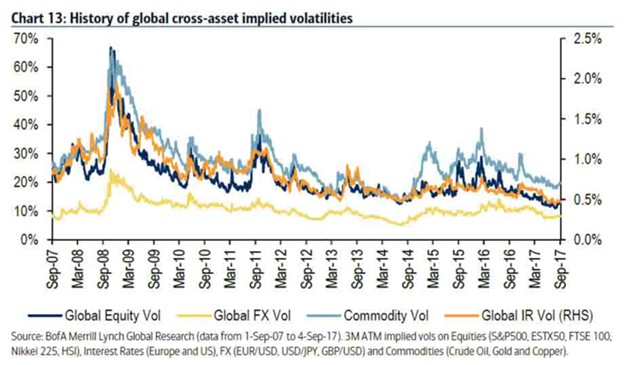

При просмотре рынков капитала, речь идет не только об акциях: волатильность снизилась до минимумов практически по каждому классу активов.

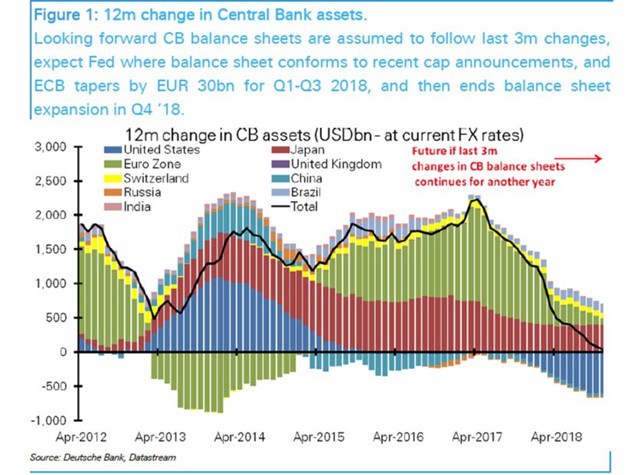

Все это должно быть знакомо тем, кто следит за влиянием инъекций ликвидности центробанком на рынках.

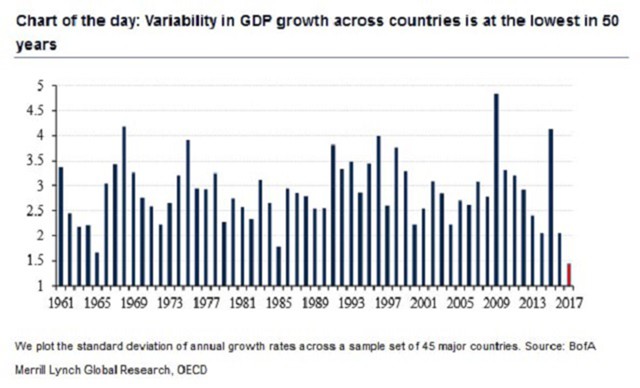

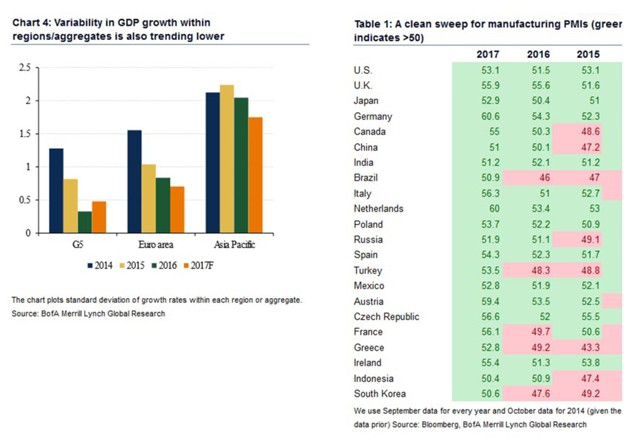

Однако может показаться неожиданным, что, согласно новому анализу Bank of America, отклонение глобального роста является самым низким за последние десятилетия, учитывая, что рост ускоряется.

Однако может показаться неожиданным, что, согласно новому анализу Bank of America, отклонение глобального роста является самым низким за последние десятилетия, учитывая, что рост ускоряется.

Иными словами, поскольку банк дает свой «график дня», изменчивость роста ВВП в разных странах является самой низкой за последние 50 лет или, проще говоря, волатильность мировой экономики упала до крайне низких значений.

Вышеприведенный график имеет серьезный смысл не только для тех, кто следит за взаимосвязью, возможно, волатильность рынка низкая, потому что экономическая волатильность низкая или наоборот, но и для анализа. Как объясняет Шиам Раджан из BofA, большая часть последних четырех лет была потрачена на обсуждение относительных различий в росте и политических дивергенций. Это проявилось не только в G5, где США играют ведущую роль, но и на развивающихся рынках.

Вышеприведенный график имеет серьезный смысл не только для тех, кто следит за взаимосвязью, возможно, волатильность рынка низкая, потому что экономическая волатильность низкая или наоборот, но и для анализа. Как объясняет Шиам Раджан из BofA, большая часть последних четырех лет была потрачена на обсуждение относительных различий в росте и политических дивергенций. Это проявилось не только в G5, где США играют ведущую роль, но и на развивающихся рынках.

Эти различия в росте привели к доминированию двух инвестиционных философий:

на макроуровне FX играл роль драйвера, управляя большинством классов активов на уровне поступлений, перемещение иностранного спроса повлияло на внутренние рынки облигаций, как правительственные, так и спрэдовые рынки

Однако, с крахом кросс-экономической изменчивости, этот сдвиг меняет две вышеперечисленные тенденции: он смещает рост мировой торговли от FX к ставкам и резко замедляет перемещение внешнего спроса.

На фоне еще одного краха волатильности и в итоге возвращению к прежнему состоянию потенциала, это также повышает риск одновременного повышения доходности облигаций, обусловленного как ожиданиями центробанка, так и растущими срочными премиями.

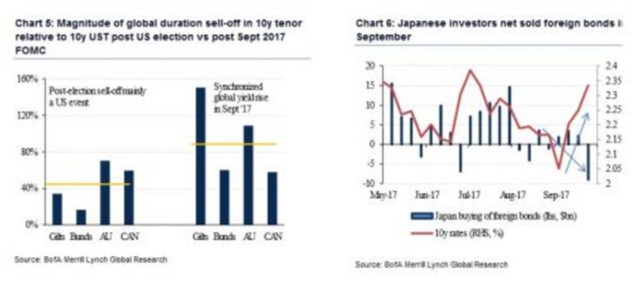

По мнению BofA, вышеприведенный график и все, что с ним связано, объясняют движение рынка с сентября: более высокие глобальные доходности, приглушенная реакция в долларах США и продажа японскими частными инвесторами – то, что отмечает начало этого перехода.

Итак, каковы практические, торговые последствия падения изменчивости, которая «сглаживает» волатильность не только на рынках капитала, но и в мировой экономике. И что именно произошло при заключении Шанхайского соглашения в начале 2016 года? Вот что об этом пишут в BofA.

Глобальный рост за последние несколько лет доминирует за счет отдельных ярких пятен и необычных проблем. США проложили путь в G5, Европа/Япония заметно отстают, Великобритания/Канада столкнулись с внутренними потрясениями (цены на нефть и Brexit).

Тоже самое касается развивающихся рынков, рост в Индии и рост в Китае достигнут на фоне роста политического риска в Бразилии и риска со стороны сырьевых товаров в России. Эта многоскоростная глобальная экономика способствовала развитию двух основных принципов инвестирования.

На макроуровне она преувеличила различия в политике центробанка, делая дифференциалы FX и front-end rates самым легким выражением макропоказателей.

На уровне поступления смещение спроса со стороны иностранных частных инвесторов, учитывая дифференциации процентных ставок, стал самой большой темой, стимулирующей как доходность Казначейства, так и кредитно-спредовые продукты, такие как корпорации.

Почти каждый рассказ о поступлениях с конца QE ФРС фокусировался на японском и европейском спросе на активы США с фиксированным доходом.

Это изменится. График дня показывает стандартное отклонение глобального реального роста ВВП в 45 странах.

Это изменится. График дня показывает стандартное отклонение глобального реального роста ВВП в 45 странах.

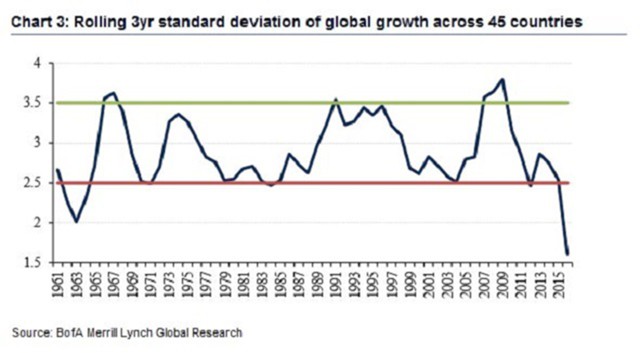

Согласно текущим прогнозам, в 2017 году отмечены самые низкие темпы роста, которые наблюдались в разных странах за последние 50 лет. Даже на основе трехгодичного скользящего плана, изменчивость глобального роста намного ниже обычного уровня в 2,5-3,5%.

Согласно текущим прогнозам, в 2017 году отмечены самые низкие темпы роста, которые наблюдались в разных странах за последние 50 лет. Даже на основе трехгодичного скользящего плана, изменчивость глобального роста намного ниже обычного уровня в 2,5-3,5%.

Обратите внимание, что это также выполняется в разных агрегатах. Стандартное отклонение темпов роста в пределах G5, зоны евро и внутри Азиатско-тихоокеанского региона снижается в последнее время.

Хотя низкая волатильность роста сама по себе является хорошей новостью, реальным ударом является то, что это происходит в то время, когда прогнозы роста и ведущие показатели улучшаются. Как видно из графика 1, в сентябре 2017 года была проведена полная зачистка производственного PMI по всему миру со всеми крупными странами, расположенными выше 50.

Что это значит для макроторговли?

Что это значит для макроторговли?

Выводы, сделанные из более низких изменений в глобальном росте столь же важны, как и направление глобального роста.

В конечном счете, одновременный глобальный рост в сочетании с низкой волатильностью в разных странах снижает фокусировку на разнице в ставках и повышает риск скоординированных действий в политике центробанка.

В связи с этим, повышение ставок Банка Канады, предшествующие действия Банка Англии, повышениям со стороны ФРС и ожидаемые решения ЕЦБ все в течение нескольких месяцев являются доказательствами. Это также ставит под сомнение мнение о том, что необходимо сохранять низкие уровни долгосрочных премий за облигации.

Во-вторых, это также сводит на нет аргумент о том, что повышение внутреннего дохода будет достигнуто с ростом покупок у иностранных инвесторов (в частности, японских и европейских). Иностранные инвесторы, желающие продлить срок, вероятно, останутся на обочине, так как даже их рынки облигаций переоцениваются. Во всяком случае, потери внутренних портфелей могли бы стимулировать продажу иностранных облигаций для защиты накопленной прибыли за последние несколько лет.

Во-вторых, это также сводит на нет аргумент о том, что повышение внутреннего дохода будет достигнуто с ростом покупок у иностранных инвесторов (в частности, японских и европейских). Иностранные инвесторы, желающие продлить срок, вероятно, останутся на обочине, так как даже их рынки облигаций переоцениваются. Во всяком случае, потери внутренних портфелей могли бы стимулировать продажу иностранных облигаций для защиты накопленной прибыли за последние несколько лет.

Сентябрь уже является свидетельством начала этих ценовых действий:

основные страны отмечают скоординированный рост доходности на фоне роста доллара была довольно приглушенная реакция, которая принесла рост доходности примерно на 30% недавно опубликованные данные свидетельствуют о том, что японские инвесторы не достигли более высоких доходностей и фактически продали облигации - они продали 11 млрд иностранных облигаций только за последнюю неделю сентября

Если сохраняется импульс роста, все вышеперечисленное повышает риск синхронного повышения доходности облигаций, обусловленных как ожиданиями центробанка, так и прогнозами в ближайшие месяцы.

Остается добавить, что, когда центробанки коллективно вливают триллионы в ликвидность, в течение так называемого года «скоординированного глобального восстановления», похоже, следует ожидать не только рынок без волатильности, но практически отсутствие изменчивости единой глобальной экономики.

Остается добавить, что, когда центробанки коллективно вливают триллионы в ликвидность, в течение так называемого года «скоординированного глобального восстановления», похоже, следует ожидать не только рынок без волатильности, но практически отсутствие изменчивости единой глобальной экономики.

Мы должны получить ответ менее чем за год, когда текущее увеличение балансов центробанков на $2 трлн в год снизится до нуля.