Угроза рецессии в экономике США есть, и это все таки признали в Федеральной резервной системе. Ранее об этом говорили многие эксперты, правда, некоторые из них утверждали, что сигнал ложный.

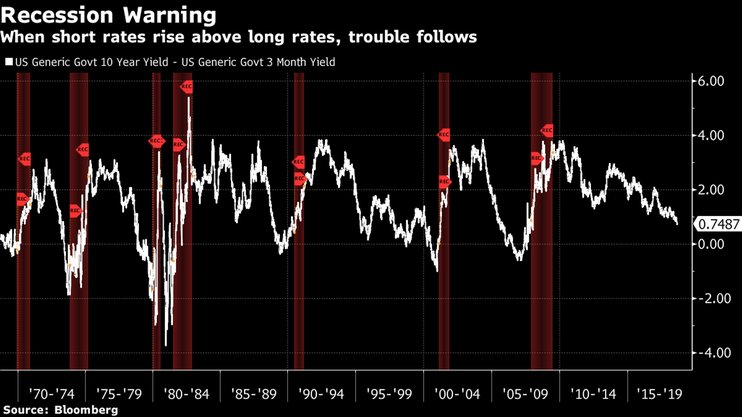

Основной индикатор кривой надвигающейся рецессии - кривая доходностей трежерис. Если она принимает инверсионный вид, то есть доходность длинных бумаг становится ниже доходностей коротких. История такова, что в подавляющем большинстве случаев за инверсией кривой следовал экономический спад.

Сейчас именно такой момент. И хотя кривая еще не приняла инверсионный вид, она очень близка к этому.

Bloomberg

В Федеральном резервном банке Атланты опубликовали свежее исследование, в котором говорится, что поправка на премию, которую инвесторы требуют за вложения в долгосрочные бонды, не отменяет предсказательных способностей кривой, пишет Bloomberg.И регулятор, и участники рынка следят за сокращением разницы в доходности коротких и длинных облигаций. Исторически рецессия следовала за такими инверсиями, хотя причины существования этой взаимосвязи неясны.

Некоторые, включая бывшего председателя ФРС Джанет Йеллен, предполагают, что снижение премии за срок, которую инвесторы требуют за дополнительный риск вложений в длинные облигации, может означать, что на этот раз уплощение кривой не предвещает спада экономики.

Логика утверждения основана на том, что, если долгосрочные ставки снизились из-за правительственных программ по выкупу бондов и других структурных факторов, кривая может инвертироваться даже при слегка ограничивающей денежно-кредитной политике.

Но аналитики ФРБ Сан-Франциско Майкл Бауэр и Томас Мертенс не соглашаются с этой теорией. Вычтя оценочную премию за срок, они получили базирующийся на "одних ожиданиях" спред между короткими и длинными бумагами.

Разграничив эти два фактора, они обнаружили, что инверсия свидетельствует о высоком риске рецессии вне зависимости от того, лежит ли в ее основе невысокая премия за срок или ожидания, что низкие короткие ставки будут сдерживать длинные ставки."Мы не нашли эмпирической базы для поправки на премию за срок", - написали они.

"В данных нет четких доказательств, что ‘на этот раз все иначе’ или что прогнозистам следует частично игнорировать нынешнее уплощение кривой доходности из-за предполагаемого макрофинансового эффекта QE", - говорится в исследовании.