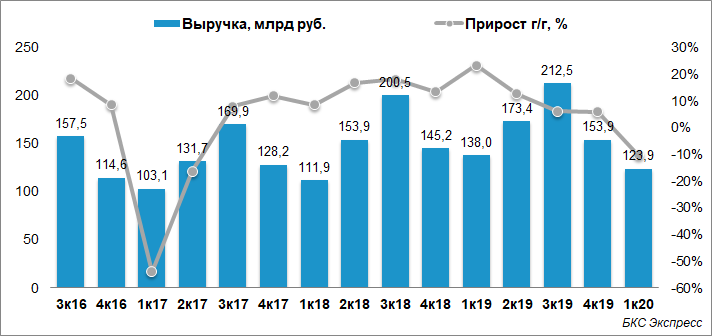

Аэрофлот опубликовал финансовые результаты по МСФО за I квартал 2020 г.

Выручка группы Аэрофлот в I квартале 2020 г. снизилась на 10,2% по сравнению с аналогичным периодом 2019 г. и составила 123,9 млрд руб.

Выручка от регулярных пассажирских перевозок снизилась на 9,9% по сравнению с аналогичным периодом прошлого года и составила 102,2 млрд руб., что связано с сокращением пассажиропотока на фоне пандемии коронавируса.

Выручка от грузовых перевозок увеличилась на 15,1%, до 4,8 млрд руб., по сравнению с аналогичным периодом прошлого года на фоне роста объема перевозок грузов и почты на 11,6%.

Прочая выручка снизилась на 14,6% по сравнению с аналогичным периодом прошлого года, до 12,3 млрд руб.

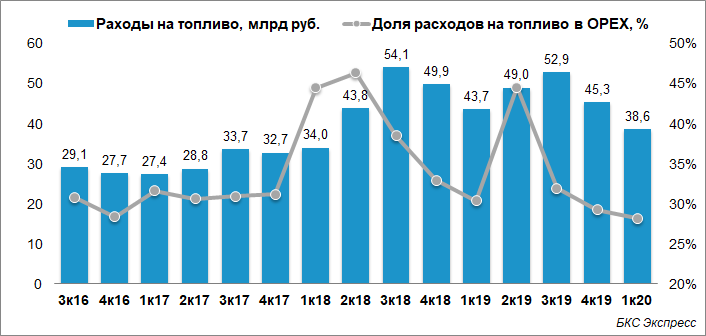

Расходы на авиационное топливо снизились на 11,7% по сравнению с аналогичным периодом прошлого года и составили 38,6 млрд руб. на фоне уменьшения объема перевозок и налета часов.

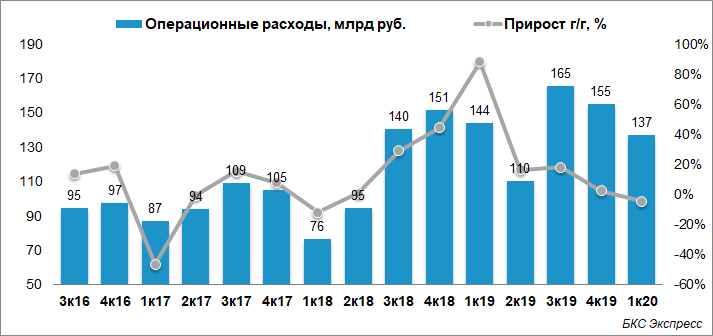

Операционные расходы, за исключением расходов на авиационное топливо, снизились на 1,8% по сравнению с аналогичным периодом прошлого года, до 98,4 млн руб.

Расходы на обслуживание воздушных судов и пассажиров снизились на 4,9% по сравнению с аналогичным периодом прошлого года и составили 27,4 млрд руб. в связи с уменьшением объемов перевозок. При этом в связи с повышенным фокусом на безопасности пассажиров и противодействии распространению вируса были внедрены дополнительные процедуры предполетной подготовки и дезинфекции воздушных судов.

Расходы на амортизацию и таможенные пошлины снизились на 3,8% по сравнению с аналогичным периодом прошлого года и составили 26,2 млрд руб. Снижение данной статьи расходов обусловлено уменьшением парка группы в течение 12 месяцев на 11 воздушных судов.

Расходы на оплату труда снизились на 6,4% по сравнению с аналогичным периодом прошлого года, до 21,1 млрд руб., прежде всего за счет сокращения затрат на оплату труда управленческого персонала.

Расходы на техническое обслуживание воздушных судов увеличились на 49,4% по сравнению с аналогичным периодом прошлого года, до 9,2 млрд руб. Около трети данного роста приходится на плановое увеличение объема работ по сравнению с сопоставимым периодом, а оставшаяся часть роста расходов — преимущественно на дополнительную подготовку воздушных судов к возврату лизингодателям. Дополнительное давление оказал курсовой фактор.

Коммерческие, общехозяйственные и административные расходы снизились на 7,2% по сравнению с аналогичным периодом прошлого года, до 6,2 млрд руб. за счет дополнительных масштабных оптимизационных мер в отношении общехозяйственных, консультационных, маркетинговых расходов, включая полный отказ от проведения рекламных мероприятий. Кроме того, повлияло уменьшение затрат на системы бронирования в результате снижения спроса и закрытия бронирований на ближайшие месяцы.

Прочие расходы снизились на 5,3% по сравнению с аналогичным периодом прошлого года и составили 8,3 млн руб.

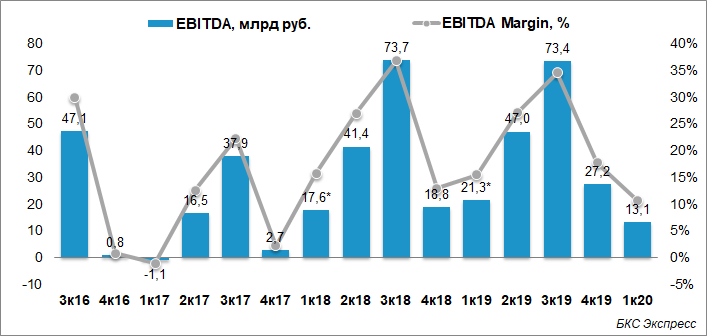

В результате влияния вышеуказанных факторов показатель EBITDA составил 13,1 млрд руб., снизившись на 38,8% г/г. Рентабельность EBITDA сократилась на 4,9 п.п. до 10,5%.

Финансовые доходы в I квартале 2020 г. увеличились на 26,0% по сравнению с аналогичным периодом прошлого года, до 1,9 млрд руб., что связано с ростом прибыли от курсовых разниц.

Финансовые расходы снизились на 18,6% по сравнению с аналогичным периодом прошлого года, до 11,8 млрд руб., что в основном связано с уменьшением процентных расходов по аренде в результате снижения численности парка воздушных судов, включая вывод широкофюзеляжных самолетов.

Убыток от реализации результата хеджирования (статья, в которой отражаются учетные движения по валютным обязательствам по лизингу) составил 7,4 млрд руб. Данная сумма включает неденежную переоценку лизинговых обязательств в размере 6,7 млрд руб. Девальвация рубля в течение отчетного периода привела к переоценке долгового портфеля и в связи со снижением выручки, получаемой группой в валюте, в соответствии с применяемыми учетными принципами часть данной переоценки отражается в отчете о прибылях и убытках. Данная переоценка не является реализованным убытком группы, то есть не связана с реальным оттоком денежных средств.

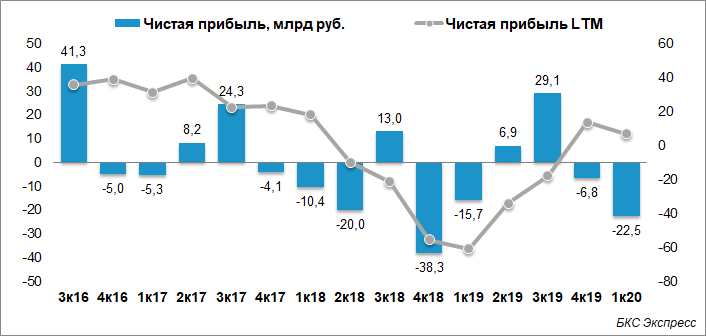

Чистый убыток группы за I квартал 2020 г. составил 22,5 млрд руб. С учетом корректировки на неденежную переоценку валютных обязательств по лизингу скорректированный чистый убыток составил 15,8 млрд руб.

Общий долг по состоянию на 31 марта 2020 г. увеличился на 30,1% по сравнению с показателем на 31 декабря 2019 г. и составил 746,1 млрд руб. Рост долговой нагрузки связан с переоценкой лизинговых обязательств на отчетную дату в связи с девальвацией рубля на 25,6% (по отношению к доллару США) с начала года, а также в связи с целенаправленной работой компании по накоплению ликвидности на фоне значительного снижения ожидаемых доходов. Чистый долг по итогам квартала вырос на 29,4% кв/кв и составил 708,8 млрд руб.

Андрей Чиханчин, заместитель генерального директора по коммерции и финансам Аэрофлота:

«Положительные тенденции 2019 г., в том числе рост доходных ставок и снижение операционных затрат, продолжились в начале 2020 г. и должны были обеспечить улучшение рентабельности и финансового результата в отчетном периоде. Однако беспрецедентное влияние коронавирусной инфекции на авиацию привело к практически полной остановке международных полетов, а также к значительному снижению пассажиропотока на внутренних авиалиниях, что нивелировало положительную динамику начала года и значительно ухудшило финансовый результат в марте.

Остановка полетов затронула все без исключения авиакомпании мира и вызвала сильнейший за десятилетия кризис в отрасли. Авиация во всем мире признана как одна из наиболее сильно пострадавших отраслей.

В ответ на сложившуюся ситуацию группой Аэрофлот были разработаны и начали внедряться масштабные оптимизационные меры. Первоочередной мерой стало сокращение выставленных емкостей, что позволило сократить убыток в ситуации снижения спроса, когда пассажиры массово начали отменять и переносить даты бронирований. Кроме того, компания приступила к сокращению общехозяйственных, управленческих, консультационных, маркетинговых расходов, включая полный отказ от рекламных мероприятий. Менеджмент инициировал переговоры по реструктуризации обязательств компании и ведет непрерывный диалог с контрагентами об улучшении условий и оптимизации графиков платежей.

В условиях почти полного отсутствия доходов от пассажирских перевозок потребовались нестандартные решения. С учетом стабильной динамики грузового рынка компания смогла успешно переориентировать ряд широкофюзеляжных воздушных судов под грузовые перевозки, что обеспечило положительную динамику по грузовой выручке.

Реализация указанных мер позволила сдержать размер чистого убытка по итогам I квартала, который составил 22,5 млрд руб. Данный убыток включает 6,7 млрд руб. неденежной переоценки валютных обязательств по лизингу, частично отраженной в отчете о прибылях и убытках. Без учета данного «бумажного» эффекта чистый убыток сопоставим с аналогичным периодом прошлого года.

Практически полная остановка полетов в апреле и мае приведет к значительному ухудшению финансового результата по итогам II квартала. Однако, начиная с июня группа Аэрофлот приступает к постепенному возобновлению программы полетов, в частности, с самого начала месяца возобновляет полеты авиакомпания Победа. Менеджмент делает все возможное, чтобы группа смогла пройти этот серьезнейший для авиации кризис и была готова к восстановлению рынка, которое, по нашим ожиданиям, начнется в самое ближайшее время».