Пока мировая финансовая общественность беспокоится по поводу внешней политики Трампа, ситуации вокруг Северной Кореи, Brexit и потоку мигрантов, Европейский центральный банк продолжает неустанно программу по реструктуризации европейского долга.

Программа количественного смягчения от ЕЦБ, известная как QE, направлена на облегчение долгового бремени стран с чрезмерной задолженностью. QE была начата в марте 2015 г.

Программа количественного смягчения от ЕЦБ, известная как QE, направлена на облегчение долгового бремени стран с чрезмерной задолженностью. QE была начата в марте 2015 г.

В рамках программы центральные банки стран еврозоны направляют на покупку государственного долга 1,4 трлн евро. Сама по себе программа выглядит симметричной: каждый ЦБ покупает госдолг в пропорции с размерами страны, однако это только на первый взгляд QE выглядит равномерной.

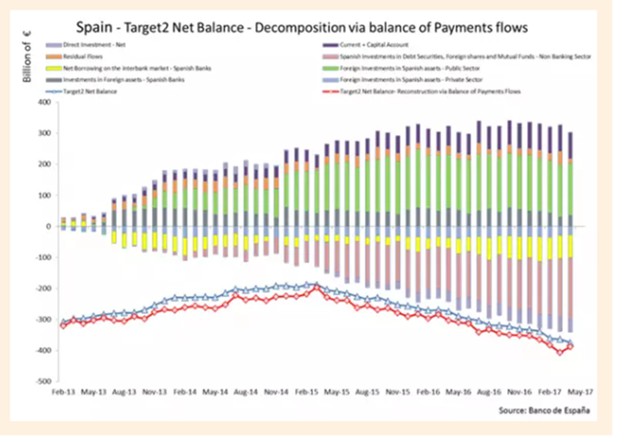

На самом деле, долги южноевропейских в основном выкупаются у зарубежных держателей, то есть капитал покидает еврозону.

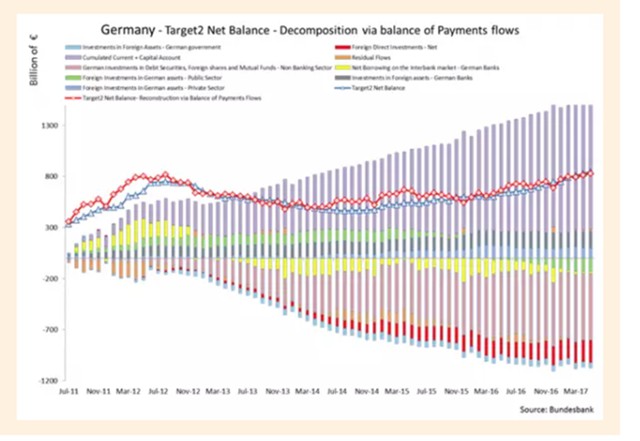

Например, Banco de España выкупает государственные облигации Испании по всему мира, тем самым сокращая задолженность страны перед частными кредиторами. С этой целью он просит центральные банки других членов еврозоны, в частности немецкий Бундесбанк и, в некоторых случаях, голландский центральный банк, кредитовать платежные поручения продавцов облигаций Германии и Голландии. Зачастую, если продавцы испанских гособлигаций находятся за пределами еврозоны, он просит ЕЦБ кредитовать платежные поручения.

В последнем случае это часто приводит к трехсторонним сделкам, когда продавцы переводят деньги в Германию или Нидерланды, чтобы инвестировать их в ценные бумаги с фиксированным процентом, компании или акции компаний. Таким образом, немецкий Бундесбанк и голландский центральный банк должны кредитовать не только прямые платежные поручения из Испании, но и непрямые, вызванные скупкой Банком Испании долгов в третьих странах.

Для стран GIPS эти сделки просто великолепны. Они могут обменять приносящие процентный доход государственные облигации с фиксированным сроком погашения, принадлежащие частным инвесторам на (в данный момент) не приносящие дохода и никогда не погашаемые целевые займы своих центральных банков-учреждений, которые Маастрихтский договор определяет как компании с ограниченной ответственностью, потому что государства-члены союза не должны рекапитализировать их при чрезмерной задолженности.

Если представить, чисто теоретически, что эти страны выйдут из еврозоны, скорее всего, их центробанки обанкротятся, так как большая часть долга номинирована в евро. Вместе с тем, их требования в отношении соответствующих государств и банков будут конвертированы в новые обесценивающиеся валюты, а платежные требования в системе TARGET2 после этого бесследно испарятся, и Бундесбанк на пару с голландским центральным банком могут лишь надеяться, что другие выжившие ЦБ возьмут на себя часть их потерь. В то же время немецкие и голландские продавцы активов, которые сейчас держат деньги центрального банка, увидят, что их ценные бумаги представляют собой требования к их центральным банкам, которые больше не поддерживаются.

Система TARGET2 способствует углублению долгового кризиса в еврозоне, поскольку позволяет свободно перенаправлять денежные средства из периферийных стран в страны Центральной Европы, в первую очередь Германию. Ситуация продолжает усугубляться, так как система стала причиной образования между странами серьезного торгового дисбаланса, который стал заметен только после кризиса в 2008 г., который спровоцировал банковский кризис и обнажил проблемные места финансовой системы еврозоны.

Например, если Греция примет решение выйти из состава еврозоны и рассчитаться по долгам в драхмах, ЕЦБ придется напечатать дополнительные 71 млрд евро, чтобы покрыть бюджетный разрыв, иначе остальным странам валютного союза придется взять на себя бремя выплаты греческого долга. Если же Италия примет решения выйти из состава еврозоны, то ЕЦБ придется изыскивать уже 386,1 млрд евро. То есть страны оказываются повязаны между собой огромными долгами, причем система выстроена так, что безболезненно выйти из нее не может никто.

Если посмотреть на состояние балансов TARGET2 за январь, то можно отметить, например, отток капитала в значительной степени стабилизировался, но дисбаланс в Испании достиг нового рекордного показателя.

Zerohedge

Для Италии и Испании программа QE способствовала оттоку капитала. В других странах это не так.Вообще, стоит отметить, экспортная активность Германии стала причиной формирования значительного дисбаланса между Германией и проблемными странами еврозоны. Причем в рамках этой модели ЦБ Германии фактически получает кредитные обязательства в обмен на экспорт. В конечном итоге совокупный долг центробанков Греции, Испании, Италии, и других стран еврозоны перед Бундесбанком постоянно растет.

В результате сильная экспортная активность Германии стала причиной формирования значительного дисбаланса между Германией и проблемными странами еврозоны. Причем в рамках этой модели Бундесбанк фактически получает кредитные обязательства в обмен на экспорт. В конечном итоге совокупный долг центробанков Греции, Испании, Италии, и других стран еврозоны перед Бундесбанком постоянно растет.

Таким образом, TARGET2, по сути, является своего рода планом спасения единой Европы, так как в случае выхода хотя бы одной из стран из валютного блока проблемы будут катастрофическими, о чем было сказано выше.

Использованы материалы Hans-Werner Sinn “Europe’s Secret Bailout”