Рублевые облигации РФ, похоже, снова будут в фаворитах у нерезидентов: крупнейшие европейские фонды ставят на них и в 2020 году даже несмотря на возможность скорого завершения смягчения денежно-кредитной политики.

Рублевые облигации РФ, похоже, снова будут в фаворитах у нерезидентов: крупнейшие европейские фонды ставят на них и в 2020 году даже несмотря на возможность скорого завершения смягчения денежно-кредитной политики.

Динамика инфляции, показатели текущего счета и проводимая властями РФ фискальная политика - ключевые факторы, оправдывающие оптимистичный взгляд на рублевый долг, а двузначная доходность в достаточной степени компенсирует санкционные риски, поделился мнением с Bloomberg старший инвестиционный менеджер по облигациям развивающихся стран в Amundi Asset Management Эстер Лоу.

"Российский рынок продолжит показывать очень хорошую динамику в следующем году, и он однозначно входит в число моих фаворитов среди долговых рынков развивающихся стран в локальных валютах", - сказала Лоу в интервью в Лондоне еще в преддверии декабрьского заседания Центрбанка РФ.

Активы крупнейшей этой управляющей компании в Европе составляют 1,56 триллиона евро.

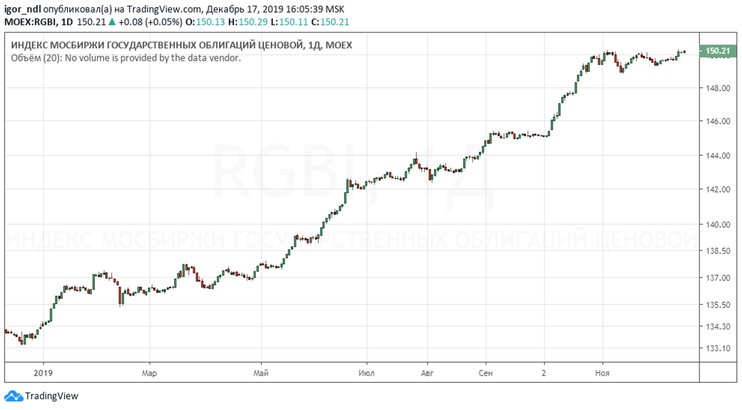

Рынок облигаций федерального займа может показать лучшее за четыре года ралли благодаря проходившему в этом году в России циклу смягчения денежно-кредитной политики на фоне резкого замедления инфляции.

В то время как большая часть глобального долгового рынка закрепилась в зоне отрицательных ставок, ОФЗ принесли инвесторам с начала года доход более 31% в пересчете на доллары, свидетельствуют расчеты Bloomberg.

Держать рублевые активы по-прежнему "комфортно" даже после роста этого года, отмечает Бретт Димент, глава глобального отдела по облигациям EM в Aberdeen Asset Management, управляющей активами на $669 миллиарда.

"Нам по-прежнему нравятся ОФЗ, хотя недавно мы сократили наши позиции, чтобы зафиксировать прибыль, просто потому что рынок показал очень хорошую динамику, - сказал Димент в начале декабря в интервью Bloomberg в Лондоне. - Мы считаем российский рынок скучным в хорошем смысле. Мы позитивны в отношении ее экономики и не видим больших рисков".

Доля иностранных инвесторов в ОФЗ уже вернулась на уровень, близкий к историческому максимуму, что заставляет Минфин РФ говорить о завершении ралли. Рынок должен начать задумываться, когда цикл смягчения монетарной политики в России закончится, так как это будет означать перелом тренда на рынке ОФЗ, предупреждает экономист и основатель Emerginomics Татьяна Орлова.

"Я думаю, что уже в следующем году этот перелом случится, и инвесторы будут сокращать свои позиции в госдолге, а доходности начнут расти", - сказала она в интервью в Лондоне.

В пятницу российский центробанк в очередной раз понизил ключевую ставку до 6,25%, но намекнул на возможную паузу в смягчении, отметив, что будет оценивать целесообразность дальнейшего снижения ставки в первом полугодии.

"Даже если российский ЦБ закончит понижать ставку, до тех пор пока они не заговорят о ее повышении, у нас остается возможность получить хорошую доходность - говорит Лоу. - Инвесторы не будут докупать, но я не думаю, что будет масштабный выход из ОФЗ, потому что встает вопрос ‘а куда идти?’"