Инверсия кривой доходности американских гособлигаций усилилась на текущей неделе, после того как президент США Дональд Трамп анонсировал введение новых пошлин на китайские товары, Пекин молчаливо дал курсу доллар/юань обновить максимумы с 2008 года, то есть подняться выше 7 юаней за доллар, отмечает Альберт Короев, эксперт по фондовому рынку «БКС Брокер».

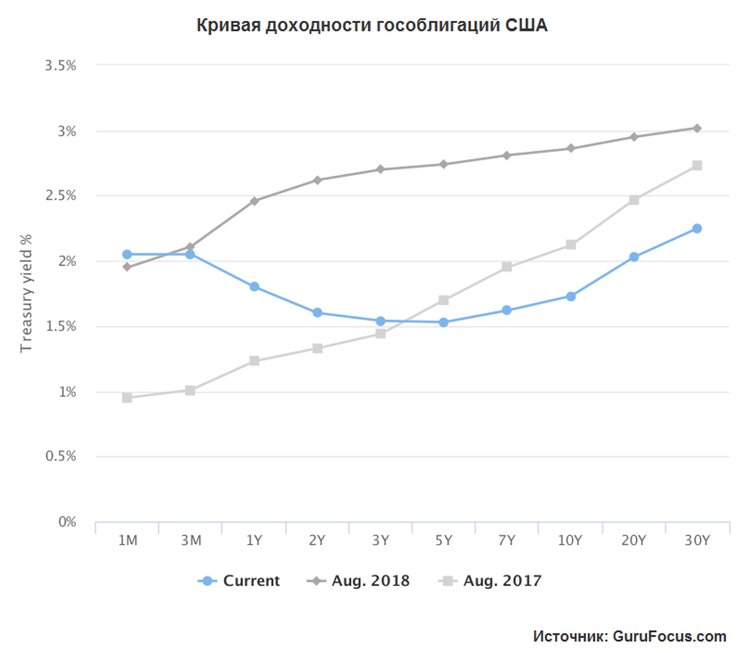

Аналитики не первый месяц с настороженностью наблюдают за инверсией кривой по трежерис. «Кривая доходности» (yield curve) представляет собой графическое отображение соотношения между доходностями выпусков облигаций с разным сроком погашения. Инвертированная, или перевернутая кривая – признак надвигающейся рецессии. В нормальном состоянии растущей экономики, процентные ставки по долгосрочным облигациям выше, чем по краткосрочным.

Аналитики не первый месяц с настороженностью наблюдают за инверсией кривой по трежерис. «Кривая доходности» (yield curve) представляет собой графическое отображение соотношения между доходностями выпусков облигаций с разным сроком погашения. Инвертированная, или перевернутая кривая – признак надвигающейся рецессии. В нормальном состоянии растущей экономики, процентные ставки по долгосрочным облигациям выше, чем по краткосрочным.

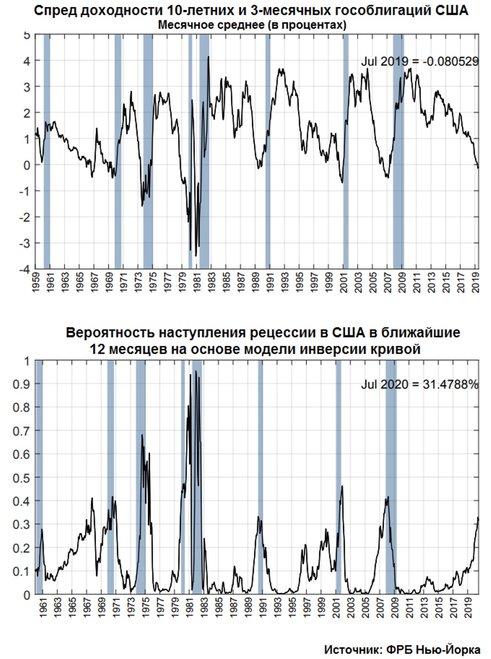

7 августа доходность 10-летних гособлигаций США опустилась ниже доходности 3-хмесячных казначейских векселей. За последние 50 лет подобный сигнал предварял 9 рецессий в Штатах. Единственный ложный сигнал наблюдался в середине 1960-х гг., когда американская экономика лишь замедлилась. ФРБ Нью-Йорка публикует данные своей модели, предсказывающей вероятность наступления рецессии на горизонте 12 месяцев в привязке к показателю инверсии кривой, и сейчас его модель говорит о том, что вероятность превышает 30%. К таким же оценкам склоняются и экономисты, опрашиваемые деловыми СМИ, которые, впрочем, учитывают инверсию кривой в своих оценках.

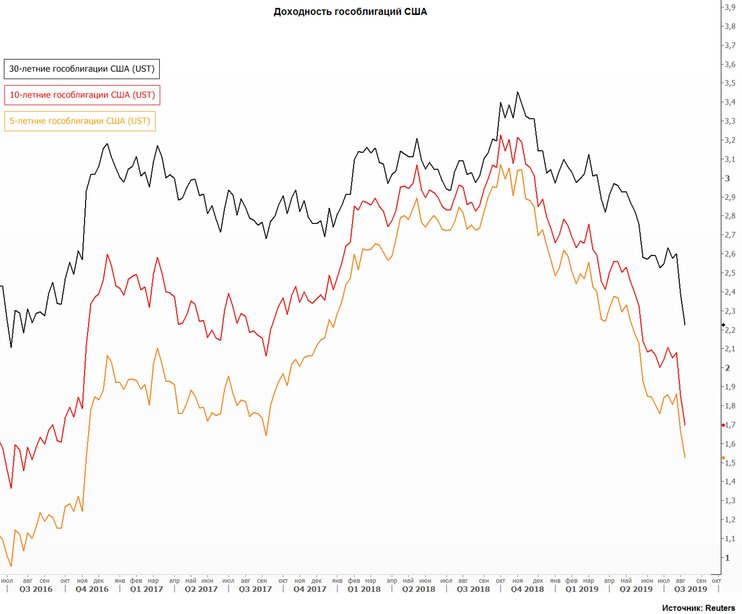

Почему инверсия работает как опережающий индикатор? Потому что она учитывает широкий спектр динамики бизнес-циклов - всё, начиная от политики центрального банка, сроков капитальных вложений компаний и кредитования банков до настроений потребителей и рациональных ожиданий инвесторов относительно будущего. Ставки по 5-30 летним госбондам опустились до минимумов с 2016 года. Нужно сказать, что доходности падают не только в США, но и по всему миру, что с учетом низких ставок в Европе привело к росту долга с отрицательной доходностью уже до $15 трлн.

Почему инверсия работает как опережающий индикатор? Потому что она учитывает широкий спектр динамики бизнес-циклов - всё, начиная от политики центрального банка, сроков капитальных вложений компаний и кредитования банков до настроений потребителей и рациональных ожиданий инвесторов относительно будущего. Ставки по 5-30 летним госбондам опустились до минимумов с 2016 года. Нужно сказать, что доходности падают не только в США, но и по всему миру, что с учетом низких ставок в Европе привело к росту долга с отрицательной доходностью уже до $15 трлн.

Ситуация просто комична в сравнении доходности облигаций Греции и США. Афины, которые еще в 2018 году получали помощь международных кредиторов, сегодня могут занимать дешевле, чем крупнейшая экономика мира, имеющая резервную валюту и такие гигантские корпорации как Apple, Visa, Alphabet, Facebook и др.

Ситуация просто комична в сравнении доходности облигаций Греции и США. Афины, которые еще в 2018 году получали помощь международных кредиторов, сегодня могут занимать дешевле, чем крупнейшая экономика мира, имеющая резервную валюту и такие гигантские корпорации как Apple, Visa, Alphabet, Facebook и др.

С учетом того, реальный торговый протекционизм нарастает, причем не только в борьбе крупнейших держав США и Китая можно констатировать факт, что угрозы рецессии более чем реальны. Мы видим не только снижение доходностей гособлигаций, но и рост цен на такой защитный актив, как золото, котировки которого шесть лет стояли в боковике.

С учетом того, реальный торговый протекционизм нарастает, причем не только в борьбе крупнейших держав США и Китая можно констатировать факт, что угрозы рецессии более чем реальны. Мы видим не только снижение доходностей гособлигаций, но и рост цен на такой защитный актив, как золото, котировки которого шесть лет стояли в боковике.

Глобальный индекс деловой активности в производственном секторе в июле опустился до минимумов с октября 2012 г., после того как 19 из 30 стран сообщили о спаде в производстве. Опросы показали, что глобальный спад производства в июле углубился, что привело к большей потере рабочих мест и снижению цен, охватывая все больше стран.

Однако, США могут оказаться далеко не первыми, кто реально почувствует падение экономики. В условиях все более взаимосвязанного мира из-за долгосрочной тенденции к глобализации доходность казначейских облигаций сегодня отражает не только перспективы экономики США, но и экономики во всем мире. Ряд европейских страна к рецессии сейчас гораздо ближе.

Да, с учетом того, что Штаты сильно интегрированы в мировую экономику, мы уже видим признаки рецессии корпоративных прибылей, главным образом по компаниям, получающим значительную часть выручки за рубежом, но внутренний спрос еще силен.

Высокие ставки и статус резервной валюты притягивают капитал в США. На рынке труда в Штатах пока нет никаких признаков рецессии и даже если предпосылки к их появлению формируются, то они появятся скорее не ранее, чем через 3, а может быть и 6 месяцев.