Капитализация АФК Система увеличилась с мартовских минимумов вдвое и превысила 200 млрд руб. Котировки достигли уровней, которые рынок не видел с мая 2017 года, когда Роснефть и Башнефть подали иск к Системе с требованием возмещения 106,6 млрд руб. предполагаемых потерь от реорганизации Башнефти в 2014 г. Цена акции Системы вернулась к 23 руб., но есть ли еще потенциал роста? Для ответа на этот вопрос попробуем сравнить несколько показателей компании тогда и сейчас, разберем потенциальные драйверы и техническую картину.

Долговая нагрузка

Судебные разбирательства завершились мировым соглашением и выплатой АФК Система 100 млрд руб. в пользу Башнефти. Чистый корпоративный долг холдинга вырос с 74 млрд руб. по итогам I кв. 2017 г. до 213 млрд руб. по состоянию на конец 2017 г. В первой половине 2018 г. чистый долг корпоративного центра продолжил расти и достиг 229 млрд руб.

Высокая долговая нагрузка пугала инвесторов. Чистый долг корпоративного центра по отношению к OIBDA LTM по итогам 2017 г. превысил 1х. До выплаты по мировому соглашению показатель находился на уровне 0,4х. Несмотря на кажущуюся невысокую цифру, стоит иметь в виду, что на долю Системы приходится еще часть долговых обязательств в каждой из компаний холдинга. По состоянию на конец I кв. 2020 г. показатель сократился до 0,8х.

Так как АФК Система владеет долями в других компаниях, у которых также есть свой долг, другим, более удобным способом выражения долговой нагрузки корпоративного центра может служить отношение чистого долга к полученным дивидендам и кэш возвратам за последние 12 месяцев. По итогам I кв. 2017 г. этот показатель составлял 1,5х, по итогам всего 2017 г. — уже 6,3х. По итогам I кв. 2020 г. соотношение сократилось до 4,2х.

Чистый долг Системы снижался в конце 2019 г. до 183,8 млрд руб. Однако председатель совета директоров Владимир Евтушенков неоднократно подчеркивал, что радикальное сокращение долга не является главной целью холдинга. Главная цель — продуктивные инвестиции. По состоянию на конец I кв. 2020 г. чистый долг вырос до 191 млрд руб.

Выручка и активы

Консолидированная выручка LTM с I кв. 2017 г. по I кв. 2020 г. увеличилась на 9%, до 748 млрд руб. Однако из-за особенности представления отчетности, этот показатель может быть не вполне удобен для оценки динамики бизнеса холдинга. В частности, снижение доли в Детском мире ниже 50% привело к прекращению практики консолидации выручки компании. Отсутствие контрольного пакета в Ozon также не предполагает отображения существенного оборота, растущего онлайн ритейлера. Активы холдинга выросли на 11,5%, с 1251 млрд руб. в 2017 г., до 1395 млрд руб. в 2020 г.

OIBDA

Это показатель операционной прибыли до вычета амортизации и списаний. В принципе, это аналогичный EBITDA аналитический показатель, но более точно отражающий динамику основной деятельности компании, без учета разовых, неоперационных статей прибыли или убытков. При сравнении динамики за большое количество отчетных периодов, для грубой оценки показатели можно считать взаимозаменяемыми.

Скорректированный показатель OIBDA LTM по состоянию на конец I кв. 2017 г. составлял 185 млрд руб. К концу I кв. 2020 г. показатель вырос на 34%, до 248 млрд руб. Однако динамика этого показателя также может не показывать всей картины, так как выручка некоторых активов не консолидируется, в то время как приходящиеся убытки на долю Системы компания вынуждена отражать.

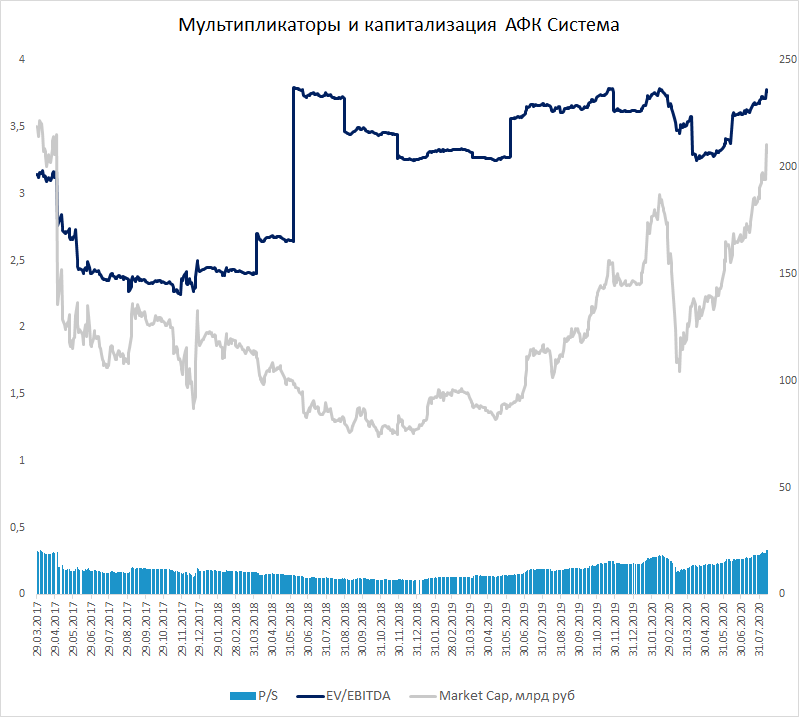

Мультипликаторы

Ключевые мультипликаторы Системы восстановились вместе с капитализацией холдинга. Причем, согласно данным Reuters, EV/EBITDA сейчас составляет порядка 3,7х против 3,2х до судебного иска в 2017 г. То есть холдинг сейчас оценивается дороже и связано это в первую очередь с перспективами входящих в него активов. Стоит еще раз отметить, что мультипликаторы при оценке холдинга могут оказаться не вполне релевантным способом оценки холдинга из-за отсутствия консолидации результатов всех дочек.

Показатели роста

Мультипликатор EV/EBITDA учитывает долговую нагрузку компании и может помочь оценить относительную стоимость. Из-за роста долга этот показатель подскочил до 4х в 2018 г. и с тех пор уже не опускался ниже отметок начала 2017 г. Такая динамика EV/EBITDA отражает уверенность инвесторов в восстановлении компании и ее перспективах, несмотря на рост долговой нагрузки. Показатель остается высоким, несмотря на еще одно SPO растущего актива — Детского мира. В июне доля системы в Детском мире сократилась до 20,4%. На начало 2017 г. у холдинга было более 50% акций ритейлера.

Для того, чтобы оценить динамику роста Системы по итогам I кв. 2017 и 2020, посмотрим на годовой прирост основных показателей холдинга. Выручка в I кв. 2017 г. сократилась на 0,6% г/г, а показатель OIBDA повысился на 3,2% г/г. В 2020 выручка выросла на 6,3% г/г, показатель OIBDA вырос на 1,5%. То есть, можно сказать, что сейчас наблюдается некий позитивный момент в ключевых финансовых показателях, хотя и не особо выраженный.

Однако прирост выручки и OIBDA в результатах последнего квартала не в полной мере отражает динамику роста, пожалуй, самого быстрорастущего актива компании — Ozon. Одновременно с тем, холдинг вынужден отражать связанную с ним долю убытков. Подробнее про оценку доли Системы в Ozon читайте в нашем материале: Сколько может стоить доля Системы в Ozon.

Кроме Озона можно отметить перспективы МТС. Компания прочно удерживает лидерство на рынке мобильных коммуникационных услуг РФ. В последнее время стремительно растет финтех направление, интеграция с МТС Банком. Компания нацелена на рынок IT, тем более что будущее этой отрасли тесно связано с технологиями 5G и IoT.

Ближайшими крупными корпоративными драйверами могут стать IPO группы Сегежа и агрохолдинга Степь, которые сами по себе также являются растущими активами, хотя и сравнительно небольшими. Сроки выхода компаний на биржу пока не установлены, но по информации менеджмента Системы, технически активы готовы к продаже.

Двузначные темпы роста выручки показывают сеть клиник Медси и фарм подразделение холдинга. Взлет акций Системы в начале августа был вызван сообщением о запланированном производстве вакцины от коронавируса на одном из предприятий холдинга — заводе «Биннофарм». Влияние этого события на финансовые показатели может быть несущественным, но благоприятно отразится на субъективной оценке инвесторов.

Дивиденды

По итогам 2016 г. Система выплатила 1,2 руб. дивидендов. В 2017 г., несмотря на судебное разбирательство холдинг смог выплатить довольно высокие промежуточные дивиденды — 0,68 руб. Но затем, из-за роста долговой нагрузки дивполитика изменилась, и акционеры стали получать по 0,11 руб. ежегодно, включая выплаты в 2020 г.

Но есть и хорошие новости, которые также способствовали росту мультипликаторов Системы в последние недели. В июне глава совета директоров Системы Владимир Евтушенков сообщил, что холдинг планирует подстроить свою модель управления активами и существенно увеличить дивиденды.

«Мы в этом году абсолютно кардинально подошли к пересмотру этого вопроса. У нас вся мотивационная составляющая управляющих партнеров будет в дальнейшем осуществляться только через участие в акционерном капитале АФК. Мы полностью пересмотрим наше отношение к дивидендной политике с точки зрения резкого увеличения выплат дивидендов. Как это будет выражено в абсолютных цифрах, сейчас сказать трудно. Но ясно совершенно, что дивидендные выплаты будут увеличены даже не на 18%, а значительно больше», — сказал Евтушенков.

Техническая картина

Акции Системы в августе смогли преодолеть важный уровень 20 руб. Пробой этой отметки позволит говорить о следующем этапе — консолидации в пределах сопротивления 25 руб. и поддержки 20 руб. Вскоре не исключена попытка проверки пробитого уровня в качестве поддержки. Ближайшее сильное сопротивление располагается в районе 23,5 руб., но его пока рано считать достигнутым. При отсутствии существенного корпоративного негатива, улучшение показателей активов холдинга и новая дивидендная политика могут обеспечить выход акции к уровню 28 руб. на горизонте 1–1,5 лет.

Что в итоге

Ниже в таблице приведены некоторые показатели эмитента, которые сравнивались в этом материале. Долговая нагрузка остается повышенной, но как показала практика, это — некритично. Текущий момент роста холдинга выглядит чуть лучше, чем в 2017 г., но оптимистичная картина смазана временными убытками доли в Ozon.

С другой стороны, мы видим заметный рост выручки и существенный рост OIBDA с начала 2017 г., даже в условиях не вполне объективного отображения результатов в отчетности. Впереди на горизонте 1-2 лет — инвесторов может ждать улучшение показателей растущих активов холдинга, повышение дивидендов, возможно IPO одной из дочек.