Shutdown, Brexit и Китай тревожат общественность. Шатдаун в Америке установил новый рекорд по продолжительности, экономика КНР замедляется, а в Великобритании царит политический раскол.

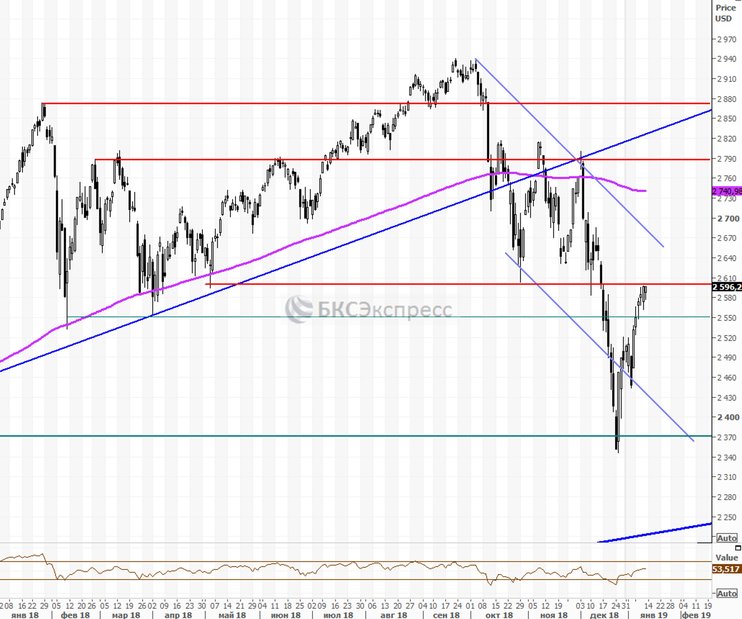

Американские фондовые фьючерсы проседают на премаркете. В пятницу ключевые индексы закрылись незначительным снижением после роста на протяжении пяти торговых сессий подряд. S&P 500 находится в зоне сопротивления 2550-2610 пунктов. В случае прохождения зоны локальная цель переместиться на 2690-2700 пунктов. На откате ближайшая поддержка – 2550- 2520 пунктов.

Негативные факторы

Китайская макростатистика. Экспорт из КНР в декабре сократился на 4,4% г/г. Это самое сильное падение за два года, аналитиками в среднем ожидался рост на 3%. Импорт сократился на 7,6% г/г, при консенсусе в +5%. При этом профицит торгового баланса вырос до максимумов с 2015 г. – $57,06 млрд. Торговое сальдо с США выросло до новых рекордов, несмотря на пошлины и торговые войны.

Shutdown. Приостановка работы части госучреждений продолжается уже 24-й день подряд, более 800 тыс. служащих не получают зарплату. Это уже третий шатдаун в США с момента избрания Трампа президентом, на этот раз установлен новый исторический рекорд по продолжительности. Brexit. На вторник намечено голосование в парламенте Великобритании по вопросу выхода страны из состава ЕС. В стране царит политический раскол. Брюссель не намерен пересматривать проект соглашения. Предполагается, что процедура Brexit в согласованной или жесткой форме будет запущена после 29 марта. Лидер оппозиционной Лейбористской партии Джереми Корбин угрожает инициировать процедуру досрочных генеральных выборов, если сделка Терезы Мэй не будут одобрена в парламенте.

Отчетность Citigroup (-0,7%). Квартальный релиз банка разочаровал участников рынка. Прибыль в расчете на акцию (EPS) составила $1,64 против убытка $7,38 за аналогичный период прошлого года. Скорректированная EPS, то есть очищенная от единовременных факторов, оказалось равной $1,61 при консенсус-прогнозе аналитиков в $1,55.

Однако выручка неожиданно снизилась на 2% (г/г) и оказалась ниже средней оценки экспертов: $17,12 млрд против $17,5 млрд. Уменьшению показателя способствовало 21% падение выручки от операций с бумагами с фиксированной доходностью, то есть облигаций. Основным фактором подобного расклада стала волатильность финансовых рынков в IV квартале и цикл монетарного ужесточения ФРС.

На мой взгляд, отчетность Citigroup не слишком позитивна, что может оказать давление на акции банка. Однако с учетом просадки последних месяцев бумаги во многом уже заложили неблагоприятный расклад, так что потенциал их дальнейшего снижения может носить ограниченный характер. На это указывают и низкие значения сравнительных мультипликаторов, согласно которым Citi является наиболее «дешевым» среди выборки ведущих американских банков.

Позитивные факторы

Монетарная политика ФРС. Сейчас сегмент фьючерсов на fed funds rate закладывает 73% вероятность того, что в 2019 г. ключевая ставка останется без изменений. Прогноз FOMC предполагает два этапа увеличения, до 2,75-3%, но сам Пауэлл признал, что Федрезерв будет проявлять терпение и гибкость, оценивать входящую информацию. Исходя из этого, наиболее логичным выглядит не более 1 этапа повышения в этом году.

Торговые переговоры. На прошлой неделе иинистр финансов США Стивен Мнучин заявил, что вице-премьер Госсовета КНР Лю Хэ «с высокой вероятностью» посетит Вашингтон в январе для продолжения торговых переговоров. Таким образом, переговоры могут продолжиться на более высоком уровне, ибо пока широкомасштабная сделка достигнута не была. Соглашение необходимо достигнуть до конца февраля, иначе США повысят тарифы на импорт $200 млрд китайской продукции с 10% до 25%.

График индекса S&P 500 по итогам пятницы, таймфрейм дневной

Оксана Холоденко, аналитик по международным рынкам БКС Брокер