С начала месяца на первичном рынке наблюдается слабая активность, аукционы по ОФЗ преподнесли "сюрприз", на вторичном рынке сохраняется "хрупкое равновесие" в ожидании решения Банка России по ключевой ставке.

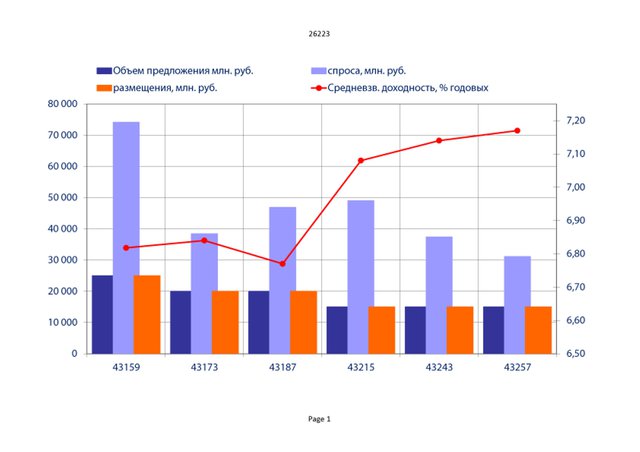

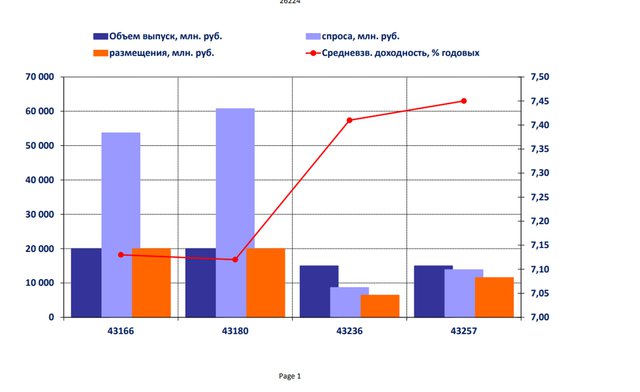

Результаты прошедших вчера аукционов по размещению ОФЗ оказались разноречивыми и неожиданными. На фоне интереса к долгосрочным облигациям, проявленного инвесторами на прошлой неделе, Минфин предложил к размещению на аукционах 6 июня шести- и одиннадцати летние выпуски, правда, как и ранее в достаточно ограниченном объеме по 15 млрд. руб. каждый. На аукционе по размещению шестилетнего выпуска ОФЗ-ПД 26223 спрос более чем вдвое превысил предложение, и эмитенту удалось разместить выпуск практически в полном объеме при минимальной «премии» по доходности в размере 2-4 б.п. к вторичному рынку. На аукционе по размещению одиннадцатилетнего выпуска ОФЗ-ПД 26224 при спросе, который составил около 92% от объема предложения, было размещено всего около 77% от предложенного объема, несмотря на то, что цена отсечения была установлена на 0,5 п.п. ниже уровня вторичного рынка. Следует напомнить, что три недели назад при размещении этого же выпуска спрос составлял всего 58% от объема предложения, а реализованный объем – всего 43% при цене отсечения на 0,6 п.п. ниже рынка.

Основные итоги аукционов по размещению ОФЗ

Источник: Минфин РФ, расчеты «БК РЕГИОН»

На первичном рынке корпоративных и субфедеральных облигаций сохраняется низкая активность. На текущей неделе сбор заявок провели ГТЛК (объем 10 млрд. руб., оферта через 4 года, ставка купона привязана к ключевой ставке ЦБ РФ+0,65%) и РЖД (10 млрд. руб., оферта через 6 лет, ставка купона по итогам сбора заявок установлена на уровне 7,3% годовых), сегодня Уралкалий собирает книгу по новому выпуску (объем 10-15 млрд. руб., срок до погашения – 5 лет, маркетируемый диапазон ставки купонов в ходе сбора заявок с первоначального уровня 7,70- 7,80% до 7,6-7,7% годовых). На рынке субфедеральных облигаций после Республики Саха (Якутия), которая традиционно первой разместила в мае свой новый выпуск (5,5 млрд. руб., 7 лет, ставка купонов – 7,63% годовых, доходность к погашению - 7,77% годовых), 5 июня Краснодарский край разместил также 7-летний выпуск объемом 10 млрд. руб. (купон – 7,63%, доходность – 7,85%), а 14 июня запланировано размещение выпуска облигаций Самарской области. Ситуацию на вторичном рынке рублевых облигаций можно охарактеризовать как «хрупкое равновесие»: в течение последних полутора месяцев продолжается преимущественно боковое движение цен на фоне относительно низкой активности (по итогам мая объем биржевых торгов с федеральными и корпоративными облигациями оказался на 25-30% ниже среднемесячного показателя за первые четыре месяца в текущем году) и высокой волатильности в течение даже одного - двух дней. После неудачного аукциона по долгосрочным ОФЗ весь дальний конец оказался под давлением, в результате которого доходность ОФЗ на дальнем конце «кривой» выросла на 3-5 б.п. При этом доходность ОФЗ с дюрацией до 5 лет практически не изменилась. Определенную поддержку рублевому долговому рынку могут оказать данные по инфляции, которая по итогам мая, также как и в апреле, составила 2,4% год к году и 0,1% в начале июня. Столь низкий уровень сохраняет надежды на снижение ключевой ставки к нейтральному уровню, который, по словам главы Банка России, по-прежнему находится в диапазоне 6-7%, но ближе к верхней границе диапазона. Очевидно, что текущие тенденции на долговом рынке сохранятся как минимум до конца следующей недели, когда состоится очередное заседание Банка России, на котором будут обсуждаться вопросы денежно-кредитной политики. Большинство участников рынка не ждут изменения ключевой ставки, а основная интрига будет заключаться в возможных изменениях и риторике заявления регулятора.

Александр Ермак, главный аналитик долговых рынков БК «РЕГИОН»