Благодаря новому порядку проведения размещения ОФЗ Минфин РФ смог существенно увеличить объем заимствования на вчерашнем аукционе по среднесрочному выпуску. Второй аукцион по двенадцатилетнему выпуску был менее удачен из-за более агрессивных заявок инвесторов, которые были выставлены на фоне неблагоприятной ситуации на вторичном рынке, которая сегодня еще ухудшилась после возобновления обсуждений в США новых более жестких антироссийских санкций. Первичные размещения корпоративного долга пока не сбавляют обороты. Во второй половине месяца на рынок планируют выйти новые эмитенты с дебютными займами, что может стать проблематичным на фоне резкого ухудшения конъюнктуры.

Вчера, 13 февраля Минфин РФ впервые предложил к размещению ОФЗ без установления предельного объема размещения каждого выпуска. На аукционах инвесторам были предложены два выпуска ОФЗ-ПД: среднесрочный выпуск 26223 и долгосрочный выпуск 26224 в объеме остатков, доступных для размещения в каждом выпуске. При этом Минфин РФ сообщил, что объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Вчера, 13 февраля Минфин РФ впервые предложил к размещению ОФЗ без установления предельного объема размещения каждого выпуска. На аукционах инвесторам были предложены два выпуска ОФЗ-ПД: среднесрочный выпуск 26223 и долгосрочный выпуск 26224 в объеме остатков, доступных для размещения в каждом выпуске. При этом Минфин РФ сообщил, что объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Датой погашения ОФЗ-ПД 26223 является 28 февраля 2024 года, ставка полугодовых купонов на весь срок обращения займа составляет 6,50% годовых. Объем остатков, доступных для размещения, составляет 96 748,2 млн руб. по номинальной стоимости. Датой погашения ОФЗ-ПД 26224 является 23 мая 2029 года, ставка полугодовых купонов на весь срок обращения займа составляет 6,90% годовых. Объем остатков, доступных для размещения, составляет 205 485,9 млн руб. по номинальной стоимости. Предыдущие аукционы по размещению ОФЗ-ПД 26223 и 26224 прошли две недели назад на фоне высокого спроса со стороны инвесторов, который в 3 и 4 раза соответственно превышал предложение (15 и 10 млрд руб.). Оба выпуска были размещены в полном объеме без «премии» к вторичному рынку по средневзвешенной доходности 8,21% и 8,36% годовых соответственно.

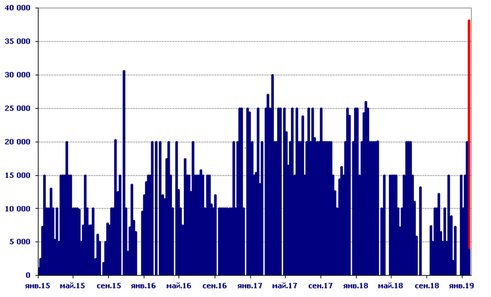

На первом аукционе по размещению ОФЗ-ПД 26223 спрос составил около 54,341 млрд руб., из которых порядка 70% было реализовано. Удовлетворив в ходе аукциона 52 заявки, эмитент разместил облигации в объеме 38 098,939 млн руб. (порядка 39% от объема остатков, доступных для размещения) с доходностью 8,11% годовых, что предполагает «премию» по доходности в размере 6-7 б.п. На втором аукционе по размещению ОФЗ-ПД 26224 спрос составил около 30,544 млрд руб. Удовлетворив в ходе аукциона 4 заявки, Минфин РФ разместил облигации в объеме 3 886,5 млн руб. по номинальной стоимости с доходностью к погашению 8,37% годовых («премия» порядка 5-6 б.п.).

Изменение регламента размещения государственных облигаций (а именно отказ от установления предельного объема размещения) явно пошло на пользу как эмитенту, так и инвесторам. Так при размещении среднесрочного выпуска ОФЗ-ПД инвесторы реализовали порядка 70% своего высокого объема спроса, в то время как в прошлом году в среднем удовлетворение спроса составляло порядка 40% (а при высоком спросе в пределах 25-35%). Эмитент смог разместить, правда, с относительно небольшой премией к вторичному рынку (порядка 6-7 б.п.) такой объем облигаций, который сопоставим с суммарным результатом предыдущих четырех аукционов по данному выпуску, которые проводились в период с конца ноября 2018г. по конец января 2019г. Второй аукцион был не столь успешным для эмитента, что вероятно стало результатом ухудшения ситуации на вторичном рынке. При относительно высоком спросе, который составил более 30,5 млрд руб., Минфин РФ отсек большую часть агрессивных заявок, удовлетворив из них всего 4 или 12,7% от объема заявок. При этом эмитент ограничил рост доходности на долгосрочном конце кривой, предоставив инвесторам «премию» по доходности на уровне порядка 6-7 б.п. Результаты вчерашних аукционов в целом выглядят не однозначно, однако определенный оптимизм вселяет наличие достаточно высокого спроса, несмотря на наблюдаемое в течение последней недели плавное повышение доходности на вторичном рынке, которое во вторник и среду ускорилось после появления в СМИ новости о подготовке со стороны США и ЕС новых антироссийский санкций за прошлогодний инцидент в Керченском проливе.

Объемы размещения выпусков ОФЗ в 2015-2019гг.

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Источник: Минфин РФ, расчеты БК «РЕГИОН»

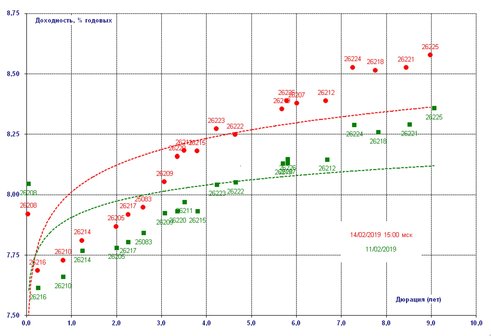

При этом нельзя не отметить, что долговой рынок практически полностью проигнорировал повышение рейтинговым агентством Moody’s суверенного рейтинга России до уровня Ваа3 с уровня Ва1, решение о котором было озвучено в пятницу на прошлой неделе. В результате Россия теперь имеет три рейтинга инвестиционного уровня от ведущей тройки рейтинговых агентств. Сегодня ситуация на вторичном рынке ОФЗ еще ухудшилась после возобновления обсуждений в США новых более жестких антироссийских санкций, которые могут затронуть суверенный российский долг, государственный банковский сектор и энергетические проекты по добыче СПГ. Рост доходности ускорился сегодня с самого утра, и к 11:30 МСК процентные ставки по гособлигациям выросли на 15-20 б.п. и достигли своих локальных максимумов, которые ДЛЯ САМЫХ ДОЛГОСРОЧНЫХ ВЫПУСКОВ ОБЛИГАЦИЙ составляли порядка 8,60-8,65% годовых. В ходе дальнейших торгов наметилась коррекция, которая привела к снижению доходности на 5-10 б.п.

«Кривая» доходности ОФЗ

Источник: Минфин РФ, Московская биржа, расчеты БК «РЕГИОН»

Источник: Минфин РФ, Московская биржа, расчеты БК «РЕГИОН»

На текущей неделе технические размещения облигационных займов провели Фольксваген Банк РУС (вчера), РН Банк и Банк ГПБ (сегодня), закрыли книги Тойота Банк и Новая перевозочная компания (НПК). Во вторник Тойота Банк по итогам бук-билдинг трехлетнего выпуска облигаций общим объемом 3 млрд руб. установил финальную ставку купона на уровне 8,75% (доходность к погашению 8,94% годовых, спрэд к ОФЗ 109 б.п.) против изначального индикатива по купону в диапазоне 8,85-9,05% (доходность 9,05-9,25% годовых). Вчера книгу по 5-ти летнему выпуску на 5 млрд руб. собирала НПК – дочерняя компания Globaltrans. Эмитент ориентировал инвесторов на индикативный диапазон доходности к погашению как спрэд не более 110 б.п. к кривой бескупонной доходности на срок 3,7г. (дюрация выпуска), что транслировалось в купон 8,70 – 8,85% годовых (8,89 – 9,05% годовых). В результате сбора заявок на облигации купонная ставка была установлена на уровне 8,8%, что соответствует доходности 8,99% годовых и спрэду к суверенной кривой 103 б.п. Завтра новый облигационный заем предложит рынку Магнит. После долгого перерыва Магнит вернулся на публичный рынок долга, успешно разместив в начале февраля 2019г. 3-х летний выпуск объемом 10 млрд руб. В этот раз эмитент предлагает более короткий – 2-х летний выпуск объемом не менее 10 млрд руб. и ставкой купона в диапазоне 8,6 – 8,7% (доходность 8,78 – 8,89% годовых).

На вторую половину февраля запланированы два дебютных размещения - впервые на рынок выйдут РОЛЬФ (объем выпуска – 3 млрд руб., срок обращения 3 лет, оферта не предусмотрена) и Славнефть (объем выпуска – 10 млрд руб., срок обращения 10 лет, оферта через 5 лет). Кроме этого пройдут размещения: АВТОБАН - Финанс и Гарант – Инвест.

Сегодня рынок эмоционально реагирует на главную негативную новость – возможность введения новых более жестких антироссийских санкций со стороны США, практически полностью игнорируя целый ряд позитивных факторов, среди которых: получение третьего суверенного рейтинга, сокращение темпов инфляции до 0,1 п.п. в неделю, сохранение ключевой ставки на прежнем уровне и более мягкое заявление Банка России после заседания в прошлую пятницу.

Александр Ермак, главный аналитик долговых рынков БК «РЕГИОН».