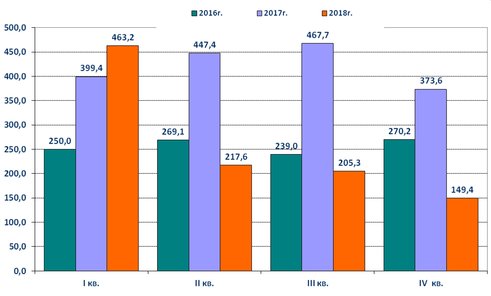

На вторичном рынке доходность ОФЗ незначительно скорректировалась вверх после снижения ключевой ставки. Минфин РФ не смог в полном объеме разместить среднесрочный выпуск ОФЗ. На первичном рынке корпоративных облигаций наблюдается рост активности.

На вторичном рынке ОФЗ наблюдается незначительное повышение доходности, в рамках естественной коррекции после ожидаемого снижения в прошедшую пятницу ключевой ставки Банком России на 25 б.п. С начала текущей недели на вторичном рынке биржевые обороты сократились на 30-50%, а доходность по государственным облигациям снизилась в среднем на 3 б.п.

На вторичном рынке ОФЗ наблюдается незначительное повышение доходности, в рамках естественной коррекции после ожидаемого снижения в прошедшую пятницу ключевой ставки Банком России на 25 б.п. С начала текущей недели на вторичном рынке биржевые обороты сократились на 30-50%, а доходность по государственным облигациям снизилась в среднем на 3 б.п.

Динамика доходности 10-и летнего выпуска ОФЗ  Источник: расчеты БК «РЕГИОН»

Источник: расчеты БК «РЕГИОН»

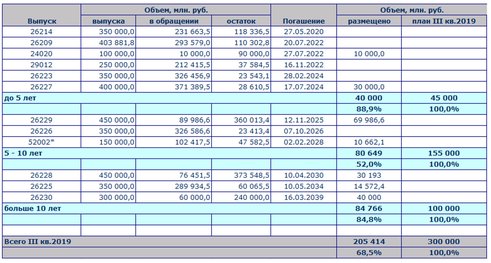

К размещению на аукционе 11 сентября инвесторам был предложен единственный среднесрочный выпуск ОФЗ-ПД 26229 в объеме 20 млрд руб. по номинальной стоимости. Началом обращения ОФЗ-ПД 26229 является 5 июня 2019г., погашение запланировано на 12 ноября 2025 года. Ставка полугодовых купонов на весь срок обращения займа составляет 7,15% годовых. Объявленный объем выпуска составляет 450 млрд руб. по номинальной стоимости. После четырех прошедших размещений в обращении находятся облигации на общую сумму около 75 436,5 млн руб. по номинальной стоимости. На предыдущем аукционе по размещению данного выпуска, состоявшемся четыре недели назад (14 августа), был отмечен относительно высокий и агрессивный спрос, составивший около 47 млрд руб. или более чем в 2,3 раза превысивший предложение (20 млрд руб.), которое было реализовано на 99%. Эмитент отсек порядка 58% спроса, разместив облигации по средневзвешенной доходности 7,18% годовых, что на 7 б.п. выше уровня вторичных торгов.

Основные параметры размещения ОФЗ-ПД 26229  Источник: Минфин РФ, расчеты БК «РЕГИОН»

Источник: Минфин РФ, расчеты БК «РЕГИОН»

На вчерашнем аукционе по размещению ОФЗ-ПД 26229 спрос составил около 37,819 млрд руб., превысив всего на 89% объем предложения. Удовлетворив в ходе аукциона 32 заявки и 38,5% от объема спроса, Минфин РФ разместил облигации на сумму около 14,55 млрд руб. или 73% от предложенного объема с «премией» по средневзвешенной цене в размере 0,091 п.п. к уровню вторичного рынка (порядка 0,12 п.п. по цене отсечения). Цена отсечения была установлена на уровне 101,734%, средневзвешенная цена сложилась на уровне 101,7628% от номинала, что соответствует эффективной доходности к погашению 6,91% годовых. Вторичные торги накануне закрывались по цене 101,900% от номинала, а средневзвешенная цена сложилась на уровне 101,854% от номинала, что соответствовало эффективной доходности к погашению на уровне 6,88% и 6,89% годовых. Таким образом, аукцион прошел с «премией» по доходности к уровню вторичного рынка в размере 2 б.п.

Средняя аукционная доходность ОФЗ в 2018-2019гг., б.п.  Источник: расчеты БК «РЕГИОН»

Источник: расчеты БК «РЕГИОН»

Предложенный Минфином среднесрочный (шестилетний) выпуск не вызвал достаточно большого спроса со стороны инвесторов, который всего на 89% превысил предложение. Эмитент, удовлетворив около 38,5% объема заявок, разместил всего 73% от предложенного объема. Столь низкие объемы наблюдались последний раз в первой половине июля т.г. после «ценового ралли» в предыдущем месяце. При этом облигации были размещены с «премией» по доходности в размере 2 б.п. к уровню вторичного рынка. На текущий момент Минфин РФ выполнил план размещения ОФЗ в III квартале т.г., который был установлен на уровне 300 млрд руб., на 68,5%, разместив облигации на общую сумму 205,414 млрд руб. При этом годовой план, который установлен на уровне 2,262 трлн руб., на текущий момент выполнен на 71,1%.

Таблица. Итоги размещения ОФЗ в III кв. 2019г.  * выпуски с неразмещенными остатками на начало III кв. 2019г.

* выпуски с неразмещенными остатками на начало III кв. 2019г.

Источник: расчеты «БК РЕГИОН»

На первичном рынке корпоративных облигаций наблюдается рост активности. Сегодня завершили размещения РУСАЛ Братск и РОСБАНК, прошло доразмещение Московской области. Русал Братск закрыл книгу заявок на 3-летний выпуск объемом 15 млрд руб. неделей ранее – 5 сентября 2019г. со ставкой купона 8,25% годовых против первоначально установленного ориентира в диапазоне 8,50 – 8,65% годовых.

РОСБАНК собирал книгу инвесторов 4 сентября 2019 года. Выпуск на 15 млрд руб. сроком обращения 3,5 года размещен со ставкой купона на уровне 7,55% годовых.

Московская область проводила доразмещение выпуска 2017 года в объеме 12,5 млрд руб. при номинальном объеме выпуска 25 млрд руб. В ходе маркетинга цена повышалась трижды, составив в финале 100,4% от номинала (доходность к погашению через 3 года 7,45% годовых) при ориентире цены не ниже 100% изначально (доходность 7,71%).

Завтра запланированы book-building новых выпусков ИКС5 ФИНАНС (номинальный объем 10 млрд руб., срок обращения – 15 лет с офертой через 2,5 года, индикатив по ставке купона 7,45 – 7,55% годовых) и РН Банк (5 млрд руб., срок обращения 3 года, индикатив по ставке купона 7,80 – 8,00% годовых). На следующей неделе планируют собирать книги инвесторов Норильский никель (17 сентября), Тинькофф Банк (17 сентября), Хоум Кредит энд Финанс Банк (18 сентября),

О планах по выходу на публичный рынок долга в сентябре также заявили, Атомстройкомплекс – Строительство, ЕАБР, Обувь России, Группа Ренессанс страхование, ЛК Европлан и Международный Банк Экономического Сотрудничества.

После снижения Банком России ключевой ставки на 25 б.п. в прошлую пятницу на рынке ОФЗ наблюдается некоторое затишье. При этом доходность ОФЗ выросла в среднем на 3 б.п., что можно рассматривать как естественную коррекцию рынка после бурного роста цен и снижения доходности во второй половине августа и начале сентября перед заседанием Банка России. На рынке корпоративных облигаций наблюдается рост активности, кроме того после приостановки снижения ставок на рынке ОФЗ наблюдается активное сокращение спрэдов по доходности между ОФЗ и облигациями корпоративных заемщиков первого и второго эшелонов.

Александр Ермак, главный аналитик долговых рынков БК «РЕГИОН».