На рынке ОФЗ ценовое "ралли" сменилось боковым трендом. Минфин РФ существенно ограничил предложение на последнем в текущем квартале аукционе, перевыполнив квартальный план по заимствованиям на внутреннем рынке на 48%. Активность корпоративных эмитентов не снижается.

На прошлой неделе ценовое «ралли» ОФЗ закончилось краткосрочной коррекцией, после которой на рынке наблюдается боковой тренд. Доходность 10-и летнего выпуска ОФЗ-ПД 26224 снижалась неделю назад до уровня 7,34% годовых, после чего скорректировалась и в последние дни находится в диапазоне 7,44-7,46% годовых.

На прошлой неделе ценовое «ралли» ОФЗ закончилось краткосрочной коррекцией, после которой на рынке наблюдается боковой тренд. Доходность 10-и летнего выпуска ОФЗ-ПД 26224 снижалась неделю назад до уровня 7,34% годовых, после чего скорректировалась и в последние дни находится в диапазоне 7,44-7,46% годовых.

Доходность 10-ти летнего выпуска ОФЗ (26224)  Источник: расчеты БК «РЕГИОН»

Источник: расчеты БК «РЕГИОН»

К размещению на аукционе 26 июня инвесторам был предложен единственный выпуск ОФЗ-ПД: одиннадцатилетние облигации серии 26228 в объеме 20 млрд руб. по номинальной стоимости. Началом обращения ОФЗ-ПД 26228 является 24 апреля 2019г., погашение запланировано на 10 апреля 2030 года, ставка полугодовых купонов на весь срок обращения займа составляет 7,65% годовых. Дебютное размещение было крайне неудачным: при спросе около 39,4 млрд руб. Эмитент удовлетворил около 11,7% от объема заявок, отсекая наиболее агрессивные из них, при доходности, которая не предполагала «премию» к рынку. Второе размещение прошло 5 недель назад при более высоком спросе порядка 79,5 млрд руб. Минфин удовлетворил относительно небольшой объем заявок – около 29,3%, разместив облигации с доходностью на 10 б.п. ниже уровня вторичного рынка.

На аукционе спрос составил около 46,568 млрд руб., превысив в 2,33 раза объем предложения. Удовлетворив в ходе аукциона 13 заявок, Минфин РФ разместил облигации на сумму 18 387,714 млн руб. по номинальной стоимости (около 92% от объема предложения) по средневзвешенной цене на 0,235 п.п. выше уровня вторичного рынка (по цене отсечения выше на 0,166 п.п.). Цена отсечения была установлена на уровне 102,2812%, средневзвешенная цена сложилась на уровне 102,3502% от номинала, что соответствует эффективной доходности к погашению 7,47% и 7,46% годовых. Вторичные торги накануне закрывались по цене 102,149% от номинала, а средневзвешенная цена сложилась на уровне 102,115% от номинала, что соответствовало эффективной доходности к погашению на уровне 7,49% и 7,50% годовых. В результате аукцион прошел без «премии» по доходности, которая сложилась ниже на 4 б.п. относительно уровня вторичного рынка.

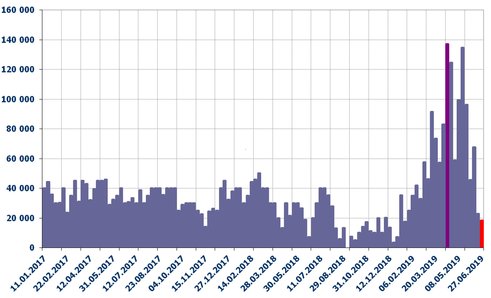

Объем первичного размещения ОФЗ в 2017-2019гг., млн руб.  Источник: Минфин РФ, расчеты БК «РЕГИОН»

Источник: Минфин РФ, расчеты БК «РЕГИОН»

Предложив в последний аукционный день второго квартала к размещению единственный выпуск ОФЗ в ограниченном объеме, Минфин РФ тем самым продолжил реализовывать свои намерения, которые он озвучил во второй половине мая т.г.: плавно снижать объем предложения на аукционах ОФЗ на фоне выполнения программы заимствований с опережением графика и возвратиться к определению лимитов размещения бумаг. Ограниченное предложение и относительно высокий интерес к гособлигациям, который подогревается ожиданиями дальнейшего снижения ключевой ставки и доходности на рынке, определили результат вчерашнего аукциона. При спросе, который превысил в 2,33 раза объем предложения, эмитент разместил около 92% выпуска с доходностью на 4 б.п. ниже вторичного рынка. Кроме того, нельзя не отметить, что по сравнению с первым размещением данной бумаги, которое состоялось 24 апреля, средневзвешенная аукционная доходность снизилась на 94 б.п.

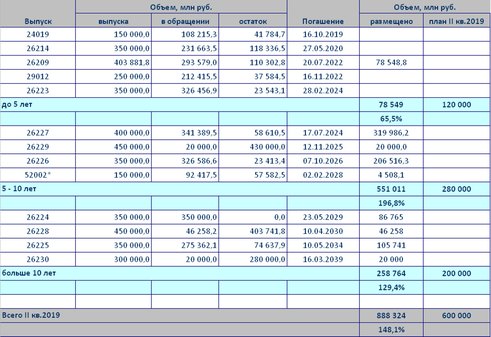

Таблица. Итоги размещения ОФЗ в II кв. 2019г.

* выпуски с неразмещенными остатками на начало II кв. 2019г. Источник: расчеты «БК РЕГИОН»

* выпуски с неразмещенными остатками на начало II кв. 2019г. Источник: расчеты «БК РЕГИОН»

Таким образом, по состоянию на 27 июня Минфин РФ выполнил план II квартала 2019г. по объему заимствования на рынке ОФЗ на 148,1%, разместив государственные облигации на общую сумму 888,324 млрд руб. по номинальной стоимости (почти на 73% больше, чем в I квартале) при плане 600 млрд руб. При этом годовой план, который был скорректирован до 2,262 трлн руб., выполнен на текущий момент на 62% (с учетом объема размещения в I квартале т.г.).

В корпоративном сегменте активность не стихает. Во вторник и среду провели book-building МТС и Домодедово Фьюэл Фасилитис (ДФФ). По 6-летнему выпуску МТС номинальным объемом 15 млрд руб. купонная ставка сдвигалась дважды, и в итоге книга была закрыта со ставкой купона 8,0% годовых (доходность 8,24%) при первоначальном диапазоне 8,20 – 8,40% годовых, т.е. спрэд к G - кривой составил 92б.п. на дюрации 4,79г. ДФФ выходил с выпуском на 5 млрд руб. и сроком обращения 3 года. Эмитент установил ставку купона 8,65% годовых - посередине индикативного диапазона купона, что соответствует доходности 8,93% годовых и спрэду к кривой ОФЗ 168 б.п. на дюрации 2,67 года. Сегодня в 15:00 МСК закрылась книга инвесторов по выпуску Транснефти (номинальный объем 15 млрд руб., срок обращения 3 г.) со ставкой купона 7,90% годовых против первоначально установленного ориентира в диапазоне 7,85 – 8,00%.

В первой половине июля уже объявлено о начале размещения 7-и летних облигаций РЖД в объеме 30 млрд руб., четырех выпусков Газпромбанка (включая дополнительный выпуск и выпуск с привязкой к цене на нефть марки «Brent»), выпуска Банка Зенит. О планах по выходу на публичный рынок долга в ближайшее время заявили Сэтл Групп, Балтийский лизинг, Евроторг (Беларусь), Банк «ФК Открытие».

По итогам второго квартала 2019г. на рублевом облигационном рынке был размещен рекордный за всю историю объем ценных бумаг, который составил более 1,482 трлн руб., что на 73% больше чем в первом квартале т.г. и более чем в три раза объема размещения во втором квартале предыдущего года. По итогам первой половины 2019г. объем размещения составил около 2,34 трлн руб., что на 66% превышает показатель 2018г.

Александр Ермак, главный аналитик долговых рынков БК «РЕГИОН».