Один из ключевых бенчмарков рынка, ставка US dollar Libor, в последние месяцы заставила инвесторов изрядно понервничать: есть мнение, что заметный рост ставки может сигнализировать о сомнениях участников рынка по поводу финансовой устойчивости мировой банковской системы. Это, в свою очередь, подразумевает гораздо более высокую стоимость корпоративных заимствований, а, значит, ставит под вопрос текущее ценообразование на рынке акций. Кроются ли за «непропорциональным» ростом Libor реальные риски? Об этом рассуждает Константин Фенченко, аналитик департамента операций на финансовых рынках СМП Банка.

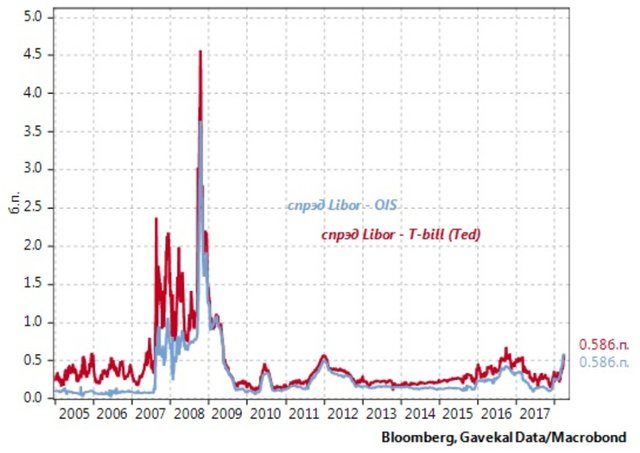

Известно, что за последние шесть месяцев спрэд 3-х месячного US dollar Libor и ставки своп овернайт (IOS, overnight indexed swap) расширился с 14 б.п. до 58 б.п., это максимальное значение с 2009 г. Аналогично расширился так называемый Ted spread, то есть спрэд между Libor и доходностью 3-х месячного T-bill. Данные спрэды играют роль индикаторов риска в банковском секторе, поэтому их рост рынок встретил довольно настороженно. В самом деле, ставка Libor в теории представляет собой ставку, по которой рынок желает выдавать необеспеченные кредиты банкам. В результате, тело кредита и проценты по кредиту могут быть частично или полностью не погашены, если банк обанкротится. Напротив, IOS – это, по сути. безрисковая ставка, примерно равна ставке Федрезерва. Отметим, что инвестиции в трехмесячные казначейские облигации (T-bill) несут минимальный риск, подразумевая, что правительство США будет платить по долгам.

Известно, что за последние шесть месяцев спрэд 3-х месячного US dollar Libor и ставки своп овернайт (IOS, overnight indexed swap) расширился с 14 б.п. до 58 б.п., это максимальное значение с 2009 г. Аналогично расширился так называемый Ted spread, то есть спрэд между Libor и доходностью 3-х месячного T-bill. Данные спрэды играют роль индикаторов риска в банковском секторе, поэтому их рост рынок встретил довольно настороженно. В самом деле, ставка Libor в теории представляет собой ставку, по которой рынок желает выдавать необеспеченные кредиты банкам. В результате, тело кредита и проценты по кредиту могут быть частично или полностью не погашены, если банк обанкротится. Напротив, IOS – это, по сути. безрисковая ставка, примерно равна ставке Федрезерва. Отметим, что инвестиции в трехмесячные казначейские облигации (T-bill) несут минимальный риск, подразумевая, что правительство США будет платить по долгам.

Рисковая сущность ставки Libor драматически проявилась в 2007-08 гг., когда ее спрэды с IOS и T-bill расширились до беспрецедентных уровней. Данные спрэды расширились в 2011-12г.г. на фоне европейского кризиса, но уже существенно в меньшей мере.

При этом необходимо заметить, что расширение спрэдов Libor не всегда свидетельствует о росте кредитного риска в банковском секторе - спрэды могут расшириться и по чисто техническим причинам. Например, в 2016 г. рост спрэдов Libor был обусловлен изменением нормативов Basel, что породило приток денег в казначейские облигации и ужесточение кредитных условий для банков. Действительно, кредитные спрэды вдоль всей кривой доходности в 2016 г. снижались. И практически весь 2016г. акции росли при расширяющихся спрэдах Libor.

В чем причина расширения спредов Libor сейчас?

Как мы уже отметили, часто в подоплеке расширения спрэда лежат технические факторы, не связанные с растущим напряжением в межбанковском кредитовании. Мы полагает, что именно нечто подобное имеет место сейчас. Это подтверждается несколькими фактами.

Во-первых, другие индикаторы кредитного риска не выросли: кредитные дефолтные свопы банков не увеличились сколько-нибудь значительно. Спрэды «мусорных» облигаций не изменились совсем. И хотя спрэды облигаций инвестиционного рейтинга немного расширились, большая часть наблюдаемого движения имела место в дюрациях от одного до трех лет, что проявляет работу технических факторов, о которых речь пойдет ниже. В целом, кредитные спрэды остаются низкими вдоль всей кривой доходности.

Во-вторых, два положения декабрьской налоговой реформы в США, как оказалось, дали основной вклад в недавнее расширение спрэдов Libor. Речь идет о Base-Erosion and Anti-abuse Tax (BEAT), и особой трактовке «зарубежной» прибыли корпораций США. Согласно закону BEAT мультинациональные компании (включая банки, независимо от того, где находится штаб-квартира корпорации) более не могут получить налоговый вычет по процентам, уплаченным зарубежным дочерним компаниям. Это побуждает корпорации, особенно банки, изменить свои привычки получения фондирования. С момента выхода нового закона корпорации меньше заинтересованы в получении фондирования от своих зарубежных филиалов и больше интересуются получением необеспеченных кредитов от третьей стороны, то есть тем типом фондирования, который влияет на Libor.

Кроме того, согласно новым правилам, созданы предпосылки для репатриации зарубежной прибыли корпораций посредством низких ставок налогообложения. Предполагается, что теперь у корпораций нет особых побуждений постоянно инвестировать прибыль, полученную за рубежом. Как правило, данная прибыль инвестировалась в казначейские облигации США с дюрацией до трех лет, а также корпоративные облигации и банковские депозиты. В настоящее время корпорации более свободны в использовании данных фондов для целей, которые давали негативный эффект с точки зрения налоговых последствий в прошлом: выкупы акций, погашение долга, отечественные инвестиции, слияния и поглощения. В результате многие компании снизили владение краткосрочным долгом. В то время как закон BEAT стимулирует участников денежного рынка выпускать краткосрочный долг, корпорации уменьшили спрос на краткосрочные облигации. Это объясняет, почему спрэд увеличивается именно в короткой части кривой доходности.

Конечно, растущий Libor – не самая лучшая новость для рынка акций, но до сих пор это увеличение оказывало ничтожный эффект на котировки акций. И мы не ожидаем перемен в дальнейшем. Иными словами, можно констатировать, что увеличение Libor, которое мы наблюдаем с начала года, не несет в себе фундаментальных рисков и является последствием ряда технических факторов.