Итоги торгов 29.07

Индекс МосБиржи: 3804,33 п. (+0,58%)

Индекс РТС: 1639,35 п. (+1,42%)

Российский рынок в четверг продолжил расти на фоне подъема большинства сырьевых товаров. Поддержку также оказала и позитивная динамика других развивающихся и развитых фондовых площадок.

Так, американский индекс S&P 500 вновь успел переписать исторический максимум, закрепившись выше 4400 п. Это уже 53 рекорд в течение года. Следующая цель и в то же время техническое препятствие расположены около 4450 п., однако сегодня с утра фьючерсы указывают на высокий риск локальной коррекции. В аутсайдерах могут оказаться акции отчитавшегося Amazon из-за более низкой чем предполагали аналитики выручки и прогнозов.

Объемы торгов по акциям индекса МосБиржи заметно подросли и составили 80 млрд руб., что выше средних значений последних недель. В лидерах по обороту оказался Норникель (13,7 млрд руб.), что случается крайне редко. В акциях прошла распродажа из-за нового иска от Росрыболовства.

В целом по индексу МосБиржи мы видим продолжение отскока от нижней границы восходящего тренда. Благоприятный внешний фон позволил вернуться выше 3800 п. Среднесрочные цели все так же находятся в районе круглой отметки 4000 п., однако дойти до них единым безоткатным движением наверняка не получится. Более того, стоит внимательно следить за трендовыми поддержками. В случае возврата ниже 3720 п., фиксация прибыли на рынке может ускориться.

Конкретно в пятницу с открытия возможно умеренное снижение из-за слабого внешнего фона.

Среди отдельных секторов по-прежнему положительный взгляд по акциям нефтегазовой отрасли. Наиболее сильная история — бумаги Газпрома, поднявшиеся накануне на 1,7% из-за ралли цен на газ в Европе. Устойчивей рынка могут выглядеть и акции Лукойла, Роснефти, а также Газпром нефти.

Сырье и рубль

Цены на Brent выросли на 1,7% и достигли отметки $76. Область $76–78 как раз выступает потенциальной зоной торможения. Кроме того, сегодня экспирация сентябрьских контрактов Brent, а следующие октябрьские фьючерсы торгуются на $1 дешевле.

Рост commodities накануне был обеспечен слабостью американской валюты. Индекс доллара (DXY) опускается четыре сессии подряд, поддерживая сырьевые товары. В результате диверсифицированный Bloomberg Commodity Index, в состав которого входят более 20 фьючерсов на сырьевые биржевые товары, вчера обновил максимумы за 6 лет.

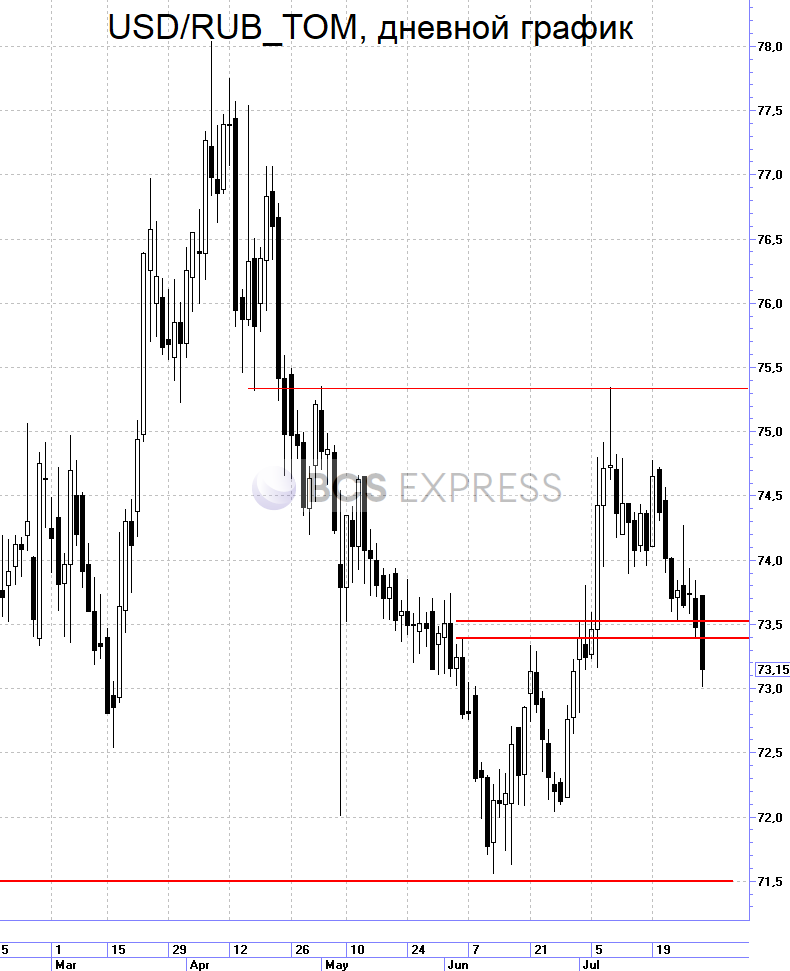

На этом фоне курс USD/RUB продолжил движение вниз и в моменте опускался к отметке 73. При сохранении текущих цен на нефть рубль может и дальше укрепляться. Среднесрочные ориентиры по-прежнему расположены около 71,5–72. Что касается торгов именно в пятницу, то ожидаю лишь незначительного подъема USD/RUB из-за слабого внешнего фона.

В фокусе

• РУСАЛ (+3,1%). Акции уверенно восстанавливаются на фоне высоких цен на алюминий и ожиданий сильной финансовой отчетности за II квартал. Стоимость тонны алюминия в долларах поднялась до рекордных отметок с 2011 г., а в рублях — до абсолютных максимумов за всю историю. Этот факт перекрывает негатив от недавно принятых экспортных пошлин.

• Мать и дитя (+2,6%). Компания опубликовала сильные операционные результаты за II квартал. Выручка выросла на 61%. Выразительный рост в направлении ЭКО и амбулаторных посещений связан в основном с эффектом низкой базы 2020 г. Позитивный эффект на выручку оказали рост загрузки комплекса Лапино-2 и увеличение среднего чека практически по всем услугам компании. Учитывая ожидания роста загрузки клиник, долгосрочный взгляд на акции позитивный. Однако нужно учитывать, что в последние месяцы акции пользуются повышенным интересом у спекулятивно настроенных участников рынка. Амплитуда колебания котировок может быть повышенной.

• Полюс (+2,4%), Полиметалл (+2%). Бумаги выглядят лучше рынка второй день подряд. Сказывается благоприятная динамика на рынке драгметаллов. Цены на золото выросли на 1,1% и поднялись выше $1820. На горизонте августа-сентября вижу высокую вероятность подъема к $1900–1920, что окажет поддержку котировкам Полюса и Полиметалла.

• Магнит (+1,6%). Магнит представил позитивные финансовые результаты за II квартал, выручка и EBITDA превысили консенсус-прогноз. На средне- и долгосрочном горизонте актуальным драйвером для Магнита является интеграция Дикси. Результаты сети будут консолидироваться с III квартала, а синергия от объединения бизнеса выйдет на максимальные значения в 2022–2023 гг. Направление онлайн-коммерции Магнита пока лишь начинает свой путь. В масштабах группы экстраполированная выручка сегмента занимает лишь 0,5%. Однако в будущем за счет сильных позиций в регионах e-commerce может стать ощутимым фактором роста бизнеса.

• Сбербанк-ао (+0,1%). Вышел отчет по МСФО за II квартал. Чистая прибыль составила 325,3 млрд руб., что на 95,1% выше, чем в прошлом году. Позитивные результаты не стали неожиданностью, однако они несколько превзошли консенсус-оценки. Ранее результаты по РСБУ уже демонстрировали сильные показатели деятельности банка и достойные метрики эффективности.

• Mail.ru Group (-1,8%). Финансовые результаты за II квартал можно назвать нейтральными. Темпы роста выручки были поддержаны сегментом рекламы (+38,8% г/г), онлайн образования (рост в 2,8 раза г/г). Показатель EBITDA улучшился благодаря росту рентабельности игрового сегмента. Прогнозы компании на 2021 г. остались в силе.

Чистый убыток по МСФО за квартал — 5 млрд руб., увеличившись на 82,3% г/г. Это обусловлено ухудшением операционной рентабельности, влиянием результатов ассоциированных компаний, убыток которых вырос в 2,2 раза до -5,4 млрд руб. Созданные Mail.ru Group совместные предприятия находятся в активной стадии роста. Получение убытков для них — это естественная ситуация, связанная с инвестициями в экстенсивный рост. Долгосрочный взгляд на акции Mail.ru умеренно позитивный.

• Норникель (-2%). Росрыболовство подало в суд иск на 58,65 млрд руб. к Норильско-Таймырской энергетической компании, входящей в структуру ГМК, о взыскании вреда, причиненного водным биоресурсам из-за аварии на Норильской ТЭЦ-3. Ранее компания уже уплатила 146,2 млрд руб. штрафов.

В Норникеле считают, что сумма ущерба является завышенной. Она во много раз превышает результаты исследований, подготовленных специализированными научными институтами, которые оценивали воздействие аварии на водные биоресурсы, говорится в пресс-релизе ГМК. Компания намерена оспаривать иск и методику расчета ущерба в суде.

Новость негативно воспринята инвесторами, однако итоговые выплаты, скорее всего, будут ниже. Кроме того, стоит понимать, что это потенциально разовые издержки. Слабость бумаг может быть кратковременной.

• Сегодня ВТБ опубликует финансовый отчет по МСФО за II квартал, а Мосэнерго отчитается по РСБУ.

• На пятницу назначено заседание совета директоров ТМК. В повестке — вопрос дивидендов за I полугодие 2021 г. Учитывая апрельский неожиданно высокий размер выплат, не исключаем позитивные сюрпризы.

• Состоится последний день торгов депозитарных расписок ЛСР на Лондонской бирже LSE.

• В США продолжится сезон отчетов. Среди крупных компаний квартальные финансовые результаты представят: Procter & Gamble, ExxonMobil, AbbVie, Chevron и Caterpillar.

Внешний фон

Внешний фон сегодня с утра негативный. Американские индексы после закрытия нашей дневной сессии в четверг незначительно откатились вниз. Азиатские рынки сегодня торгуются на отрицательной территории. Фьючерсы на индекс S&P 500 снижаются на 0,75%, нефть Brent в минусе на 0,45% и находится в районе $75,7.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет ниже уровнем закрытия четверга, под отметкой 3800 п.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций