Итоги торгов 26.08

Индекс МосБиржи: 3851,57 п. (-0,8%)

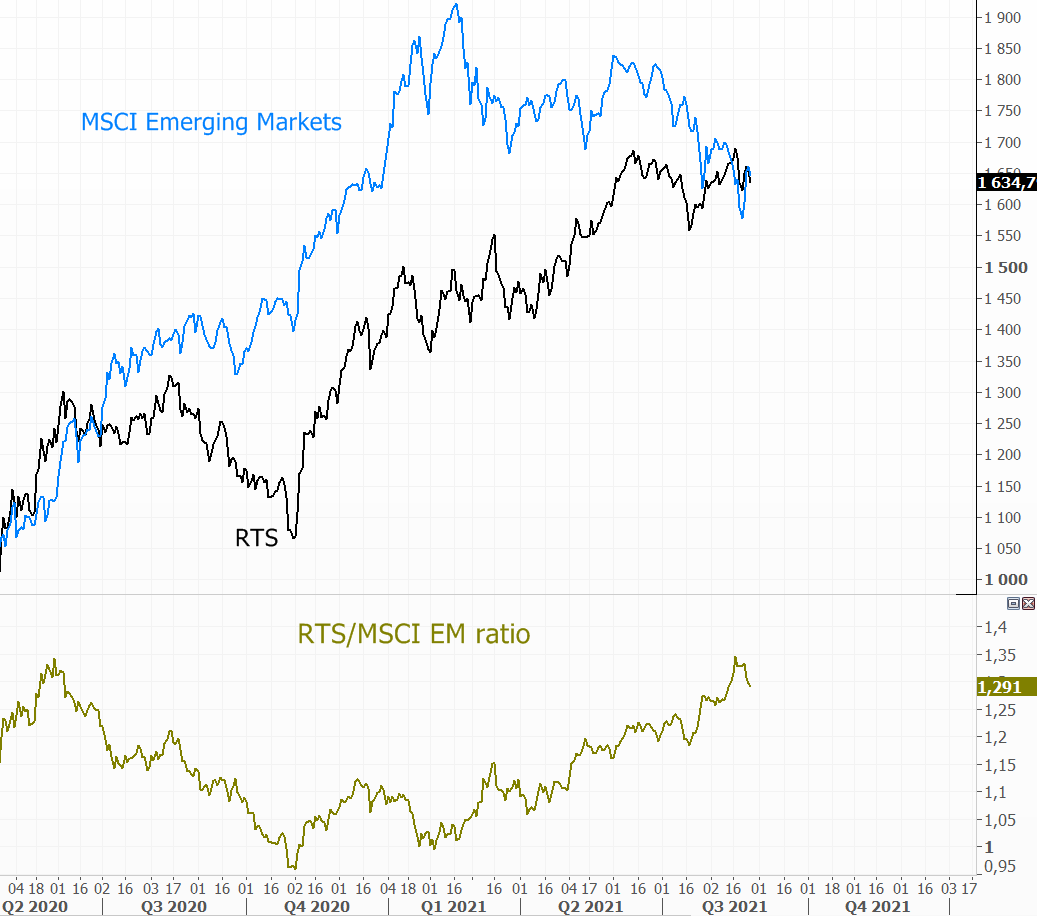

Индекс РТС: 1634,79 п. (-1,14%)

Главное

В четверг российский рынок двигался в русле мировых трендов, при этом наши индексы выглядели хуже, чем индикаторы развивающихся стран. Отставание наблюдается с начала недели и может быть связано с опережающей динамикой в предыдущий период. Стоит добавить, что перспективы ужесточения монетарной политики ФРС и роста доллара США создают угрозу для цен на commodities, а на российском рынке доля сырьевых компаний очень высока. Это может выступать дополнительным фактором давления.

Индекс Мосбиржи в четверг закрыл торги в минусе, растеряв приобретения предыдущих трех дней. Но до момента пробоя поддержки 3780–3800 п. техническая картина остается прежней. Инструмент движется в растущем тренде, сверху ориентиром выступает круглая отметка 4000 п.

Мировые рынки вчера снижались. Большинство страновых индексов закрылось в минусе. На старте дня негатив пришел из Азии, где центральный банк Южной Кореи первым среди регуляторов развитых стран принял решение повысить ключевую ставку. В преддверии симпозиума в Джексон-Хоул такой сигнал встревожил рынки, поскольку аналогичные действия вскоре могут предпринять и другие регуляторы.

Строго говоря, сомнений в том, что рано или поздно денежно-кредитную политику (ДКП) придется ужесточать, ни у кого не было. Вопрос в том, как быстро это будет происходить. Более ранние прогнозы предполагали, что раньше 2022 г. об этом можно не беспокоиться, но скачок инфляции и более быстрое, чем ожидалось, восстановление рынка труда дают повод пересмотреть прогнозы.

В центре внимания позиция ФРС США. Сегодня на симпозиуме выступит глава ФРС Джером Пауэлл. Ряд аналитиков ждут намеков по поводу перспектив ДКП и сворачивания QE. Вряд ли глава регулятора анонсирует четкий график сокращения скупки активов. Напротив, в его речи может преобладать голубиный тон с целью не напугать рынки, которые чутко реагируют на подобные новости. Подробности об ужесточении ДКП, на наш взгляд, могут появиться не раньше следующего заседания ФРС 22 сентября.

Индекс S&P 500 вчера отступил от максимумов, угрожая развитием новой коррекции. Пока поводов для паники нет. Более ранние коррекции оказывались краткосрочными и быстро выкупались после достижения нижней границы восходящего канала. Однажды тренд может быть пробит, но уверенности в том, что это произойдет именно в этот раз, нет. Базовый прогноз предполагает рост. Поддержка может быть встречена в районе 4400–4420 п.

Цены на нефть в четверг корректировались, смягчая перекупленность, накопленную после роста на 11% за три предыдущих дня. Снижение оказалось символическим, поскольку котировки получили новую поддержку в виде новостей из Мексиканского залива. Нефтяные компании начали эвакуацию работников с части морских добывающих платформ, опасаясь урагана, который может накрыть регион в эти выходные. Добывающие предприятия залива обеспечивают порядка 17% всей добычи США или 2,5-3% мировой добычи нефти. Перебои могут оказать кратковременное давление на предложение нефти в США, однако долгосрочных последствий, как правило, не несут.

В Фокусе

• Мечел АП (+5,4%). Обыкновенные и привилегированные акции Мечела растут несколько дней подряд, поочередно занимая лидирующие позиции. В четверг опережающую динамику показывали префы. Позитив связан со скачком цен на коксующийся уголь, а также сильным отчетом Распадской за II квартал, который дал ориентир по результатам для других угольных компаний.

По привилегированным акциям устав гарантирует дивиденды в размере 20% прибыли МСФО, что делает прозрачной возможность монетизации успеха для владельцев префов. В то же время нельзя не отметить высокую спекулятивную составляющую. Сегодня по факту публикации отчета не исключен рост давления со стороны продавцов.

• Самолет (+3,6%). Акции девелопера в августе отличаются повышенной волатильностью, поэтому вчерашний скачок котировок не вызывает удивления. После сильного ралли, в ходе которого бумаги удвоились в цене всего за два месяца, участники рынка активно выкупают просадки, рассчитывая на продолжение роста. Так было в прошлую пятницу, и то же самое наблюдалось вчера. Локальные минимумы и максимумы растут, указывая на сохранение восходящего тренда, но по текущим уровням бумагу уже сложно назвать дешевой.

• Татнефть АП (-4,5%) и АО (-4%). Компания рекомендовала дивиденды в размере 16,52 руб. на акцию, что означало доходность 3,2% на обыкновенные и 3,4% на привилегированные бумаги по ценам закрытия торгов в среду. Участники рынка оказались разочарованы низкими выплатами, что отразилось в негативной динамике котировок. При этом высокие цены на нефть в дальнейшем могут поддержать акции компании.

• Полиметалл (-2,6%). Производитель драгоценных металлов представил отчет за I полугодие и анонсировал дивиденды в размере $0,45 на акцию. Отчет вышел в рамках ожиданий. Не самый приятный момент в нем — резкое увеличение прогноза по капзатратам. Чаще всего такие новости воспринимаются рынком негативно, так как результаты от расширения инвестиционной деятельности станут заметны лишь в будущем, а в моменте это может оказать давление на FCF и привести к росту долга, что наблюдается по итогам I полугодия.

• TCS Group (-2,8%). Компания отчиталась за II квартал. Показатели рентабельности остаются выше среднеотраслевых метрик, некредитные направления деятельности активно растут. Между тем, большая часть успехов уже была заложена в котировки авансом, так что в отсутствии существенных сюрпризов цены снижались. При этом долгосрочный взгляд на акции остается позитивным.

• НЛМК (-1,4%). Акции металлурга оказались под давлением на фоне новостей от ФАС о том, что ведомство проведет внеплановую антикартельную проверку компании и других производителей арматуры. На наш взгляд, риски для компании получить штраф не высоки, поскольку рост внутренних цен на арматуру может быть в значительной степени продиктован мировыми трендами.

• Сегодня финансовую отчетность за II квартал и I полугодие опубликуют:

- Интер РАО,

- Лукойл,

- Мечел,

- Сегежа,

- ФСК ЕЭС.

• Совет директоров United Medical Group рассмотрит вопрос дивидендов. Также рекомендацию по дивидендам может дать НОВАТЭК.

Внешний фон

Внешний фон сегодня с утра смешанный. Американские индексы после закрытия нашей дневной сессии в четверг снизились. Азиатские рынки сегодня торгуются на позитивной территории. Фьючерсы на индекс S&P 500 растут на 0,2%, нефть Brent в плюсе на 0,7% и находится около уровня $71,6.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет недалеко от уровня закрытия четверга.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций